Was Dich hier erwartet:

Das Börsenjahr 2022 ist nun Geschichte. Zwischenzeitlich sah es dramatisch negativ aus, im letzten Quartal konnte aber wieder einiges an Terrain zurückgewonnen werden.

Zu einem grünen Ergebnis hat es für die großen Börsenindizes allerdings nicht mehr gereicht. Das hätte auch nicht zu dem gepasst, was wir an Veränderungen erlebt.

Der russische Angriffskrieg, zweistellige Inflationsraten und die größten Zinsschritte der Notenbanken der Geschichte. Und das waren nur einige Themen, die die Börsen bewegten.

Mein Dividendendepot hat sich in diesem Umfeld durchgängig gut behauptet und die Indizes outperformt. Trotzdem bin ich nicht zufrieden mit dem Jahr, denn vor allem in meinem Optionsdepot hatte ich hohe Verluste zu verkraften.

Alle Details, die besten und die schlechtesten Aktien und Käufe, dazu die Entwicklung meiner anderen Geldanlagen in 2022 – all das erfährst Du in diesem Beitrag.

Wenn Du Dir den Spaß gönnen willst, dann wechselst Du an dieser Stelle einfach noch mal zu meiner Anlagestrategie für 2022. Und vergleichst dann, was davon im Rückblick eingetreten ist.

Abgesehen vom russischen Angriff auf die Ukraine am 24. Februar, den ich so nicht erwartet hatte, lag ich thematisch mit meiner Prognose ziemlich richtig. Nur die Ausmaße der Inflation und der Zinserhöhungen hatte ich in dieser Höhe nicht auf dem Schirm.

Einheitliches Bild an den weltweiten Aktienmärkten

Nach dem positiven Börsenjahr 2021, in dem der MSCI World z.B. noch 30% zugelegt hatte, war ich für 2022 schon zurückhaltend. Ich hatte trotzdem noch mit einem kleinen Plus von 3-8% gerechnet.

Am Ende wurde es dann für die großen Märkte ein Verlustjahr. Der S&P500 verlor 19,5%, der Nasdaq 100 sogar 33,0%. Der MSCI World gab 19,5% ab und der DAX 12,3%. Und auch Nebenwerte-Indizes wie der SDAX (-27,3%) oder der MDAX (-28,4%) boten keine Alternative.

Ein durchwachsenes Jahr 2022 für mich

2021 hatte mich verwöhnt: Mit meinen damals drei Depots (Dividendendepot, Anti-Depot und Optionsdepot) hatte ich in Summe ein Plus von 23,3% erzielt.

2022 hingegen ergab sich ein Minus von 10,7% für meinen inzwischen vier Depots (neu kam noch das Zitronen-Depot hinzu).

Dabei war mein Dividendendepot mein Zugpferd. Sein Minus betrug „nur“ 7% und konnte damit die großen Indizes deutlich outperformen. Was sich nicht schlecht anhört, ist unterm Strich aber trotzdem ein Minus. Und damit nicht zufriedenstellend.

Mein erstes und oberstes Ziel bleibt es, mit meinen Geldanlagen ruhig schlafen zu können. Immerhin ist mir das in 2022 gelungen. Belastet haben mich nicht die Aktien, sondern meine Gedanken kreisten gerade im ersten Halbjahr vor allem um den Krieg und dann auch die Energieversorgung bei uns.

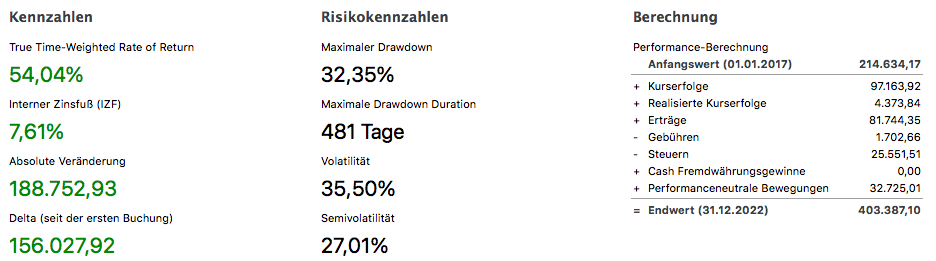

Seit 1.1.2017 (Gründung des Divantis-Blogs) habe ich nun mit dem Dividendendepot einen internen Zinsfuß von 7,6% erreicht und liege damit unter meiner eigenen Zielmarke von 8%. Vor einem Jahr lag der Wert noch bei 10,7%.

Meine Dividendenerträge im Jahr 2022

Das Dividendenziel von 11.000 € netto habe ich mit 11.438,98 € netto übertroffen. Ausschlaggebend dafür war vor allem der starke US-Dollar.

In diesem separaten Beitrag habe ich meine Dividendenerträge 2022 ausführlich analysiert. Und dort findest Du auch zu jedem Dividendenzahler meine persönliche Yield on Cost für das Jahr 2022.

Damit konnte ich mein Dividendenniveau auf hohem Level halten, obwohl ich im Vorjahr einige Sondereffekte hatte.

Meine Aktienkäufe im Jahr 2022

Es war einiges an Bewegung in meinen Depots. Die folgende Übersicht zeigt alle Käufe im Dividendendepot des Jahres 2022. Nachrichtlich gibt es die Aktienkurse zum Jahresende dazu. Unberücksichtigt sind die erzielten Dividenden, die oft noch zu den Käufen hinzukamen:

| Kaufdatum | Aktie | Kaufkurs | Jahresschlusskurs | Veränderung |

|---|---|---|---|---|

| 17.01.2022 | Defama | 27,20 | 23,00 | -15,4% |

| 04.02.2022 | Protector Forsikring | 12,38 | 11,97 | -3,3% |

| 10.02.2022 | L'Oréal | 368,90 | 336,90 | -8,7% |

| 24.02.2022 | Protector Forsikring | 10,80 | 11,97 | +10,8% |

| 12.04.2022 | Givaudan | 3.837,00 | 2.877,00 | -25,0% |

| 28.04.2022 | Protector Forsikring | 9,88 | 11,97 | +21,5% |

| 19.05.2022 | Cisco Systems | 39,97 | 44,39 | +11,1% |

| 01.06.2022 | Defama | 25,00 | 23,00 | -8,0% |

| 09.05.2022 | Hornbach Baumarkt | 53,50 | 53,80 | +0,6% |

| 06.06.2022 | Greencoat UK Wind | 1,84 | 1,66 | -9,8% |

| 06.06.2022 | Fortescue Metals Group | 14,45 | 13,07 | -9,6% |

| 20.06.2022 | Hornbach Baumarkt | 48,00 | 53,80 | +12,1% |

| 22.06.2022 | 3M | 123,00 | 112,12 | -8,8% |

| 22.06.2022 | GrainCorp | 6,20 | 4,73 | -23,7% |

| 22.06.2022 | Fortescue Metals Group | 11,59 | 13,07 | +12,8% |

| 13.07.2022 | Lam Research | 396,85 | 391,45 | -1,4% |

| 03.08.2022 | Novo Nordisk | 100,24 | 126,50 | +26,2% |

| 12.09.2022 | Texas Instruments | 167,50 | 153,88 | -8,1% |

| 12.10.2022 | Fortescue Metals Group | 10,99 | 13,07 | +18,9% |

| 10.11.2022 | Deutsche Beteiligungs AG | 26,85 | 27,65 | +3,0% |

| 15.12.2022 | VINCI | 94,27 | 93,29 | -1,0% |

| 15.12.2022 | TERNA | 7,30 | 6,90 | -5,5% |

Besonders erfreulich ist, dass sich zahlreiche Käufe im Depot im Laufe des Jahres den Markt outperformt haben. Mein bester Nachkauf war Novo-Nordisk, wo ich eine Gewinnwarnung beherzt nutzte und meine Depotposition deutlich vergrößerte. Zum Jahresende notiert die Aktie auf All-Time-High. Gegenüber meinem Nachkauf im April 2021 hat sie sich sogar mehr als verdoppelt.

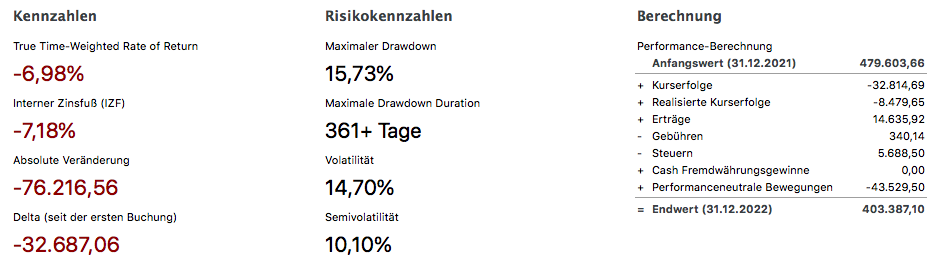

Das Divantis-Depot

Das Divantis-Depot (mein klassisches Dividendendepot) hatte zu Jahresbeginn einen Wert von 479.603,66 €. Zum Ende des Jahres beträgt der Depotwert 403.387,10 €. Dabei ist zu berücksichtigen, dass ich insgesamt 43.529,50 € entnommen haben. Das tatsächliche Depotminus beträgt also „nur“ 32.687,06 €.

Die zeitgewichtete Depotperformance des Jahres beträgt -6,98%.

Die Volatilität des Depots lag im gesamten Jahr bei 14,7%. 2021 lag sie noch bei 9,9%.

Top-Performer im Divantis-Depot im Jahr 2022 war General Mills mit einem Plus von 36,0%. Der Vorjahressieger Novo Nordisk (2021: +73,7%) erreichte in diesem Jahr mit +33,2% den beachtlichen 2. Platz. Auf Platz 3 schaffte es mein Depotschwergewicht Munich Re mit +22,4%.

Die Nr. 2 des letzten Jahres Lam Research war mit -37,0% in diesem Jahr der drittschwächste Wert. Schwächer waren mit -39,0% nur Taylor Wimpey und die Partners Group mit -41,5%.

Das Anti-Depot

Zum Beginn des Jahres 2021 neu aufgesetzt hatte ich das Anti-Depot. Meine Motivation damit habe ich hier ausführlich beschrieben. Es erreichte im Startjahr eine Performance von 40,8% erreicht.

In diesem Jahr drehte sich die Performance allerdings komplett und mit -58,8% sind alle Gewinne des Vorjahres wieder weg. Ausschlaggebend dafür war die schwache Performance des Bitcoins (-61,9%).

Das Optionsdepot

Ebenfalls neu in 2021 aufgesetzt hatte ich das Optionsdepot. Dort verfolge ich im Wesentlichen eine Stillhalterstrategie und verkaufe Optionen. Nach einer positiven Performance von 9,2% im Startjahr erlebte ich in 2022 ein Desaster und beendete es mit -36,6%.

Hauptgrund für diesen Verlust waren die vielen Kryptowerte im Depot, die durch die Bank rund 90% ihres Kurswertes verloren. Da half der Verkauf von Covered Calls leider auch nur marginal, um die Verluste zu reduzieren.

Ich wurde hier auf dem falschen Fuß erwischt, da ich erwartet hatte, dass die steigende Inflation gerade zu einer Preissteigerung bei den großen Kryptowerten führen würde. Das Gegenteil war allerdings der Fall.

Ich habe zum Jahresende 2022 nun eine Bereinigung vorgenommen und starte ohne diese Titel in das Jahr 2023. Auf der einen Seite nehme ich mir dadurch die Chancen auf eine Kurserholung.

Aber mir ist es viel wichtiger, nun in 2023 tatsächlich auf Dividendenwerte im Optionsdepot zu setzen und diese mit entsprechenden Stillhaltergeschäften zu begleiten.

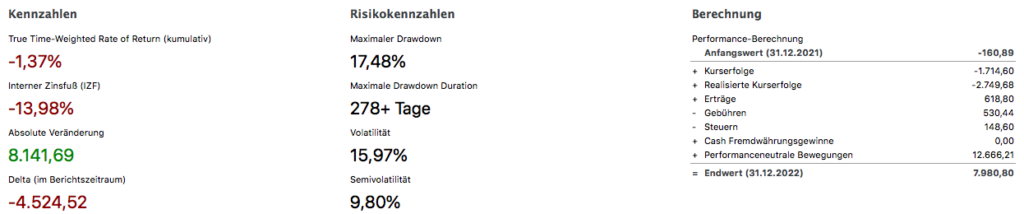

Das Zitronen-Depot

In 2022 neu aufgesetzt habe ich das Zitronen-Depot, mit dem ich an Squeeze-Outs teilnehme und dadurch ein Portfolio von Nachbesserungsrechten aufbaue. Der Plan ist, dadurch zunächst (vertretbare) Kosten zu produzieren und dann in einigen Jahren verzinste Nachzahlungen auf die Abfindungsbeträge zu erhalten. Im Durchschnitt erwarte ich mir dadurch eine positive Rendite bei kalkulierbaren Risiken.

Zum Ende des Jahres 2022 habe ich nun schon Nachbesserungsrechte aus Abfindungen in Höhe von 78.640,80 € erworben. Das Zitronen-Depot erzielte eine zeitgewichtete Performance von -1,4%.

Aufgrund der verfolgten Strategie wird diese Performance in den ersten Jahren immer negativ sein. Denn in der Regel kaufe ich die Aktien zu einem Kurs über dem Abfindungsbetrag und erziele damit zunächst einen Verlust.

Gesamtperformance aller Depots

Mit meinen vier Depots habe ich das Jahr jeweils negativ abgeschlossen. Und daraus ergibt sich das folgende Gesamtbild für 2022:

| Depot | 1.1.22 | Einlagen | 31.12.22 | Netto-Veränderung |

|---|---|---|---|---|

| Dividendendepot | 479.603 | -43.529 | 403.387 | -32.687 |

| Anti-Depot | 8.665 | 2.886 | 7.692 | -3.859 |

| Optionsdepot | 52.111 | -1.669 | 33.589 | -16.853 |

| Zitronen-Depot | 0 | 12.666 | 7.981 | -4.685 |

| Summe | 540.379 | -29.646 | 452.649 | -58.085 (-10,7%) |

Nachdem mein Wertpapiervermögen in 2021 noch um fast 100.000 € angewachsen war, ist es nun in 2022 um knapp 60.000 € gesunken.

Was ich hätte besser machen können

Mit der Performance des Dividendendepots bin ich wirklich zufrieden. Und auch die Bewegungen im Depot waren aus meiner Sicht in Ordnung. Ich erinnere mich z.B. gerne an den Tausch von KONE in Novo-Nordisk zurück. Die nachgekauften Aktien des dänischen Insulinherstellers legten um gute 25% zu, während der finnische Aufzughersteller auf der Stelle trat.

Enttäuschend war das Optionsdepot. Hier ist meine Strategie, deutlich weniger zu handeln, nicht aufgegangen. Es sorgte zwar dafür, dass ich dort weniger Zeit investieren musste, aber ich hätte viel früher die Reißleine bei den Kryptominern ziehen müssen. Denn die ersten Verluste sind bekanntlich die kleinsten.

Insgesamt bin ich mit meinem Anlageverhalten angesichts der weltweiten Umstände aber ganz zufrieden.

Investitionen in P2P-Kredite in 2022

Bei den P2P-Krediten habe ich mich im Laufe des Jahres 2022 zu einem Ausstieg entschieden. Steigende Zinsen und die Situation im Baltikum, nah an der russischen Grenze, veranlassten mich, das Thema zu beenden. Im Laufe des Jahres konnte ich bei allen Plattformen Auszahlungen vornehmen. Mein Bestand zum Jahresende besteht damit nur noch aus Krediten in Rückforderung bei Mintos (384,22 €) und einem letzten Bestand bei viainvest( 70,05 €). Entsprechend ist der Bestand von 1.780,62 € auf 454,27 € zurückgegangen.

Insgesamt habe ich ordentliche Erträge mit meinen Investments in P2P-Kredite erzielt. Trotz des Verlustes beim Betrugsfall Grupeer und der offenen Forderungen bei Mintos habe ich mit einem positiven Gesamtergebnis abgeschlossen. Im Jahr 2022 erhielt ich insgesamt noch 27,40 € Zinsen aus meinen P2P-Krediten.

Da nun aber wieder Zinsen auf andere Anlagen gezahlt werden, ist aus meiner Sicht die Zeit von P2P-Krediten erst einmal vorbei.

Crowdinvestments

Spannender finde ich weiterhin Crowdinvestments, in die ich in den letzten Jahren investiert habe. In diesem Beitrag habe ich darüber ausführlich berichtet. Meinen Bestand habe ich konstant gehalten und Fälligkeiten reinvestiert. Zum Jahresende 2022 bin ich bei ecoligo mit 4.460 € (+360 €), bei Engel & Völkers Digital Invest mit 700 € (-300 €) und bei Bergfürst mit 400 € (-100 €) investiert.

Im Laufe des Jahres erhielt ich Zinsen in Höhe von 234,00 € für meine Crowdinvestments.

Für ein Investment von 100 € erhältst Du somit einen zeitnahen Bonus von 26 € und profitierst mit Deinem vollen Einsatz von den attraktiven Zinsen und der Tilgung bis zum Laufzeitende.

Immobilie

Über meine Wohnung in Leipzig habe ich mit einem Update berichtet. In 2022 stand ein Mieterwechsel an, der mich Maklercourtage gekostet hat. Der Überschuss war deshalb in 2022 geringer, er belief sich auf 2.763,48 €. Der Cash-Flow ist allerdings negativ, da ich insgesamt 11.405,35 € des Kredites getilgt habe.

Gold

2022 war – Dank des starken US-Dollars – ein positives Jahr für Gold. Der in US-Dollar ermittelte Goldpreis stagnierte jedoch weitgehend und konnte erneut von den gemeldeten hohen Inflationsraten nicht wirklich profitieren. Wie schon in 2021 habe ich in 2022 0,5 Unzen Gold zugekauft und dafür 906,25 € bezahlt. Physisches Gold ist für mich weiterhin eine langfristige Versicherung.

Meine persönliche Entwicklung

2022 war das zweite Jahr, in dem ich durchgängig ausschließlich selbstständig war. Aber anders als 2021, das finanziell sehr erfolgreich war, war es nun ein Jahr, das durchgängig rote Zahlen produzierte. Und zusätzlich verteuerten sich durch die Inflation die privaten Lebenshaltungskosten erheblich.

Rückblickend kann ich sagen, dass es mir auch in 2022 gut gelungen ist, meine Selbstständigkeit zu genießen. Ich habe mich nicht in eine Festanstellung zurückgesehnt. Auch wenn ich natürlich keinen Energiekostenzuschuss oder Inflationsausgleich erhalten habe.

In schwierigen Phasen hat mir auch wieder das Schreiben geholfen. Wenn ich meine Gedanken in den Blog tippe, dann schafft mir das mir selbst Klarheit und sorgt für eine Fokussierung. Ich habe in 2022 160 neue Beiträge veröffentlicht. Das sind zwar deutlich weniger als in 2021 (da waren es 183), aber mit durchschnittlich 3 Beiträgen pro Woche war ich weiterhin auf einem hohen Produktivitätsniveau.

Wie Du sehen konntest, veröffentliche ich meine Beiträge mittlerweile mit einem Foto von mir. Um Dir einen noch persönlicheren Eindruck von mir zu verschaffen, wird es in den nächsten Tagen einen weiteren Jahresrückblick geben. Darin werde ich über persönliche Erlebnisse in 2022 berichten und keine Statistiken oder prozentualen Entwicklungen meiner Geldanlagen bringen.

Denn solche Erlebnisse gehören ja auch zu meinem Motto: nachhaltig sorgenfrei leben. Und ich freue mich, dass ich nach Jahren der kompletten Anonymität nun dem Divantis-Blogs eine noch persönlichere Note geben kann.

Oben sind die Aktienkäufe von 2021 zu sehen ?

Hallo Thomas,

Danke für den Hinweis – sofort korrigiert! Hatte den falschen Tabellenverweis im Text – ich hätte nicht in der Nacht arbeiten sollen… ;)

Viele Grüße Ben

Lieber Ben,

vielen Dank für die Begleitung, die Anregungen und das Kommentieren des diesjährigen Börsenjahres.

Hoffen wir auf ein paar Problemlösungen im neuen Jahr und somit ein stabileres Umfeld in dem man sich bewegt.

Einen guten Rutsch und ein erfolgreiches neues Jahr für dich

Hallo Ben,

danke für deinen Jahresrückblick.

Der Gründungstag deines Dividendendepots liegt allerdings sehr weit in der Zukunft – ;).

Einen guten Rutsch ins neue Jahr wünscht deiner Familie und dir

Sebastian I

Hallo Sebastian I,

da war wohl eine 2 zuviel in der Jahreszahl. Danke für den Hinweis, habe es korrigiert.

Danke für die Wünsche und Dir ebenfalls einen guten Rutsch!

Ben

Hi Ben,

Ich bewundere immer wieder deine Offenheit und Ehrlichkeit. Vom ehrlichen Umgang und der Analyse eigener Fehler lernt man ja bekanntlich am meisten.

Ben, mich wuerde interessieren, warum du der Meinung warst, dass Kryptos von der Inflation haetten profitieren muessen ?

Um aber ganz ehrlich zu sein, sollte ich der Fairness halber gleich zugeben dass ich von Kryptos ueberhaupt nichts halte. Was ein mal als ehrenwerte Alternative von Geldueberweisungen unter Ausschluss der Banken begann, ist IMHO fuer mich heute nur noch eine psycho FOMO Angelegenheit.

FOMO !!!! und wieder einmal hat sich der schoene Spruch bewahrheitet : “ When you run with the herd the slaughterhouse is your des destination.“ Und wie ich dich hier so kenne, bist du eigentlich kein Typ, der mit der Herde rennt.. Deshalb hat mich damals dein Einstieg in Bitcoins etwas gewundert.

( Nix fuer ungut ! , ich will fuer jeden das beste.)

Ich wuensche allen hier ein happy new year

habe den Zeitpunkt nochmal zum Anlass genommen und mal nachgesehen. Hab selbst das Jahr 2022 mit einem kleinen Miniplus (2,5% vom Gesamtwert aktuell) abschliessen können.

Das ist im wesentlichen auf kleinere Teilverkäufe (u.a.Coca Cola) zurückzuführen. W.B.Discovery aus dem Spinoff von AT&T habe ich gleich nach dem Spin off für noch etwa 23/24 Euro komplett verkauft.

Die stehen jetzt bei 8,68 €, während mein kompletter Bestand von AT&T weiter da ist und gemächlich vor sich hin dümpelt und immer schön Dividende zahlt.

Ich habe 2022 keinen einzigen Verlust realisiert (außer einem kleinen Put auf den S&P500), aber das war nicht gravierend und rückblickend schlecht getimt.

Besonders viel Freude haben mir in 2022 und überhaupt BHP mit schicken Dividenden und Spinoff von Woodside (die auch wieder Dividenden zahlen) gemacht. An der Spitze stehen bei mir Cardinal Health.

Ansonsten hat sich die kontinierliche Beobachtung der Sektorrotation bemerkbar und bezahlt gemacht, d.h. ich habe zeitig genug auf Energy und Pharma (Value überhaupt) reagiert und bleibe hier auch auch weiter drin und baue das aus.

Gebraucht wird das auch weiterhin sehr stark.

Ansonsten resultiert Erfolg nicht nur aus den Dingen, die man tut, sondern mindestens genauso aus den Dingen, die man nicht tut.

Will hier nicht schulmeistern, hab aber viel (u.a.) hier gelernt und teile gern das, was mich weitergebracht hat.

Was hab ich in 2022 nicht getan?

1.) Keine Bitcoins oder andere Fantasytoken.

2.) Null Euro für Crowd oder andere großartige Versprech und dann weg Plattformen

3.) bis auf die berühmte kleine Ausnahme (die schiefgegangen ist) Null Optionsgeschäfte

4.) kein META (Facebook), kein Amazon, kein Tesla, kein Paypal u ähnliche Dinge.

google und Apple hab ich, wer weiss warum, rechtzeitig verkauft (2021) und muss da auch wieder rein, hab aber noch Zeit dazu glaub ich,

5.) Cathie Woods ist für mich immer noch ein zuverlässiger Contraindikator. Heißt aber nicht, das sich das schlagartig ändern kann.

6.) Ben verzettelt sich m.E. mit seinen Zitronen und Anti und Optionsdepot ( Bitte nicht böse sein)

das frißt nicht nur Geld, sondern auch Zeit und andere Resourcen.

was ich gelernt habe im Leben, ist das man nicht auf jeder Hochzeit tanzen muß. Man sollte sich nicht immer von anderen Leuten (die sicher auch sehr schlau und clever und erfolgreich sind) ständig neue Flöhe ins Ohr setzen lassen.

Das wars so grob.

Was will ich in 2023? Auch wieder mit einem Plus rauskommen.

Wie versuche ich das?

First: keine Hektik

Second: Marktbeobachtung, Sektorrotation beobachten, selber denken, lernen, lesen, lernen.

Third: no Debt.

im ersten Halbjahr Kopf einziehen (oder die noch günstigen Kurse zum Einkauf nutzen) und ab dem zweiten Halbjahr langsam Freude aufkommen lassen.

Sich in der nächsten Zeit mit Rentenpapieren beschäftigen.

Grüße an alle und ein schönes, erfolgreiches Jahr allen hier.

Hallo Thomas,

gratuliere zu Deinem Anlageergebniss. Ich habe leider das Jahr 2022 mit -2,59% abgeschlossen. Da bin ich aber trotzdem nicht unzufrieden, denn 2021 war ein Rekordjahr mit +26,31%. Naja davon habe ich jetzt wieder etwas abgegeben. In Deinen Punkten 1-6 gebe ich Dir zu 100% recht.

1.Bitcoin. Was sind Bitcoins oder andere Token? Wofür sollen die gut sein? Die Menschen die Bitcoins kaufen, haben doch nur die Hoffnung, dass sie morgen einen dümmeren finden, der mehr bezahlt für die wertlosen Bitcoins als man selbst bezahlt hat. Was ist der intrinsische Wert eines Bitcoins? Es gibt aktuell einen Preis für Bitcoins der steht aktuell bei etwas mehr als 16.000 US$. Irgendwann wird sich entweder der Preis für ein Produkt an den inneren Wert anpassen, oder der innerer Wert an den Preis. Jetzt müsste man also den inneren Wert einen Bitcoins benennen können. Der ist 0 auch wenn der Preis bei aktuell 16.000 US$ steht. Irgendwann wird es keine Dumme mehr geben, welche in den Bitcoin investieren und dann wird sich der Preis an den inneren Wert anpassen. Wie lange das braucht? Vielleicht 5 Jahre oder 10 Jahre oder auch länger. Oder vielleicht nur 1 oder 2 Jahre. Aber definitiv wird das früher uns später passieren. Trends kommen und Trends gehen. Hypes kommen und gehen in der Geschichte. Tulpenzwiebelspekulation, Silberspekulation der Gebrüder Hunt, Kettenbriefe mit welchen man angeblich reich wird, New Economy, wo nur nur noch die Anzahl der Kicks auf eine Seite bewertet wurden. Oder Subprime mit anschließenden Folgen. Wenn man lange genug lebt und alt genug wird, wird man genug von dem Schwachsinn sehen. Und zu jeder Zeit wird es Menschen geben die lassen sich erst durch eigene schmerzhafte Verluste davon überzeugen.

2. Null Euro für Crowd oder andere großartige Versprechen. 100% meine Meinung

3. Null Optionsgeschäfte. 100% meine Meinung, obwohl ich das auch schon hinter mir habe. Als Ben damals angefangen hat, habe ich geschrieben, wenn die Börse aufwärts geht, mag das funktionieren, wir wissen aber beide, wenn es rückwärts geht, die Verluste deutlich höher sein werden, als die zuvor erzielten Gewinne. Genau das ist jetzt passiert.

4. kein META (Facebook), kein Amazon, kein Tesla, kein Paypal u ähnliche Dinge. Da würde ich Dir nur bedingt recht geben. Meta und Tesla bin ich Deiner Meinung. Tesla war und ist viel zu teuer. Letztendlich ist Tesla ein stinkig normaler Autobauer, welche jetzt etwas mehr als 1Mil. Autos gebaut hat. VW und Toyota bauen um die 10Mil. Tesla kostet aber ungemein mehr als VW. Glaubt jemand wirklich, dass sich alle anderen Autobauer so die Butter vom Brot nehmen lassen. tesla ist Hype. Ja wenn man es schafft immer die Welle zu reiten mit solchen Werten, Aber wer schafft das schon? Und umso größer das Anlagevolumen ist, umso unwahrscheinlicher ist es, dass man nur mit solchen Werten Gewinne erzielen kann.

5. Wer ist Cathie Woods? Ein weiterer Komet am Investitionshimmel, der irgendwann einmal verglüht. Letztendlich verbrennt sie aktuell das Geld ihrer Anleger. Es wird jedes Jahr Fondmanager geben, die ein herausragendes Ergebnis erzielen. Es gibt ja genug davon. Aber ist der Erfolg auch dauerhaft? 2008 John Paulsen in der Subprime. Und danach? Kann man auf nachfolgendem Link nachlesen: https://www.manager-magazin.de/finanzen/geldanlage/john-paulson-aufstieg-und-fall-eines-hedgefonds-milliardaers-a-1145681.html

6. Ben verzettelt sich. 100% meine Meinung. Das Experiment ist zwar interessant aber zu teuer.Letztendlich zählt nur die Gesamtperformance.

Auch in meinem Depot gab es Licht und teilweise viel Schatten. In der Summe hat es einigermaßen gepasst. 3M und Abbott Laboratoriers waren nicht der Hit. Ebenso nicht Apple, BASF, Bechtle, Blackrock, Blackstone, Deutsche Post, Lechwerke, Nike, Microsoft, Qualcom, Broadcom, SAP

Dafür aber eine AbbVie, Amgen, BAT, Deutsche Börse, Deutsche Telekom, Gilead, Hannover Rück, Imperial Brands, Johnson&Johnson, MTU, Münchner Rück, Novo Nordisk (ist nach meinem Teilverkauf von Microsoft jetzt der mit Abstand größte Wert) Pepsi, Philipp Morris, Südwestdeutsche Salz, United Health, Chevron war natürlich der Hit ebenso wie Phillips66, Total, Shell und Swedish Match nach dem Übernahmeangebot von Philipp Morris.

Bayer hat sich vergleichsweise gut geschlagen. Genauso wie BMW VZ, Canadian National Railway, CSL, Enbridge, und mein Fernheizwerk Neukölln, Kimberly Clark, Linde ebenfalls leicht im Plus, wie McDonalds, Pfizer, Procter&Gamble, Sanofi, Visa.

Es gibt natürlich noch etwas mehr Aktien. Die einen laufen in dem einen Jahr besser die anderen im nächsten. Aber alle haben (fast) eines gemeinsam. In der 5/10/15/20/30 Jahresbetrachtung schlägt (fast) jede einzelne Aktie den S&P500, DAX oder MSCI. Entscheidend ist die Gesamtrendite und die setzt sich aus Kursgewinn und Dividende zusammen.

Auf ein Gutes erfolgreiches Jahr 2023

Hallo Thomas,

star hat schon das meiste gesagt. Nur die Sektorrotation, da möchte ich Hinweise geben.

Man muss zu Beginn einer „Krise“ Sektoren rotieren – oder anders ausgedrückt „den Riecher haben“. Ein guter Indikator ist immer z.B. vor (!) einer ETF-Umschichtung (ETF Momentum) dabei zu sein, oder eben den Grund des Invest zu hinterfragen – den man hoffentlich schriftlich fixiert hat. Jetzt Einsteigen in Energie und „Langeweileraktien“ kann gut gehen, ist aber so spät meine Erfahrung meist teuer. Manchmal ist ein Blick auf die nicht so gesuchten Werte gut. ;)

Ich schaute mir die letzten 2 Tage TI, LAM Research, Broadcom, TSMC und Cisco an. LAM und TSMC wurden ja richtig geprügelt in diesem Jahr. Wenn ich die Verschuldungsquote ansehe steht der teuerste Wert TI ganz oben, meine Position ist aber schon gut repräsentiert. Aus Umsatzsicht sind TSMC und LAM erste Wahl – beide schlicht Umsatzgaranten (bis 2021) mit positivem Geschäftsergebnis – LAM deutlich günstiger KGV/KCV (wobei ich der letzten Zahl nicht traue, da deren Geschäftszahlen noch nicht offiziell sind). Cisco und Broadcom sind abgeschlagen.

Alle 5 Werte sind aus meiner Sicht aber Investkandidaten.

Eigentlich wollte ich in 2022 Mitsui und Itochu aufstocken, habe ich leider verpasst. :(

Ich beziehe Verkäufe nicht in meine „Rendite“ mit ein. Das liegt aber auch daran, dass ich meist verkaufe, um andere Papiere zu kaufen – was durchaus Monate dauern kann. Für mich ist das dann stupides Cash.

Hallo,

2022 war es offensichtlich leicht, die bekannten Indizes zu schlagen, zumindest wenn man eine ähnliches Strategie wie hier im Blog verfolgt.

Ich komme etwas überraschend trotz größerem NVIDIA-Anteil und kleinem Algonquin-Anteil auf nur -8,1% Gesamtperformance. Das liegt auch an sehr guten Zukäufen in 2022.

Best Performer ist Amgen.

Angenehm waren in 2022 die Dividendenzahlungen.

Weiterhin gilt für mich: – keine Krypto-Experimente, – kein Invest in China, Russland o.ä.

Lernen musste ich, dass ein anderes Depot mit einer anderen Strategie für mich nicht zielführend ist (Zeitaufwand…hatte hier ein Experiment gestartet…). Das passt zum oben erwähnten „verzetteln“.

Operativ gilt für mich weiterhin aufgrund des nicht einflussbaren und meist ungünstigen Kaufkurses möglichst keine Sparpläne, sondern lieber kleinere Tranchen kaufen. Zudem sehe ich zunehmend (subjektive Einschätzung), dass bei den angenehmen Käufen zu 0€ (nutze z.B. gerne die Realtime-Möglichkeiten bei smartbroker) man schlechtere Kurse bekommt als z.B. bei comdirect. D.h. die Kosten liegen wohl nicht wirklich bei 0€ (ich sehe in der Regel gleichzeitig bei comdirect die Realtime-Kurse an), und ich verstehe diejenigen immer besser, die z.B. ganz bei comdirect bleiben.

VG und viel Erfolg in 2023!

1Steven1

Hallo 1Steven1,

die „Geiz-ist-geil“ Mentalität bei den 0 EUR oder 1 EUR Käufen kann tatsächlich den Blick auf die Kurse versperren. Mittlerweile habe ich ein Gespür, wann maxblue oder ComDirect o.a. günstiger sind.

Auch die 0 EUR Broker müssen Geld verdienen, der Kurs „muss“ also zwangsläufig schlechter sein. Wer nur kleine Tranchen kauft, der ist dort allerdings gut bedient.

Ich kann Deine Anmerkung bzgl. Aktiensparplan nachvollziehen. Es führt oftmals zum Verzetteln und man hat ewig nur Bruchteile der Aktien. Ich kaufe prinzipiell seltenst unter 2k EUR. Mir hilft es beim Bewerten meiner Käufe ungemein. Im Sparplan fehlt mir so ein (Lern-)Effekt. Auch so etwas wie „Definition der Nachkaufkurse“, entfallen bei Sparplänen. Ja ein Sparplan macht es einfach, verschleiert aber die Markteffekte, die wichtig für die Performance sind. Auch hier gilt: jeder hat eine andere Situation, andere Investitionsmengen oder Möglichkeiten, von daher verstehe ich die Kleininvestoren, möglichst schnell zu diversifizieren; ich befürchte aber, dass gerade die Selbsteinschätzung dadurch verloren geht.

Ich halte übrigens eine Performancebewertung des letzten Kalenderjahres für wenig zielführend. Wichtiger sind doch die Performance über 3 Jahre, 5 Jahre oder 10 Jahre. Ein Jahr macht noch keinen Frühling. ;)

Die Performance im Jahr 2022 war bei mir nicht so gut wie bei Dir, auf 3, 5 oder 10 Jahre gesehen sieht das ganz anders aus (auch ohne Dividende). Thomas hat das weiter oben ganz gut zusammengefasst. Ruhe und keine Hektik beim Investieren! Die Zeit macht aus einem 1,5%ter einen 5%ter bezogen auf die Dividenden.

@Ben und alle Anderen: ein gesundes und erfolgreiches 2023

Vielen Dank BörsenHai, für deine inspirierenden Zeilen.

Zum Thema „Kaufpreise“ eine wohl eher unpopuläre Meinung von mir:

Bei der onvista Bank und der DKB kosten Aktienkäufe 7 bzw. 10 EUR. Im Vergleich zu smartbroker, TR etc. sehr hoch.

Ich jedoch fahre damit sehr gut. Warum?

Auch in 2022 war meine Einkaufs“politik“ nicht zufriedenstellend. Zu sehr/oft agiere ich noch als „Trader“. Dem schiebe ich einen guten Riegel vor, wenn ich weiß, dass ein Kauf/Verkauf auch etwas kostet. Nur meine Meinung…

Performance:

Die IZFs bei mir waren 2020 6%, 2021 14%, 2022 -15%. Sprich: Ich bin beim BörsenHai, der Blick muss über mehrere Jahre gehen, sonst wird das eigene Handeln zu aktionistisch.

2023 steht für mich im Fokus – so der Plan – das Investieren über zwei Sparpläne zu Dividenden-ETFs. Damit diversifiziere ich noch besser und verbessere meine Einkaufsmargen (pro Sparplanauslösung bei der DKB üblicherweise 1,50 EUR).

Das Börsenjahr fängt ja schon mal freundlich an und auch die Lieferketten – so lese ich heute – entspannen sich etwas.

Spread bei Kursen, ja aber auf Sicht von 5 Jahren machen + – 0,50 Cent Differenz beim Einstieg doch wenig Unterschied höchstens bei Pennystocks. Hohe Handelskosten bzw . Transaktionskosten fressen mehr Performance , glaub ich. Ich nutze Sparpläne regelmäßig. Cost/Average Effekt ist klar. Wenn man sich festgelegt hat, welche Titel/Branche man braucht, kauft man quasi maschinell. Man braucht nicht nachzudenken ob oder ob nicht. Egal welches „Wetter“ an der Börse herrscht. Auch beim Paternoster nach unten nimmt man die niedrigeren Kurse automatisch mit.

Das Geld dafür ist automatisch aus dem Haushaltsbudget ausgebucht und gar nicht mehr da. Bei Traderepublik geht es sogar schon wöchentlich und ich nutze das auch . Bruchstücke sind Divi berechtigt. Man kann durch Modifikation der Beträge sich dann fast genau an ganze Stücke ranarbeiten. Bloß Überträge von Bruchstücken gehen nicht. Ich übertrage das dann auf ING Diba bei mir. Bei Traderepublik steht irgendwann im Mai wieder eine neue Bewertungsrunde / Finanzierungsrunde ( siehe auch Sino AG u.a.) an und man hofft ja, das dann kein Stress ansteht, aber als einzelnen Broker kann man das nicht machen.

Grüsse

Hallo Thomas,

man sollte eben bedenken, sind die 500 EUR 50 Aktien oder nur 2 Aktien. 50 Aktien mit 0,5 EUR zu teuer gekauft sind eben auch 25 EUR, was mehr ist als die 10 EUR bei anderen Brokern. Es ist eben ein Unterschied, ob ich eine Terna mit 0,3 EUR Aufschlag kaufe oder eine LVMH mit 1 EUR Aufschlag.

Beim Sparplan einer Aktie kaufe ich neben den „Tiefpunkten“ eben auch die Aktie im absoluten Hoch. Es nivelliert sich aus. Wer z.B. Amazon siet 2 Jahren bespart, hat aber richtig miese gemacht – zugegeben ein absolutes Minusbeispiel. Aber selbst bei 5 Jahren Anlagehoriziont schaut es nicht gute aus für den Sparplanansatz bei Amazon.

Der Vorteil „mein Investbudget“ wird im Sparplan nicht überschritten ist bei knapper Kasse nicht von der Hand zu weisen. Und der Vorteil, dass das Geld für Investments weg ist und nicht mehr dem Konsum zur verfügung stehen, ebenfalls. Das kann man aber durch Disziplin ebenfalls hinbekommen.

Nur mit 300 EUR pro Monat 20 oder gar 50 Aktien monatlich zu besparen (was ich durchaus schon sah), halte ich für absoluten Unsinn. Teilaktien werden entweder für sehr hohe Gebühren (außerbörslich) verkauft oder einfach ausgebucht. Das sollte man sich bewusst machen.

Wenn ich aber nicht mehr als 300 , 400 pro Monat über hab, was soll ich machen?

Mein Problem ist, je mehr ich von der Watchlist runterhab, desto größer und länger wird sie auch… :-) . Traderepublik verlangt nur 1 , – für Bruchstückverkäufe. Bei Sparplänen geht die ganze Position inkl. Bruchstücken für ein Euro raus.Einmal haben sie sie wertlos ausgebucht, hab ich reklamiert und Gutschrift kam prompt.Außerdem will ich aufbauen und nicht abbauen.

TSMC ist eine von Buffets Neueroberungen, der weiß zur geopolitischen Sicherheit mehr als wir. Die haben aber wenig bis keine Divi gezahlt. Der Burggraben ist aber tief und groß.Cisco ist sowieso fest gesetzt.

Hab gestern noch mal Qualcomm reingenommen. Hatte die mal für 80 rein und für 90 raus und geh jetzt für 100 wieder rein. Was macht man manchmal so. Na ja Grüsse

Das mit den Sparplänen ist so eine Sache. Ich mache fast nur Sparpläne zwischen mindestens EUR 25 und max. EUR 100,- Die meisten liegen bei EUR 50 oder EUR100 pro Monat. 50 Sparpläne a´EUR 10 halte ich auch für nicht zielführend. Einzelkäufe mache ich entweder, wenn es von der Aktie keine Sparpläne gibt oder ich darüberhinaus noch zusätzlich investieren möchte oder ich einfach keinen Sparplan eingerichtet habe.

So habe ich heute Partners Group aus der Schweiz gekauft, da gibt es keinen Sparplan und gestern Coloplast aus Dänemark, da habe ich keinen Sparplan obwohl es welche gäbe.

Der Vorteil für mich liegt wirklich darin, dass man auch in Aktien investiert, welche eigentlich permanent zu teuer sind und man nicht kaufen würde und ewig auf eine stärkere Korrektur wartet. Wer natürlich das absolut perfekte Timing verwischt und dauerhaft beherscht ist mit Einzelkäufen natürlich besser dran. So habe ich z.B, zwischen 2013 und 2019 insgesamt 7mal die Novo Nordisk zugekauft. Rückblickend betrachtet 4mal o.k., davon 1mal am absoluten Tief Ende 2016. Und 2mal am damals absoluten Hoch mit anschließendem Niedergang und 1mal solala. Mein schlechtester Kauf ist trotzdem bis heute 135% im Plus und mein bester aus dem Jahr 2013 aktuell ca. 360%. Und trotzdem habe ich ab Februar 2018 einen monatlichen Sparplan auf Novo eingerichtet. Ich habe permanent in steigende Kurse gekauft. Aktuell sieht es sehr gut aus. Sparplan klar von Vorteil, denn hätte ich auch so den Mut gehabt permanent zu kaufen?

Und das Negativ Beispiel Amazon ist ja überhaupt nicht so negativ. Wenn man einen Einzelkauf getätigt hätte so irgendwo bei Kursen zwischen EUR 2.600 und EUR 3.200 hätte man vor dem Aktiensplit genau eine Aktie kaufen können und wäre jetzt zwischen 40 bis 50% im Minus. Hätte man statt dessen den Kaufpreis auf 24 Sparplanraten a´EUR 100 aufgeteilt, wäre das Minus deutlich geringer. Amazon ist so oder so mies, aber mit Sparplan hätte man weniger Verlust gemacht. Das ist zwar nicht das Ziel, aber ein kleiners Minus ist doch besser als ein größeres. Also auch hier der Sparplan von Vorteil. Und man hätte jetzt deutlich mehr Aktien im depot als bei einem Einzelkauf.

Bei Linde habe ich auch einen Sparplan die Aktie steigt seit 2019 unter Schwankungen. Die letzte richtig gute Kaufgelegenheit war im Corona Tief 2020. Habe ich da gekauft? Nein. Meine letzten 3 Einzelkäufe waren im Jahr 2019. Seit April 2019 habe ich zusätzlich meinen Sparplan auf Linde gemacht, da habe ich jetzt kein Problem mehr mit dem Timing. Seither keine Fehlentscheidung.

BASF habe ich schon massig im Depot. Die ersten habe ich 2002 gekauft. Und trotzdem bei Kursen unter EUR 50 habe ich seit April letzten Jahres nochmals einen Sparplan a´EUR 100 eingerichtet. O.k. ein Einzelkauf bei Kurs unterEUR 40,- war lukrativer. Aber solange der Kurs unter EUR 60,- steht kaufe ich weiter massig Aktien zu. Günstiger geht es kaum.

Und mein Sparplan auf Gilead seit Anfang 2017 war jetzt der ganzen Zeit im Minus. Ich habe jeden Monat fleißig zugekauft, mal mehr mal weniger Aktien, abhängig vom Kurs, habe steigende Dividenden

kassiert einmal durch Dividensteigerungen und zusätzlich durch immer mehr Aktien im Depot.Jetzt ist die Position komplett 31% im Plus.

Für mich ist der Cost Average Effekt sinnvoller bei Sparplänen auszunutzen, als versuchen über das Timing den besten Zeitpunkt zu erwischen.

Ich habe eine Excel Tabelle seit 2005 und vergleiche mein Jahresergebnis mit DAX & S&P 500 und MSCI World. Am besten schneide ich in den Jahren ab in welchen der DAX deutlich nachgibt.

2018 DAX -18,26% mein Depot -0,99%

2022 DAX -12,35% mein Depot -2,59%

und selbst in positiven Jahren ist meine Depotperformance deutlich beser als der DAX

2017 DAX +12,51% mein Depot +21,76%

2019 DAX +25,82 % mein Depot +31,94%

2020 DAX +3,27% mein Depot + 6,53%

2021 DAX +15,79% mein Depot +26,31%

Vielleicht sind die Sparpläne und der Cost Avarage Effekt doch keine so dumme Sache. Und so laufen meine 20 ING Sparpläne + 28 Sparpläne bei der Comdirekt weiter.

Hallo star und Börsenhai. Bin auch bei ING, dort kosten die Sparpläne aber 1,75 % vom Wert, das ist mir schon zu viel. Bei Trade Republic sind die Sparpläne wirklich kostenfrei . Das einzige, was die sich holen, ist der spread und der ist nicht schlimm. Ist mir nicht aufgefallen. Die machen neuerdings auch fractional sharing, d.h. man kann für feste Beträge Anteile an allen möglichen Unternehmen kaufen. Sie machen Bruchstücke als Kundenbindungsinstrument. Hab allerdings noch nicht Lindt&Sprüngli oder Berkshire A als Sparplan versucht (Scherz) Aber bei Maersk würde / hätte ein Sparplan Sinn gemacht. Bei ING hätte man schon Spread plus 1,75% KostenMinus von vornherein. Manchmal habe ich 500 bis 1000 zur freien Verfügung und kann mich dann sehr schwer entscheiden und wälze 3 bis 4 Stunden alle möglichen Seiten, bis ich mich entscheide. Bei Sparplänen gibt es nix mehr zu entscheiden. Aber bei allem Klein Klein, auf Sicht von 5 oder 10 Jahren ist VIEL wichtiger, ob man sich überhaupt zu einem Kauf entscheiden konnte. Und hier ist m.E. die richtige Branche/Trend/Sektor schon wichtig. Wenn ich eine Branche für gut befinde und mich für keinen einzelnen entscheiden kann, mach ich Sparpläne auf drei oder vier Spitzenvertreter der Branche und habe so alle im Boot.

Es funktioniert jedenfalls und bin zufrieden. Grüße

Ja die Börsenspesen für die Sparpläne können erheblich sein. Bei der ING sind es 1,75% dafür bezahlt man bei DAX Namensaktien keine Umschreibegebühr. Bei der Comdirekt sind es nur 1,5%, dafür bezahlt man bei DAX Namensaktien jedesmal noch EUR 0,95 Umschreibegebühr. Bei EUR 100,- Sparplanrate sind das dann immerhin 2,45%.

Also empfiehlt es sich bei der ING die DAX Namensaktien zu machen und bei Comdirekt den Rest. Ich habe auch ein Depot bei Traderepublic. Aber irgendwie gefällt mir die Seite nicht. Da mache ich recht wenig.

Und so waren die Dienstleistungskosten gemäß Abrechnung von Mai 2022 für das Jahr 2021bei der Comdirekt EUR 401,56. Erfreulich das war ein Rückgang gegenüber dem Jahr 2020. Damals waren das EUR 751,19. Das ist schon heftig.

Vergleich der tatsächlichen Wertentwicklung Ihres Depots mit einer angenommenen Entwicklung vor Kosten -0,11%

Auf der ING waren das für 2021 nochmals EUR 218,82. Die Rendite Ihres Direkt-Depots verringerte sich aufgrund der angefallenen Kosten um 218,82 EUR.

Dies entspricht im Verhältnis zum durchschnittlichen Depotbestand im Berichtszeitraum 0,07%.

Die absolute Zahl ist schon heftig. Aber vermutlich ist der Spread auf Traderepublic in der Summe das gleiche. Und somit ist es mir egal, wenn die Jahresrendite trotzdem passt. Oder anders ausgedrückt, gestern haben 10 Aktien vom Unternehmen XY EUR 100,- gekostet. Aber nicht gekauft. Heute kauft man dann 10 Stück für Kurs EUR 101,-. Jetzt freut man sich, dass man EUR 5,- Börsenspesen gespart hat.

Für mich ist es sinnvoller zu optimalen Kursen zu kaufen, als zum falschen Zeitpunkt zu höheren Kursen aber dafür an den Spesen zu sparen. Und wenn die Gesamtrendite passt ist es für mich auch unerheblich und besser als günstige Depots und schlechte Rendite.

Das einzige was mich wirklich ärgert ist die französische Quellensteuer auf meine Air Liquide und Total Aktien. Aber das nehme ich in Kauf, da ich keine Lust habe noch ein Konto bei der DKB zu machen. Und somit gibt es keine weiteren französische Aktien in meinem Depot.

Hallo star, ich glaube ich spreche für viele hier das ich es toll finden würde wenn du vielleicht deine größten Aktienpositionen im Depot nennen würdest und zusätzlich die Aktien die du zur Zeit besparst.