Post aus den USA habe ich eher selten im Briefkasten. Im E-Mail-Postfach natürlich ständig, aber so richtig physisch vom Briefträger gebracht?

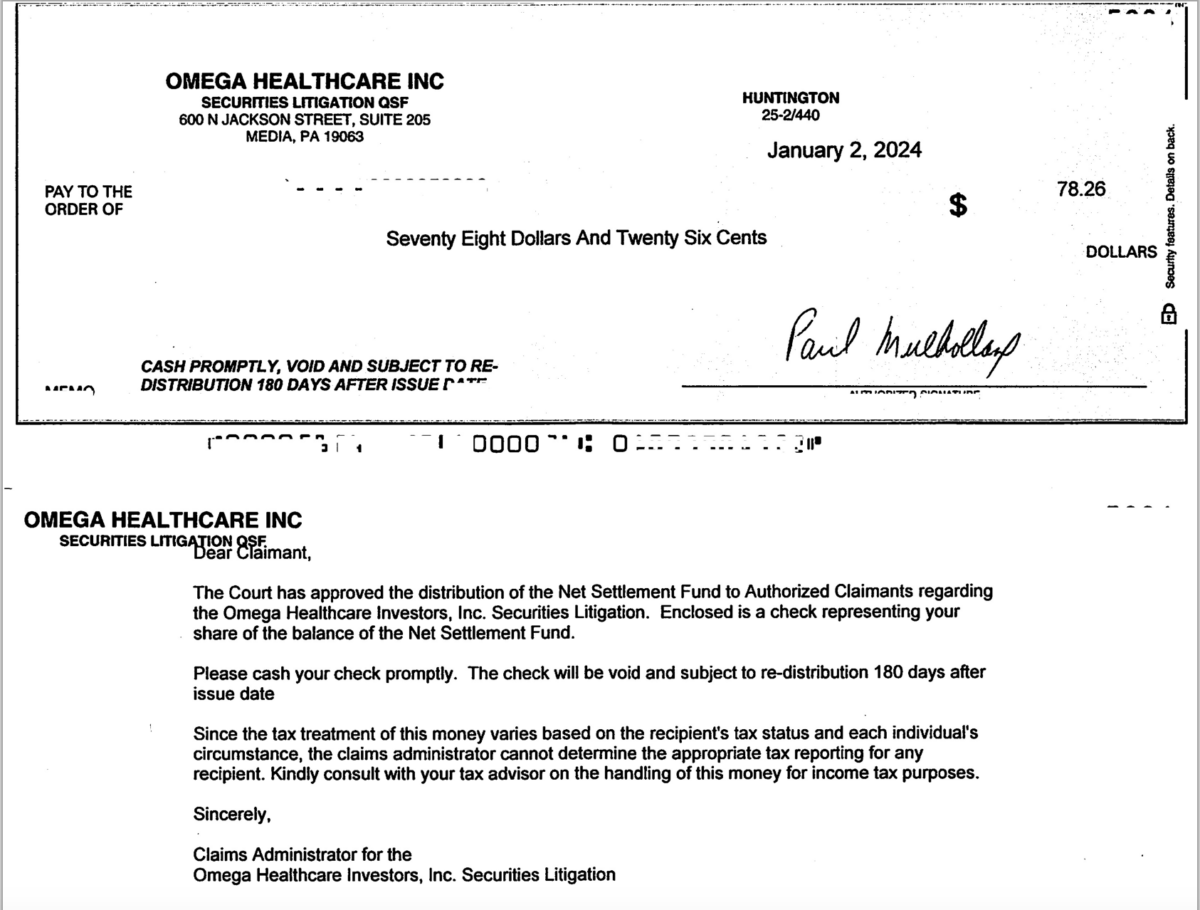

Und als ich den Brief dann öffnete, staunte ich nicht schlecht: ein echter Scheck über einen Betrag, der einer Quartalsdividende des Unternehmens entspricht. Dumm nur, dass ich ihn jetzt in Deutschland einlösen muss und dafür einiges an Gebühren fällig wird.

Was hinter der Überraschung steckt und wie das Unternehmen mich auch ansonsten als Aktionär mit seiner regulären Dividende beglückt hat, erfährst Du in diesem Beitrag.

„Überraschende Post aus den USA mit einer netten Zusatzdividende“ weiterlesen