Was Dich hier erwartet:

Die größten Titel in meinem Dividendendepot waren lange Zeit die deutschen Versicherungskonzerne Munich Re, Allianz und Talanx. Mittlerweile haben sich durch die gute Kursentwicklung Microsoft und Johnson & Johnson dazu gemischt.

Die Versicherungsbranche ist für mich eine wichtiger Anlagebereich. Die Geschäfte sind langfristig ausgerichtet, einigermaßen kalkulierbar und die Ausschüttungen attraktiv.

Nachdem ich mir eben mit diesen Ausschüttungen auch noch eine Position in Swiss Re-Aktien aufbauen konnte, stellte sich mir die Frage, was ab 2022 kommt. Die Dividenden aus den Versicherungen sprudeln weiter und ich möchte sie gerne in diesem Sektor wieder anlegen.

Bei meinen Recherchen bin ich auf eine vergleichsweise kleine Versicherung gestoßen, die mein Portfolio sinnvoll ergänzt. Ihr Schwerpunkt liegt in Skandinavien und Großbritannien und sie verzeichnet stetiges Wachstum. Und mit den Dividendenzahlungen differenziere ich meine Fremdwährungen weiter.

In diesem Beitrag stelle ich Dir meinen jüngsten Neuzugang ausführlich vor.

Geschäftsgegenstand

Protector Forsikring ist eine relativ junge norwegische Versicherung, die sich selbst als Herausforderer der Branche einstuft. Sie wurde erst 2004 gegründet und will mit innovativen, digitalisierten Produkten eine kosteneffiziente Alternative gegenüber den „großen Tankern“ der Branche sein. Dabei steht der Kunde im Fokus, die Schadensabwicklung soll neue Maßstäbe setzen.

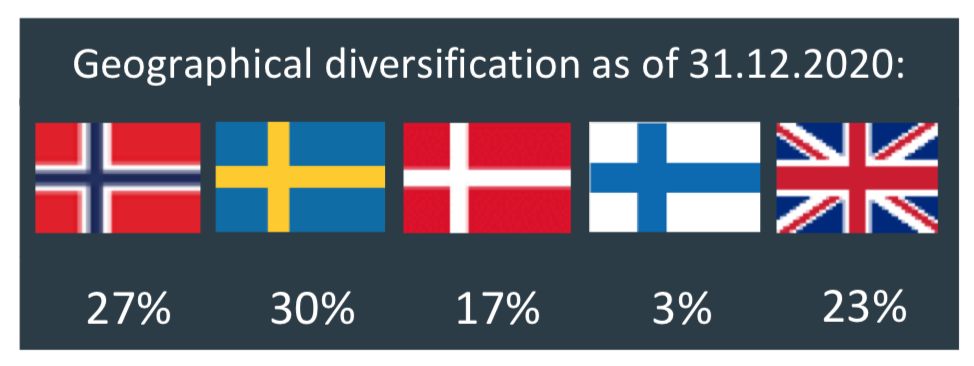

Ausgehend vom Heimatmarkt Norwegen erfolgte 2011 der Markteintritt in Schweden, ein Jahr später folgte Dänemark. Und seit 2015 ist Protector Forsikring in Finnland und Großbritannien tätig.

Protector Forsikring sieht sich bereits als Kostenführer unter den Versicherungen und will auch zum Qualitätsführer werden.

Schwerpunkt der Versicherungen sind Industrieversicherungen. Hauptkunden sind öffentliche Körperschaften und größere Unternehmen. Mit über 600 Kommunalkunden ist Protector Forsikring der sektorale Marktführer in Skandinavien.

Aktuell beschäftigt das Unternehmen rund 420 Mitarbeiter in Büros in Oslo, Stockholm, Kopenhagen, Helsinki, Manchester und London. Der Vertrieb geschieht über Versicherungsmakler.

Die Investor Relations-Seiten von Protector Forsikring findest Du hier.

Geschäftszahlen

Im Corona-Jahr 2020 rutschte Protector Forsikring in die roten Zahlen, aus denen es aber 2021 direkt wieder hinausging. Verdient wurden 15 NOK je Aktie.

Hier zeigte sich auch eine Besonderheit des Versicherungsgeschäfts: die höheren Schäden in einem Jahr werden zu Prämienerhöhungen im nächsten Jahr. 2021 hob Protector Forsikring die Prämien um 4-5% über der Inflationsrate für Schadensfälle an. Insgesamt stiegen die Prämieneinnahmen in 2021 um 8%.

Und gleichzeitig spielen die Kapitalmärkte eine entscheidende Rolle für das Jahresergebnis. Denn die Assets Under Management steigen auch bei Protector Foriskring kontinuierlich und erreichten zum Endes Jahres 2021 den bisherigen Höchststand von 14,31 Mrd. NOK. Daraus erzielte das Unternehmen mit 954,5 Mio. NOK eine Rendite von 6,8%.

Gleichzeitig besteht eine Abhängigkeit von diesem Ergebnis, denn das Gesamtergebnis lag bei 1,204 Mrd. NOK nach Steuern. Damit stammen 62% des Ergebnisses aus dem Kapitalanlageergebnis. Fairerweise muss man sagen, dass das Verhältnis bei anderen Versicherungen ähnlich ist.

Management

Die Darstellung des Managements ist zurückhaltend. CEO ist Henrik Høye, der bereits seit 2007 bei Protector Forsikring tätig ist und zuvor für den Aufbau des öffentlichen Sektors verantwortlich war. Seit 2019 CFO ist Ditlev de Vibe Vanay, der diese Position bereits von 2005 bis 2015 inne hatte. In der Zwischenzeit hatte diese Position Vibeke Krane inne, die als einzige Frau dem Vorstand angehört. Sie wechselte dann auf die Position der Personalchefin.

Der Aufsichtsrat besteht aus 7 Personen, darunter 2 Arbeitnehmervertretern. Ihm gehören insgesamt 3 Frauen an. Der Aufsichtsratsvorsitzende Jostein Sørvoll ist bereits seit 2006 im Amt.

Insgesamt scheint es eine große Kontinuität im Management zu geben, was ich für so ein junges Unternehmen als positiv werte.

Aktienkurs

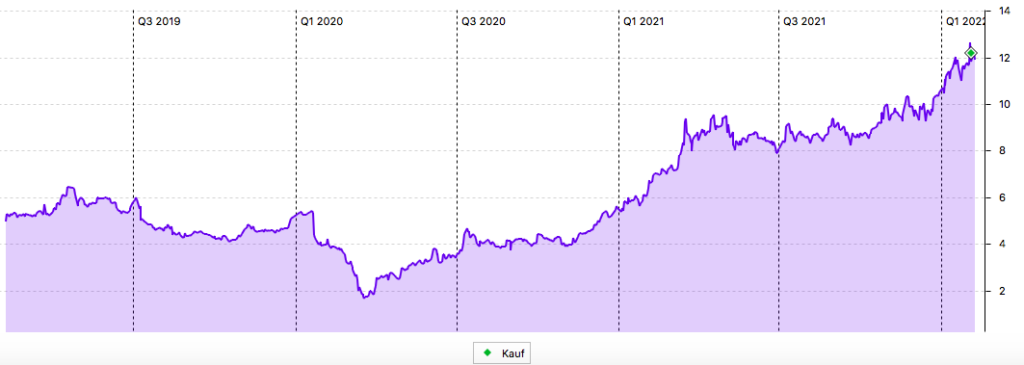

Protector Forsikring ist seit Mai 2007 an der Börse Oslo gelistet.

Im März 2020 – mitten im Corona-Crash – wurde die Aktie für nur 22 NOK gehandelt. Derzeit notiert sie rund 100 NOK höher. Bei 82,5 Mio. ausgegebenen Aktien liegt die Marktkapitalisierung bei rund 10 Mrd. NOK, das entspricht etwa 1 Mrd. €. Damit erfüllt die Aktie meine Anlagekriterien hinsichtlich ihrer Größe.

Der Free Float der Aktie liegt bei rund 80%, die beiden größten Aktionäre halten jeweils rund 10% der Aktien. Sie stellen auch jeweils ein Mitglied im Aufsichtsrat, was für eine langfristige Betätigung spricht.

Aufgrund der Wichtigkeit des Investmentportfolios für das Jahresergebnis ist die Aktie stark von der Entwicklung des Aktienmarktes abhängig. In guten Börsenjahren profitiert sie überdurchschnittlich, in Schwächephasen leidet sie mit. Dafür erhält man auf lange Sicht eine attraktive Dividendenrendite. Wer sich getraut hätte, im Corona-Crash einzusteigen, hätte 2 Jahre später schon mehr als 80% als Brutto-Dividende zurückerhalten.

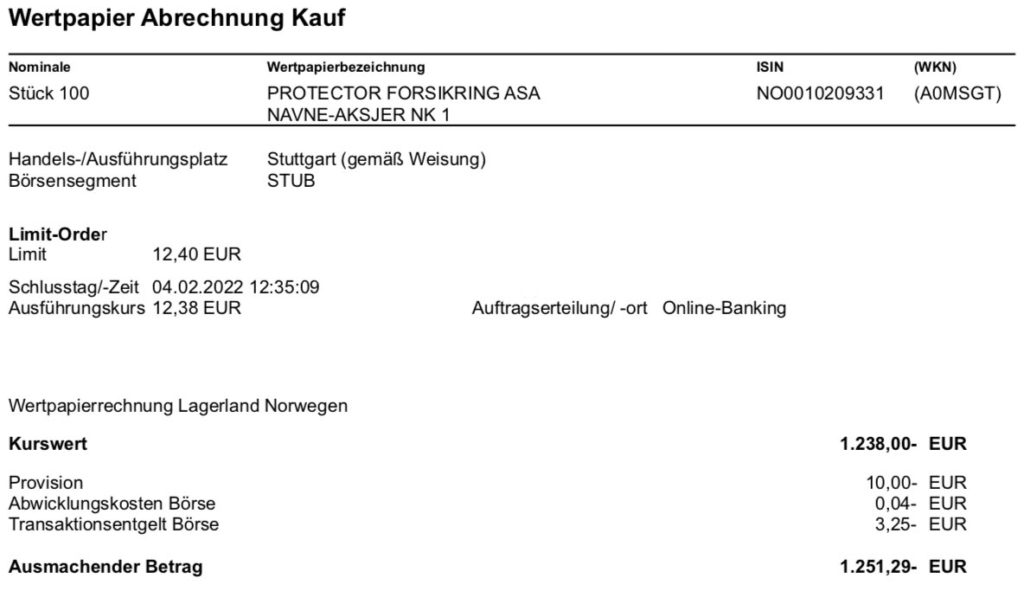

Aktienkauf

Ich kaufte am 4. Februar 2022 100 Aktien von Protektor Forsikring zum Kurs von 12,38 € an der Börse Stuttgart in mein Depot bei der DKB. Ich zahlte dafür 13,29 € Kaufprovision und damit insgesamt 1.251,29 € für diesen Aktienkauf.

Die Order habe ich bei der DKB platziert, da diese auf Antrag eine Quellensteuerreduzierung für norwegische Aktien anbietet. Bei der Börse Stuttgart wurde ich zudem fairer innerhalb des Spreads zugeteilt als dies bei einem Direktanbieter wie Tradegate der Fall gewesen wäre (ich habe einige Minuten mit verschiedenen Limits hin und her probiert).

Dividendenhistorie

Protector Forsikring ist sehr dividendenfreundlich aufgestellt. Im letzten Jahr wurden in mehreren Tranchen insgesamt 8,01 NOK als Dividende bezahlt. Für dieses Jahr sind (bisher) 10,00 NOK angekündigt. Daraus ergibt sich eine Dividendenrendite von 8%.

Die Dividenden werden in Norwegischen Kronen (NOK) ausbezahlt und unterliegen damit für einen Aktionär aus dem Euro-Raum einem Währungsrisiko.

Das Management überprüft quartalsweise die für Versicherungen relevante Solvency II-Rate und schüttet oberhalb der 180%-Marke Kapital aus. Damit sollen zwischen 20 und 80% des Nettogewinns als Dividenden an die Aktionäre gehen.

Die letzten Dividendenzahlungen und die Ankündigung für April 2022:

| exDividende | Zahltag | Betrag |

| 08.04.22 | 15.04.22 | 7,00 |

| 09.02.22 | 16.02.22 | 3,00 |

| 03.11.21 | 10.11.21 | 1,67 |

| 14.07.21 | 21.07.21 | 1,67 |

| 04.05.21 | 12.05.21 | 1,67 |

| 09.04.21 | 16.04.21 | 3,00 |

Bei der Dividende ist die Quellensteuersituation von norwegischen Aktien zu berücksichtigen. Eine Vorabreduzierung wird von der DKB und vom S-Broker angeboten. Dadurch entspannt sich der Abzug etwas (Details zum Vorgehen hat Armin im ersten Kommentar unter diesem Beitrag ausgeführt!). Ich werde die Unterschiede bei der Dividendenzahlung im April 2022 darstellen. Nach meinem Kauf im Februar werde ich bei der Februar-Dividende den vollen Quellensteuersatz haben. Meinen Antrag stelle ich jetzt aber beim Finanzamt und sende ihn dann zur DKB. Das kostet mich 11,90 € einmalige Gebühr für 3 Kalenderjahre.

Nachhaltigkeitsfaktor

Protector Forsikring räumt der ESG einen hohen Stellenwert ein und hat 5 Nachhaltigkeitsziele definiert, die bereits Ende 2024 erreicht sein sollen.

Im Aufsichtsrat ist mit Randi Helene Røed die Nachhaltigkeitsverantwortliche der norwegischen Lotterie vertreten. Sie dürfte in ihrer Tätigkeit einen Fokus auf ESG richten.

Weitere Strategie

Mit Protector Forsikring habe ich ein junges, dynamisches Unternehmen in einer reifen Branche in mein Depot aufgenommen. Für mich ist das eine spannende Beimischung zu den etablierten Versicherungen Munich Re, Allianz, Talanx und Swiss Re.

Ich nehme dabei auch größere Schwankungen in Kauf und lasse mir das in guten Phasen mit hohen Dividenden bezahlen. Langfristig gehe ich von einer weiteren Steigerung des Unternehmenswertes und damit auch des Aktienkurses aus.

Aus meinen bisherigen vier Versicherungen erziele ich eine Nettodividende von rund 2.500 € p.a. Diesen Betrag möchte ich in 2022 in Protector Forsikring investieren und dann in 2023 neu entscheiden, ob ich das wiederhole.

Mit den bisher gekauften 100 Aktien habe ich die Hälfte des Jahresbudgets investiert. Die zweite Tranche plane ich für den März, um dann im April bereits voll von der Dividendenzahlung zu profitieren.

Im Ziel wäre dann meine Position Protector Forsikring auf einem Level mit Swiss Re. Das halte ich für ausreichend, da beide Versicherungen doch deutlich stärker in ihren Geschäftsergebnissen schwanken als die drei großen deutschen Konzerne. Und für mich ist ja immer wichtig, dass ich mit meinem Depot ruhig schlafen kann. Deshalb ist Protector Forsikring eine Beimischung, die einen Renditepush geben kann, aber keine dominante Stellung erhalten wird.

Auf einen Blick:

| Unternehmen: | Protector Forsikring |

| ISIN: | NO0010209331 |

| Im Divantis-Depot seit: | 04.02.2022 |

| Letzter Nachkauf am: | 29.04.2024 |

| Stückzahl im Divantis-Depot: | 450 |

| Durchschnittskaufkurs inkl. Gebühren: | 11,75 € |

| Gesamtkaufpreis: | 5.287,14 € |

| Bisher erhaltene Netto-Dividenden: | 373,55 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo Ben,

ich habe auch Protector Forsikring im Depot. Mit 200 Aktien auch nur eine kleinere Position.

Wichtig ist aber zu erwähnen, daß die Quellensteuervorabreduzierung für norwegische Aktien bei der DKB anders funktioniert als für französische oder kanadische Aktien. Dies liegt daran, daß auch eine Erstattung in Norwegen auf 2 Arten möglich ist.

Ohne die Vorabreduzierung zahlt man 25% Quellensteuer für Norwegen und zusätzlich noch 25% deutsche Kapitalertragssteuer, ohne Anrechnung der Quellensteuer..

Mit der Vorabreduzierung wird zwar die norwegische Quellensteuer auf 15% reduziert, diese wird aber trotzdem NICHT auf die deutsche Kapitalertragssteuer angerechnet. Diese muss über den Einkommenssteuerjahresausgleich dann beim deutschen Finanzamt zurückgeholt werden.

Ohne die Vorabbefreiung wäre dies nicht gänzlich möglich, da ja maximal 15% Quellensteuer in Deutschland angerechnet werden, obwohl 25% bezahlt wurden. In diesem Fall wäre nur eine Erstattung direkt in Norwegen möglich.

Trotz Vorabbefreiung also mehr Aufwand als eben bei Aktien aus anderen Länder, bei denen die Quellensteuer direkt auf die Kapitalertragssteuer angerechnet wird, so daß nichts mehr zu tun ist. Dies sollte man bedenken, bevor man sich für norwegische Aktien entscheidet.

War auch für mich überraschend, da ich auch die Vorabbefreiung der DKB für Frankreich und Kanada nutze.

Werde demnächst meine Steuererklärung machen und erstmals die Rückforderung der norwegischen Quellensteuer versuchen. Ich kann dann gerne bescheid geben, ob es funktioniert hat.

Gruß

Armin

Hallo Armin,

okay, das war mir so nicht bewusst. Danke für den Hinweis! Ich habe gerade heute Morgen die Formulare von der DKB bekommen, aber noch nicht in die Mail reingeschaut. Werde ich aber nun zügig machen. Der zusätzliche Aufwand mit der Steuererklärung ist natürlich unschön. Aber im besten Fall sollte es nur eine Zahl sein, die man an entsprechender Stelle einträgt. Und die sich aus der Steuerbescheinigung der DKB ergibt.

Man lernt nie aus! Noch mal Danke!

Viele Grüße Ben

PS: Ich habe den Text ergänzt und auf Deinen Kommentar hingewiesen!

Hier die zwei Möglichkeiten nochmals etwas detaillierter. So wie es aussieht, kann man sich sogar die 11,90€ bei der DKB sparen, da es einen direkten Antrag gibt, der 5 Jahre gültig ist.

Der Link -> https://dividenden.guru/dividenden-steuer-norwegen/

Hallo Morten,

ich vertraue da lieber den Erfahrungen von Peter P, der sehr anschaulich berichtet hat, dass die direkten Anträge in Norwegen nicht in angemessener Zeit bearbeitet werden. Vielleicht ändert sich das ja irgendwann wieder, aber im Moment scheint mir die DKB-Lösung der beste Weg zu sein.

Viele Grüße Ben

Hallo Morten,

was der Dividenden.guru (unter 2.) ) schreibt ist einfach der Weg, wie man beim norwegischen Finanzamt die Erstattung beantragen kann.

Was man in Oslo als Privatmann nicht beantragen kann, ist die Reduzierung der Steuer vorab.

Man kann die zuviel gezahlte norwegische Quellensteuer bis 5 Jahre zurück beantragen. Die Bearbeitung dauert zwischen 6 Wochen und 5 Monaten. Für eine Vorabreduzierung in Norwegen (!) schreibt das norwegische Finanzamt selbst: es bedarf eines Antrags einer Bank.

Seine (dividenden.guru) erste Aussage, dass die „Shielding Reduction“ die komplette versteuerte Dividende zurückzahlt ist eine Falschaussage. Das ist copy / paste – ich bezweifle, dass er norwegische Papiere hält. Es werden bei „Shielding Reduction“ zwischen 0 und 25% der eingehaltenen Quellensteuer zurückerstattet. Für ausländische Privatanleger wird dieses Verfahren meines Wissens gar nicht angeboten (hier aber nur aus dem Gedächtnis).

Für deutsche Anleger ist nur und ausschließlich (!) die Berufung auf das DBA sinnvoll.

Das Beantragen in Norwegen ist an sich problemlos und von jedem machbar. Man muss als Kosten eben das Porto einberechnen.

Hinweis: Sollte die Bearbeitung in Oslo etwas länger dauern, kriegt man Verzugszinsen. 2 NOK habe ich schon geschenkt bekommen.

Hallo Börsenhai,

das Du in den ersten zwei Abschnitten schreibst ist korrekt.

Zu Deinem dritten Abschnitt ergänze ich, das Problem ist ein Rundschreiben von Finanzminister Schäuble vom 15.11.2011 an alle Finanzämter:

Anrechnung norwegischer Quellensteuer auf die deutsche Abgeltungsteuer nach § 43a Absatz 3 EStG für das Jahr 2009 (bundesfinanzministerium.de)

Darin steht, natürliche Personen können bis zu 25% der norwegischen Quellensteuer zurückerstattet bekommen.

Ich habe vor Jahren die norwegische Steuerbehörde angeschrieben und gefragt, was muss ich tun um die 25% zurückerstattet zu bekommen. Die Antwort war, Privatpersonen können nur den reduzierten Steuersatz von 15% gemäß dem DBA in Anspruch nehmen, Unternehmen und Gesellschafter können bis zu 25% erstattet bekommen.

Dies könnt Ihr auf der Seite der norwegischen Steuerbehörde ersehen:

Dividenden von norwegischen Unternehmen an ausländische Aktionäre – Die norwegische Steuerverwaltung (skatteetaten.no)

Die Seite wird zur Zeit aber überarbeitet, es soll eine Möglichkeit geben, per Internet die Quellensteuerrückzahlung zu beantragen, ähnlich wie Dänemark und die Schweiz. Dies wurde mir bei meiner Steuerrückerstattung für 2020 mitgeteilt.

Vier Monate nach der letzten Dividendenzahlung kann der Antrag auf Rückerstattung gestellt werden. Wenn der Antrag ausgeführt worden ist, kann man den Bescheid mit den Dividendenzahlungsbelegen in einem Begleitschreiben neben Elster an das Finanzamt schicken zwecks Rückerstattung der zu viel eingehaltenen 15% Steuern. Eigentlich muss das Finanzamt bescheid wissen, für die Rückerstattung der norwegischen Quellensteuer ist ein Formular auszufüllen, mit allen Angaben zu den Ansprüchen der Rückerstattung.

Ich selbst habe für 2021 eine Vorabreduzierung der norwegischen Quellensteuer bei der DKB erreicht, ich warte auf die Steuerbescheinigung, ob die zu viel gezahlten Steuern aufgeführt werden.

Viele Grüße

Peter

Hallo Ben,

hallo Ihr Anderen,

in Vorbereitung meiner Beschwerde an den Finanzminister Lindner habe ich für mich den ganzen Sachverhalt von Anfang an neu bewertet.

In dem Gesetz zum DBA mit Norwegen vom 13. Juli 1993

https://www.bundesfinanzministerium.de/Content/DE/Standardartikel/Themen/Steuern/Internationales_Steuerrecht/Staatenbezogene_Informationen/Laender_A_Z/Norwegen/1993-07-20-Norwegen-Abkommen-DBA-Gesetz.pdf?__blob=publicationFile&v=3

Im Artikel 10, Dividenden steht in Absatz

(1) Dividenden, die eine im Vertragsstaat ansässige Gesellschaft an eine im anderen Vertragsstatt ansässige Person zahlt, können im anderen Staat besteuert werden.

(2) Diese Dividenden können jedoch auch in den Vertragsstaat, in dem die die Dividenden zahlende Gesellschaft ansässig ist, nach dem Recht dieses Staates besteuert werden; die Steuer darf aber, wenn der Empfänger der Dividenden der Nutzungsberechtigte ist, 15 von Hundert des Bruttobetrags der Dividenden nicht übersteigen.

Dann gibt es noch die Abschnitte (3) bis (8), hier werden verschiedene Sonderfälle für Gesellschaften beschrieben.

Wie der damalige Finanzminister Schäuble aus diesem Artikel 10 den Schluss folgert, auch natürliche Personen haben Anspruch auf vollständige und teilweise Erstattung der Quellensteuer, dies ist für mich nicht verifizierbar.

Vor circa 8 Jahren habe ich im Rahmen einer Rückerstattung der Quellensteuer in Norwegen im Anschreiben die Frage gestellt, was muss ich unternehmen, um die komplette Quellensteuer rückerstattet zu bekommen. Im Bescheid wurde mir mitgeteilt, als Privatperson kann man nur 10% rückerstattet bekommen, für Gesellschaften gelten andere Richtlinien.

In der letzten Woche bin ich auf das folgende Gesetz aufmerksam geworden:

https://www.bundesfinanzministerium.de/Content/DE/Standardartikel/Themen/Steuern/Internationales_Steuerrecht/Staatenbezogene_Informationen/Laender_A_Z/Norwegen/2014-11-26-Norwegen-Abkommen-DBA-Gesetz-zum-Protokoll-240613.pdf?__blob=publicationFile&v=3

Bundesgesetzblatt Jahrgang 2014 Teil II Nr. 27, ausgegeben zu Bonn am 26. November 2014

Gesetz zu dem Protokoll vom 24. Juni 2013 zur Änderung des Abkommens vom 4. Oktober 1991 zwischen der Bundesrepublik Deutschland und dem Königreich Norwegen zur Vermeidung der Doppelbesteuerung und über gegenseitige Amtshilfe auf dem Gebiet der Steuern vom Einkommen und vom Vermögen sowie des dazugehörigen Protokolls

Vom 20. November 2014

Darin wurde der Artikel 10, Dividenden, wie folgt geändert:

„Artikel 10

Dividenden

(1) Dividenden, die eine in einem Vertragsstaat ansässige Gesellschaft an eine im anderen Vertragsstaat ansässige Person zahlt, können im anderen Staat besteuert werden.

(2) Diese Dividenden können jedoch auch in dem Vertragsstaat, in dem die die Dividenden zahlende Gesellschaft ansässig ist, nach dem Recht dieses Staates besteuert werden; die Steuer darf aber, wenn der Nutzungsberechtigte der Dividenden im anderen Vertragsstaat ansässig ist, nicht übersteigen:

a) 0 Prozent des Bruttobetrags der Dividenden, wenn der Nutzungsberechtigte eine Gesellschaft (jedoch keine Personengesellschaft) ist, die unmittelbar über mindestens 25 Prozent des Kapitals der die Dividenden zahlenden Gesellschaft verfügt;

b) 15 Prozent des Bruttobetrags der Dividenden in allen anderen Fällen. Dieser Absatz berührt nicht die Besteuerung der Gesellschaft in Bezug auf die Gewinne, aus denen die Dividenden gezahlt werden.

(3) Der in diesem Artikel verwendete Ausdruck „Dividenden“ bedeutet Einkünfte aus Aktien, Genussrechten oder Genuss scheinen, Kuxen, Gründeranteilen oder sonstigen Rechten – aus genommen Forderungen – mit Gewinnbeteiligung sowie aus sonstigen Rechten stammende Einkünfte, die nach dem Recht des Staates, in dem die ausschüttende Gesellschaft ansässig ist, den Einkünften aus Aktien steuerlich gleichgestellt sind. Zu den Dividenden gehören auch Einkünfte eines stillen Gesellschafters aus seiner Beteiligung als stiller Gesellschafter und Ausschüttungen auf Anteilscheine an einem Investmentvermögen. Im Falle der Bundesrepublik Deutschland umfasst der Begriff „Dividenden“ auch Einkünfte aus partiarischen Darlehen und Gewinnobligationen.

(4) Die Absätze 1 und 2 sind nicht anzuwenden, wenn der in einem Vertragsstaat ansässige Nutzungsberechtigte der Dividenden im anderen Vertragsstaat, in dem die die Dividenden zahlende Gesellschaft ansässig ist, eine Geschäftstätigkeit durch eine dort gelegene Betriebsstätte oder eine selbständige Arbeit durch eine dort gelegene feste Einrichtung ausübt und die Beteiligung, für die die Dividenden gezahlt werden, tatsächlich zu dieser Betriebsstätte oder festen Einrichtung gehört. In diesem Fall ist Artikel 7 beziehungsweise Artikel 14 anzuwenden.

(5) Bezieht eine in einem Vertragsstaat ansässige Gesellschaft Gewinne oder Einkünfte aus dem anderen Vertragsstaat, so darf dieser andere Staat weder die von der Gesellschaft gezahlten Dividenden besteuern – es sei denn, dass diese Dividenden an eine im anderen Staat ansässige Person gezahlt werden oder dass die Beteiligung, für die die Dividenden gezahlt werden, tatsächlich zu einer im anderen Staat gelegenen Betriebsstätte oder festen Einrichtung gehört – noch die nicht ausgeschütteten Gewinne der Gesellschaft einer Steuer auf nicht ausgeschüttete Gewinne unterwerfen, selbst wenn die gezahlten Dividenden oder die nicht ausgeschütteten Gewinne ganz oder teilweise aus im anderen Staat erzielten Gewinnen oder Einkünften bestehen.“

Dieses Gesetz wurde von Steinmeier, Merkel und Schäuble unterschrieben und ist seit dem 26. November 2014 rechtsgültig.

Warum wird in Deutschland dieses Gesetz nicht angewandt.

Nach diesem Erscheinungsdatum wurde ich noch von meinem Finanzamt in Iserlohn darauf hingewiesen, auf das Schreiben vom 15. November 2011.

Ben, ich belasse es erst einmal hiermit, ich habe noch viel hierzu zu erläutern.

Viele Grüße

Peter

Hallo Peter,

ich verstehe deinen Satz „Warum wird dieses Gesetz nicht angewandt“ ehrlich gesagt nicht ganz, kannst du ihn erläutern?

Ein DBA setzt immer den Steueranspruch zwischen zwei Staaten fest. Zunächst gilt jedoch stets das inländische Steuerrecht des jeweiligen Staates. Kommt also eine norwegische Dividende, zieht dir der norwegische Staat 25% ab (darf er wegen Art. 28 Abs. 1 des DBA unabhängig von Art. 10). Deutschland wendet auch sein innerdeutsches Recht an und zieht dir die KESt ab. Die (anteilige) Anrechnung der norw. Steuer erfolgt deshalb nicht automatisch (wie in anderen Ländern), weil du in Norwegen zwei Möglichkeiten der Erstattung hast:

(1) Shielding deduction, d.h. volle Rückerstattung der norwegischen Quellensteuer

oder

(2) Reduzierung der norw. QSt auf 15% gem. DBA, d.h. 10% Erstattung von Norwegen und den Rest holst du dir von Deutschland über die anrechenbare Quellensteuer iHv. 15%.

Das von dir zitierte BMF-Schreiben aus 2011 sagt genau das, nämlich „Da in Abhängigkeit der gewählten Variante ein Anspruch auf Erstattung norwegischer QSt bestehen kann, ist die Kapitalertragsteuer ohne Berücksichtigung der ausländischen Steuer zu erheben“.

Viele Grüße

Nano

Hallo Nano,

die sogenannte „Shielding deduction, d.h. volle Rückerstattung der norwegischen Quellensteuer“ gilt nach dem norwegischen Steuerrecht NICHT für Persönliche Aktionäre (Enddividendenempfänger, die Privatpersonen sind)

Geh bitte auf die Seite der Norwegischen Steuerbehörde:

https://www.skatteetaten.no/en/business-and-organisation/start-and-run/rutiner-regnskap-og-kassasystem/lonn-lan-og-utbytte/dividends-from-norwegian-companies-to-foreign-shareholders—documentation-requirements-for-reduced-withholding-tax-rate/

Lies Dir diese Seite genau durch. Es gibt:

Dokumentationspflichten für persönliche Aktionäre

Persönliche Aktionäre (Enddividendenempfänger, die Privatpersonen sind) können einen reduzierten Quellensteuersatz erhalten, wenn sie in einem Land ansässig sind, mit dem Norwegen ein Doppelbesteuerungsabkommen hat. Um die Dokumentationspflichten eines Steuerabkommens zu erfüllen, müssen persönliche Aktionäre Folgendes vorlegen:

Wohnsitzbescheinigung, ausgestellt von den Steuerbehörden im Wohnsitzland des Aktionärs, die ausdrücklich bestätigt, dass der Aktionär dort gemäß dem Steuerabkommen mit Norwegen steuerlich ansässig ist. Die Bescheinigung darf zum Zeitpunkt des Steuerabzugs nicht älter als drei Jahre sein.

Ausnahme: Beträgt der ausgeschüttete Dividendenbetrag pro Jahr weniger als 10.000 NOK, ist keine Wohnsitzbescheinigung erforderlich. Die Betragsgrenze gilt für jedes Unternehmen, in das der Aktionär investiert, separat. Für außerordentliche Dividendenausschüttungen gilt eine neue Betragsgrenze von 10.000 NOK. Bitte beachten Sie, dass diese Ausnahme nicht für Anträge auf Rückerstattung der Quellensteuer gilt.

Bestätigung des Aktionärs, dass er der wirtschaftliche Eigentümer der Dividenden ist.

Persönliche Aktionäre können keine Vorabgenehmigung der norwegischen Steuerverwaltung beantragen. Um einen reduzierten Quellensteuersatz zu erhalten, müssen persönliche Aktionäre die Unterlagen ihrer Bank, Depotbank oder ihrem Kontobetreiber vorlegen.

Das „Antragsformular – ermäßigter Quellensteuersatz“ bekommst Du hier:

https://www.skatteetaten.no/globalassets/skjema/alltid/forhandsgodkjenning-skatteavtale-selskap.pdf

Zur Bestätigung, dass Du der wirtschaftliche Eigentümer der Dividenden bist, benötigst Du ein „Beneficial owner certificate“, den Vordruck bekommst Du von der DKB.

Wenn Du die Seite der Norwegischen Steuerbehörde ganz nach unten scrollst, geh auf:

„Senkung der Quellensteuer auf Dividenden aus Aktien“

Dort wirst Du abgefragt, ob Du eine Erstattung oder Vorabreduzierung möchtest, dort gibt es auch eine Auflistung der Steuersätze für die Länder, mit denen Norwegen ein DBA hat. Der reduzierte Steuersatz mit Deutschland beträgt 15% für Persönliche Aktionäre.

Wenn Du die Seite der Norwegischen Steuerbehörde durcharbeitest, wirst Du sehen, bestimmte Gesellschaften können den Steuersatz auf bis zu 0% reduziert bekommen.

Ich habe an keiner Stelle, in den beiden genannten Gesetze zum DBA mit Norwegen, und auf den Seiten der Norwegischen Steuerbehörde, die Möglichkeit gefunden, dass Persönliche Aktionäre die Norwegischen Quellensteuern komplett erstattet bekommen können.

Wer diese Stelle findet, zeige sie mir bitte. Ich weis nicht auf welchem Fakten das Rundschreiben von Schäuble vom 15. November 2011 beruht.

Der Hammer kommt jetzt:

Die DKB erkennt das „Antragsformular – ermäßigter Quellensteuersatz“ nicht an. In diesem Formular ist voreingestellt unter Punkt 3. Double Taxation Treaty:

o Pursuant to the standard double taxation treate rate, sprich 15%

Dies bedeutet, der anrechenbare Norwegische Quellensteuersatz beträgt 15%!!!

Die DKB verlangt für die Vorabreduzierung der Quellensteuer nur die allgemeine Wohnsitzbescheinigung. Dies hat zur folge:

Bei der Dividendengutschrift passiert nun

Einbehaltene Quellensteuer 15% auf xx,xx NOK

die Zeile anrechenbare Quellensteuer 15% gibt es nicht!!!

Diese anrechenbare Quellensteuer erscheint auch in keiner Steuerbescheinigung, ich habe meine ab 2020 rückwärts überprüft.

Ich erwarte die Antwort von Lindner auf meinem Schreiben.

Viele Grüße

Peter

Interessanter Hochdividendenwert, werd ich mir definitiv mal näher anschauen :)

Hallo Ben,

mir war das auch nicht bewusst und das kam zumindest bei mir auch nicht aus den Formularen raus. Als dann aber die nächste Dividende kam und die (reduzierte) Quellensteuer von 15% nicht auf die Kapitalertragssteuer angerechnet wurde habe ich die DKB kontaktiert. Und dann eben diese Aussage bekommen.

Die Frage ist nun, was mein Finanzamt dazu sagt und ob ich die Dividendenabrechnungen auch abgeben muss, da ich sonst alles elektronisch über ELSTER einreiche.

Wir werden sehen…

Gruß

Armin

Hallo Armin,

auch wenn Du die Steuern aus Norwegen zurückholst, musst Du in der Steuer die zuviel gezahlte Steuer angeben.

Eigentlich kein Unterschied aus Sicht des Finanzamtes.

Bisher wurden von mir noch nie die Belege verlangt – auch bei Abgabe über Elster.

Wenn das Finanzamt Belege möchte, musst Du die Belege eben hinschicken.

Das ist aber auch nicht anders, als wenn Du das Geld aus Norwegen holst. Einziger Unterschied: Am Ende des Jahres hättest Du alle Belege. Wenn Du die Bestätigung aus Norwegen benötigst, wird es eben Juli.

Gruß

BörsenHai

Hallo Ben,

bei mir hat es in 2020 mit der Vorabreduzierung der norwegischen Quellensteuer bei der DKB einwandfrei funktioniert. So sah die Dividendenabrechnung am 09.06.20 für LEROY SEAFOOD GROUP AS NAVNE-AKSJER NK 0,10 NO0003096208 (570796) folgendermaßen aus:

Dividendengutschrift 1.575,00 NOK 149,26+ EUR

Umrechnung in EUR 149,26 EUR

Einbehaltene Quellensteuer 15 % auf 1.575,00 NOK 22,39- EUR

Kapitalertragsteuerpflichtige Dividende 149,26 EUR

Berechnungsgrundlage für die Kapitalertragsteuer 149,26 EUR

Kapitalertragsteuer 24,45 % auf 149,26 EUR 36,49- EUR

Solidaritätszuschlag 5,5 % auf 36,49 EUR 2,00- EUR

Kirchensteuer 9 % auf 36,49 EUR 3,28- EUR

Ausmachender Betrag 85,10+ EUR

Somit wurden also „nur“ 15 % Quellsteuer einbehalten, die, wie bei Armin beschrieben, NICHT gegen die Kapitalertragssteuer angerechnet wurden.

In meiner Einkommenssteuererklärung habe ich in der Zeile 41 „Anrechenbare noch nicht angerechnete ausländische Steuern“ die nicht angerechnete Quellensteuer von 15% auf 1.575,00 NOK = 22,39 € eingetragen. Inzwischen habe ich den Bescheid vom FA erhalten und die Einträge in Zeile 41 (hier schreibe ich auch noch nicht angerechnete chinesische Quellensteuer rein) wurden vom FA zu 100% berücksichtigt, das heißt meine Steuerlast wurde exakt um den Betrag in Zeile 41 Anlage KAP reduziert.

Interessanter Weise schreiben die Banken in den Jahressteuerbescheinigungen in die Zeile 41 für diese Fälle immer einen Betrag von 0,00 € rein und dies verunsichert einen. Ich verstehe dies nicht wirklich und hatte längere Diskussionen diesbezüglich mit der comdirect. Aber was solls – solange es beim FA anerkannt wird. So wollte das FA für das Steuerjahr 2019 die Jahressteuerbescheinigungen der Banken von meiner Frau. Ich habe diese eingereicht und gleich in dem Anschreiben erklärt, dass ich wegen der Dividendenzahlungen von MOWI ASA (NO0003054108) einen Betrag in Zeile 52 Anlage KAP eingetragen habe, sowie die entsprechenden Dividendenbescheide gleich mit versandt (damals war Zeile 52 die Zeile für „Anrechenbare noch nicht angerechnete ausländische Steuern“). Hat in diesem Fall auch funktioniert.

Ich habe in der Zwischenzeit noch zwei weitere norwegische Aktien bei der DKB liegen: DNB ASA NO0010031479 und die Versicherung STOREBRAND ASA NO0003053605. Beide zahlen gute Dividende und es macht jetzt doppelt Spaß weil auch hier bei den Ausschüttungen in 2021 die Quellensteuervorabreduzierung bei der DKB funktioniert hat.

Ich denke Protektor Forsikring wäre für mich auch ein schöne Ergänzung neben der Münchner Rück, Allianz, AXA, Generali, Storebrand, Mapfre, Swiss Re und Talanx, die sich schon in meinem Depot befinden.

Hei Schade !

Du schreibst, dass du in zeile 41 auch die noch nicht angerechneten chinesischen QuellenSteuern reinschreibst. Funktioniert das ? Bekommt man die dann auch zurueck. Gibt es ein DBA mit china ?

Hallo Manfred,

wie schon beschrieben wurde alles in meiner Steuererklärung für 2020 anerkannt, was ich in Zeile 41 der Anlage Kap reingeschrieben habe, also auch die auf Bankenebene NICHT gegen die Kapitalertragssteuer gegengerechnete chinesische Quellensteuer.

So habe ich z.B. seit 2014 Petro China CNE1000003W8 in meinem Depot bei der comdirect. In den Jahren von 2014 bis einschließlich 2018 wurden die 10% chinesische Quellensteuer anstandslos auf Bankenebene bei der Kapitalertragssteuer angerechnet bis auf einmal in 2019 eine Stornierung wegen „Korrektur w. nachtr. veröffentlichter Wertpapierdaten Ausländische Dividende vom 02.08.2019“ erfolgte und ich eine Kapitalertragssteuerrückzahlung leisten musste weil, aus welchen Gründen auch immer, auf einmal die chinesische Quellensteuer eben nicht mehr auf Bankenebene der Kapitalertragssteuer gegengerechnet wird.

Die Nichtanrechnung gilt im übrigen bis heute und auch für andere Titel, die ich in meinem Depot habe wie z.B. Bank of China CNE1000001Z5 oder Weichai Power CNE1000004L9.

Ja, es gibt ein DBA mit China und eine Übersicht ergibt sich aus dem PDF vom Bundeszentralamt für Steuern (link unten). Hier steht ganz klar drin, dass bei Dividenden in der Volksrepublik China nach DBA die höchstens anrechenbare Quellensteuer 10% beträgt.

Hört sich erst einmal gut an, zumal die Quellensteuer auf chinesische Dividendenerträge ja auch nur 10% beträgt. Bringt einem aber erst einmal nichts, wenn es auf Bankenebene, aus welchen Gründen auch immer, nicht angerechnet wird.

Warnung:

Ich kann generell aber nur warnen, aus dem PDF des Bundeszentralamtes für Steuern zur „Anrechenbarkeit der Quellensteuer auf Dividenden und Zinsen von Staaten, mit denen Deutschland ein Doppelbesteuerungsabkommen abgeschlossen hat“ irgendetwas abzuleiten.

So findet man hier z.B., dass in der tschechischen Republik die nationale Quellensteuer 15% auf Dividenden beträgt und nach DBA-Abkommen 15% anrechenbar sind.

In Wirklichkeit werden aber 35%!!! tschechische Quellensteuer abgezogen. Dieser Irrtum hat mich viele hundert Euro gekostet.

In der Zwischenzeit habe ich verstanden wo der Haken ist: in dem PDF der Bundeszentralamtes für Steuern stehen nur Quellensteuersätze die für „unbeschränkt Steuerpflichtige, die aufgrund ihres Wohnsitzes oder dauernden Aufenthalts in Deutschland der Einkommensteuer unterliegen und Dividenden oder Zinsen aus Staaten erhalten, mit denen Deutschland ein Doppelbesteuerungsabkommen (DBA) abgeschlossen hat“ gelten.

Ich bin zwar unbeschränkt Steuerpflichtiger in Deutschland aber jetzt nimmt der Wahnsinn seinen Lauf und ich denke es steckt ein System dahinter, auch wenn ihr jetzt meint ich bin Verschwörungstheoretiker:

Meine Bank weis zwar, dass ich in Deutschland unbeschränkt Steuerpflichtiger bin, darf diese Information aber nicht an die Lagerstelle weitergeben wo meine tschechischen Aktien liegen mit der Folge, dass eben 35% Quellensteuer abgezogen werden, was dem Satz für ein Land entspricht mit dem eben kein DBA-Abkommen vorliegt.

https://www.bzst.de/DE/Privatpersonen/Kapitalertraege/AuslaendischeQuellensteuer/auslaendischequellensteuer_node.html

Hallo Schade,

hast Du eine Übersicht für die Quellensteuersätze für Steuerausländer? Ich richte mich nämlich auch noch nach der von Dir verlinkten Seite.

Danke.

… so wird dann aus einem (vermeintlich) passivem Investieren und Einkommen – was Aktien aus meiner Sicht ganz und gar nicht sind – zusätzliche Arbeit, um sich die letzten Prozentpunkte der Dividende zu sichern. Vom Unmut über die Quellensteuer und deren eingeschränkte Verrechenbarkeit einmal abgesehen.

Ich halte es da inzwischen mit Charlie Munger: „I don‘t have to make money in every game!“

Viele Grüße

Andreas P.

Lieber Andreas P.,

ich gebe dir in zwei Punkten recht:

a) Tatsächlich ist – es sei denn man setzt nur auf Fonds wie ETFs – Börseninvestiererei oft nicht passiv. Es gibt schon einiges zu verwalten. Und seien es nur Kennzahlenanalysen oder die Verbuchung von Dividenden, Käufen und Verkäufen.

b) Von Ländern mit ungünstigen Steuerbedingungen sollte man, wenn man es bequem haben möchte, eher Abstand halten. Dänemark, Kanada, Spanien, Italien, Schweiz, Frankreich – habe ich alles auch schon gehabt und gemerkt, wie aufwändig das mit der Steuer ist. Beziehungsweise: Ärgerlich, da deutlich mehr als 25% Steuer abgezogen werden.

Seitdem liegt mein nationales Anlege-Hauptaugenmerk auf Ländern wie Deutschland (u.a. BASF, Allianz, Vonovia), natürlich USA (Amgen, Pfizer, Adobe, etc.), Japan (KDDI, Nintendo), China (Ping An), UK (Unilever) und vielleicht auch mal Holland.

Hallo Matthias,

was die steuerunfreundlichen Auslandsaktien angeht, kann ich dir nur komplett zustimmen! Mir wäre das einfach zuviel Aufwand, der einbehaltenen Quellensteuer hinterherzulaufen. Ich schätze neben den von dir genannten Ländern auch Luxemburg als Herkunftsland und aus NL finde ich meine orangene Hausbank als Aktie interessant.

Viele Grüße

Sebastian I

Hallo,

hätte noch eine Frage, zu der Quellensteuerreduzierung für die norwegischen Aktien, bei der DKB. Reicht es hier, wenn ich eine e-mail an die DKB schicke, mit der Bitte um Vorabreduzierung? Wird mir dann das Formular, welches ich ausfüllen und vom Finanzamt stempel muß, von der DKB zugeschickt?

Vielen Dank im Voraus!

Marcus

Hallo Marcus,

ich habe angerufen und bekam umgehend die Formulare per E-Mail zugeschickt.

Ein Formular ist die Bestätigung, dass Du Eigentümer der Aktien bist, das zweite Formular ist die Wohnsitzbescheinigung, dass Du in Deutschland wohnst, diese musst Du on Finanzamt abstempeln lassen, dann per Post an die DKB.

Viele Grüße

Peter

Hi Ben,

Kannst du nochmal den namen und den link auf die webseite dieses professors hier reinposten. Ich habs hier in deinen postings gesucht und nicht mehr gefunden. Das war wohl um den jahreswechsel. Du schriebst damals : “ schaut da ruhig mal rein ! “

Thanx, Manfred

Hallo Manfred,

das war im Beitrag zu den Zahlen von BB Biotech. Hier kommst Du noch mal da hin.

Viele Grüße Ben

Danke, Ben.

(Der hat uebriens auch Ping An und Realty Income im depot, auch Gazprom !!!!( Eine Aktie, mit der ich zwar inzwischen einen dicken gewinnpuffer habe, mit der ich aber momentan nicht ganz so ruhig schlafen kann ! ) )

Hallo Marcus,

ich habe es einfach über das Kontaktformular auf der Homepage gemacht und hatte innerhalb eines Tages eine E-Mail-Antwort mit dem Formular.

Viele Grüße Ben

Hallo Peter & Ben

danke euch für die schnelle Rückmeldung!

Marcus

Hallo

habe gerde die Unterlagen von der DKB im Postfach vorgefunden. Dazu hätte ich noch einmal eine Frage. Einmal ist ja die Ansässigkeitsbescheinigung erforderlich, welche vom Finazamt zu stempeln ist. Und dann noch das sog. BO Certificate, welches ja jeder der Depotinhaber ausfüllen und unterschreiben muß (Ehemann & Ehefrau bei gemeinschafts Depot)

Wie verhält es sich denn in diesem Fall, mit der Ansässigkeitsbescheinigung? Reicht es, wenn ich alleine diese Ausfülle und unterschreibe, oder muss die Ehefrau auch eine abgeben?

Das Formular an sich, bietet eigentlich nicht die Möglichkeit, dass beide Ihre Daten dort eintragen.

Und was mich noch etwas verwundert hat. Als Information schreibt die DKB:

Teilnahmeberechtigt sind alle Endbegünstigten, die ihren steuerlichen Wohnsitz in einem Land haben, das ein DBA mit Norwegen geschlossen hat.

Und dann in Fett- Im Regelfall müssen die Depotbestände allerdings in der Verwahrart Wertpapierrechnung Norwegen verwahrt sein.

Heißt das nicht, Lagerstelle Norwegen? Oder verstehe ich da mal wieder etwas falsch?

Vielen Dank im Voraus.

Marcus

Hallo,

ich bin leider was mein englisch betrifft etwas eingerostet! Aber wenn ich das jetzt alles richtig verstanden habe, sind die Zahlen eher nicht so dolle, oder?

Höhepunkte Q1 2022

CR 97,0 % und 8 % Volumenwachstum

Protector Forsikring ASA verzeichnete für das Quartal einen Verlust von -44,7 Mio. NOK (572,8 Mio. NOK). Das versicherungstechnische Ergebnis belief sich auf 31,6 Mio. NOK (92,0 Mio. NOK), was durch eine deutlich höhere Großschadenquote im Vergleich zum 1. Quartal 2021 beeinflusst wurde. Die Schaden-Kosten-Quote betrug 97,0 % (91,1 %). Die Kapitalrendite betrug -9,9 Mio. NOK (580,5 Mio. NOK) oder -0,1 % (4,0 %). Die Aktienmärkte verzeichneten deutlich schwächere Renditen, während die Ausweitung der Spreads und steigende Zinsen das Rentenportfolio negativ beeinflussten.

Die gebuchten Bruttoprämien stiegen um 11 % in lokalen Währungen. Das Wachstum wird von den nordischen Ländern vorangetrieben und wird durch anhaltend gute Preissteigerungen und eine geringe Kundenabwanderung unterstützt.

Der Vorstand hat von seiner von der Hauptversammlung am 7. April 2022 erteilten Ermächtigung Gebrauch gemacht und beschlossen, eine Dividende von 123,6 Mio. NOK auszuschütten, was 1,50 NOK je Aktie entspricht.

Als kleiner Trost, es gibt wohl eine Sonderdividende in Höhe von NOK 1,50

Gruss Marcus

Hallo Marcus,

wow, ein Kursrückgang um 14% heute. Mein Nachkauflimit ist damit eigentlich schon erreicht. Die Zahlen muss ich mir aber erst mal genauer anschauen. Die Sonderdividende gibt es dann schon Mitte Mai – immerhin. Danke für den Hinweis!

Viele Grüße Ben

Hallo Ben,

wenn Du noch etwas anderes in den Zahlen entdeckst, dann kannst Du das ja hier gerne noch einmal bekannt geben.

Ich habe die Gelegenheit schon genutzt und die Position heute um weitere 200 St. vergrößert!

Gruss Marcus

Hallo Marcus,

es scheint mir alles nicht dramatisch zu sein. Die Prämieneinnahmen steigen, das ist langfristig erst mal wichtig. Der Quartalsverlust kommt vor allem von den Kapitalmärkten, die Korrelation ist entsprechend hoch. Ich denke, ich greife auch noch mal zu.

Viele Grüße Ben

Hallo Ben,

ja ich habe das auch so gesehen!

Daher habe ich heute zu 9,55€ gekauft! Danke für deine schnelle Rückmeldung.

Gruss Marcus

Hallo Marcus,

ich habe soeben 9,88 € bezahlt, ebenfalls für 200 Stück. Die 10 € Provision bei der DKB sind dann nächste Woche mit dem exDividende-Termin wieder reingeholt. Jetzt lohnt sich auch endlich das Steuerformular auszufüllen und ans Finanzamt zu schicken…

Viele Grüße Ben

Hallo Ben,

da ich die Unterlagen für die QST Vorabreduzierung beim ersten Mal falsch ausgefüllt hatte, mußte ich die ganze Geschichte schon doppelt durchlaufen.

Hatte nämlich die Ansässigkeitbescheinigung versehentlich getrennt für Ehefrau & mich ausgefüllt. Muss aber laut DKB auf beide zusammen erfolgen. (Gemeinschafts Depot)

Außerdem erfolgt woh keine Anrechnung auf die Kapitalertragssteuer. Du meinst also vermutlich die Rückforderung über die Anlage KAP, oder?

Nun beschäftige ich mich wirklich mit dem ganzen „Kram“, aber leicht fällt mir das alles auch nicht!

Ist aber vermutlich auch extra so gewollt!

Gruss Marcus

Hallo,

kurzes Update.

Heute die Sonderdividende in Höhe von NOK 1,5 erhalten. Die Vorabreduzierung der norwegische Quellensteuer auf 15% bei der DKB, hat im zweiten Anlauf jetzt auch funktioniert.

Marcus

Hallo

Gerade mal rein geschaut um 10 Uhr erfolgt auch noch die Präsentation!

Ergebnisse PROTECTOR FORSIKRING für Q2 2022 (Q2 2021) sind:

• Schaden-Kosten-Satz netto 82,5 % (83,9 %)

• Prämienwachstum bei 25 % (11 %), 24 % (22 %) in Lokalwährungen

• Nettorendite auf Anlagen NOK -175,2 Mio (143,5 Mio. NOK) oder -1,2 % (1,0 %)

• Quartalsgewinn 65,8 Mio. NOK (267,3 NOK) • Solvabilitätsquote von 206 % (235 %) Im ersten Halbjahr verzeichnete das Unternehmen einen Gewinn von 21,1 NOK Mio. NOK gegenüber 840,1 Mio. NOK im ersten Halbjahr 2021.

Die Schaden-Kosten-Quote netto betrug 89,5 % gegenüber 87,4 % im gleichen Zeitraum des Vorjahres.

Die Kapitalrendite betrug -185,1 Mio. NOK oder -1,2 % gegenüber 724,1 Mio. NOK oder 5,1 % im ersten Halbjahr 2021.

Die Finanzlage des Unternehmens ist stark und die Dividendenkapazität gut. Aufgrund der unsicheren geopolitischen Lage und der volatilen Finanzmärkte hat der Vorstand beschlossen, in diesem Quartal keine Dividenden auszuschütten.

Hier auch noch einmal die Präsentation zum nachlesen:

https://newsweb.oslobors.no/obsvc/attachment.obsvc?messageId=566639&attachmentId=242847&obsvc.item=1

Gruss

Scheinbar kommen die Zahlen gut an – + 10% heute. Trotz Dividendenstreichung für dieses Quartal. Woher kommt dieser Optimismus – allein aus dem Prämienwachstum ?

Hallo Matthias66

ich bin jetzt nicht wirklich der Experte!

Aber wenn ich die Zahlen richtig deute, sind es zum einen das von dir erwähnte Volumenwachstum in Höhe von 25 %, was wie ich finde wirklich nicht schlecht ist!

Und der zweite Punkt, ist die Schaden – Kosten Quote von 82,5%. Also wenn ich hier die aktuellen Zahlen (allerdings aus dem Q1) der Hannover Re mir anschaue, da liegt die Quote gerade mal bei 99,5%. Da bleibt nicht viel hängen.

Also ich finde die Zahlen für das aktuelle Umfeld wirklich ansprechend!

Gruss Marcus

Matthias66

Noch ein kleiner Nachtrag! Mich würde mal die Aktien Quote interessieren. Leider konnte ich das in der Präsentation nicht finden. Mein Englisch ist auch etwas eingerostet. Hier sehe ich nämlich auch einige Probleme, auf die Versicherungen in naher Zukunft zukommen!

Aber vielleicht schreibt Ben ja auch noch etwas zu dem Thema, wenn er dies ließt.

Gruss Marcus

Noch mal kurz eine Verständnisfrage zru norwegeischen Quellensteuer:

Meine Abrechnung weist 15 % norwegeische Quellensteuer aus und dann zusätzlich die 25 % Kapitalertragsteuer zzgl. Soli, sodass ich dann bei einem Gesamtsteuersatz von über 40 % lande? Soll das richtig sein?

Dividendengutschrift

Nominale Wertpapierbezeichnung ISIN (WKN)

Stück 300 PROTECTOR FORSIKRING ASA

NAVNE-AKSJER NK 1

NO0010209331 (A0MSGT)

Zahlbarkeitstag 15.02.2023

Bestandsstichtag 07.02.2023

Ex-Tag 08.02.2023

Devisenkurs EUR / NOK 10,9832

Devisenkursdatum 16.02.2023

Dividende pro Stück 6,00 NOK

Herkunftsland Norwegen

Dividendengutschrift 1.800,00 NOK 163,89+ EUR

Umrechnung in EUR 163,89 EUR

Einbehaltene Quellensteuer 15 % auf 1.800,00 NOK 24,58- EUR

Kapitalertragsteuerpflichtige Dividende 163,89 EUR

Berechnungsgrundlage für die Kapitalertragsteuer 163,89 EUR

Kapitalertragsteuer 25 % auf 163,89 EUR 40,97- EUR

Solidaritätszuschlag 5,5 % auf 40,97 EUR 2,25- EUR

Ausmachender Betrag 96,09+ EUR

Der Zahlbetrag von 96,09 Euro entspricht 58,625 % der Ursprungssumme von 163,89Euro.

Das Finanzamt in Norwegen hat mir im Rahmen der Rückforderung folgendes geschrieben:

According to your application, the applicant has received dividends from Norwegian companies in the year

2022-2023. Under the Double Taxation Treaty between Germany and Norway, Article 10, the applicant is

entitled to a refund of deducted withholding tax exceeding 15 percent of the dividend distributed. Based on the

submitted information, this rate has already been applied. Please confirm the information.

Schnellübersetzung mit Google:

Ihrem Antrag zufolge hat der Antragsteller im Laufe des Jahres Dividenden von norwegischen Unternehmen erhalten

2022-2023. Gemäß dem Doppelbesteuerungsabkommen zwischen Deutschland und Norwegen, Artikel 10, ist der Antragsteller

Anspruch auf Rückerstattung der abgezogenen Kapitalertragsteuer, die 15 Prozent der ausgeschütteten Dividende übersteigt. Basierend auf

Aufgrund der übermittelten Informationen wurde dieser Satz bereits angewendet. Bitte bestätigen Sie die Angaben.

Also entweder hab ich was flasches angefordert oder die Gesamtszeuer liegt tatsächlich bei über 40 %.

Oder kann ich dann (ALLE?) ausländischen Quellensteuern, die nicht über 25 % hinausgehen im Rahmen der ESt-Erklärung in der Anlage KAP Zeile 41 angeben?

Hat jemand schon mal ein ähnliches Problem gehabt?

VG

Stefan

Hallo Stefan,

alles richtig. die verbleibenden 15% ausländische Quellensteuer musst Du in der Steuererklärung in der Anlage KAP noch geltend machen. Und dann kommst du wieder auf den regulären Steuersatz, da Du dann 15% deutsche Kapitalertragsteuer zurückbekommst.

Danke schön für die schnelle Antwort!

Muss ich mir dann die einzelnen Werte selbst zusammensuchen oder liefert mir der Broker die entsprechenden Zahlen (als Summe)?

Hallo Stefan,

dieser Betrag ist in der Steuerbescheinigung nicht enthalten.

Den norwegischen Teil musst manuell dazu addieren. Also wie Du vermutest hast.

Vielen Dank!

Dann gilt diese Praxis ggf. auch für andere Länder mit denen ein DBA besteht?

Gibt es eine „Auflistung“, für welche Länder diese Vorgehensweise möglich ist?

Dänemark, Italien, etc.

Freu mich über eine Rückmeldung!

Ich habe heute für EQNR eine Steuerlast der Dividende von circa 51% ausgewiesen bekommen.

Mein Freibetrag war vorher (wohl) schon erschöpft.

Sehe ich das richtig, ich könnte mir von den 51% über Finanzamtprozessierung lediglich 15% zurückholen?

Wenn ja, ist mir das Prozedere (derzeit noch) zu aufwändig.

Anfang 2023 habe ich schon mal beim FA was dazu beantragt, kam prompt eine „Fehlermeldung“ zurück…

Hallo Stefan, hallo Matthias,

Norwegen ist eine Sonderkonstellation, weil man theoretisch zwischen vollständiger Rückzahlung und dem DBA sich entscheiden kann. Für Privatanleger gibt es die erste Variante gar nicht und es werden mitnichten alle Dividendenerträge von Norwegen zurückbezahlt. Für Privatanleger gibt es diese Option gar nicht.

Was tut man?

1. 10% gemäß DBA vom norwegischen Staat zurückfordern. Vom Finanzamt die Wohnsitzbescheinung unterzeichnen lassen, Aufstellung senden und Belege beilegen (geht per Portal oder per Post). Das Geld kommt so sicher wie das Amen in der Kirsche, äh Kirche. :)

2. Einkommenssteuererklärung mit Anlage KAP abgeben und dort die zuviel bezahlte Steuer (15%) eintragen (muss man selbst errechnen)

3. Fertisch (50% – 10% – 15% = … 25%) Der Soli wird in der Einkommenssteuererklärung automatisch angepasst

@Stefan: Nur Norwegen bietet solche 2 Optionen an. Dein Steuerbeamter folgt lediglich der Gesetzgebung, er kann nichts dafür. Und die Norweger sind nicht für Deine Dividende verantwortlich, sie überweisen das zuviel bezahlte gemäß DBA, der Rest ist Deine Aufgabe mit dem deutschen Staat zu klären. ;)

@Matthias: Was und wo hast Du beantragt und „Fehler“ erhalten? Mein Finanzamt hat die Forderungen bisher ohne Nachweis und Murren erstattet. Bei Deinen 51% ist übrigens auch der Soli dabei.

Und nein, die Bank ist NICHT verpflichtet die ausstehende Summe zu veröffentlichen, da es laut Gesetzgeber ja 2 Optionen gibt. Doof, ist aber so.

Bitte konsultiert Bens „Fragen – Quellensteuer. Dort steht sehr viel Informormation zu Quellensteuer und Norwegen.

Hallo Börsenhai,

vielen Dank für Deine ausführliche und verständliche (!!) Antwort!

Teil 1 hatte ich offenbar schon erledigt (10 % ), so dass ich bei knapp über 40 % Steuerlast gelandet bin (Soli inkl.) bin allerdings davon ausgegangen, dass man die 15 % dann auch in Norwegen zurückfordern kann… tja, falsch gedacht.

Dann mach ich mir mal die Arbeit mit den norwegischen ;-) Dividenden und schau was mein Finanzamt dazu sagt.

VG

Stefan