Auf den Tag genau vor 6 Jahren ist dieser REIT erstmals in mein Dividendendepot gewandert. Und seitdem habe ich einen Höhenflug miterlebt, der fast zu einer Kursverdoppelung führte. Und im Anschluss einen an Heftigkeit kaum zu übertreffenden Corona-Crash (-70%).

Nach ebenso schneller Erholung konsolidierte der Wert dann aber wieder und es traten tatsächlich operative Probleme auf. Seit gut 18 Monaten bewegt sich der Titel nun in einem engen Kursrahmen.

Seinen Boden scheint er immer wieder bei rund 10% Dividendenrendite zu finden, da habe ich auch schon mehrfach nachgekauft. Diesen Kurs erreichen wir immer dann, wenn die Angst vor einer Dividendenkürzung besonders hoch ist.

Aktuell befinden wir uns nun wieder in einer festeren Phase und dieses Mal gibt es aus meiner Sicht tatsächlich Hoffnung, dass es sich um eine Trendwende handelt.

Warum ich der Meinung bin, dass wir die Tiefstkurse bereits gesehen haben könnten und es jetzt aufwärts gehen könnte, erfährst Du in diesem Beitrag.

Der Titel mit der höchsten Dividendenrendite in meinem Depot ist weiterhin Omega Healthcare Investors (OHI). Das ist vor allem ein Zeichen für ein hohes Risiko. Den in Seniorenimmobilien investierenden REIT (hier vorgestellt) habe ich zuletzt im Januar nachgekauft. Die Chartentwicklung der letzten 10 Jahren zeigt das Auf und Ab deutlich:

Dividendenzahlung

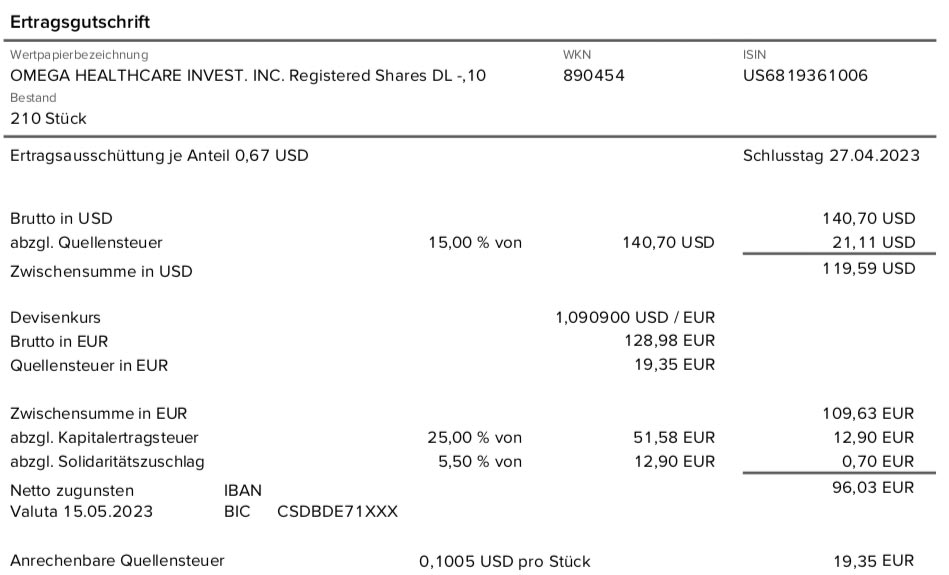

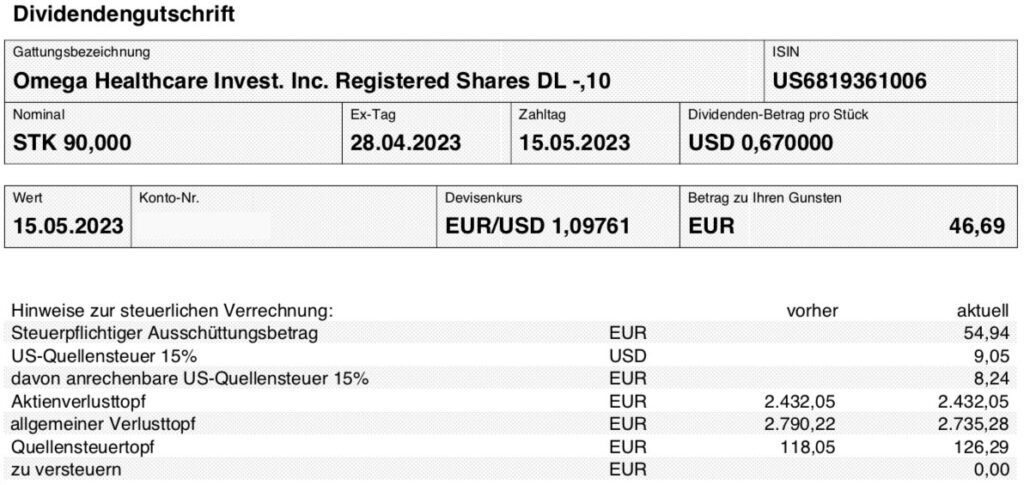

Omega Healthcare Investors zahlt erneut eine Quartalsdividende von 0,67 US$. Für die nun 300 Aktien in meinem Dividendendepot ergibt das eine Brutto-Dividende von 201 US$. Sie wurde von der Consorsbank zum Kurs von 1,0909 in Euro umgerechnet. Beim Smartbroker erhielt ich einen Umrechnungskurs von 1,09761.

Nach Abzug der Steuern verbleibt in der Addition eine Netto-Dividende von 142,72 €. Sie wurde von beiden Brokern mit Wertstellung 15.05.2023 überwiesen.

Perspektiven

Damit habe ich wieder 1,8% Netto-Dividende auf meinen Einstandspreis erhalten – nur in einem Quartal. Insgesamt habe ich bereits 24,3% als Rückfluss erhalten. Jede Quartalsdividende reduziert mein Risiko weiter und baut mir einen Puffer für mögliche Kursrückgänge auf.

Aktuell ist aber die erfreuliche Situation eingetreten, dass ich auch mit dem reinen Aktienkurs im Plus bin. Und das ist ja der eigentliche Investment-Case: hohe Dividendenzahlungen und ein steigender oder zumindest nicht rückgängiger Aktienkurs.

Nun haben viele Analysten geunkt, dass die Dividende nicht auf dem hohen Niveau bleiben wird. Ich habe dagegen gehalten, dass das Management von OHI die Dividende nicht kürzen wird, solange sich das irgendwie vermeiden lässt.

Denn das ist für mich der Vorteil, wenn ich eine Aktie bereits 6 Jahre im Depot habe: Ich habe seitdem jeden Quartalsbericht gelesen und ein besonders sicheres Gefühl dafür entwickelt, wie das Management tickt. Natürlich nützt das nichts, wenn kein Cash mehr da ist, um eine Dividende zu zahlen. Das ist mir auch klar. Aber so ist es ja nicht und die letzten Quartalszahlen zeigen aus meiner Sicht, dass OHI das Gröbste hinter sich haben sollte.

Im 4. Quartal 2022 hatte OHI noch einen Verlust von 0,13 US$ je Aktie beim Nareit FFO (Funds From Operations) gemeldet. Nun wurden im 1. Quartal 2023 wieder positive Zahlen gemeldet: 0,60 US$ waren es jetzt. „Adjusted“ sogar 0,66 US$. Beides Werte, die sehr nah an der Dividendenausschüttung liegen – wenn auch noch darunter.

Aber das Delta ist nicht mehr so groß wie noch im gesamten Jahr 2022. Da lag die Ausschüttungsquote bei 141,8% (2,68 US$ Dividende bei 1,89 US$ Nareit FFO).

Was sich aus den nackten Zahlen nicht ergibt, fasst der CEO von OHI in die folgenden Worte: „Wir gehen davon aus, dass sich unsere Finanzleistung in den kommenden Quartalen verbessern wird, wenn die Umstrukturierungen abgeschlossen sind, die umstrukturierten Betreiber wieder ihre Mieten zahlen und die Erlöse aus den Verkäufen von Vermögenswerten umgeschichtet werden.“

So deutlich war das bisher nicht formuliert worden und es zeigt die steigende Zuversicht des Managements. Konkret sollen sich sowohl die Dividendenausschüttungsquote als auch der Verschuldungsgrad im Laufe des Jahres rasch verbessern.

Tritt das so ein, dann wäre die Strategie des Managements, auf den Faktor Zeit zu setzen, komplett aufgegangen. Ausgangspunkt waren ja die Probleme aufgrund der Corona-Pandemie (vor allem höhere Hygienekosten) und daraus folgende niedrigere Belegungsquoten der Seniorenheime. Das konnten nicht alle Betreiber aushalten und entsprechende Mietausfälle waren die Folge.

OHI hat darauf reagiert und den Betreibern teilweise Kredite gegeben oder Mieten gestundet und ihre Fälligkeiten in die Zukunft verschoben.

Nun steigen die Belegungsquoten wieder an und damit steigen auch die Einnahmen der Betreiber wieder. Zusätzlich erfolgten Erhöhungen der staatlichen und bundesstaatlichen Erstattungen aus dem Gesundheitsbereich.

Trotzdem bleibt OHI weiterhin ein Hochrisikoinvestment. Es scheint eine Trendwende zu geben, aber sie kann auch wieder Rückschläge erhalten. Eine aktuelle Gefahr ist die politische Diskussion in den USA zu einer bundesstaatlichen Mindestbesetzungsvorschrift für Seniorenheime. Damit soll die Pflege der Bewohner stärker sichergestellt werden. Es würde aber auf der anderen Seite zu einem höheren Personalaufwand der Betreiber führen.

Ich bin gleichwohl optimistisch, dass die Dividende auf kurze Sicht mit den letzten Quartalszahlen sicherer geworden ist. Der Ausblick stimmt mich positiv und ich bleibe weiter entspannt mit meinem Engagement.

Dabei hilft mir natürlich auch der große Puffer, den ich in den letzten 6 Jahren mit den Dividenden aufbauen konnte. Aber ich habe die konkrete Hoffnung, dass ich beim nächsten Beitrag in drei Monaten über einen Aktienkurs schreiben kann, der endlich wieder im 30+Bereich ist.

Ich werde dann weiterhin meine 300 Aktien im Depot haben, daran habe ich keinen Zweifel.

Auf einen Blick:

| Unternehmen: | Omega Healthcare Investors, Inc. |

| ISIN: | US6819361006 |

| Im Divantis-Depot seit: | 19.05.2017 |

| Letzter Nachkauf am: | 10.01.2023 |

| Stückzahl im Divantis-Depot: | 300 |

| Durchschnittskaufkurs inkl. Gebühren: | 26,61 € |

| Gesamtkaufpreis: | 7.984,35 € |

| Bisher erhaltene Netto-Dividenden: | 2.447,75 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Danke dir für den ausführlichen Artikel zu OHI. Ich selbst habe die Aktie auch bereits seit 2017 im Depot und habe einige Höhen und Tiefen im Kurs bereits mitgemacht. Ruhig wird es wohl um das Unternehmen nicht so schnell. Ist allerdings auch viel daran gelegen, dass hier immer die Politik stark beeinflussend unterwegs ist und dies auch immer auf den Kurs eine entsprechende Auswirkung hat.

Solange das Management ruhig bleibt und seinem täglichen Geschäft nachgeht, sind wir auf dem richtigen Weg. Bei einem durchschnittlichen Kaufkurs von 23,99 Euro kann ich auch ganz gut mit dem Investment schlafen und bisher konnte ich über Dividenden bereits knapp 40% meines eingezahlten Betrages wieder zurück erhalten. Das gibt, wie du auch schreibst, eine gewisse Sicherheit.

Es bleibt aber weiter spannend ;-)

Viele Grüße

Chris

Ich finde persönlich, dass du mit diesem Unternehmen alles richtig gemacht und es auch in Zukunft machen wirst. Bin sehr gespannt, was du in den nächsten Jahren berichtest.

Ich hoffe, es ist in Ordnung, wenn ich hier frage. Ich habe einen anderen REIT (WP Carey). Während ich mit der Aktie und ihrer Preisentwicklung zufrieden bin, macht ING jedes Jahr ein Chaos auf meinem Konto. Im Februar werden 4 Stornos abgebucht und die Dividende für jedes Quartal (aus dem Vorjahr) wieder gutgeschrieben. Natürlich weiß ich, dass sie versuchen, die Dinge richtig zu machen. Aber warum können sie es nicht von Anfang an richtig machen? Passiert das bei dir in Bezug auf einen deiner REITs? Wenn nicht, bei welchem Broker hast du REITs?

ja Marcia, die Broker machen manchmal komische Sachen…

Ich habe ähnliches damals mit Brookfield bei der onvista Bank erlebt (mittlerweile läuft es besser).

Ich halte bei der onvista Bank die REITs MPW, ARE, PLD, O sowie DLR. Alles läuft damit recht gut, die Dividende wird zügig überwiesen.

2022 stellte ich fest, dass ich WPC bei der onvista Bank (wie auch bei meiner Hausbank, der DKB) nicht kaufen konnte. Auf der Suche nach einem alternativen Broker bin ich fast zu Smartbroker gegangen (positiv: viele Handelsplätze; leider auch eher hohe Ordergebühren), letztendlich habe ich mich für Scalable entschieden. Dort habe ich kürzlich 20x WPC kaufen können. Wie gut dort die Dividende gebucht wird, wird sich im Juli zeigen… Ich führe Extrakonten bei der ING, habe mich jedoch gegen ein Depot dort entschieden. Die Kaufgebühren sollen auch nicht niedrig sein und die Feedbacks in Foren zur ING waren nicht besonders positiv.

z.Bsp. hier nachzulesen

https://aktiengram.de/stornierte-dividenden-bei-reits/

@ben, natürlich keine Werbung für einen anderen Blog ;-)

@Marcia

Solange man Reits hält, kann einem das bei jedem Broker passieren.

Da kann der (in Deutschland ansässige) Broker nix für, sie müssen nur peinlich genau die Steuergesetzgebung so gut es das jeweilige Personal vor Ort versteht, einhalten.

Das scheinbar manchmal nicht alle zum gleichen Ergebnis kommen, ist eben so.

Wenn man das nicht haben will, das muß man von Reits absehen. Ärgern bringt da nix.

Danke, dieser Blog (und ihr alle) sind sehr hilfreich! Ich bin froh, dass ich jetzt eine gute yield on cost bei diesem Aktie erzielt habe. Da ich jedoch meine Steuererklärung selbst mache, muss ich darüber nachdenken – vor allem wegen des Freibetrags. Sollte ich mir „für den Rest meines Lebens“ diese Mühe machen? :))