Erst gerade hatte ich darüber geschrieben, dass für mich zu einem Buy-and-Hold auch immer ein „Check“ gehört. Nun ist es passiert, dass ich bei einem solchen Check erneut feststelle, dass die Aktie viel zu teuer ist.

In diesem Fall bringt mich das in ein Dilemma: Die fundamentalen Gründe, warum ich sie in mein Dividendendepot aufgenommen hatte, sind unverändert. Auch die politischen Rahmenbedingungen haben sich nicht verschlechtert.

Allein die Bewertung ist in diesem Marktumfeld in meinen Augen zu hoch. Was also tun?

Warum ich zu dieser Einschätzung gelange, welche Schlüsse ich daraus ziehe und wie hoch die letzte Dividendenzahlung ausgefallen ist, erfährt Du in diesem Beitrag.

Bisher sehr positiv sind meine bisherigen Erfahrungen mit dem kanadischen Telekommunikationsunternehmen BCE. Hier habe ich es ausführlich vorgestellt.

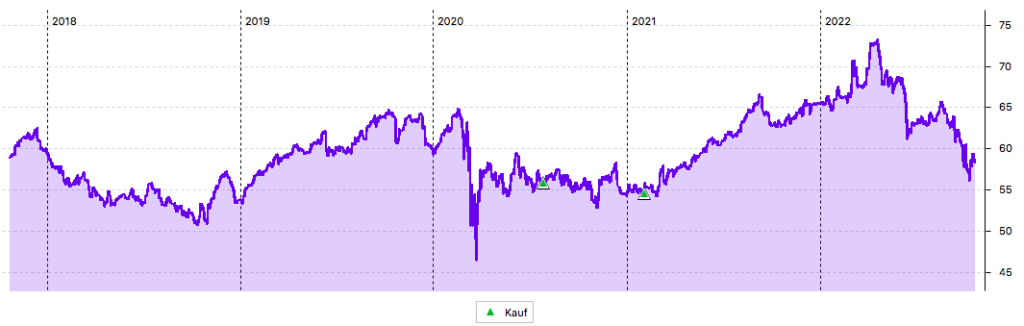

Am Chart siehst Du, dass ich bei meinen beiden Käufen einen guten Zeitpunkt erwischt hatte, die Aktie nach einem steilen Anstieg nun aber wieder deutlich zurückgekommen ist:

Dividendenzahlung

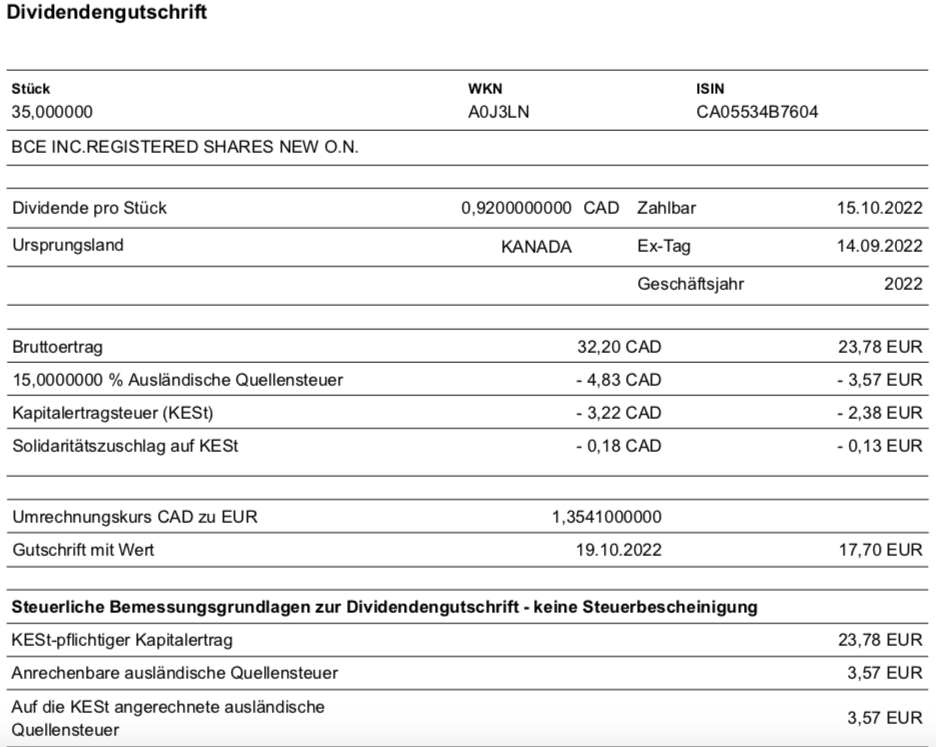

BCE zahlt erneut eine Quartalsdividende von 0,92 CAD je Aktie. Für meine 35 Aktien beträgt die Brutto-Dividende damit 32,20 CAD. Die Umrechnung in Euro erfolgte durch maxblue zum Kurs von 1,3541. Entspannung weiterhin bei der Quellensteuer: maxblue hat erneut lediglich 15% Quellensteuer berechnet und sie vollständig auf die deutsche Kapitalertragsteuer angerechnet. Nach dem Steuerabzug verbleibt somit eine Netto-Dividende von 17,70 €. Die Dividende wurde mit Wertstellung 19.10.2022 überwiesen.

Perspektive

Anders als bei den US-Aktien in meinem Depot habe ich mit der kanadischen Aktie in diesem Quartal einen schwächeren Umrechnungskurs als noch vor drei Monaten. Der kanadische Dollar war eine Zeit lang ebenfalls sehr stark, ist jetzt aber wieder auf das Niveau von vor sechs Monaten zurückgefallen.

Schade, aber so ist das mit der Währungsdiversifikation. Mal gewinnt man, mal verliert man.

Der wieder schwächere kanadische Dollar macht sich dann auch in der Umrechnung des Aktienkurses von der Heimatbörse Toronto in den Euro bemerkbar. So ist eine doppelte Schwäche – im Vergleich zum Vorquartal – zu sehen. Schwächerer Aktienkurs und schwächerer Umrechnungskurs ergeben einen noch schwächeren Euro-Aktienkurs.

Und so ist die Performance von BCE 2022 jetzt nicht mehr überragend. Im April hatte ich noch ein Plus von 18% seit Jahresbeginn, jetzt sind es gerade noch 1%. Natürlich ist das ein Klagen auf hohem Niveau, denn die weltweiten Aktienmärkte hat BCE damit immer noch locker outperformt.

Aber die Aktie kann sich eben auch nicht dem Druck auf den Telekommunikationssektor entziehen. Aktionäre von AT&T (-23%) oder Verizon (-13%) verstehen sicher sofort, was ich meine.

Auch in diesem Vergleich schlägt sich BCE damit ganz ordentlich. Ich habe ja diese drei Telekommunikationswerte im Bestand, zusätzlich auch noch den Mobilfunkmastenbetreiber Vantage Towers. Auch er ist in diesem Jahr 15% im Minus.

Ich hatte bei den letzten Dividendenzahlungen dargestellt, dass mir BCE zu teuer für einen Nachkauf sei. Hat sich daran nun etwas geändert?

Die letzten Geschäftszahlen (zum 2. Quartal 2022) waren solide, aber nicht herausragend:

Konzernweit legte der Umsatz im Vorjahresvergleich um 2,9% zu. Der Nettogewinn sank jedoch um 10,9%, der adjustierte Gewinn je Aktie steig jedoch um 4,8%.

Erfreulich war allerdings der freie Cash-Flow. Er legte um 7,1% zu. Im 1. Quartal hatte er noch um 23,1% abgenommen.

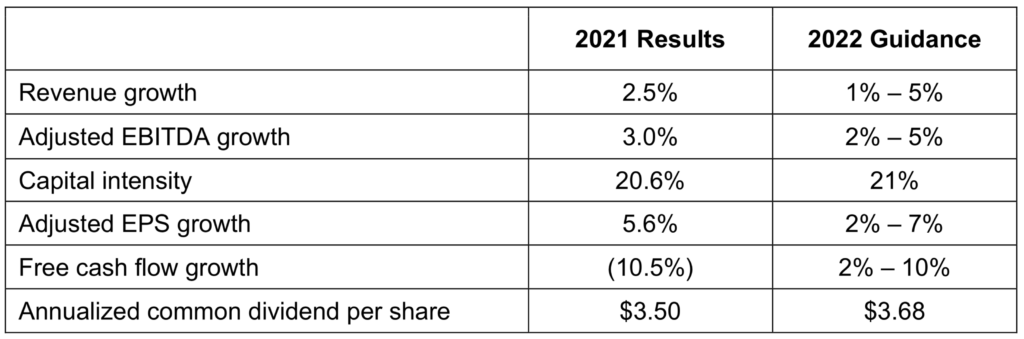

Bestätigt wurde zudem die Prognose für 2022, die ein moderates Wachstum in allen Bereichen zeigt:

Ausgehend vom Vorjahres-Gewinn von 3,19 CAD je Aktie würde sich bei einem Wachstum von 2-7% ein Wert zwischen 3,25 und 3,41 CAD ergeben. Im Mittel wären das 3,33 CAD. Bei einem aktuellen Kurs von 58,60 CAD ergibt das ein Kurs-Gewinn-Verhältnis von 17,5.

Zwar lag das KGV vor drei Monaten noch bei 19. Ich empfinde es aber immer noch als vergleichsweise hoch. Ein Wert wie Verizon notiert bei rund 7.

Der einzige Rechtfertigungsgrund für die deutlich höhere Unternehmensbewertung von BCE ist für mich der „sichere Hafen“ eines Unternehmens mit einer überragenden Marktstellung in einem Cash-Flow-sicheren Umfeld. Aber ob das wirklich einen solchen Aufschlag wert ist?

Fundamental ist die Aktie für mich deshalb immer noch ein klarer Verkauf.

Trotzdem behalte ich sie im Dividendendepot. Ich möchte mein Engagement im kanadischen Telekommunikationssektor nicht reduzieren. Mangels Alternativen bleibe ich bei BCE weiterhin investiert. Nur einen Nachkauf stelle ich weiterhin zurück, bis sich die Bewertungsrelationen verbessert haben.

Auf einen Blick:

| Unternehmen: | BCE Inc. |

| ISIN: | CA05534B7604 |

| Im Divantis-Depot seit: | 27.07.2020 |

| Letzter Nachkauf am: | 19.10.2023 |

| Stückzahl im Divantis-Depot: | 40 |

| Durchschnittskaufkurs inkl. Gebühren: | 35,60 € |

| Gesamtkaufpreis: | 1.423,95 € |

| Bisher erhaltene Netto-Dividenden: | 315,47 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Halten! Wozu verkaufen? Hat solide Zahlen.

leicht über 6% Brutto Dividendenrendite und immer noch 4,5% Netto p.a. relativ risikolos. Da muss man schon eine Weile suchen dafür. BCE ist keine Baustelle. Höchstens kaufen, wenn einem nichts anders einfällt. Liegenlassen und die Kurs steigen auch wieder. Die beiden anderen Platzhirsche Rogers Communications Inc zahlen 3,79% brutto p.a. und TELUS Corp 4,86% brutto.

Da macht mir Verizon mehr Sorgen zur Zeit.

Thomas,

Warum macht dir Verizon Sorgen ?

Die Gewinnwarnung duerfte in den kursen drin sein. Die abwanderung bzw stagnierung der mobilkunden stimmt zwar nachdenklich, ist aber reparierbar. Der Grund : die konkurrenz hat anscheinend einen besseren service.

ATT war vor 2 jahren in einer aenlichen situation, und jetzt fluppts da wohl wieder. Warum : sie haben im vergleich zu frueher wohl ihren Service verbessert. Um dies wird sich verizon in naechster zeit bestimmt auch kuemmern. Wirst du sehen !!

Und die Dividenden sind gemaess ihrer Ausschuettungsquoten bei verizon auch sicher.

Hab ich irgendwas uebersehen ?

At&t hab ich noch, ich hab nur aufgehört, nachzulegen. Man sieht nur mit einem halben Auge, das Verizon noch schlechter lauft als At&t. Auf der Liste im Screener von Finviz mit der Einstellung Dividendyield over 5% absteigend sortiert nach marketcapital.steht Verizon auf Platz 1. immerhin. Ich verkauf auch nicht, aber immer , wenn ich ein paar Groschen überhab, liegt Verizon auf meiner persönlichen Prioritätenliste weit unten.

So ist das eben. Es gibt viel zu viel. Grüsse

Aber Dividenden sind ok.

Ich kann Bens Perspektive und Move gut nachvollziehen.

Wie Manfred o.a. auch schon geschrieben haben: Telekom-Firmen haben viele Schulden, nicht so schön.

(Zugegeben, die steuerfreie Dividende bei der Deutsche Telekom wirkt schon verlockend, aber da würde ich wohl nicht über 15 oder 16 EUR einsteigen…).

AT&T hielt ich auch mal. Auch Verizon, 3M oder BASF. Es sind leider – wie auch Fresenius – solch derartige Bleienten, dass der Blick ins Depot nicht mehr Freude macht. Dann lieber Titel wie UnitedHealth oder AO Smith, die eine eher niedrige Dividende ausschütten, jedoch einen erfreulichen Kursverlauf zeigen (auch MSFT gehört für mich dazu).

Aus zwei Gründen kann ich den Einstieg bei Bleienten jedoch gut nachvollziehen:

a) Man möchte auch mal eine signifikante Dividende überwiesen bekommen und sieht über den negativen Kursverlauf hinweg (genau deshalb bin ich mit kleiner Position bei OHI eingestiegen. Saftige Dividendenquote! Und kurioserweise habe ich bei 25 EUR zugeschlagen und der Kurstitel liegt noch immer über 30 EUR!).

b) Man ist schon deutlich über 60 Jahre alt und möchte das Depot mit einkommensstarken Titeln absichern. Davon bin ich (mit knapp über 50) noch ein Stück weit entfernt. Zu weit, um zu defensiv zu agieren!

Ich berücksichtige mittlerweile bei der Bewertung von Aktien ergänzend

a) den 10-Jahres-Kursverlauf (Fresenius: seit Juli 2017 gesunken…;-(

b) das Verhältnis von Eigenkapital zu Schulden (bei mir Cash / Schulden oder auch: Debt/Equity), sieht bei BCE übrigens verherrend aus. Hier schneiden in meinem Depot exzellent ab (absteigend): Alphabet, T. Rowe Price, Crowdstrike, Cisco. Diese Kennzahl ist auch deshalb so wichtig, da mit verfügbarem Kapital notwendige Investitionen getätigt werden können, um im Wettbewerb weiter zu bestehen.