Eines meiner größeren Investments mit ursprünglich mehr als 9.000 € investiertem Kapital schwächelt eigentlich seit meinem Kauf. Nur durch die Dividendenzahlungen befinde ich mich in positivem Terrain.

Aber nun machen die letzten Quartalszahlen durchaus Hoffnung, dass die Schwächeperiode langsam aber sicher ihr Ende findet. Und wenn es dann tatsächlich zum Turnaround kommt, wird mein Depot erheblich davon profitieren.

Ob das mehr als Träume sind und wie die letzte Dividendenzahlung ausgefallen ist, erfährst Du in diesem Beitrag.

Mit AT&T, Verizon und BCE habe ich drei Telekom-Aktien im Depot. Und von AT&T (hier vorgestellt) kommt die heutige Dividendenzahlung.

Dividendenzahlung

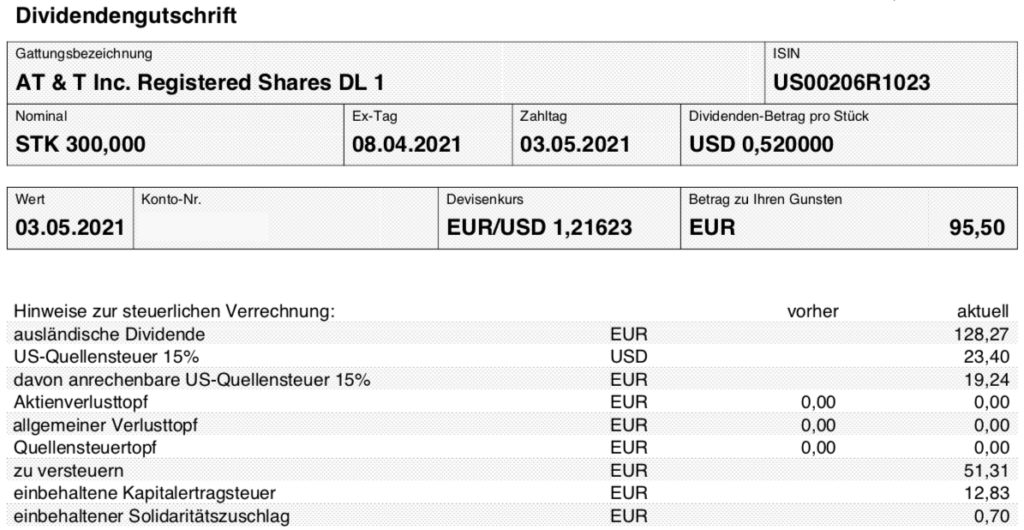

AT&T zahlt erneut eine Quartalsdividende von 0,52 US$ je Aktie. Die Quartalsdividende ist damit erneut, wie schon im Februar, nicht erhöht worden. Damit bleibt es für meine 300 Aktien im Dividendendepot bei einer Brutto-Dividende von 156 US$. Sie wurde vom Smartbroker zum Kurs von 1,21623 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 95,50 €. Sie wurde mit Wertstellung 03.05.2021 überwiesen.

Perspektiven

Jetzt bleiben noch 2 Chancen, damit AT&T den Status des Dividendenaristokraten nicht verliert. Im August oder November müsste dazu etwas mehr gezahlt werden. Und inzwischen geben auch die Quartalsergebnisse Anlass, dass es sich dabei nicht nur um einen frommen Wunsch handelt.

Denn erstmals nach längerer Durststrecke konnte AT&T die Wall Street positiv überraschen. Das Ende April gemeldete Quartalsergebnis zeigt einen Umsatzanstieg um 2,7%. Der angepasste Gewinn je Aktie stieg um 2,4% und der freie Cash Flow sogar um 51%. Die Payout Ratio der Dividende betrug dadurch komfortable 63,5% und zeigt, dass durchaus Luft für eine kleine Erhöhung vorhanden ist.

Überraschend stark fiel einerseits das Wachstum im Mobilfunk (Umsatz: +9,4%) aus. Highlight war aber der Nettozuwachs von 2,7 Mio. HBO Max und HBO Abonnenten, wodurch die Streamingaboumsätze um 35% wuchsen. Insgesamt stieg der Umsatz bei WarnerMedia um 9,8%.

Im Vergleich dazu enttäuschte Netflix die Börse mit seinem Kundenzuwachs. AT&T ist also offenbar durchaus konkurrenzfähig im Streamingbereich und könnte in den nächsten Jahren noch für richtig viel Freude sorgen.

Für das gesamte Jahr 2021 bestätigte AT&T seine Guidance: Der Umsatz soll um 1% wachsen, der Gewinn je Aktie stabil bleiben und die Payout-Ratio der Dividende auf Ganzjahressicht im hohen 50%-Bereich liegen.

Mit dieser zurückhaltenden Einschätzung werden die Erwartungen angesichts der Quartalszahlen bewusst gedämpft, um auch in den nächsten Quartalen positiv überraschen zu können.

Als Aktionär unterstütze ich dieses Vorgehen, da es für eine kontinuierlich positive Entwicklung des Aktienkurses besser ist, wenn keine Erwartungen enttäuscht werden.

Ich begleite AT&T seit einiger Zeit mit einem kritischen Blick, da außer der hohen Dividendenrendite keine positiven Nachrichten zu verzeichnen waren. Insbesondere der Aktienkurs ließ in den letzten Jahren nur mit Rückgängen aufhorchen.

Und wie heißt es so schön: „Eine Schwalbe macht noch keinen Sommer“. Trotzdem freue ich mich über die positiven Quartalsergebnisse und hoffe, dass sie sich in den nächsten Quartalen bestätigen werden. Dann wird über kurz oder lang auch der Aktienkurs anspringen und AT&T von seiner Mediensparte und dem Streamingangebot profitieren.

Da ich mit 300 Aktien bereits ausreichend investiert bin, besteht für mich aber kein Grund, noch weitere Aktien zu kaufen. Wenn ich noch keine Aktien von AT&T hätte, würde ich mir aber wahrscheinlich bei Kursen um 30 US$ eine erste Position ins Depot legen. Langfristig bestehen tatsächlich gute Turnaround-Aussichten, bei denen die Wartezeit mit einer hohen Dividende versüßt wird.

Auf einen Blick:

| Unternehmen: | AT&T Inc. |

| ISIN: | US00206R1023 |

| Im Divantis-Depot seit: | 25.06.2013 |

| Letzter Nachkauf am: | 20.03.2020 |

| Stückzahl im Divantis-Depot: | 300 |

| Durchschnittskaufkurs inkl. Gebühren: | 30,26 € |

| Gesamtkaufpreis: | 9.079,00 € |

| Bisher erhaltene Netto-Dividenden: | 2.130,56 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

That’s a really nice and juicy Dividend 👍

And I agree with you, the latest quarter finally gave some much needed optimism around the company.

Let’s hope they can continue this path with their new management. They’ve got a hell of a job in front of them.

Hallo,

ich überlege schon seit längerem, ob ich mein Urlaubsgeld in AT&T oder in Red Electrica packen soll. Ich habe zwar bereits eine kleine Position von AT&T im Depot, jedoch denke ich, dass T auf lange Sicht wieder Kurse um die 40,- € anpeilen könnte. Bei Red Electrica sehe ich da eher weniger Wachstumspotenzial. Was meint ihr dazu?

Viele Grüße

Nico

Hallo Nico,

an deiner Stelle würde ich dein Urlaubsgeld eher in AT & T stecken, nicht in Red Electra. Grund ist das Emissionsland. Aktien aus den USA sind extrem steuereinfach, aus Spanien jedoch leider nicht.

Daher scheiden Einzelaktien aus ES, IT, FR und CH für mein Depot aus. Ich präferiere Länder wie USA, NL, GB, JP und LU.

Gruß Sebastian I

Was haltet ihr von Freenet? aktuell eine Divrendite von über 8%

Hallo Sonny,

ich habe 125 Freenet zu 31,80 gekauft, die jetzt zu 20,25 notieren. Ich werde mehrere Jahre der aktuell hohen Dividendenrendite benötigen um auch nur eine schwarze Null zu erzielen. Ich habe mich beim Kauf von der Dividendenrendite blenden lassen und meine Hausaufgaben nicht gemacht.

Was damals wie heute gegen Freenet spricht, – die Reihenfolge willkürlich ohne den Punkten einen Rang zuzuordnen -, unter anderem: Machen die was was andere nicht auch können ?, sind die besser als Mitbewerber?, ist da nennenswertes Wachstum in Sicht? (m.E.: Nein, Nein, Nein). Freenet hat regelmässig eine sehr hohe Ausschüttungsqote, das ist nicht nachhaltig. Die Beteiligung an Ceconomy, die auch nicht gut da stehen hilft auch nicht, auch wenn damit vermutlich einer der Vertriebskanäle gesichert wird; soweit was mir adhoc einfällt.

Gerade diesem sehr guten Blog lasse sich bei geduldiger Lektüre bessere Kandidaten entnehmen.

Gruss

Lernkurve

Ich hatte mindestens schon zweimal AT&T im Depot, kürzlich mit 100 Aktien.

Habe jedoch wieder verkauft, da mir die „Story“ und einige Kennzahlen nicht gefallen bzw. mich nicht überzeugen (z.B. derzeit negative Profitmarge, Current Ratio unter 1,0; Gewinnwachstum sinkt klar).

Ja, HBO Max ist eine feine Sache. Gleichzeitig tragen Schulden und das restliche Geschäft schwer.

China Mobile und KDDI habe ich übrigens auch verkauft.

Derzeit habe ich lediglich 3 Unternehmen der Kategorie „Bodenständig mit Dividende (und wenig Wachstum)“: Unilever, Bank of Nova Scotia und Atlantica Sustainable.

Neben ein paar Wachstumsaktien (u.a. Adobe, Crowdstrike, Xiaomi) ist der überwiegende Teil meiner Aktien derzeit im Pool „Dividende mit Wachstum“, z.B. Danaher, Digital Realty, Nintendo, Brookfield Renewable oder BB BIotech und Amgen.

Letztes Jahr war ich auch noch sehr dividendenorientiert (@Nico: REE und ATT hatte ich beide, rate aber eher ab).

Bis ich dann auf den „Trichter“ kam, wie mies die Kursentwicklungen mancher Dividendentitel doch sind.

Wenn ich beispielsweise Danaher 10 Jahre lang liegen lasse und dann mit Gewinn verkaufe, habe ich die zwischendurch über Coca-Cola oder 3M eingefahrenen Dividenden wahrscheinlich fünfmal ausgestochen. Oder?

@MVMitzlaff

aber Buy and hold heißt für mich kaufen und nie wieder hergeben

Hallo Matthias,

ich persönlich finde einen Mix aus Langweilern und Dividendenwachstumstitel für mich praktikabel. Wer sagt mir, ob Danaher o.ä. in 10 Jahren noch in diesem Umfang die Divis erhöhen, dass Geschäftsmodell noch gefragt ist etc. Da hab ich lieber meinen Mix :)

Langweiler wie P&G, 3M, IBM, At&T, Unilever oder Kimberly gespickt mit dynamischeren Unternehmen wie Apple, Visa, LAM, SAP oder Taiwan.

Aber am Ende bewahrheitet sich doch sowieso immer die Börsenweisheit „Der Gewinn liegt im Einkauf“ ;)

Aktuell auf meiner Watchlist ganz oben:

Metro Inc.

Amgen

OHB

Encarvis

Ping An

Grüße

ETF All World und das wars. Mit der gewonnen Zeit das Leben genießen.

Haha, sehr schön Stefan. Recht hast du natürlich!

Deshalb habe ich auch genau EINEN ETF im Depot, den A12CX1, mit dessen Performance ich sehr zufrieden bin.

Diesen spare ich auch monatlich an.

Nun kann der Kleinanleger meines Namens jedoch nicht die Finger vom Markt lassen, deshalb müssen es ergänzend ein paar Aktien sein.

„Nur ETF“ habe ich hinter mir und das war mir entschieden zu langweilig.

Das Setzen auf Einzelaktien hat etwas Spannendes, das ich nicht mehr missen möchte.

Und natürlich gilt auch: „Jedem Tierchen sein Plaisierchen“!

Ich kann mich bis heute auch nicht dazu motivieren, nur einen ETF zu besparen :-). Die Gründe sind die gleichen wie bei dir. Ich hoffe ich schaffe es trotzdem irgendwann. Auch wenn es mir ebenfalls Spaß macht in einzelne Titel zu investieren, trauere ich immer wieder der Zeit nach, die mich die Recherche und „Überwachung“ des Depots kostet.

Hallo Ben,

ich sehe AT&T nach den unternehmerischen Irrfahrten der letzten Jahren auf den Weg zu alter Stärke. Das hat mich bewogen, bei AT&T einzusteigen, mit 3 Order zu 23,72/25,04/25,43. Der Mittelwert ist in etwa Kurstiefstand der letzten 10 Jahre. Ich hoffe und bin guten Mutes, von jetzt an geht es bergauf bei AT&T.

Hallo Matthias,

Deinen Schilderungen nach bist Du weiterhin im An- und Verkauf tätig. Ich sehe, Du bist nach den Kursrücksetzern bei BB Biotech eingestiegen. Deinen Schilderungen nach hast Du mit fliegenden Fahnen Deine Strategie geändert, einher geht so etwas, man lässt Geld liegen, das Eigene.

Die Strategie in Dividendentitel und Wachstumswerte zu setzen ist nicht verkehrt. Das Verhältnis beider Bereiche sollte aber dem Anlagehorizont entsprechen, für Jüngere mehr Wachstumstitel, je näher der Ruhestand naht, desto höher der Anteil Dividendentitel, die Dividenden benötigt man zum Leben, möglichst gut leben.

Unser Sohn ist 36 Jahre alt, in seinem Depot sind 1/3 Dividendentitel und 2/3 Wachstumswerte. Die Dividenden werden neu angelegt und gespartes zugeführt. Sein Depot hat sich alle 3 bis 4 Jahre verdoppelt. Entscheidend ist aber die Auswahl der Titel. Seine Wachstumswerte sind Adidas, SAP, Biontech, Linde, Siemens Healthineers, Varta, LVMH, Amazon, Apple, Alphabet, Microsoft, Nvidia, Visa u.a. Dazu kommen eine Titel Erneuerbare Energien.

Viele Grüße

Peter

Nach Bekanntgabe des Discovery-Deals berichten manche Medien (z.B. The Motley Fool), dass AT&T eine Dividendenkürzung angekündigt habe. Eine offizielle Info seitens AT&T habe ich dazu bislang aber nicht gefunden. Der Aktienkurs ist aber um einige Prozentpunkte gefallen. Nachkaufgelegenheit oder besser Finger weg und erstmal abwarten – was meint Ihr ?

Gruß

Matthias66

Hallo Matthias66,

ich habe die Nachricht von AT&T gestern auch aufmerksam gelesen. Dort ist für die Zeit nach dem Spin-Off eine niedrigere Ausschüttungssumme vorgesehen. Da der Aktienkurs von AT&T um den Spin-Off bereinigt werden wird, kann das theoretisch zu einer gleichbleibenden Dividendenrendite führen. Die Frage wird aber sein, ob die Mediensparte zukünftig auch dividendenfähig sein wird. Denn nur dann bleiben die Ausschüttungen für Aktionäre unterm Strich gleich. Dazu fehlen aber noch Informationen. Ich warte deshalb mit einer Bewertung erst mal ab. Es soll ja auch noch ein gutes Jahr dauern, bis es so weit ist.

Viele Grüße Ben

Hallo Ben,

danke für Dein Feedback.

Ich werde auch erst einmal abwarten und schauen, was passiert.

Sollte Mr. Market allerdings übertreiben, könnte ich mir bei Kursen < 20€ eine Aufstockung meiner Position auf bis zu 2.5% meines Portfolios vorstellen (derzeit ca. 1.8%).

BG, Matthias66

Ich bin ein bisschen verwirrt über die Details des Deals für die Aktionäre von AT&T.

Behalte ich als Aktionär von T mit 100 Aktien diese 100 Aktien von T nach Abschluss der Transaktion?

Tatsache ist, dass die Aktionäre von T 71% von NewCo erhalten werden.

Aber muss ich dafür etwas zahlen/eintauschen? Oder bekomme ich tatsächlich zusätzlich zu den 100 T-Aktien KOSTENLOS:

1. einige Aktien von NewCo oder

2. Eine Dividendenzahlung oder

3. eine Mischung aus 1. und 2.

Als Deutscher wären die 3 Varianten sicher auch nicht steuerfrei.

@Ralf

1. du behälst deine 100 Aktien AT&T

2. du erhälst Dividende (0,51$/Quartal) für deine 100 Aktien AT&T (diese wird nach dem Spin off um ca. 1/3 gekürzt, evtl auch mehr)

3. AT&T spaltet Warner Media ab (Spin off) und bringt diesen Anteil ein. Warner Media wird mit Discovery zu einer neuen Company verschmolzen (RMT).

4. du erhälst Aktien von der neuen Gesellschaft im Verhältnis dieser 71% (also vermutlich 71 Stück) diese werden dir kostenfrei eingebucht

5. Deine 100 AT&T Aktien verlieren am Tag der Transaktion (Einbuchung) ca. diese 71% an Wert

6. Du hast 71 neue Aktien der neuen Company zusätzlich im Depot

7. beide Aktienpakete zusammen sollten ca. den alten Wert deiner 100 AT&T ergeben

8. Aber in den ersten Tagen /Wochen wird es Umschichtungen geben, die den Kurs bewegen können (eher nach unten, da viele Altaktionäre nach einem Spin off meistens Anteile verkaufen)

9. Langfristig sollten beide Companys von dem Spin off profitieren, da so etwas auf Sicht von 1-2 Jahren mehr Wert „hebt“

10. Der Deal ist für die Amis steuerfrei und für Anleger in Deutschland auch, Steuerpflichtig wird es erst wenn du Anteile verkaufst (trotzdem muss man diese Spin off Belege aufheben um dem FA nachweisen zu können das es eine wertneutrale steuerfreie Transaktion war)

Meine Meinung:

Der Abschluß der Transaktion ist für Mitte 2022 avisiert. Also genug Zeit sich zu positionieren. Man kann natürlich auch jetzt schon Discovery Aktien erwerben, wobei ich den Deal aus der Sicht eines AT&T Aktionärs spannender und lohnender einschätze. Gerade jetzt wird AT&T mit einem schönen Discount gehandelt, der in einigen Wochen vermutlich aufgeholt sein wird (wenn alle in Ruhe nachgerechent haben und feststellen das der Deal doch interessant wird)

Viele Grüße

B.J.T.

(USA/CDN-Investor)

Hallo B.J.T.,

ich teile Deine Einschätzung voll und ganz. Du hast in Deiner Auflistung nur 2 Denkfehler. 71% an der Media-Sparte sind der Anteil, den AT&T halten und an seine Aktionäre weiterreichen wird. Er macht aber nicht 71% des Gesamtwerts der AT&T-Aktien aus. Deshalb wird es beim Spin-Off keinen Kursabschlag um 71% geben! Und es gibt auch noch keine Aussagen dazu, wie viele zusätzliche Media-Aktien ich als AT&T-Aktionär erhalte. Die Stückzahl hat mit dem 71%-Anteil nichts zu tun. Klar ist nur, dass es nichts geschenkt gibt: der Wert der neuen zusätzlichen Aktien wird im Verhältnis vom Kurs der AT&T-Aktien abgezogen.

Und da die Details der Umsetzung noch nicht bekannt sind, kann die deutsche Steuerfreiheit auch noch nicht festgestellt werden. Ich gehe aber auch davon aus, dass die Transaktion für uns steuerfrei sein wird.

Viele Grüße Ben

Hallo B.J.T, hallo Ben,

danke für eure Erklärungen. Sie helfen mir weiter, die Struktur der Transaktion aus Shareholdersicht zu verstehen.

Derzeit zu verkaufen, wäre übereilt. Man muss ja auch ggf. die rund 26% Steuern erstmal woanders wieder reinholen.

Zuletzt hatte ich überlegt, in Verizon eine Position zu eröffnen. Jetzt scheint bei den puren Telkos AT&T um einiges günstiger. Verschuldet sind, soweit ich das überblicke, alle (T, VZ, TMUS) ziemlich stark.

Auch die Aussicht auf einen 3. großen Streamingplayer NewCo ist sicherlich nicht die schlechteste.

ein schönes We, Ralf

Hallo zusammen,

danke für eure Erklärungen zum Spin-off bei AT & T. Dann läuft das so wie bei Siemens Energy im letzten Herbst?

Ich habe mir eine kleine Ladung Vodafone ins Depot gelegt und überlege, ob ich nicht auch noch ein paar AT & T nachlegen soll.

Gruß Sebastian I

Hallo Ben,

du hast natürlich vollkommen Recht, meine Darstellung der 71% in Zusammenhang mit dem Spin off und den 71 Aktien der künftigen Company ist so nicht richtig. Das war als Beispiel gedacht aber meine Berechnung führt total in die Irre.

Ich versuche das Ganze an einem besseren Beispiel festzumachen:

AT&T Aktionäre zum record day bekommen einen Anteil von 71% an der neuen „Streaming“ Company.

Die erwähnten 100 Aktien AT&T berechtigen zur Einbuchung der neuen Aktiein im Verhältniss „X“ (kennt noch niemand).

Es stimmt natürlich auch das der Abschlag bei AT&T keine 71% sein wird, sondern weniger, insbesondere da AT&T durch den Deal 46Mrd $ zufliessen die zur Schuldentilgung eingesetzt werden und damit die Zahlen verbessern.

Die Basis des Ganzen ist natürlich eine ganz andere, nur als Beispiel, die Zahlen sind fiktiv:

Die neue Company begibt 100.000.000 Aktien = gezeichentes Capital der Company, davon stehen den AT&T Aktionären 71% zu (71 Mio Sücke). Diese werden werden Wertmäßig in ein Verhältniss „X“ gesetzt, so das jeder AT&T Aktionär für 100 gehaltene Aktien „X“ Stücke der neuen Company erhält. Insgesamt sollte das am record day ein Nullsummenspiel sein.

Die AT&T verlieren soviel am ersten Kurs wie die neuen Aktien als Erstnotiz bekommen. Erst danach muss die Zeit & das Geschäftsmodel das Wachstum beider Companys nach vorne bringen.

Ich persönlich gehe davon aus, das die neue „Streaming“ Company keine Dividende zahlen wird. Daher wird ein reiner Dividendenaktionär erst mal schlechter gestellt, aber er hat die Chance auf Kursgewinne aus zwei verschiedenen Branchen / Companys. 1. die schlankere fokussierte AT&T als Mobilfunk und dann 5G Anbieter und 2. die die neue „Streaming“ Company von der Größe/Kundenzahl her die Nr. 2 der Branche, noch vor Disney.

Aus den Spin off in USA die ich bisher mitgemacht habe, kann ich sagen, das es bisher immer ein Fehler war nach dem Spin off die Aktien zu (früh) zu verkaufen. Auch ich habe diesen Fehler schon gemacht und dann nach 1-2 Jahren festgestellt, das die Summe der beiden Companys inzwischen viel mehr Wert waren als vorher gedacht.

Für alle die ich jetzt total durcheinander gebracht habe:

Wir warten ab, bis die exakten Zahlen für den Deal vorliegen, dann sind wir alle schlauer. ;)

Für die Aktionäre ist der Deal steuerfrei (RMT=Reverse Morris Trust) das wurde schon mitgeteilt.

In Deutschland muss man bei US-Aktien nur aufpassen dass es auch so im Depot verbucht wird, da passieren leider öfter Fehler und das merkt man oft erst wenn man Aktien verkauft.

Übrigens Ben, Respekt für deinen Blog, du machst eine feine Arbeit hier!

B.J.T.

(USA/CDN-Investor)

Hallo,

ich bin kein reiner Dividendenaktionär, sondern habe auch Werte ohne (z.B. Berkshire H.) und mit sehr geringen Ausschüttungen. Mein Ansatz ist daher:

– Bis 2022 vereinnahme ich zunächst die hohen Dividenden von AT&T.

– Ich warte die Konkretisierung des neuen Medienunternehmens ab. Hierüber wird noch viel zu lesen sein.

– Anschließend beurteile ich die Perspektiven, ob das Unternehmen zu meinem Gesamtinvestment passt. Da ich ansonsten noch kein Medienunternehmen im Depot habe, bin ich derzeit neutral und nicht desinteressiert.

Also warte ich ab und agiere nicht vorschnell. Dabei habe ich ein gewisses Vertrauen, dass der Deal ökonomisch Sinn macht und die Summe der beiden „neuen“ Unternehmen besser ist.

Grüße

Andreas