Was Dich hier erwartet:

Der weltweite Markt für Pappverpackungen wächst jährlich um 3-4 Prozent. Metsä Board ist mit großem Abstand und einem Marktanteil von über 30 Prozent Marktführer in Europa. Die größten Wachstumschancen rechnet sich das Management daher in Amerika aus.

2016 war ein Jahr, das nicht als erfolgreich bezeichnet werden kann:

Mit 2.500 Mitarbeitern wurden im Jahr 2016 1,7 Milliarden € Umsatz erzielt. Das waren 14 Prozent weniger als im Vorjahr. Entsprechend sank auch das Ergebnis je Aktie von 39 Cent auf nur noch 25 Cent. Schuld für diese Entwicklung ist das Werk im schwedischen Husum, bei dem zeitweise zu Produktionsstillständen kam. Diese technischen Probleme sollen aber nun behoben sein. Für das 1. Quartal 2017 erwartet das Management wieder eine Steigerung der Produktion und damit auch des Umsatzes.

Metsä Board ist sehr solide finanziert. Die Eigenkapitalquote liegt bei 48 Prozent. Der Verschuldungsgrund liegt bei einem entspannten Faktor 2,0 (Net Debt/EBITDA).

Größter Anteilseigner mit 42 Prozent und 61 Prozent der Stimmrechte ist die Metsäliitto Cooperative. Diese ist das größte genossenschaftlich organisierte Unternehmen der Papier- und Forstindustrie in Europa. Es befindet sich im Besitz von rund 104.000 finnischen Waldbesitzern.

Metsä Board selbst ist mit 24,9 Prozent an Metsä Fibre beteiligt.

Nachhaltigkeitsfaktor

Die CO2-Emissionen wurden von 2009 bis 2016 um 45 Prozent reduziert. Das Ziel hatte „nur“ bei 30 Prozent gelegen. 75 Prozent des gesamten verarbeiteten Holzes stammt aus zertifizierten Wäldern.

Metsä Board ist vom Carbon Disclosure Project für das Jahr 2016 für die Bereiche Wasser, Klima und Wald als Branchenführer ausgezeichnet worden.

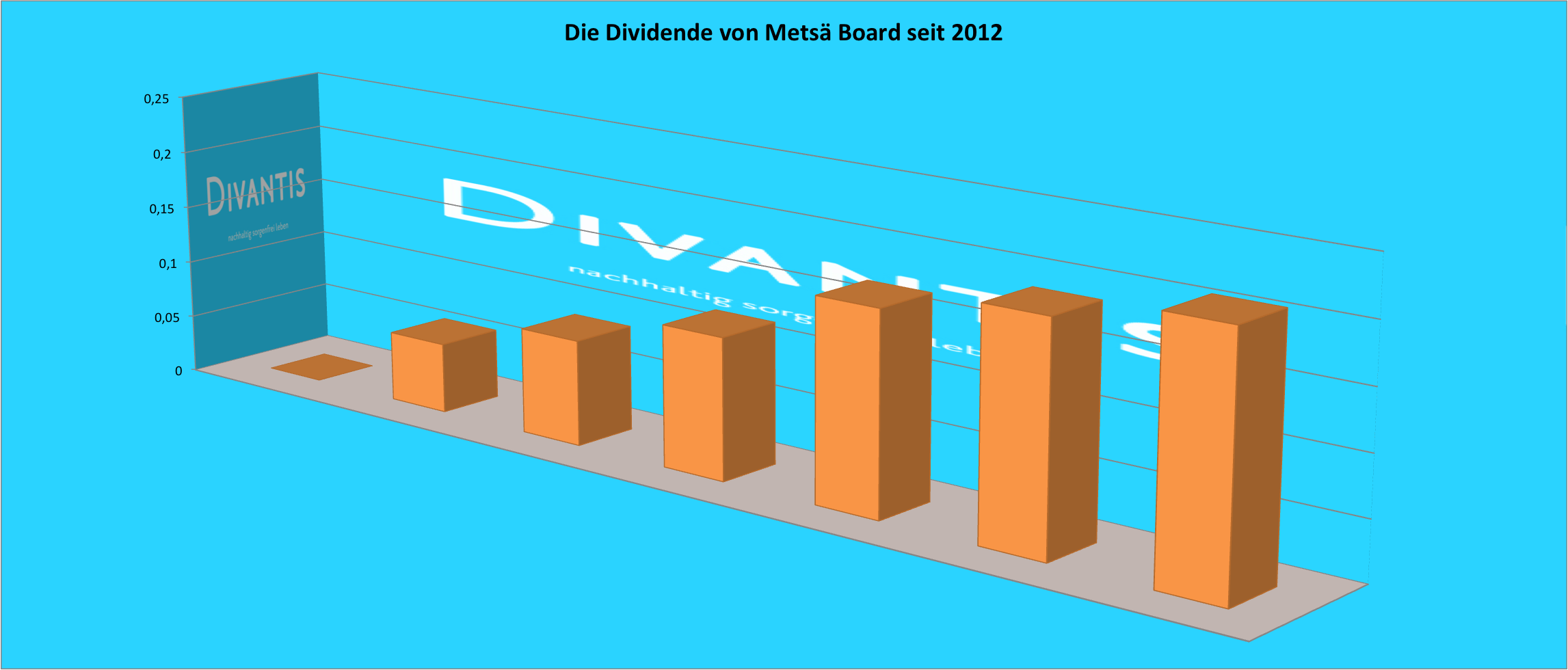

Dividende

Das Management beabsichtigt, jedes Jahr 1 Drittel des Gewinns als Dividende auszuzahlen. Im April 2016 wurden für das Jahr 2015 0,17 € ausgeschüttet, im April 2017 dann 0,19 € und nun im April 2018 0,21 €. Insgesamt ist die Dividendenhistorie noch nicht lang zurückreichend. In den letzten 6 Jahren wurde die Dividende jedoch stetig erhöht.

Link zu den Dividendeninformationen des Unternehmens:

http://www.metsaboard.com/Investors/Shareholders/Pages/default.aspx#Dividend

Ausblick

Metsä Board ist seit meinem ersten Kauf gut gestiegen. Trotzdem habe ich noch einmal nachgekauft, da mich die Wachstumsstory bei gleichzeitig steigenden Ausschüttungen überzeugt. Ich kann mir daher auch gut vorstellen, meine Depotposition noch einmal aufzustocken. Mehr als 1.000 Aktien werden es aber wohl insgesamt nicht werden.

Auf einen Blick:

| Unternehmen: | Metsä Board |

| ISIN: | FI0009000665 |

| Im Divantis-Depot seit: | 04.10.2016 |

| Letzter Nachkauf am: | 06.02.2017 |

| Stückzahl im Divantis-Depot: | 600 |

| Durchschnittskaufkurs inkl. Gebühren: | 5,96 € |

| Gesamtkaufpreis: | 3.575,06 € |

| Bisher erhaltene Netto-Dividenden: | 409,50 € |

| verkauft am: | 11.03.2021 |

| Durchschnittsverkaufserlös abzgl. Gebühren und Steuern: | 8,64 € |

| Gesamtverkaufserlös: | 5.186,34 € |

| Gewinn/Verlust: | 2.020,78 € |

| Gewinn in Prozent: | 56,52% |

bei metsa gibt es eine A und B Aktie. was ist der Unterschied?

Super blog übrigens.

Grüße

Hallo Yaris,

der Unterschied liegt in den Stimmrechten und in der Anzahl der Aktien. Die A-Aktien haben ein zwanzigfaches Stimmrecht, die B-Aktien nur ein einfaches Stimmrecht. Dafür gibt es von den B-Aktien fast zehnmal so viele. An der Börse werden sie gleich bewertet, da die Dividende identisch ist und die Stimmrechtsmehrheit sowieso bei der Metsä Stiftung liegt. Ich habe die B-Aktien, da nur sie in Deutschland gehandelt werden. Außerdem ist das gehandelte Volumen in Helsinki in den B-Aktien auch deutlich höher. Dadurch ist der Spread in Deutschland nicht so hoch.

Viele Grüße Ben

hallo,

ich finde deinen Blog super! Tolle Arbeit! Hast du schon mitbekommen, dass sie dieses Jahr ein Teil der Dividende aus der Substanz ausschütten? Und was denkst du darüber?

Hier der Auszug:

„The Board of Directors proposes to the Annual General Meeting to be held on 28 March 2019, that a dividend of 0.10 euros per share be distributed for the financial year 2018, and further that 0.19 euros per share be distributed from the unrestricted equity reserve, altogether 0.29 euros per share.“

Hallo Thorbjorn,

ja, das habe ich gelesen. Die Dividende wurde mit dieser Maßnahme massiv erhöht. Es scheint mir als würde vorhandenes Kapital nicht benötigt und deshalb an die Aktionäre zurückgegeben. Man sollte das beobachten, ob dadurch die Verschuldung steigt und was wirklich dahinter steckt. Zunächst freue ich mich natürlich über die hohe Ausschüttung.

Viele Grüße Ben

Hallo, wie verhält es sich eigentlich mit der Quellensteuer von Finnischen Aktien? Habe heute bei Metsa Board zugeschlagen, allerdings bin ich im Netz nicht schlau geworden. Habe mein Depot bei der ConsorsBank.

Viele Grüße

Max

Hallo Max,

Glückwunsch zum Kauf! Zuletzt habe ich bei der Dividende der finnischen KONE über die Quellensteuer berichtet. Die Consorsbank rechnet es wohl besser für uns Anleger ab als z.B. die Comdirect Bank.

Viele Grüße Ben

Hallo Ben,

hast du die Dividende in den letzten Tagen schon erhalten? Wurden dir 0,19€ oder 0,29€ gutgeschrieben?

Schönes Wochenende

Sven

Hallo Sven,

Beitrag kommt am Sonntag – es sind 0,29 €. :)

Dir auch ein schönes Wochenende und viele Grüße Ben

Hallo Ben,

bei mir sind es eben nur 0,19€. Nun habe ich die Depotbank angeschrieben und die Antwort lautet, mehr hätte die Lagerstelle nicht überwiesen. Die Bank kann nichts machen.

Mir ist so, als hätte ich von dir schon einmal etwas zu dem Thena gelesen. Wie bist du damals an den vollen Betrag gekommen? Wen kann ich außer meiner Bank noch kontaktieren, damit ich den Restbetrag ebenfalls erhalte?

Beste Grüße

Sven

Hallo Sven,

ich hatte sowas bei der letzten Dividende von Transurban (hier!). Nicht abwimmeln lassen, sondern um Korrektur bei der Lagerstelle bitten. Dazu einfach auf die offizielle Beschlussfassung verweisen.

Das ist nervig, aber es wird klappen.

Viele Grüße Ben

Hallo Ben,

ich habe da gleich noch einmal angerufen und sie wollten mich weiter abwimmeln. Erst nachdem ich eine Stelle forderte, wo ich Einspruch einlegen könnte, sicherten sie mir zu, dass sich die Bank an die Lagerstelle wenden und eine Überprüfung einfordern würde. Ich soll in den kommenden Tagen eine Rückmeldung erhalten.

Mal sehen. Ich danke dir für die schnelle Antwort.

Sven

Zwei Tage würde es dauern, hatten sie mir versprochen. Die Bank hat das Versprechen gehalten und heute wurde die Korrektur verbucht. Schön, wenn sich Probleme so schnell und einfach klären lassen. Ohne die Informationen hier, wäre mir das wahrscheinlich nicht gleich aufgefallen. Danke, Ben.

Sven

Metsä hat seit 2010 ein Viertel seines Umsatzes verloren bei einer gleichzeitig um 5% gestiegenen Aktienzahl. Die operative Marge schwankt heftig. So etwas scheitert schon bei der „Aufnahmeprüfung“ in den Datenbestand.

Dasselbe Geschäftsmodell mit Kartonverpackungen gibt es auch in nichtzyklisch, also mit wesentlich höherer und zudem stabiler operativer Marge (plus sehr viel Eigenkapital) – allerdings nicht in Finnland, sondern in Österreich.

(Ich mag solche „anonymen Möglichmacher“, deren Namen man im Gegensatz zu den Markenherstellern nicht täglich unter die Nase gerieben bekommt.)

Hallo Karl Napf,

Sie schreiben hier ja Kommentare am Stück. Diese sind sehr interessant, aber bisher blieb eigentlich bei keiner Aktie ein positiver Aspekt übrig. Welche Werte erfüllen denn Ihre Kriterien?

Gruß

Sven

Im vorherigen Posting habe ich eine „erwähnt“, und in einem anderen Thread immerhin beschrieben, zu welchem Kurs ich die entsprechende Aktie gekauft bzw. anschließend wieder verkauft habe.

Ich will keine Aktien „empfehlen“ (weil meine Sichtweise auf Geschäftsmodelle eben MEINE Sichtweise ist und nicht blind übernommen werden sollte), sondern beschreiben, was mich an den Bilanz- bzw. Gewinndaten eines Unternehmens interessiert und welche Mindestanforderungen ich dort stelle.

Wenn man die vorhandenen Aktien entsprechend filtert (und da ist auch die aktuelle Bewertung berücksichtigt), dann bleibt eine kleine Teilmenge übrig, die ich „haben darf“. Wobei „haben“ weniger ist als „Kaufen“, weil ich nur dann eine Position im Depot austausche, wenn ich mir davon eine Verbesserung um ungefähr 20% verspreche (das ist in Formeln gegossen, aber nicht exakt als Prozentzahl ausdrückbar).

Ich muss also eine Aktie „verkaufen müssen“ und gleichzeitig eine andere „kaufen dürfen“, damit ich diese Position tauschen darf. (Die Idee ist vom Auf- bzw. Abstiegsmechanismus zwischen DAX und MDAX übernommen.) Und meine Grenzen für „Kaufen“ bzw. „Verkaufen“ sind relativ eng bemessen und führen zu einer hohen Fluktuation im Depot – da würden andere Anleger die Hände über dem Kopf zusammenschlagen bzw. ein breiteres Intervall für „Halten“ verwenden, um eine deutlich längere mittlere Haltedauer zu erreichen.

Bei einer durchschnittlichen KGV-Bewertung unserer bereits handverlesenen „robusten“ Watchlist-Aktien von 125% ihres KGV-Mittelwertes seit 2004 gibt es allerdings momentan nicht viel, was ich kaufen dürfte (und noch nicht habe und auch bei genauerer Durchleuchtung des Geschäftsmodells keinen „Showstopper“ offenbart hat).

Das sah zu Jahresbeginn noch deutlich anders aus, als die Watchlist-Bewertungsquote bei 106% stand, oder im März 2018 bei etwa 110%.

Ich denke man darf dann schon auch die Aktie nennen ohne gleich eine Empfehlung auszusprechen. Das ist ja nichts weiter als ein Vergleich und in diesem Fall ist eine Mayr Melnhof auch in meine Augen die bessere Alternative wenn man überhaupt in diese Branche investieren möchte. Die Aktie habe ich auch schon sehr lange auf dem Radar vor allem weil sie weit weniger zyklisch ist als man zuerst glauben würde. Ich würde sie trotzdem lieber im Wirtschaftabschwung kaufen, weil solche Aktien allein aufgrund der Vermutung dass sie stark von der Wirtschaft abhängen stärker fallen dürften (steht aber noch auf meiner ToDo Liste ob das hier tatsächlich zutraf in 2008). Es werden sehr viele nichtzyklische Verpackungsmaterial verkauft, die auch im Wirtschaftabschwung gebraucht werden, zudem ist der Betrieb sehr gut geführt (in meinen Augen). Die Aktie würde ich gerne um Kurse um die 100 kaufen und dann >10% Rendite erwarten.

Mayr-Melnhof: KGV 9,3 im Dezember 2008 war der Tiefpunkt.

Kann jemand den starken Kursverlust der B-Aktie gegenüber der A-Aktie allein in dieser Woche erklären?

Ich hab mir mittlerweile auch den Geschäftsbericht angesehen. Im Verhältnis zur Wirtschaftskrise ist das Unternehmen tatsächlich sehr gut durch die Krise gekommen (Gewinnrückgang ja aber nicht mehr als 20%). Ansonsten stetiges langsames Umsatzwachstum, eigentlich auch jetzt nicht zu teuer wenn der Gesamtmarkt nicht schon so abgehoben wäre

Also Geschmacksache hier zu investieren. Das EPS ist so eine Art russisches Roulette, ebenso die Dividende. Der Gewinn scheint sehr zyklisch zu sein und die Dividende ebenso. Mir ist schon klar warum Metsä Board auf seiner Seite das EPS und die Dividende erst seit 2012 angibt. Das sieht wenigstens nach einer steigenden Dividende aus. Das EPS leider aber nicht.

2001 Dividende 0,60 EUR

2002 Dividende 0,60 EUR

2003 Dividende 0,30 EUR (Das ist eine Halbierung)

2004 Dividende 0,12 EUR (und nochmals eine Kürzung)

2005 Dividende 0,12 EUR

2006 Dividende 0,06 EUR (nochmals Halbierung)

2007 Dividende 0,06 EUR

2008 – 2011 (macht mal die Augen zu dann seht ihr was es gab)

2012 EPS 0,51 EUR Dividende 0,06 EUR Payout 12%

2013 EPS 0,19 EUR Dividende 0,09 EUR Payout 47%

2014 EPS 0,20 EUR Dividende 0,12 EUR Payout 57%

2015 EPS 0,39 EUR Dividende 0,17 EUR Payout 44%

2016 EPS 0,25 EUR Dividende 0,19 EUR Payout 76%

2017 EPS 0,42 EUR Dividende 0,21 EUR Payout 50%

2018 EPS 0,42 EUR Dividende 0,29 EUR Payout 51%

Umsatz 2011 2.485 MEUR

Umsatz 2012 2.108 MEUR

Umsatz 2013 2.019 MEUR

Umsatz 2014 2.008 MEUR

Umsatz 2015 2.008 MEUR

Umsatz 2016 1,720 MEUR

Umsatz 2017 1.849 MEUR

Umsatz 2018 1.944 MEUR

Das sieht auch nicht nach Wachstum aus!

Umsatz Q1 2018 492,3 MEUR

Umsatz Q1 2019 487,1 MEUR

Umsatz Q2 2018 518,7 MEUR

Umsatz Q2 2018 477,1 MEUR

EPS Q1 2018 0,15 EUR

EPS Q1 2019 0,17 EUR

EPS Q2 2018 0,12 EUR

EPS Q2 2019 0,10 EUR

EPS Schätzung Q3 2019 0,08 EUR ./. 46,25% YoY

EPS Schätzung Q4 2019 0,09 EUR ./. 42,08 % YoY

EPS Schätzung Q1 2020 0,10 EUR ./. 37,48% YoY

EPS Schätzung Q2 2020 0,09 EUR ./. 25,88% YoY

Schade das Karl Napf hier nicht mehr schreibt. Aber ich sehe hier kein Wachstum. Kann das sein, dass man sich hier die berühmte Bleiente ins Depot legt?

Ich weiß, der Blog heißt Divantis und das Ziel ist in Dividendenaktien zu investieren. Aber letztendlich ist doch eine Gesamtrendite entscheidend und nicht die Dividende. Wenn man Pech hat, fällt die wieder aus oder wird gekürzt. Oder wie Karl Napf es immer so schön formulierte x% Dividende + x% Wachstum ist die Gesamtrendite. Ja die theoretische Dividendenrendite liegt bei 7,2%. Aber auch nur, weil der Kurs so stark gefallen ist und wenn Metsä nächstes Jahr mindestens 0,29 EUR bezahlt.

Diese hohe Dividendenrendite signalisiert entweder wirtschaftliche Probleme bei Metsä oder das absolute Schnäppchen der Aktie. Ich weiß nur eines, wer in den Jahren 1997 bis 2007 in Metsä investiert hat, hat je nachdem, wann er genau investiert hat einen mehr oder weniger großen Kursverlust bis heute. Also selbst nach 22 Jahren immer noch in den roten Zahlen. Oder wie Karl Napf es formulieren würde Dividende 7,2% – Kursrückgang=Verlust.

Gibt es wirklich keine besseren Aktien?

Ich investiere fast auch nur in Aktien, welche eine Dividende bezahlen. Es ist aber wirklich besser in Aktien zu investieren, welche eine geringere Dividende bezahlen aber dafür Wachstum haben und regelmäßig die Dividende steigern.

Wenn ich mir so den Langfristchart von Metsä anschaue, dann frage ich mich, warum es gerade jetzt nach oben gehen sollte. Die Aktie war zyklisch ist zyklisch und wird immer zyklisch bleiben.

Selbstverständlich kann man mit zyklischen Aktien Supergewinne machen, wenn man den zum richtigen Zeitpunkt einsteigt. Aber nur dann. Und dann hat das mit Dividendeninvestor und Buy and Hold nichts zu tun.

Meine Meinung: Hände weg. Es gibt definitiv bessere Aktien.

Danke an alle Mitleser für die sehr hilfreichen Kommentare und Ergänzungen. Den eigentlichen Beitrag fand ich im Vergleich zu anderen Unternehmensvorstellungen tatsächlich auch etwas flach.

Anzumerken wäre ferner auch das große Investitionsprogramm, das bei Metsä derzeit anläuft. Dadurch wird der FreeCashflow in den nächsten Jahren stark negativ ausfallen.

Betriebswirtschaftlich ist mir nicht klar, warum Metsä die Dividende zuletzt so deutlich angehoben hat, wo man doch gleichzeitig aufgrund hoher Holzpreise mit operativen Herausforderungen zu kämpfen hatte.

Konkurrent Mayr-Melnhof Karton spricht derweil im Quartalsbericht von einem derzeit sehr kompetitiven Umfeld in der Branche. Ich sehe daher derzeit mehr Risiken als Chancen für den Aktienkurs und die Dividende keinesfalls als gesichert an.

Welches große Investitonsprogramm? In was investieren sie?

Hallo Ben,

also mir gefällt diese Aktie sehr gut. Ich bin jetzt langsam dabei, die Titel, die ich noch nicht kenne genauer unter die Lupe zu nehmen und Metsä Board gefällt mir schon gut.

Auch von meiner Seite danke für die super Auswahl. Das einzige, was ich in meinem Depot anders mache, ist die Konzentration auf max. 15 Werte -außer große Player wie z.B. Intel, Siemens etc-. Und die ca. 15 Werte sehe ich deshalb als wichtig an, da man eine zu große Anzahl nur noch schlecht überwachen kann.

Michael.