Die Aktie strapaziert ein wenig meine Nerven. Vom ursprünglichen Highflyer ist sie zum Sandsack in meinem Depot geworden. In diesem Jahr erst 3% im Plus, dazu die Dividende nur um 2% angehoben. Das macht schon etwas nachdenklich.

Denn eigentlich soll sie mit den Märkten korrelieren und bei allgemein positiver Markttendenz dann deutlich stärker steigen. Aber offenbar ist das schon länger nicht mehr der Fall. Denn auch letztes Jahr entwickelte sich die Aktie unterdurchschnittlich.

Für den größten Vermögensverwalter der Welt wachsen die Bäume offensichtlich auch nicht mehr in den Himmel.

Bei mir führt das nun dazu, dass ich den Titel stärker beobachten werde und meine eigentlich positive Grundeinstellung kritisch hinterfrage.

Auf welche Punkte ich nun genauer achten will und warum ich dem Unternehmen auch noch Zeit gebe, erfährst Du in diesem Beitrag.

Auch 2023 war lange Zeit ein sehr schwaches Jahr für BlackRock. Die klare Nr. 1 unter den Asset Managern und ETF-Anbietern legte dann allerdings ein Schlussquartal mit mehr als 20% Kursplus hin und rettete sich so in den grünen Bereich. Das Unternehmen habe ich hier ausführlich vorgestellt.

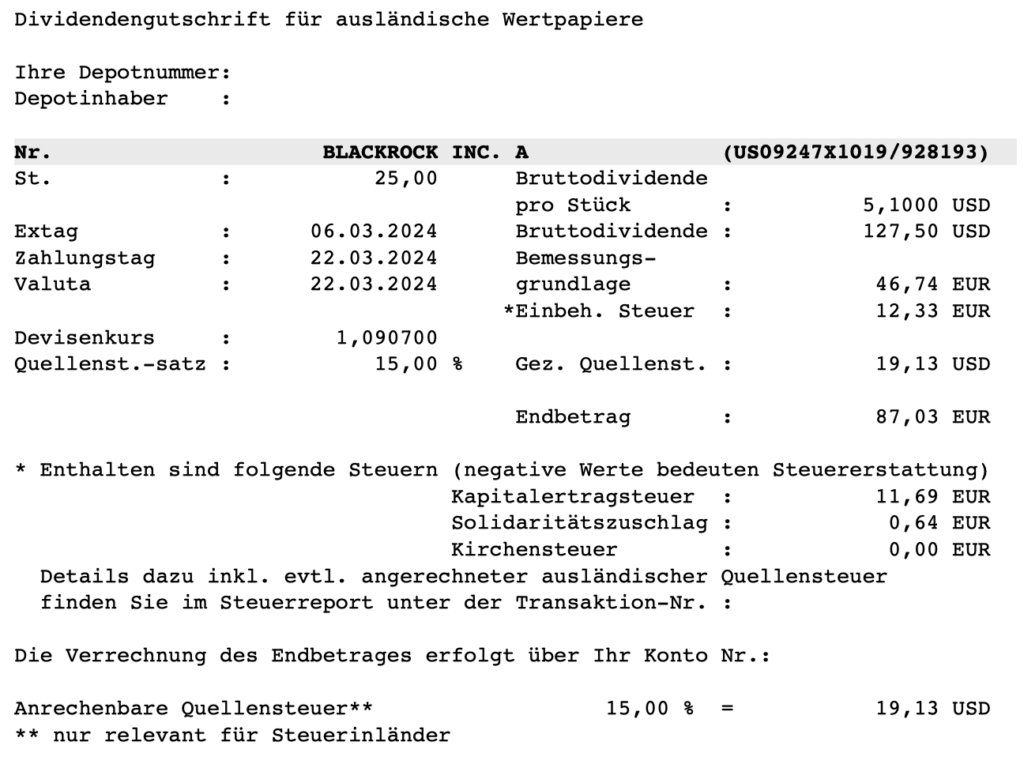

Dividendenzahlung

BlackRock zahlt erstmals eine Quartalsdividende von 5,10 US$ je Aktie (zuvor: 5,00 US$). Das ist eine Erhöhung um 2%. Für die 25 Aktien in meinem Depot ergibt das eine Brutto-Dividende von 127,50 US$. Flatex rechnete zum Kurs von 1,0907 in Euro um. Das entsprach dem EZB-Referenzkurs am Tag vor dem Dividendenzahltag. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 87,03 €. Sie wurde mit Wertstellung 22.03.2024 überwiesen.

Annualisiere ich die Quartalsdividende, dann zahlt BlackRock eine Jahresdividende von 20,40 US$. Bei einem Aktienkurs von 820 US$ ergibt das eine Dividendenrendite von 2,5%. Da BlackRock seine Dividende üblicherweise jährlich erhöht, dürfte bei einem heutigen Kauf die tatsächliche Jahresdividende höher liegen. Bleibt es beim bisherigen Turnus, dann wird die Quartalsdividende wieder mit der März-Zahlung 2025 höher sein.

Meine persönliche Dividendenrendite (Yield on Cost) berechne ich, in dem ich die Brutto-Dividende der jetzigen Abrechnung vervierfache und damit einen Jahreswert mit unterstelltem gleichen Wechselkurs erhalte. Anders ist es nicht zu rechnen und daher auch nur eine Momentaufnahme. Die rechnerische Jahresdividende liegt demnach bei 467,59 €. Bezogen auf meinen Einstand von 9.893,58 € ergibt das einen YoC von 4,7%. Vor drei Monaten waren es noch 4,6% und die Dividendenerhöhung wirkt sich hier positiv aus.

Perspektiven

Die Aktie von BlackRock korreliert seit jeher stark mit den Märkten. Sie sorgt damit nicht für weniger Volatilität im Depot, sondern verstärkt diese noch. Interessanterweise ist es in diesem Jahr, das nun auch schon ein Quartal alt ist, dann doch anders. BlackRock bewegt sich lediglich seitwärts, die Märkte steigen jedoch.

Doch woran liegt das?

Traditionell legt BlackRock als eines der ersten Unternehmen seine Quartalsergebnisse vor. Sie sind damit auch immer ein Richtungszeiger für die Berichtssaison. Und die Ergebnisse des 4. Quartals 2023 waren zumindest ordentlich.

Wie von mir prognostiziert, führte die Jahresendrallye an den Märkten dazu, dass bei den Assets under Management zum Stichtag 31.12.2023 die 10 Billionen US$-Marke wieder geknackt wurde. Ein Wachstum im Jahresvergleich um 16%.

Folglich konnte auch der Umsatz zulegen, er stieg im Quartalsvergleich um 7% an. Auf Jahressicht war er allerdings unverändert. Der operative Gewinn legte im Quartal um 11%, nahm aber im Jahresvergleich um 2% ab. Grund dafür war ein Margenrückgang von 35,7% auf 35,1%.

Und das ist auch der Haken am Geschäft von BlackRock: die Zuflüsse in ETFs bringen unterm Strich eben weniger Managementgebühren als aktiv verwaltete Fonds. Davon gibt es noch mehr als genug im BlackRock-Portfolio und die Nachfrage danach ist weiterhin vorhanden. Aber das Wachstum findet eben auch in morgenschwächeren Bereichen statt.

Der Gewinn je Aktie ist trotzdem gestiegen. Im Jahresvergleich um 7% auf 36,51 US$. Hier helfen die Aktienrückkäufe und die sinkende Zahl ausstehender Aktien. Sie sank im Jahresdurchschnitt von 152,4 Millionen auf 150,7 Millionen. Im Schlussquartal lag sie sogar nur noch bei 150,2 Millionen.

Insgesamt gab BlackRock im Jahr 2023 4,5 Mrd. US$ an seine Aktionäre. 3 Mrd. US$ für Dividenden, 1,5 Mrd. US$ für Aktienrückkäufe.

Angesichts der gesunkenen Aktienanzahl und nur 2% Dividendenerhöhung dürfte sich an dem Ausschüttungsbetrag in 2024 auch wenig verändern.

Der Gewinn je Aktie ergibt für den aktuellen Aktienkurs ein Kurs-Gewinn-Verhältnis von 22,5. Ein Wert, der jetzt nicht gerade zu Euphorie Anlass gibt.

Abseits der Ergebnisse gab BlackRock aber noch etwas bekannt, das ich für Bedeutsamer halte: die Übernahme von Global Infrastructure Partners (GIP) mit Assets under Management von 100 Mrd. US$. Damit hat BlackRock zukünftig eine noch wichtigere Rolle im Infrastrukturbereich. Und kann so die Nachfrage der Kunden nach attraktiven Infrastrukturinvestments direkt auf die eigene Plattform lenken. Bisher hatte BlackRock etwa 50 Mrd. US$ Infrastrukturassets verwaltet, mit der Übernahme verdreifacht sich diese Zahl.

Als Kaufpreis wendet BlackRock dafür 3 Mrd. US$ in Cash und 12 Millionen Aktien auf. Auf dem aktuellen Kursniveau entspricht das einem Gesamtkaufpreis von 13 Mrd. US$. Das ist eine Stange Geld und muss erst einmal aus den verwalteten 100 Mrd. US$ von GIP über Gebühren wieder hereingeholt werden.

Trotzdem empfinde ich die Übernahme als spannend. Denn ich bin ja schon lange ein Freund von Infrastruktur. Und GIP war es, die mir damals Sydney Airport aus dem Depot weggekauft haben. Mit der Übernahme schließt sich für mich der Kreis und Sydney Airport gehört nun mittelbar wieder zu meinen Investments.

Klar ist, dass BlackRock nicht untätig ist. Dass der Aktienkurs der Marktentwicklung zuletzt hinterhinkte, ist natürlich auch dem Management nicht verborgen geblieben. Mit der Akquisition versucht man nun, sich breiter aufzustellen und neue Wachstumswege zu erschließen.

Für mich war das der Hauptgrund meines Investments in BlackRock: die schiere Größe der Nr. 1. Es sind Dimensionen verwalteten Vermögens, die größer als viele Staatshaushalte sind. Und entsprechend hat BlackRock auch Gestaltungsmöglichkeiten, wenn neue Geschäftsfelder erschlossen oder ausgebaut werden sollen.

Wenn ich mir das wieder ins Bewusstsein rufe, dann mahne ich mich selbst zur Geduld. Klar, über die letzten beiden Dividendenerhöhungen im 2%-Bereich war ich enttäuscht. Aber es war ja auch eine durchwachsene Zeit für die Geschäftsergebnisse.

Und manchmal muss man auch eine Durststrecke mitmachen, um dann wieder von einem Hoch zu profitieren. Deshalb steht eine Trennung von BlackRock für mich auch nicht zur Disposition. Allerdings werde ich mir die weitere Entwicklung in den nächsten Quartalen durchaus genauer anschauen. Und die Dividendenerhöhung 2025 sollte dann auch wieder etwas kraftvoller sein. Die Grundlagen dafür werden 2024 gelegt.

Für mich bleibt BlackRock trotzdem ein Basisinvestment, um vom Wachstum der Märkte zu profitieren. Die Aktie ist aber nur eine Halteposition. Aber vielleicht ändert sich das ja irgendwann auch wieder, wenn die Zahlen wieder besser werden.

Übrigens ist dieser Tage der jährliche Anlegerbrief von Larry Fink, dem CEO von BlackRock erschienen. Er beschreibt eindrücklich, warum Kapitalmärkte eine treibende Kraft der Vermögensbildung sind und warum das aus seiner Sicht auch in den nächsten Jahrzehnten so bleiben wird. In jedem Fall lesenswert!

Auf einen Blick:

| Unternehmen: | BlackRock |

| ISIN: | US09247X1019 |

| Im Divantis-Depot seit: | 04.04.2017 |

| Letzter Nachkauf am: | 15.01.2020 |

| Stückzahl im Divantis-Depot: | 25 |

| Durchschnittskaufkurs inkl. Gebühren: | 395,74 € |

| Gesamtkaufpreis: | 9.893,58 € |

| Bisher erhaltene Netto-Dividenden: | 1.652,35 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo Ben,

die Aktie von BlackRock habe ich erst sehr spät – im 3. und 4. Quartal 2023 – in mein Depot aufgenommen. Meine Kaufkurse waren noch unter 700,00 Euro. Zwei Quartalsdividenden wurden zwischenzeitlich gezahlt.

Für mich steht die Aktie derzeit auf der Nachkaufliste. Wer weiß, wie lange man sie noch unter dem Topkurs von 2021 kaufen kann.

Ansonsten möchte ich Dir dafür danken, dass Du seit einiger Zeit die für die Beiträge verwendeten Quellen mit den dazugehörigen Links zur Verfügung stellst.

Viele Grüße

Andreas P.

Lieber Ben,

vielen Dank für das Update zu BlackRock! Zu Beginn meiner „Investorenkarriere“ 2019, die man eher als Hin- und Her-Karriere bezeichnen sollte, hatte ich immer eher T. Rowe Price im Blick. Dank deiner Udates, die ich immer gern lese, und einer Beruhigung in meinem Depot, rückte dann auch BLK in den Fokus und ich rang mich zum einem Kauf im Mai und Ende September 2023 durch. Dies habe ich nicht bereut bis dato. Immerhin ist das Unternehmen wie du beschrieben hast sehr dominant unterwegs.

Und ich möchte da positiv folgendes sagen:

Seit den Tiefs im Oktober 2023 ist BLK zumindest besser als der MSCI World oder der FTSE All World gelaufen. Und auch als mein Depot.

Das gleiche gilt, wenn ich bis 2019 zurückblicke.

Deswegen denke ich, dass BLK die alten Hochs noch nicht wieder gesehen hat, weil sie bis Ende 2021 extrem gut gelaufen waren.

Schaut man sich den Chart der letzten 10 oder 20 Jahre an, liegt BLK eigentlich ziemlich gut auf Kurs. ;-) Und sogar wieder leicht über den langfristigen, mittleren Bewertungen (KGV bzw. ber. KGV).

Deswegen komme ich aktuell zum gleichen Schluss wie du: Halten. Der langfristige Trend stimmt nach wie vor, 2021 war eher ein Ausreißer nach oben und dient deswegen nur bedingt als Gradmesser und das Geschäftsmodell dürfte tatsächlich weiter sehr robust sein.

Danke auch für die Verlinkung des Aktionärsbriefs der gar nicht so brief ist und den ich auf mehrere Tage aufteilen muss (Anfang war aber schon mal interessant). ;-D

Beste Grüße,

Chrischaan

PS: Übrigens auch Glückwunsch an den T. Rowe Price Frustkäufer Matthias! Der Wert des Frustkaufs dürfte sich ebenfalls überdurchschnittlich entwickelt haben. :-)

Lieber Chrischaan,

was du dir auch alles merkst, ich bin beeindruckt!

BLK: Hier war mir schnell klar, dass mit

a) diesen Fundamentaldaten,

b) der Analyseplattform Aladdin und

c) dem ungebrochenen ETF-Trend

eine Erfolgsstory ansteht.

Mit einem Einstiegskurs von 642 EUR bin ich bis jetzt nicht enttäuscht worden. Die Dividende kommt auch pünktlich.

TROW: Hier war ich lange Zeit skeptisch(er). Derzeit liegt der Kurs hauchdünn, 4 EUR über meinem Einstand. Immerhin ;-) Drei Dinge haben mich hier enorm überzeugt:

a) Sehr, sehr gute Fundamentaldaten (mit die besten in meinem ganzen Depot),

b) Eine sehr konsistente Dividendenentwicklung sowie

c) Eine Story, die perfekt als Ergänzung zu BLK dient, nämlich die Nutzung aktiver Fonds und einer aktiven Anlageberatung (auch hierfür gibt es eine Klientel).

Für mich sind BLK und TROW zwei sich ergänzende tolle Player. Mittlerweile habe ich beide zu einer mittelfristigen Zielposition im Depot ausgebaut.

Beide zusammen liefern mir – Inschallah – pro Quartal eine Nettodividende von circa 80 EUR. Da lacht das Kleinaktionärsherz!

Herzliche Grüße an meine Mitforisten aus dem Osterurlaub,

Matthias

Der impact vom BitcoinETF IBIT ist auch noch nicht sichtbar. Hat grob auch schon 11 Mrd. USD eingesammelt und für den verrückten Fall, das BTC weiter läuft, ist Blackrock dabei. Mir reichen aber JPM, Morgan Stanley, BofA, Mürück mit MEAG und Allianz mit Pimco, Es geht wirklich nicht alles

Wenn Ben die Position etwas kritisch sieht, was ich nicht sehe, dann kann man auch 10 oder 20% kürzen.

@Thomas,

mal ketzerisch.

GE macht in einem Jahr 100%.

Ich glaube Du hast da etwas verpasst. ;)

Ich mag Deine Anregungen, aber ich denke, Du schießt über das Ziel hinaus. Wir sind Privatanleger!

Wie sagte Kostolany… an deg Blrse gibt es Schmerzensgeld.. erst kommen die Schmerzen dann das Geld… GE ist da ein gutes Beispiel… manchmal geht es gut… manchmal nicht…

Hallo Ben,

weil mich das dünn-margige Geschäft der ETF-Welt nicht ganz so anspricht, habe ich in der zurückliegenden Zeit größere Einstiege bei Franklin Resources (gerade eine schwarze Null) , TRP (gerade gut im Plus) und bei M&G (deutlich im Plus) getätigt. Bei den ersten beiden Titeln gefallen mir sehr die Kapitalallokation (disziplinierte Zukäufe, Aktienrückkäufe und Dividenden) und auch ihren Edge im aktiven Management verteidigen sie seit vielen Jahren. M&G liefert phänomenal gut nach dem Spin off und überereicht alle seine Ziele. Wahnsinn, was trotz aller Unkenrufe die totgesagten aktiven Manager cashgenerative Monster sind! Und ich möchte es mal erleben, wenn wir sehen werden, dass große Indizes wie S&P500 wegen einer echten Krise (woher auch sie immer kommen mag) für einige Jahre nicht ihre 10%+ Beitrag liefern, wie dann die derzeit als quasi-religiös und alternativlos angesehenen ETF zumindest mal kritischer gesehen werden und damit weniger Druck auf die aktiven Fonds ausüben. Deswegen sehe ich für Anbieter aktiver Strategien langfristig sogar eher ein Upside, auch wenn ich mit der Meinung – glaube ich – recht alleine dastehe.

Ich finde ungeachtet dessen Blackrock ein gutes Investment. Insgesamt finde ich aber auch, dass Deine Überlegungen, für deren Teilen mit uns ich mich ja gerne grundsätzliche bedanke, einen gewissen kursprognoseorientieren Ansatz darstellen. Meines Erachtens sind doch Fundierung und wesentliche KPI relevanter als die Frage, ob der Kurs gerade zehn oder zwanzig Prozent oben oder unten steht, vor allen Dingen auf Quartalsbasis. Das eine operative Marge für ein einige wenige Jahre leicht absinken kann, ist völlig normal und interessant wären eher die Rückschlüsse, woran das gelegen haben könnte. Nach vorne geblickt ist der Marktkonsensus in Bezug auf die Entwicklung von Topline und operativer Marge von Blackrock doch wieder recht positiv gestimmt. Daher finde ich insgesamt, Du müsstest eigentlich nicht stets so sehr am Kurs und kurzfristigen Ereignissen hängen und eher mal die Entwicklungen in den langfristigen Kontext einordnen. Sofern wie Du es B+H+Check nennst, wäre ja ein Quartal für den Check etwas zu kurz gesprungen, was aber nur meine Meinung ist.

Ach, vielleicht noch was zur Abrundung, was ich mit margig meine: (2023) ROA: BLK 4,75%/TRP 14,6% und ROE BLK 14,8%/TRP 19%.

Wieso bei dem niedrigen ROA von BLK bei dem vergleichsweise niedrigem FK-Hebel immer noch so eine vergleichsweise so hohe Kapitalrendite rauskommt, weiß ich jetzt nicht (Daten von Marktescreener).

Jedenfalls sieht man, wie hier auf Asset Ebene bereits eine TRP massiv-margig verdient und auch gar nicht mehr viel Financial Engineering in der Bilanz betreiben muss, um nahezu auf eine 20 prozentige Kapitalrendite zu kommen…

Und dann höre ich auch auf… :-) Darum kaufe ich persönlich auch viel lieber Vermögensverwalter als Banken. Eine TRP verdient mit sehr wenig Hebel in der Bilanz eine nahezu 20 prozentige Kapitalrendite. Die meisten Banken schaffen doch nicht kontinuierlich 20 Prozent Kapitalrendite und müssen dafür aber ihre Bilanz massiv hebeln, trotz Basel III usw. dürfte der Hebel-Faktor auf das Eigenkapital bei den meisten Banken immer noch größer als 5 sein und zugleich sind die Bilanzen nicht gut zu verstehen und Risiken liegen auf der eigenen Bilanz (bei Vermögensverwaltern liegen die Risiken in den Depots der Kunden :-). Ich finde, so sowas sind Sachen, die muss man sich einfach mal deutlich vergegenwärtigen.

Darum habe ich auch eine L&G, die seit vielen Jahren eine Kapitalrendite >20 Prozent verdient, aber kursmäßig nicht vom Fleck kommen möchte…

Sehr schöber Beitrag. Ben ist fast schon Hochfrequenztrader. ;)

Ist ironie… aber ich denke, dass der Anlagehorizont kürzer geworden ist. Für so einen jungen Kerl meiner Meinung nach unnötig. Man muss aber zugutehalten, das er ja recht erfolgreich ist.

Hallo Ben..,

Wieder einmal Dankeschön für deine Gedanken an die du uns teilhaben lässt.

Ich habe Black Rock seit 2019 wegen deiner Anregung im Depot.

Meine Gesamt-Rendite beträgt seitdem 48,4 %.

Das entspricht ca. 9,5 % pro Jahr ohne Dividenden.

Damit ist die Investition für mich ein Basis Investment was ich weiterhin bei guten Einstiegskursen aufstocken werde.

Diese Money-Hydra wächst und wächst. Falls sie einen Kopf verliert, wachsen sieben neue nach.

Viele Grüße

Der Kellogg Fan

Maik