Was Dich hier erwartet:

Dass Dividendenaristokraten ihre Dividende jährlich erhöhen, liegt in der Natur der Sache. Dass aber auch ihr Aktienkurs wie ein Strich von links unten nach rechts oben läuft, kommt nicht so oft vor.

Bei Procter & Gamble ist genau das aktuell der Fall! Ich berichte über die jüngste Dividendenerhöhung und frage mich, ob die Kursentwicklung schon zu Ende ist.

Außerdem gab es wieder eine Quartalsdividende des Hochdividendenwerts Omega Healthcare Investors (Dividendenrendite aktuell über 7%). Auch hier lohnt ein Blick auf die Aktie.

Procter & Gamble

Procter & Gamble (hier ausführlich vorgestellt) zahlt nun eine Quartalsdividende von 0,7459 US$ pro Aktie. Das ist gegenüber dem Vorquartal eine Erhöhung um exakt 4%! Damit wurde nun 63 Jahre in Folge jedes Jahr die Dividende erhöht!

Für die 100 Aktien im Divantis-Depot bedeutet das eine Brutto-Dividende von 74,59 US$. Sie wurde von der Consorsbank zum Kurs von 1,1198 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 49,60 €. Sie wurde mit Wertstellung 15.05.2019 überwiesen.

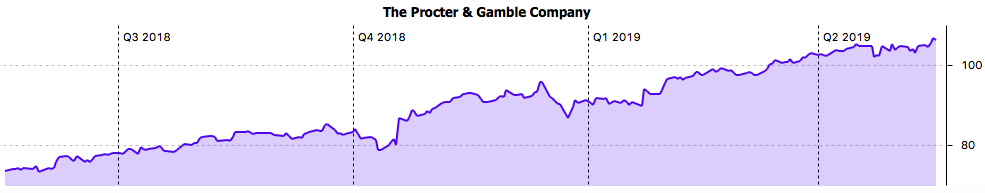

Schaut man sich das Chartbild von Procter & Gamble an, dann lässt es kaum Wünsche offen. Jedenfalls auf Sicht von 12 Monaten. Selbst im berühmt-berüchtigten 4. Quartal 2018 ist die Aktie gestiegen.

Woran liegt das? PG ist als Konsumtitel ein klassischer Defensivtitel. In volatilen Zeiten sind diese Titel in der Regel an der Börse gesucht. Hinzu kommt, dass das Management nach einigen schwachen Jahren seine Hausaufgaben gemacht hat: Der Umsatz wächst wieder und insofern gibt es tatsächlich auch fundamentale Gründe für den Kursanstieg.

Ich habe PG zuletzt vor 4 Jahren nachgekauft. Mit meiner Aktienposition bin ich nun etwas mehr als 50% im Plus. Nachkaufen möchte ich auf dem jetzigen Niveau nicht mehr. Denn irgendwie kann ich mir nicht vorstellen, dass die Entwicklung ununterbrochen so weiter geht.

Es wird über kurz oder lang wieder zu einem Favoritenwechsel an der Wall Street kommen. Ich hoffe, dass ich dann den Mut habe, PG bei Kursen um 70 US$ auch wirklich nachzukaufen. Denn das ist das Wichtigste: eine eigene Meinung zu einer Aktie haben und sich nicht von aktuellen Trends beeinflussen lassen. Ist eine Aktie teuer, dann lasse ich sie laufen. Ist sie günstig, dann nehme ich mir vor, sie nachzukaufen.

Auf einen Blick:

| Unternehmen: | Procter & Gamble |

| ISIN: | US7427181091 |

| Im Divantis-Depot seit: | 14.05.2013 |

| Letzter Nachkauf am: | 23.03.2015 |

| Stückzahl im Divantis-Depot: | 100 |

| Durchschnittskaufkurs inkl. Gebühren: | 68,78 € |

| Gesamtkaufpreis: | 6.877,66 € |

| Bisher erhaltene Netto-Dividenden: | 1.949,68 € |

| Aktuelle Strategie: | Bei Kursschwäche nachkaufen |

Omega Healthcare Investors

Keine Dividendenerhöhung gab es bei Omega Healthcare Investors (OHI). Dass aber wieder eine Quartalsdividende gezahlt wurde und sie nicht auch nicht gekürzt wurde, ist die positive Nachricht! Denn OHI (hier ausführlich vorgestellt) befindet sich weiterhin im Umbruch. Da doch einige Mieter von Seniorenimmobilien arg wackeln, ist jede Dividendenzahlung mit Bangen versehen. Umso schöner, dass erneut 0,66 US$ pro Aktie gezahlt wurden.

Für die 150 Aktien in meinem Depot ergibt das eine Brutto-Dividende von 99,00 US$. Sie wurde von der Consorsbank zum Kurs von 1,1237 in Euro umgerechnet. Nach Steuerabzug ergab sich so eine Netto-Dividende von 65,60 €. Sie wurde ebenfalls mit Wertstellung 15.05.2019 überwiesen.

Die unterschiedlichen Wechselkurse liegen – bei identischer Wertstellung – offenbar an den unterschiedlichen Zahlungseingängen. Die OHI-Dividende wurde einen Tag vor der PG-Dividende gebucht.

Die Dividendenrendite von OHI beträgt aktuell immer noch atemberaubende 7,05%. Und der Kurs hat sich seit der letzten Dividendenzahlung nicht nur sehr gut gehalten, er ist sogar gestiegen. Vor drei Monaten lag die Dividendenrendite noch bei 7,2%.

Ich bin deshalb froh, dass ich keine Gewinne mitgenommen habe, sondern die Aktie weiter laufen gelassen habe. Genauso will ich es auch in den nächsten Monaten handhaben. Gibt es keine Dividendenkürzung, bleibt OHI unverändert im Depot. Ansonsten muss ich die Position neu bewerten. Dabei ist mir klar, dass bei der möglichen Nachricht einer Dividendenkürzung der Aktienkurs voraussichtlich sofort gen Süden dreht. Ich bin mit meiner Position aber aktuell rund 40% im Plus und habe da also noch einigen Puffer.

Neben Omega Healthcare Investors habe ich noch eine andere Aktie im Depot, die ebenfalls Gesundheitsimmobilien betreibt. Sie ist nicht ganz so aggressiv unterwegs und notiert aktuell auf Jahreshoch. Vielleicht ist sie einen Blick wert?

Auf einen Blick:

| Unternehmen: | Omega Healthcare Investors, Inc. |

| ISIN: | US6819361006 |

| Im Divantis-Depot seit: | 19.05.2017 |

| Letzter Nachkauf am: | 10.01.2023 |

| Stückzahl im Divantis-Depot: | 300 |

| Durchschnittskaufkurs inkl. Gebühren: | 26,61 € |

| Gesamtkaufpreis: | 7.984,35 € |

| Bisher erhaltene Netto-Dividenden: | 2.447,75 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

„Nachkaufen bei $70“ wäre ein KGV von 15. Zu dieser Bewertung gab es die Aktie bisher nur in den Jahren 2009-2012.

Allerdings sind sehr robuste „4+3“ eine nur unterdurchschnittliche Wertschöpfung, so dass meine Bewertungsfunktion tatsächlich ebenfalls bei ziemlich genau $70 landet, welche sie für eine solche Aktie bezahlen würde.