Was Dich hier erwartet:

Die demographische Entwicklung spricht für den Gesundheitssektor. Die Menschen werden immer älter. Und sie werden wohlhabender im Alter. Ihr Geld nutzen sie u.a. für medizinische Pflege und altersgerechtes Wohnen.

Omega Healthcare Investors (OHI) profitiert als einer der ältesten auf Gesundheits-Immobilien spezialisierter REIT (Real Estate Investment Trust) seit 1992 von dieser Entwicklung: OHI investiert ausschließlich in Immobilien für den Gesundheitssektor.

Diversifiziertes Portfolio – politische Risiken

OHI führt 972 Einrichtungen mit rund 99.000 Betten im Portfolio. Sie werden nicht durch OHI selbst betrieben, sondern durch zahlreiche eigenständige Unternehmen in den USA und Großbritannien. Keines kommt dabei über einen Umsatzanteil von 10%, so dass eine breite Diversifizierung gegeben scheint. Die größten 10 Betreiberunternehmen stehen für 55% des OHI-Umsatzes. In den Einrichtungen entstammen die Bewohner bzw. Patienten zum größten Teil aus der staatlichen Krankenversicherung Medicare oder dem sozialhilfeähnlichen System Medicaid. Insofern besteht eine gewisse Sorge vor politisch motivierten Einschnitten durch die Donald Trump-Administration.

Hohe Verschuldung – Refinanzierung trotz steigender Zinsen sicher

Steigende Zinsen sind gemeinhin ein weiteres Problem für Immobilieninvestoren. Gerade dann, wenn der Verschuldungsgrad eher hoch ist. Bei OHI beträgt er 4,78 (Net Debt/EBITDA), was ich als hoch ansehe. In den USA steigen die Zinsen bereits wieder, während sie in Europa noch auf einem Niedrigstniveau verharren. OHI hat aufgrund seiner Größe die Möglichkeiten, sich über Anleihen direkt am Kapitalmarkt zu refinanzieren. Und keine dieser Anleihen ist vor dem Jahr 2024 fällig. Das heißt konkret, dass steigende Zinsen derzeit lediglich bei Neuinvestitionen ein Thema für OHI darstellen. Der Bestand ist für die nächsten 7 Jahre zu festen Zinssätzen refinanziert. OHI verfügt über ein Fitch-Kreditrating von BBB- mit stabilem Ausblick. Nach der üblichen Definition ist das gerade noch im Investment-Grade-Bereich und stellt eine durchschnittlich gute Anlage dar, bei der bei einer Verschlechterung der Gesamtwirtschaft mit Ausfällen zu rechnen ist. Mit diesem Rating kann sich OHI gut am Kapitalmarkt refinanzieren, muss aber ohnehin einen höheren Zinssatz akzeptieren als besser geratete Unternehmen.

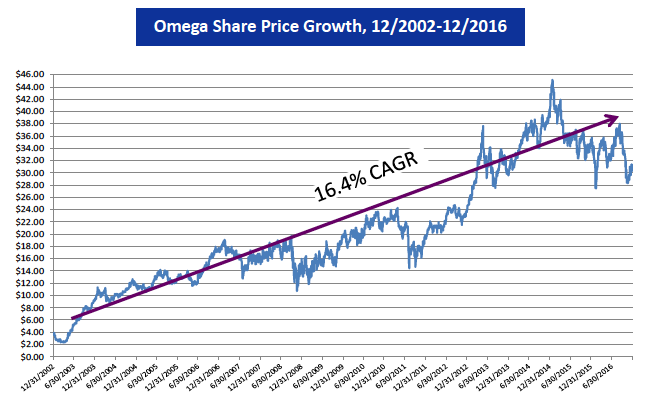

Volatiler Aktienkurs

Der Aktienkurs von Omega Healthcare Investors ist relativ volatil. Für langfristig orientierte Anhänger der Dividendenstrategie bieten sich dadurch immer wieder Einstiegsgelegenheiten. Die Schwankungen muss man aber aushalten können. Die Aktie ist nichts für schwache Nerven.

Belohnt werden die Nerven durch attraktive Dividenden. Dazu aber später mehr…

Nachhaltigkeitsfaktor

OHI hat keinerlei Hinweis auf Nachhaltigkeitsbestrebungen auf seiner Webseite. Dies ist dem Geschäftsmodell geschuldet. Es werden ja „nur“ die Gebäude im Eigentum gehalten und dann an die operativ tätigen Unternehmen vermietet. Diese sind auch für den Gebäudeunterhalt verantwortlich. OHI ist damit eine Besonderheit im Divantis-Depot, aber – wie ich finde – aus nachvollziehbaren Gründen.

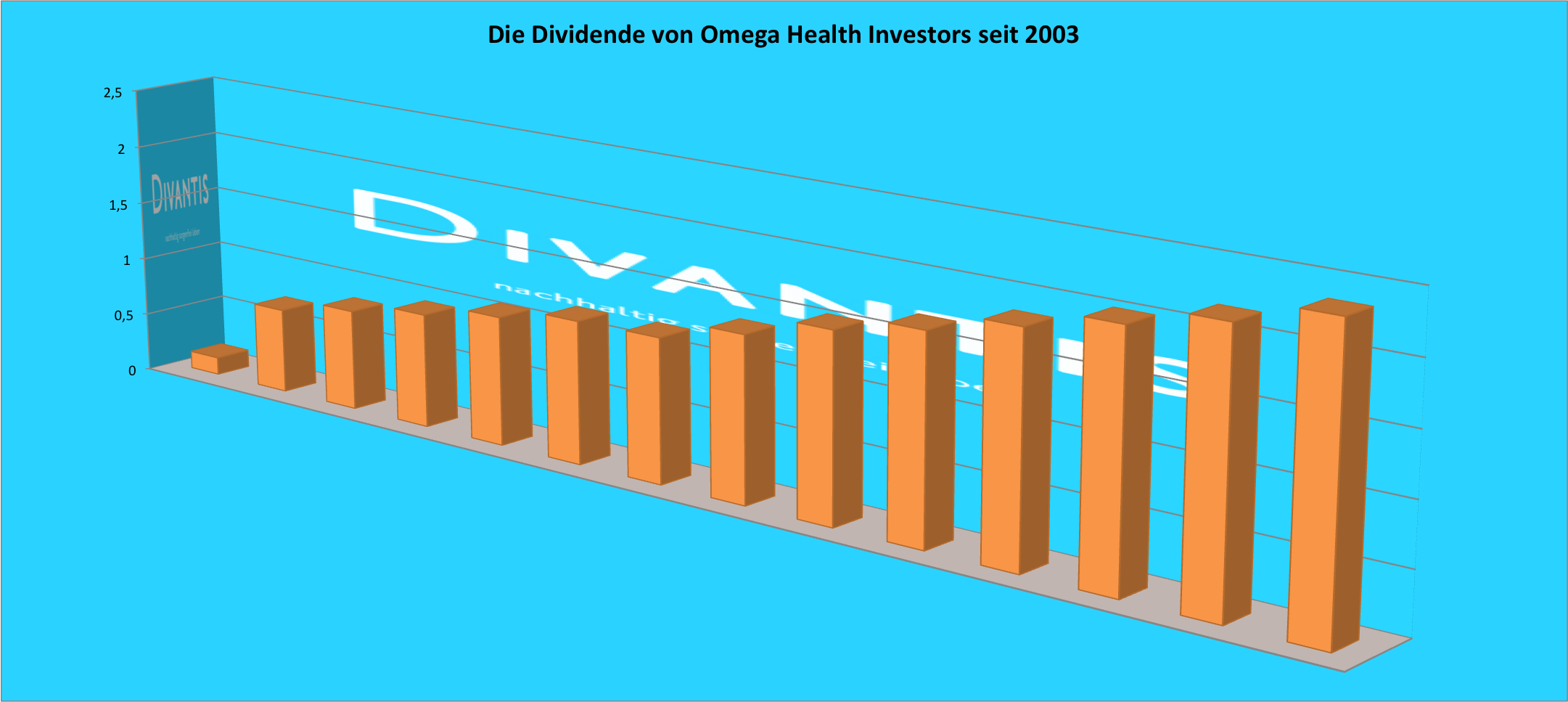

Dividende

OHI verfügt über eine überdurchschnittlich hohe Dividendenrendite. Das Management hat mit stetigen Erhöhungen dafür gesorgt, dass die Dividende in luftige Höhe gestiegen ist. Mehr als 20 Quartale in Folge wurde die Dividende erhöht, bis es im Rahmen der Corona-Pandemie zu einem Erhöhungsstopp kam. Aber – anders als andere REITs – hat OHI bisher keine Kürzung der Dividende vorgenommen. Seitdem beträgt die Quartalsdividende 0,67 US$ pro Aktie. Da der Aktienkurs von seinen früheren Höchstständen deutlich entfernt ist, ist die Dividendenrendite in den Bereich zwischen 8 und 10% gestiegen.

Zahltermine der Dividende sind im Februar, Mai, August und November.

Link zu den Dividendeninformationen des Unternehmens:

http://www.omegahealthcare.com/investor-relations/stock-information/dividends

Ausblick

OHI überzeugt durch sein breites Immobilien-Portfolio in einem wichtigen Zukunftsmarkt. Die Dividendenrendite ist hoch, bezahlt damit aber auch die Risikoprämie für den volatilen Aktienkurs. Und diese Schwankungen sind auch gerechtfertigt, da viele große Mieter unter einer Corona-bedingt niedrigeren Belegungsquote leiden und deshalb ihre Mietzahlungen aussetzen oder reduzieren mussten. Das OHI-Management kommt dem mit Stundungen und Mieterdarlehen entgegen und setzt auf eine mittelfristige Erholung. Die Ausschüttungsquote hat sich bei OHI dadurch stark erhöht und eine Dividendenkürzung steht als Negativ-Szenario am Horizont. Bisher ist es dazu aber nicht gekommen.

Als Beimischung habe ich OHI gerne im Depot. Es sind einfach sehr schöne Ausschüttungen, die jedes Quartal gewährt werden. Im Ziel stelle ich mir vor, dass 300 Aktien im Divantis-Depot für Dividendenerträge sorgen. Mehr will ich nicht in OHI investieren, da durchaus erhebliche Risiken gegeben sind. Sie werden aber – anders als bei Wettbewerbern – aus meiner Sicht auch angemessen vergütet.

Auf einen Blick

| Unternehmen: | Omega Healthcare Investors, Inc. |

| ISIN: | US6819361006 |

| Im Divantis-Depot seit: | 19.05.2017 |

| Letzter Nachkauf am: | 10.01.2023 |

| Stückzahl im Divantis-Depot: | 300 |

| Durchschnittskaufkurs inkl. Gebühren: | 26,61 € |

| Gesamtkaufpreis: | 7.984,35 € |

| Bisher erhaltene Netto-Dividenden: | 2.447,75 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo,

Vielen Dank für Deine Vorstellung. Ich bin auch seit Anfang des Jahres in OHI investiert und nehme den Kursverfall in den letzten Wochen ggf. bald zum Anlass, noch einmal aufzustocken.

Wie schätzt du das mittel- und langfristige Risiko von OHI ein, wegen Kürzungen im Gesundheitsbereich in Mitleidenschaft gezogen zu werden? Hast Du auch REITs im Blick, die vorwiegend an Betreiber vermieten, die mit Privatzahlern arbeiten?

Ich meine, HCP wäre nach dem Spin-Off im letzten Jahr darauf spezialisiert.

Beste Grüße

Hallo Patrick,

ich sehe allein dadurch Risiken, dass OHI in den letzten Jahren durch Obamacare profitiert hat und sich auf den öffentlichen Gesundheitssektor konzentriert hat. Wird dieser nun eingeschränkt, wird zumindest das Wachstum beeinträchtigt. Ich traue aber dem Management zu, dass es diese politischen Risiken im Blick hat und sich bei neuen Investitionen auch wieder in Richtung des privaten Gesundheitssektors orientiert.

Ich habe noch Welltower (HCN) im Blick, die ein ähnlicher Gesundheits-Immobilien-REIT sind, sich aber mehr auf private Selbstzahler konzentrieren. Vielleicht mische ich die noch bei und habe dann beide Sektoren abgedeckt. Habe mich aber im Moment noch nicht genug mit Welltower beschäftigt.

Wünsche Dir schöne Pfingsten!

Servus,

bei welcher Bank hast du denn dein Depot? Wollte mir diese Aktie auch ins Depot legen aber geht nicht (Stichwort AIF – wird als Fond angesehen). Mit DKB geht es nicht…

Danke und Gruß,

Alex

Hallo Alex,

also bei der Consorsbank und ING-DiBa geht es definitiv. Was die DKB da macht, verstehe ich nicht. Konntest Du denn für deine Order einen Börsenplatz auswählen? In Stuttgart und Frankfurt finden ja auch Umsätze in der Aktie statt.

Viele Grüße

Ben

Hallo Ben,

habe Tradegate/Stuttgart/FFM probiert… scheint wohl gesperrt zu sein bei der DKB… wäre heute so schön gewesen, nach dem Kurssturz.

Ich besitze ein Depot bei der Ing diba für meine ETFs.. dann werde ich da wohl Geld deponieren um dann nächsten Monat mich darüber einkaufen.

Besten Dank und Gruß,

Alex (heimlicher Mitleser :-P)

Hey Ben,

was sagst du zu den aktuellen Zahlen und Aussichten?

Aussitzen oder verkaufen? Wüsste aktuell nicht, warum sich die Lage verbessern sollte..

Gruß,

Alex

Hallo Alex,

für mich stellt sich eher die Frage: halten oder zukaufen? Dass OHI Risiken birgt, war ja klar. Jetzt steckt ein großer Mieter in solchen Schwierigkeiten, dass ein Quartalsverlust ausgewiesen wurde. Ich glaube aber, dass die Dividende kurzfristig nicht in Gefahr ist und kann mir sogar vorstellen, dass das Management versuchen wird, sie trotzdem weiter zu erhöhen. Dass dies auf lange Sicht so nicht weitergehen kann, ist auch klar. Es muss also bald ein Ersatzmieter gefunden werden.

Langfristig halte ich das aktuelle Kursniveau schon für Kaufkurse. Allerdings kann es noch weiter bergab gehen. Deshalb habe ich mich erst mal für abwarten entschieden. Bei einer zweistelligen Dividendenrendite, die ja ab einem Kurs von 26,00 US$ erreicht wäre, werde ich aber voraussichtlich schwach.

Aktuell bin ich natürlich froh, bisher nur mit 100 Aktien investiert zu sein. Wäre OHI eine deutlich größere Depotposition bei mir, würde ich vermutlich auch überlegen, einen Stop-Loss zu setzen. So bin ich aber ziemlich entspannt. Wie siehst Du es?

Viele Grüße Ben

Hey Ben,

bin ja auch mit 100 Stck. dabei aber mit etwas niedrigerem EK. Bin am überlegen, ob ich in new residential investment corp oder uniti Group umschichten soll.

Rendite ähnlich/höher Dividendenrendite als bei Omega.

Nachkaufen werde ich wohl nicht, aber einen SL bei 21€ eingestellt, denke aber nicht, dass dieser gerissen wird.

Beste Grüße,

Alex

Hallo Ben,

wie siehst du die nachträglich korrigierte Dividendenzahlung vom November 2018 – Auszahlung 06.02.2019?

Ist das ein Grund für dich über ein Verkauf nachzudenken?

Grüße

René

Hallo René,

meine Bank (Consorsbank) hat die Stornierung und Neuabrechnung mit Wertstellung 30.01.2019 durchgeführt. Ich habe dadurch für das Jahr 2018 18,18 € mehr erhalten (siehe Monatszusammenfassung Januar 2019). Für die Novemberdividende waren es 4,71 €. Also für mich gerade kein Grund, über einen Verkauf nachzudenken. Ich habe schließlich mehr erhalten als zuvor! War es bei Dir anders? Bei welcher Bank bist Du?

Viele Grüße Ben

Hallo

Hab OHI auch auf meiner Watchlist. Ich hab aus dem selben Segment schon Sabra Healthcare im Depot und wollte malmnachfragen, ob ihr euch hier auch schon mal mit Sabra beschäftigt habt.

Von den Fundamental Daten find ich die eigentlich besser als OHI, aber wenn man sich so umhört, dann haben die meisten eben OHI im Depot zu liegen.

Hab ich was übersehen oder isses nur Zufall?

mfg

kuno

Hallo kuno,

als ich vor der Entscheidung stand, welchen REIT aus dem Seniorenimmobilienbereich ich ins Depot nehmen will, sahen die Kennzahlen von Sabra Healthcare gegenüber OHI deutlich schlechter aus. Vor allem war die Verschuldung höher. OHI empfand ich als das „gesündere“ Unternehmen. Inzwischen hat aber auch OHI ganz schön zu kämpfen. Die Marktkapitalisierung ist aber doppelt so hoch wie die von Sabra. Und im Zweifel bringt Größe auch Vorteile in Sanierungsphasen. Deshalb bleibe ich bei OHI investiert und Sabra ist weiterhin ein Titel außerhalb meines Depots.

Viele Grüße Ben

Hi Ben,

danke für deine schnelle Antwort, die hilft mir durchaus. Ich werd dann bei nächster Gelegenheit lieber in OHI einsteigen, statt Sabra nachzukaufen, bringt dann breitere Diversifikation.

mfg

kuno

Es gibt bei seeking alpha aktuell einen interessanten Kommentar von beyond saving über OHI, den ich sehr spannend fand. Grundtenor: mittlerweile fallen vier der top10 Mieter aus, den Kurs scheint das nicht zu stören – eher im Gegenteil – und der ceo verkauft munter große Aktienpakete bei 38$. Insgesamt keine gute Mischung wie ich finde.

Disclosure: war zwei Jahre Long OHI, habe im April verkauft

Hallo Ben, wie siehst du den aktuellen Preisverfall bei OHI?

Was denktst du aktuell über die aktien ben?

Aktuell bei 30€ mit einer divrendite von 7,7%

Hallo Heisenberg,

OHI finde ich langfristig weiterhin attraktiv. Die Dividendenrendite von derzeit 7,45% halte ich für ein Neuinvestment allerdings für zu gering. Ich würde nicht unter 8% einsteigen, sonst sind die Risiken nicht angemessen bepreist. Schließlich soll es ja ein entspanntes Investment sein.

Viele Grüße Ben

Hallo Ben,

zunächst vielen Dank für deinen Blog und die Arbeit, die du dir damit machst. Meine Anlagephilosophie ähnelt deiner, buy and hold and check und sich über die Erträge freuen…:-) Daher gehört dein Blog neben Finanzen.net zu meiner täglichen „Standardlektüre“.

Ich habe aber auch mal eine Frage: Ich halte OHI ebenfalls für ein lohnenswertes Investment mit verständlichem und zukunftsfähigen Geschäftsmodell. Allerdings lag in den letzten Jahren das Ergebnis/Aktie immer deutlich unter der ausgeschütteten Dividende. Was ist da los? Die werden doch wohl nicht auf Dauer ihre Dividende aus der Rücklage bezahlen? Oder hat das etwas mit dem Konstrukt REIT zu tun?

Viele Grüße

xxmario

Hallo xxmario,

das freut mich sehr, dass Dir mein Blog so gefällt! Danke!

Bei den REITs, zu denen ja auch Omega Healthcare Investors (OHI) gehört, ist es tatsächlich so, dass die Dividenden oft höher als das Jahresergebnis sind. Das liegt daran, dass auf die Immobilien nicht liquiditätswirksame Abschreibungen vorgenommen werden. Sie drücken das Jahresergebnis, haben aber auf den Cash-Flow keinen Einfluss. Deshalb bei REITs die Kennzahl „FFO“ – „Funds from Operations“ – die Zahl, auf die Du schauen solltest. Diese Erträge geben vor, wieviel Geld für die Dividenden zur Verfügung steht. Wenn sie unter der Dividende liegen, dann würde aus der Rücklage ausgeschüttet. Bei OHI ist das nicht der Fall.

Viele Grüße Ben

Hallo zusammen,

ich wurde heute beim Blick in die Postbox böse überrascht.

Smartbroker hat alle vier Dividenden aus 2021 von OHI storniert.

Was ist denn da los?

Gruß Sebastian I

Hallo Sebastian I,

das ist bei einigen REITs so üblichen, dass aus steuerlicher Sicht die Endabrechnung des Vorjahres mit den finalen Werten erfolgt. Es sollte aber im Normalfall auch gleichzeitig neue Abrechnungen erstellt werden. Ich hatte 16!!! Abrechnungen im Postfach und entsprechend auf dem Konto. Viel +/- und am Ende hatte ich ein paar cent mehr auf dem Konto in Summe.

Sollte auch noch bei Dir der Fall sein – ansonsten einmal beim Broker nachhaken.

Grüße

Alex M.

Hallo Sebastian I,

es ist genauso wie Alex M. das beschrieben hat. Ich habe sowohl bei der Consorsbank als auch beim Smartbroker Stornos bekommen. Und erwarte nun die neuen Abrechnungen. Erstmal sieht das blöd aus, weil mein Kontostand ins Minus gegangen ist. Aber das ändert sich wieder, war in den Vorjahren auch jeweils so. Und unterm Strich kamen ein paar zusätzliche Euros dabei rum. Also entspannt bleiben!

Viele Grüße Ben

Nach deinem Erstkauf im Jahr 2023 auch grade zugeschlagen bei 24,74€ (heute gab’s mal nen spontanen 5% Drop)

Wenn die morgen nochmal fallen leg ich nochmal 15 Stück nach

Hallo Manuel,

ich habe heute auch noch mal für 24,60 € gekauft. Alle Details dann am Donnerstag, wenn ich die Abrechnung habe. Einen zweiten Newsletter versende ich dafür jetzt auch nicht. Mein Investment-Case hat sich gegenüber gestern nicht verändert, sondern eher durch die Investorenpräsentation noch bestätigt. Den Kursrutsch nehme ich daher gerne mit…

Viele Grüße Ben

Ben,

Da warst du besser als ich : mein kurs war 24,68 €, DivYield 10.1%, 😏

Hallo Manfred,

ich war geiziger und wurde ausgeführt. Wir sind beide bei über 10% Dividendenrendite heute – in der Vergangenheit war das oft ein Wendepunkt. Und auch jetzt hat sich der Kurs – zumindest marginal – wieder etwas Terrain zurückerkämpft.

Auf diesem Niveau investiere ich jedenfalls lieber in OHI als in einen High Yield Rentenfonds.

Viele Grüße Ben

Die haben bekanntgegeben, dass etwa 10% ihrer Mieter seit Q4/23 Zahlungsschwierigkeiten haben, bzw in den naechsten quartalen keine Miete zahlen. Dennoch ist das OHI Management mittelfristig zuversichtlich.

Gestern kaufte ich 50 Stück nach, heute sind sie das Stück 2 EUR billiger…

Ich könnte mich in den Allerwertesten beißen…;-(

Ein weiterer Grund, warum ich meine ETF-Basis in 2023 ausbauen werde, das ist einfach etwas anonymer und nicht so markettiming orientiert…

Die schreiben, dass sich dadurch die payout ratio verschlechtert. Zwischen den zeilen lese ich daraus, dass sie die dividende deswegen NICHT kuerzen wollen.

Hallo Zusammen,

ich schwanke hier ob nicht Medical Properties Trust die bessere Alternative ist. Bauchschmerzen bereitet mir das der größte Kunde Zahlungsschwierigkeiten hat aber das ist ja offensichtlich auch bei Omega ein Problem.

Ich hab mir gerade mal die short positionen von MPW u OHI angeschaut :

MPW : short interest ratio 20%, nach 18% zuvor, also ein riesiger klotz, der trotz tiefstkurs naehe noch weiter zunimmt !!!

OHI : short interest ratio 8.8 %, stand mitte dezember.

Hallo,

sorry, ich wage mal eine Prognose: Das mit OHI geht schief.

Für mich ist das kein Investment wert.

Die Dividende ist meiner Ansicht nach mehr eine Zitterprämie.

Warum muss man unbedingt dieses nicht geringe Risiko einer Dividendenkürzung und eines weiteren Kursverfalls eingehen?

Viele Grüße

Andreas P.

also 10 % Dividendenrendite klingt für mich nach einem hochspekulativen Invest, ist das wirklich was für ein langfristiges Dividendendepot? Realty Income wäre für mich was sicheres

Hi K.

Zuerst mal : alle REITs sind momentan ziemlich runtergepruegelt worden, da REITs sehr sensitiv auf steigende Zinsen sind ( fast all deren Liegenschaften sind mehr oder weniger auf Kredit gekauft). Sogar eine Realty Income hat Federn lassen muessen, sodass deren DivYield von 3.5 auf 4.5% -5/% gestiegen ist.

Dann : OHI besitzt noch sehr viel Aufholpotential. Covidbedingt sind momentan immer noch etwa 20-25% der Haeuser frei und somit an tenants neu vermietbar. Das bringt dann noch eine Menge neuen Umsatz, wenn man bedenkt, dass es in der Zukunft immed mehr alte Leute gibt, die gepflegt werden wollen.

Und : Raeumlichkeiten notleidender Operators koennen auch veraussert werden, was 2022 bei OHI und MPW auch passiert ist.

Die Loesung all dieser Probleme schafft jede Menge Wachstum fuer OHI. Und die haben ein langjaehrig erfahrenes Management, die in der Vergangenheit schon einige schwierige Situationen gemeistert haben.

@ Andreas : basiert deine Prognose auf bilanziellen Betrachtungen, oder ist das dein Bauchgefuehl?

Was eine moegliche Dividendenkuerzung betrifft, gilt es zu bedenken, dass das Model „REIT“ so geschaffen wurde, dass es steuerlich vor allem attraktiv fuer Pensionsfonds geschaffen wurde. Pensionsfonds wollen Kontinuitaet haben. Deswegen tun sich REITs iA. sehr schwer damit, Dividenden zu senken. Sie brauchen die Pensionsfonds um neue Aktien ausgeben zu koennen. Selbst eine WP Carey nimmt aud diesen Gruenden lieber in kauf, mehr Divs auszuschuetten, als es der freie CF hergibt. Noch ist es bei OHI nicht so weit. Aber das Management hat uns jetzt ja schon mal darauf vorbereitet

Hallo Manfred,

ich denke, dass der Markt hier seit etwa zwei Jahren eine Dividendenkürzung in den Aktienkurs einpreist. Für mich sind sowohl die Kursentwicklung als auch die hohe Dividende Anzeichen für schwindendes Vertrauen in das Unternehmen.

Das Chartbild (ich bin kein „Charti“) signalisiert meiner Ansicht nach ebenfalls die Möglichkeit eines weiteren Kursrückgangs.

Natürlich ist es auch möglich, dass hier noch die „zittrigen Hände“ drin sind und die Profis nur auf das Schnäppchen unter dem wahren Wert warten.

Ob der Kurs tatsächlich den Wert von OHI widerspiegelt oder nur einen davon abweichenden Preis darstellt, vermag ich nicht zu beurteilen. Ich bin weder Bilanzexperte noch habe ich BWL o.ä. studiert.

Ich frage mich jedoch, warum man nicht vergleichsweise aussichtsreichere Werte ins Depot holt, bei denen man m.E. ruhiger schlafen würde.

Viele Grüße

Andreas P.

Hallo Andreas P.,

wenn man mit OHI nicht ruhig schlafen kann, dann sollte man sie tunlichst nicht im Depot haben. Da gebe ich Dir vollkommen recht. Ich habe sie „in guten Zeiten“ erstmals gekauft und seitdem einen ordentlichen Puffer durch Rückflüsse aus den Dividendenzahlungen erhalten. Und traue mir zu, das aktuelle Kursniveau als attraktiv einzuschätzen. Damit kann ich natürlich auch falsch liegen, aber es bereitet mir keine Schlafprobleme. Für mich ist OHI eine Depotanreicherung, bei der die Chancen und Risiken angemessen verteilt sind. Und mein Depotanteil am Dividendendepot liegt nun bei 1,8%. Damit würde mich auch ein weiterer Kursrückgang nicht gefährden.

Viele Grüße Ben

Noch eine Frage an die Bilanzierungs-Experten hier an Bord : ich lese bei REITs immer wieder, ( auch hier!) , dass notleidende Vermietungen “ auf cash“ gesetzt/ verbucht werden. Was bedeutet das ?

Hallo Manfred,

das ist etwas, was für Privatpersonen eigentlich das Übliche wäre: Es zählt nur das, was auf dem Konto eingeht. Bei REITs ist es so, dass in Quartalsergebnissen der Soll-Umsatz ausgewiesen wird. Also auch Mieten enthalten sind, die gar nicht bezahlt wurden. Das ist erst mal nicht ungewöhnlich, da die Mieten ja zunächst gemahnt werden und dann in weitere Mahnstufen kommen. Bei der Umstellung „auf cash“ ist das Management dann nicht mehr überzeugt, dass die rückständigen Mieten zeitnah bezahlt werden. Es werden nur noch die Ist-Umsätze ins Ergebnis überführt.

Viele Grüße Ben

auch in den USA können Immobilien evtl. nur noch mit Abschlägen verkauft werden. Die Frage ist wie hoch. Zillow scheint im Moment einen Boden gefunden zu haben. Mal beobachten, wie es da weiter geht.

Thomas,

Das gilt dann aber wohl eher bei wohnimmobilien. Immobilien im Gesundheitssektor , also altenheime, kliniken, arztpraxen, etc, sind eine disjunkte Gruppe mit entsprechenden Interessenten unter sich. Inwieweit sich hier die preise veraendert haben, muesste man speziell zb in den quartalsberichten von zb ohi, mpw etc nachchecken, wo ja ueber die immobilientransaktionen berichtet wird.

Hallo Ben,

was mich bei OHI wirklich stört ist die hohe Ausschüttungsquote, sprich es wird seit Jahren mehr Geld ausgeschüttet als der ausgewiesene Jahresüberschuss, oder sehe ich das falsch.

Ich bin bei sowas immer sehr zurückhaltend mit dem Kauf

Bei REITs ist der Gewinn nur eine Papierzahl. Massgebend sind der FFO, der AFFO und der FCF .

Hallöchen Ben…

Vielen Dank für deinen tollen Bericht.

Auch ich habe am 13.01. die Gelegenheit genutzt meine bisherigen

90 Stücke auf 100 aufzubauen.

Kurs 25,99 Euro.

Mein bisher günstigster Erwerb.

Da ich die Aktie aber auf unbestimmte Zeit halten werde und fleißig Dividende kassieren möchte , interessiert mich das momentane minus von 4,5 % überhaupt gar nicht.

Sie ist ein Selbstläufer und ermöglicht es vierteljährlich neue Papiere zu erwerben.

Ein Muss für jedes Dividenden Depot.

Schönes Wochenende alle

Dein treuer Leser und

Kelloggsfreund

Gruß Maik

Die habe ich derzeit auch im Depot, eine kleine Position plus laufender Sparplan.

Die Dividendenrendite ist attraktiv, der Kurs weniger, aber als Beimischung taugt die Aktie.

Sieht so aus, als ob MPW gerade einen short squeeze „erleidet“

Hallo Ben

Eigentlich bin ich ein stiller, aber interessierter Verfolger von Deinem Blog und benutze dies auch zum Lernen sowie Meinungsbildung.

Nun hätte ich einmal ein Frage an Dich: Per Email vom Mittwoch, den 25.01.23 wird mir vom Broker mitgeteilt, dass eine Sammelklage in den USA gegen OHI lauft und erklären, dass man sich da anschließen kann oder auch nicht. Lohnt sich dies überhaupt Deiner Meinung nach?

Schönes Wochenende

Gruss

Beat

Hallo Beat,

der liebe BörsenHai hat die gleiche Frage gerade gestern hier beantwortet. Es scheint nicht relevant zu sein!

Viele Grüße Ben