Was Dich hier erwartet:

Spätestens seit dem Einstieg von Warren Buffets Berkshire Hathaway in diverse japanische Mischkonzerne ist der japanische Aktienmarkt wieder im Fokus.

Aktuell sprechen die immer noch niedrigen Zinsen, die sogar noch knapp negativ sind, die niedrige Inflation und die gleichzeitig attraktiven Konjunkturaussichten für die japanische Wirtschaft. Und aufgrund der geografischen Nähe zu China ist gleichzeitig ein gewisser Emerging Markets-Faktor enthalten, ohne die politischen Risiken überzugewichten.

Nachdem ich schon vor dem Altmeister des Value Investings in Japan investiert war und damit einige Erfahrungen (insbesondere mit dem schwachen Yen) gesammelt habe, stelle ich Dir heute meine jüngste und zugleich größte japanische Depotposition vor.

Aufgrund seiner breiten Aufstellung ist das Unternehmen für mich quasi ein Japan-ETF. Und damit prädestiniert, an der derzeit positiven Entwicklung teilzuhaben. Und gleichzeitig ist es defensiv genug, um auch in Abschwungphasen gut aufgestellt zu sein.

Grundsätzlich bevorzuge ich Unternehmen in meinem Depot, die in ihrem Bereich Marktführer sind und sich auf ihre Position konzentrieren und sie weiter ausbauen. Mischkonzerne gelten gemeinhin als Sammelsurium, die schwer zu managen sind und in denen die wahren Werte nicht zum Vorschein kommen.

Bei meiner Suche nach attraktiven Titeln im japanischen Aktienmarkt bin ich frühzeitig auf Sekisui House aufmerksam geworden. Andere Titel fand ich zwar spannend, aber zu hoch bewertet oder mit einer zu niedrigen Dividendenrendite.

Und so habe ich mich entschieden, in ITOCHU zu investieren. Es ist genau das Konglomerat, das ich eigentlich nicht im Depot haben will. Aber es gibt einige Gründe, die mich überzeugt haben und für die ich nun eine Ausnahme mache.

Unternehmensgeschichte

Die Gründung der ITOCHU Corporation geht auf das Jahr 1858 zurück. Damals reiste der Unternehmensgründer Chubei Itoh als Leinenhändler vom Dorf Toyosato nach Nagasaki.

„Handel ist ein barmherziges Geschäft. Er ist edel, wenn er dem Geist Buddhas entspricht, indem er sowohl denen, die verkaufen, als auch denen, die kaufen, zugute kommt und die Bedürfnisse der Gesellschaft befriedigt.“

Chubei Itoh, Unternehmensgründer ITOCHU

Sein Geschäft wuchs rasch und es basierte vor allem auf gegenseitigem Vertrauen. Gleichzeitig führte er für die damalige Zeit moderne Managementmethoden und westliche Buchhaltungssysteme ein.

Angefangen als Handelsunternehmen, das hauptsächlich mit Textilien handelte, hat sich ITOCHU zu einem Handelsunternehmens entwickelt, das sich den Anforderungen jeder Generation angepasst hat. Und damit ist aus hiesiger Sicht ein Gemischtwarenladen entstanden, der eine japanische Besonderheit darstellt.

Geschäftsgegenstand

Aktuell gibt es 8 wesentliche Unternehmensbereiche:

Textilien: von Mode bis zu High-Tech-Materialien

Maschinenbau: Anlagen, Infrastruktur, Flugzeuge, Schiffe, Automobile,

Bau-/Industriemaschinen

Metalle und Mineralien: weltweite Erschließung von mineralischen Rohstoffen

Energie & Chemie

Lebensmittel: Von der Lieferung der Zutaten bis hin zu Herstellung, Vertrieb und Einzelhandel.

Allgemeine Produkte & Immobilien: allgemeine Lifestyle-Produkte bis zur Entwicklung und Verkauf von Häusern

Information, Kommunikationstechnologie (ICT) & Finanzierungen

Erschließung neuer Märkte und Produkte

Damit erstreckt sich das Geschäft vom Rohstoffsektor bis hin zur Grundstoffindustrie und dem Verbrauchersektor. Auffällig ist, dass – anders als andere japanische Handelsunternehmen – keine übermäßige Abhängigkeit von den Rohstoffpreisen besteht. Durch das starke Verbrauchergeschäft ist eine gute Diversifizierung in nicht konjunkturell abhängige Sektoren gegeben.

Bereits seit 1972 ist ITOCHU zudem in China tätig und profitiert damit auch vom dortigen Wirtschaftswachstum.

Geschäftszahlen

Itochu beschäftigt per 31. März 2023 in 271 Konzerngesellschaften insgesamt rund 111.000 Mitarbeiter.

Die Ergebnisse für das Geschäftsjahr 2023 bewegten sich in Rekordhöhe, waren jedoch etwas schwächer als im Vorjahr, dem bisherigen Allzeithoch. Der Nettogewinn erreichte 800,5 Mrd. Yen nach 820,3 Mrd. Yen im Vorjahr. 88,6% aller Konzernunternehmen waren in der Gewinnzone (Vorjahr: 90,9%).

Der Gewinn je Aktie erreichte 546,1 Yen (Vorjahr: 552,86 Yen). Das entspricht einem Kurs-Gewinn-Verhältnis von rund 10.

Der Gewinn teilt sich auf die einzelnen Sparten wie folgt auf:

| Sparte | Ergebnis in Mrd. Yen | Anteil |

|---|---|---|

| Textile | 25,5 | 3,2% |

| Machinery | 107,1 | 13,4% |

| Metals & Minerals | 246,9 | 30,8% |

| Energy & Chemicals | 114,3 | 14,3% |

| Food | 16,5 | 2,1% |

| General Products & Realty | 94,8 | 11,8% |

| ICT & Financial Business | 64,4 | 8,0% |

| The 8th | 23,0 | 2,9% |

| Sonstige | 108,1 | 13,5% |

Der operative Cash-Flow steigerte sich im Geschäftsjahr von 801,2 auf 938,1 Mrd. Yen. Aufgrund erhöhter Investitionen nahm der Free Cash Flow jedoch von 839,8 auf 484,3 Mrd. Yen ab.

Die Prognose für das neue Geschäftsjahr 2024 sieht einen Nettogewinn von 780 Mrd. Yen vor. Grundlage ist ein Basisgewinn von rund 800 Mrd. Yen, der im Bereich von 50 Mrd. Yen schwanken kann. Diese Schwankungsbreite deckt die Ergebnisse 2022, 2023 und die Prognose 2024 ab.

Größeren Einfluss auf das tatsächliche Ergebnis haben der Yen-Wechselkurs zum US-Dollar, das Zinsniveau in Japan, der Ölpreis und der Eisenerzpreis.

Management

Das Board von Itochu besteht aus 10 Personen, darunter 2 Frauen. Der Chairman Masahiro Okafuji ist seit 1974 im Unternehmen und wurde 2004 in das Board berufen. Als Chairman & Chief Executive Officer amtiert er seit 2018, zuvor war er schon seit 2010 President & CEO. Mit einem Geburtsjahr 1949 verfügt er über große Lebenserfahrung.

Deutlich jünger (Jahrgang 1960) ist der President & Chief Operating Officer Keita Ishii. Er trat 1983 bei Itochu ein und machte Karriere in der Chemie-Sparte. Ihre Leitung übernahm er 2018, bevor er dann 2021 in den Konzernvorstand berufen wurde. Er ist seitdem die Nr. 2 in der Unternehmensführung.

Der CFO Tsuyoshi Hachimura ist seit 2021 im Amt, aber bereits seit 1991 in diversen Finanzbereichen für Itochu tätig gewesen.

Aktienkurs

Itochu ist unter dem Börsenzeichen 8001 im Prime Markt der Börse Tokio notiert. Der Handel findet dort bei deutscher Sommerzeit von 2 Uhr nachts bis 8 Uhr morgens statt. Für den Handel direkt in Tokio ist zu beachten, dass er in 100er Stückelungen stattfindet.

Der Spread in Deutschland ist morgens bis 8 Uhr bei Lang & Schwarz vergleichsweise gering. Aber auch zur Handelszeit der US-Börsen ist er gar nicht so groß. Wichtig ist aus meiner Sicht jedoch immer eine Limitierung. Ich rechne dazu den japanischen Kurs (meistens ja der Schlusskurs) mit dem aktuellen Yen-Wechselkurs in Euro um und erhalte damit den „fairen“ Euro-Kurs.

Interessant ist es bei japanischen Börsenfeiertagen (bei meinem Erstkauf war es so), da ist dann mit etwas Geduld auch ein günstigerer Kauf in Deutschland möglich als die Aktie zuletzt in Japan gekostet hat.

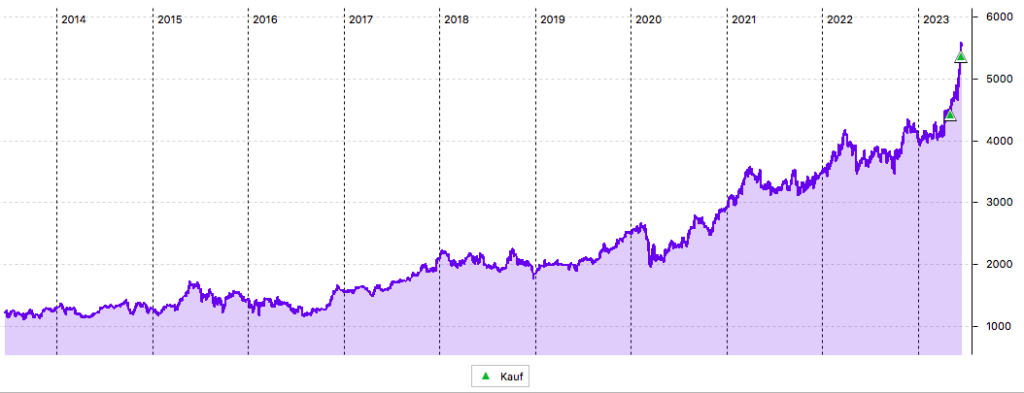

Der Aktienkurs von Itochu selbst hat sich in den letzten Jahren sehr positiv entwickelt. Vor 10 Jahren lag er noch im Bereich von 1.000 Yen, seitdem hat er sich mehr als verfünffacht. Jedenfalls in der Heimatwährung war es ein überragendes Investment:

Aktienkauf

Ich habe bei Itochu etwas Besonderes gemacht und das ist zugleich auch Premiere für mich.

Zunächst kaufte ich „ganz normal“ am 4. Mai 2023 100 Aktien von Itochu zum Kurs von 30,30 € über gettex in mein Depot beim Smartbroker. Ich zahlte dafür keine Kaufprovision und damit insgesamt 3.030,00 € für diesen Aktienkauf.

Dieser Kauf entpuppte sich als gut getimt, schon einen Monat später war ich 20% im Plus. Und die guten konjunkturellen Nachrichten aus Japan nahmen nicht ab. Und deshalb probierte ich etwas aus:

Ich kaufte am 12. Juni 2023 weitere 100 Aktien von Itochu. Dieses Mal allerdings direkt an der Heimatbörse in Tokio. Dazu nutzte ich mein Depot bei Interactive Brokers. Ich zahlte pro Aktie 5.438 Yen, zusätzlich eine Kaufprovision von 761 Yen. In Summe investierte ich also 544.561 Yen. Der offizielle EZB-Wechselkurs betrug an meinem Handelstag 150,03. Mein Einstandswert für diesen zweiten Kauf liegt damit bei 3.629,68 €.

Währungsrisiko

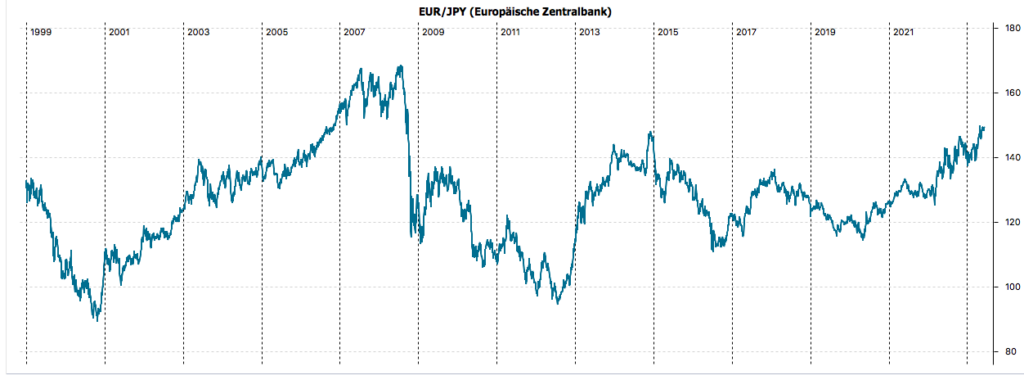

Mit einem Investment in japanische Aktien ist auch immer ein Währungsrisiko verbunden. Die Performance in Euro ist eben nicht nur von der Aktienkursentwicklung, sondern auch vom Wechselkursverhältnis zum Yen abhängig. Und in den letzten Jahren hat der Yen deutlich an Wert eingebüßt. Dessen bin ich mir bewusst.

Im Langfristchart seit 1999 ist eine Schwankungsbreite von 90 bis 170 zu erkennen. Mit aktuell 150 befinden wir uns im oberen Bereich. Das bedeutet, dass der Yen aktuell historisch schwach ist. Nur 2007/2008 war er noch schwächer.

Und deshalb sieht mein Plan für den erfolgten Nachkauf eine weitere Besonderheit vor: Mit dem Kauf legt Interactive Brokers automatisch ein Yen-Konto an. Es steht dann sofort mit dem Kaufpreis im Minus. Ich könnte jetzt den entsprechenden Euro-Betrag dort hin wechseln und das Yen-Konto wäre ausgeglichen. Dividendenzahlungen und ein späterer Verkaufserlös werden dann auch in Yen auf dieses Konto gebucht und ich könnte die Beträge dann jeweils in Euro wechseln.

Ich habe mich aber entschieden, das Yen-Konto nun im Minus stehen zu lassen. Ich habe die zweiten 100 Itochu-Aktien damit auf Kredit gekauft (Meine grundsätzlichen Gedanken zum Wertpapierkredit findest Du hier). Als Zinsen muss ich dafür derzeit 1,5% p.a. bezahlen. Meine Idee dahinter ist die Folgende: Unterm Strich investiere ich hier nicht auf Kredit, ich habe an anderer Stelle entsprechendes Guthaben. Ich nehme aber das Währungsrisiko dieses Kaufs raus und habe nur noch das Kursrisiko.

Was bedeutet das? Ich habe mich in Yen verschuldet, gleichzeitig aber ein in Yen notierendes Unternehmen gekauft. Sinkt der Yen nun z.B. von 150 auf 200, dann sinkt zwar auch der Wert meines Aktienkaufs. Gleichzeitig sinkt – in Euro – meine Verschuldung in gleichem Maße. Und umgekehrt steigt bei stärkerem Yen die Verschuldung in gleichem Maße wie der Wert des Investments.

Die 1,5% Zinsen decke ich durch die zu erwartenden Dividendenzahlungen von Itochu ab. Damit sollte perspektivisch meine Verschuldung in Yen sinken.

Dividendenhistorie

Itochu zahlt in der Regel zweimal jährlich eine Dividende. Ende Juni gibt es die Schlussdividende und Anfang Dezember dann eine Zwischendividende.

Das Geschäftsjahr läuft bei Itochu bis zum 31.03., das ist dann auch der Tag, an dem Du die Aktien im Depot haben musst, um die Schlussdividende zu erhalten. Für die Zwischendividende ist es dann der 30.09.

Seit dem Geschäftsjahr 2016 hat Itochu die Dividendenpolitik umgestellt und die Dividende jährlich erhöht. Die Payout-Ratio hält sich trotzdem im Rahmen, sie liegt für das Geschäftsjahr 2024 bei rund 30%.

Die gesamte Dividende für das neue Geschäftsjahr soll bei 160 Yen je Aktie liegen, im Geschäftsjahr 2023 waren es 140 Yen. 160 Yen entsprechen bei meinem Nachkauf zu 5.438 Yen einer Dividendenrendite von 2,94%.

Neben den Dividendenausschüttungen kauft Itochu seit 2017 auch eigene Aktien zurück. In den Geschäftsjahren 2022 und 2023 wurden dafür jeweils 60 Mrd. Yen in die Hand genommen.

Nachhaltigkeitsfaktor

Itochu hat sich der Nachhaltigkeit verpflichtet und berichtet bereits seit 2006 ausführlich in seinem jährlichen Nachhaltigkeitsbericht über die Erreichung der Ziele.

Die Aktie ist u.a. in den Nachhaltigkeitsindizes FTSE4Good und DJ Sustainability World und Asien-Pazifik gelistet. Im MSCI ESG Rating hat Itochu mit AAA das höchste Rating erhalten, S&P Global zeichnet Itochu seit vielen Jahren als Top-Nachhaltigkeitsunternehmen im Sektor „Trading Companies & Distributors“ aus.

Größter Anteilseigner von Itochu ist mit 16,25% „The Master Trust Bank of Japan„, 7,52% werden von Euroclear für internationale Anleger gehalten. Die von Berkshire Hathaway gehaltenen 8,5% sind in der Anteilseignerliste nicht explizit ausgewiesen. Offenbar werden sie über verschiedene Banken gemeldet.

Weitere Strategie

Mit der Investition von 200 Aktien bin ich bereits ausreichend in Itochu investiert. Das erste Kursplus von 20% nach nur einem Monat war für mich überraschend, so dass ich direkt den Nachkauf hinterhergeschoben habe.

Mich überzeugt die hohe Ertragskraft und die explizite Shareholder-Orientierung seit 2016/2017. Itochu hat seitdem die Dividende jedes Jahr erhöht und kauft eigene Aktien zurück. Und noch genügend Luft bei der Payout-Ratio um die Historie entspannt weiterzuführen.

Die Bewertung hat sich in den letzten Monaten durchaus erhöht, befindet sich aber immer noch auf einem attraktiven Niveau.

Mit der Investitionen decke ich durch die vielen Unternehmenssparten die japanische Wirtschaft weitgehend ab. Im Auge habe ich allerdings die Wechselwirkung zu meinem Depottitel Fortescue Metals Group aus Australien. Ein chinesischer Nachfragerückgang würde den Eisenerzpreis drücken und hätte dann unmittelbaren Einfluss auf die Gewinnsituation beider Unternehmen.

Deshalb reicht mir für Itochu ein Depotanteil von 1,7%, der natürlich durch Kurssteigerungen der Aktie gerne auch steigen darf. Aber ich werde nicht selbst weiter investieren. Denn mein Positionsaufbau bei der Fortescue Metals Group ist noch nicht abgeschlossen und ich möchte auch keine zu große Abhängigkeit von einzelnen Rohstoffpreisen in meinem Depot haben.

Im Auge behalte ich die Wechselkursentwicklung. Bei meinem zweiten Kauf profitiere ich ja hinsichtlich des Wertpapierkredites von einem schwächeren Yen. Es soll aber keine Währungsspekulation sein. Deshalb werde ich, selbst bei einer weiteren deutlichen Yen-Schwäche die Position nicht schließen. Denkbar wäre in einem solchen Fall für mich aber, dass ich eine weitere japanische Position ins Depot nehme und so von dem günstigen Wechselkurs profitiere. Oder meine Position in Nippon Sanso, die ich noch separat vorstellen werde, aufstocke. Das gewählte Modell funktioniert aber nur, wenn die Kreditzinsen niedrig bleiben und die Dividendenzahlungen höher sind. Bei Itochu passen diese Faktoren zusammen und ich bin gespannt auf die weitere Entwicklung.

Auf einen Blick:

| Unternehmen: | ITOCHU Corporation |

| ISIN: | JP3143600009 |

| Im Divantis-Depot seit: | 04.05.2023 |

| Letzter Nachkauf am: | 12.06.2023 |

| Stückzahl im Divantis-Depot: | 200 |

| Durchschnittskaufkurs inkl. Gebühren: | 33,30 € |

| Gesamtkaufpreis: | 6.659,68 € |

| Bisher erhaltene Netto-Dividenden: | 79,39 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo. Danke für die Bericht. Ich finde das ungemein bereichernd, deine Beiträge zu lesen. Sie inspirieren, lassen aber auch mal eine kritische Betrachtung für die eigenen Strategie zu. Für mich ist bzw. war Itochu bis jetzt immer die klassische Sparplanaktie. Und ich habe sie auch immer als kleinen Japan-ETF gesehen als Ergänzung in meinem Depot.

Darf ich dich mal fragen, wie du zu Sparplänen stehst und warum du jetzt, zu einem relativ ungünstigen Zeitpunkt und recht hohem Kurs gleich zweimal eingekauft hast?

Außerdem würd mich interessieren, ob du dir auch die anderen Sogo Shosha angesehen hast. Ich überlege aktuell, ob ich bei Mitsui oder Marubeni einsteigen soll.

Danke dir vorab für die Einschätzung.

Da haben wir also einen Carrytrade, so wie ich es verstehe.

man hat hier einen doppelten Hebel und braucht natürlich doppelte Aufmerksamkeit, weil man Kurs und Währung verfolgen sollte.

Da Ben ein alter Hase ist, wird er es sowieso permanent auf dem Schirm haben.

Es kann natürlich doppelt gegen den Protagonisten laufen, wenn Währung und Kurs gegen den Akteur läuft,

aber dafür gibt es auch doppelte Chance. Man kann aber auch den Währungstrade schliessen, wenn der Yen mal aufwerten sollte und das Invest offen lassen. Bis jetzt macht die Bank of Japan aber keine Anstalten,

irgendwas grundlegendes zu ändern und offensichtlich fahren sie damit auch gut, solange keine nennenswerte Inflation auftaucht.

Japan hat bis auf Ausreisser 1973-75 gegenüber EU und USA generell eine niedrigere Inflation, die sicher auch kulturell bedingt ist, teilweise sogar negativ.

https://www.laenderdaten.info/Asien/Japan/inflationsraten.php#:~:text=Die%20Inflationsrate%20f%C3%BCr%20Konsumg%C3%BCter%20in,3%2C0%20%25%20pro%20Jahr.

Heißt aber nicht, das es noch kommen könnte. Es ist also kein Selbstläufer.

Bis jetzt sieht es aber gut aus.

Ob man das Invest schliesst, aber die Währungsposition offen läßt, weiß nicht ob das geht, aber dann könnte man auch direkt das Währungspaar traden und das macht keiner hier

oder kaum jemand hier.

Da ich selbst nur bei Trade Rep. und ING Diba bin und das auch nicht ausdehnen werde, wären solche Trades also nichts für mich.

Buffet/Berkshire hat die carry´s auch nicht erfunden, ist also nichts neues.

Was mich übrigens btw zu der Frage (an die Leser hier) veranlaßt, könnte es sein, das Berkshire post Buffet (ich wünsche ihm ein langes Leben) mal Dividende zahlt?

Sie verdienen an ihrem Japan Trade ja auch extrem gut.

Mein einziger „Aktien“Ausflug nach Japan war die Japan Post Bank, weil ich eigentlich gegen jeden Verstand bei Finanztiteln relativ übergewichtet bin.

Durch Kurs bin ich negativ, durch Dividenden und Haltedauer leicht positiv.

Aber man lernt ständig dazu und die Trends ändern sich auch.

Zur Zeit zieht der Markt eben nach AI auch Japan hoch.

Ist das jetzt schon zu spät, einzusteigen, wie immer keine Ahnung. Muß jeder selber wissen.

Grüße

Hallo Marc,

gegen Sparpläne habe ich nichts, wenn sie sich stimmig anfühlen. Das muss jeder für sich beurteilen. Ich bin eher als klassischer Käufer unterwegs. Aber um einen Fuß in eine hochbewertete Aktie reinzukriegen, sind Sparpläne z.B. ein guter Weg. Und aktuell habe ich auch 2 Stück auf Renten-ETFs laufen. Im Depot meiner Tochter werden Index-ETFs per Sparplan bespart.

Ich persönlich mag „runde“ Positionen und keine Nachkommastellen bei Bruchstücken. Aber das ist Geschmackssache.

Die anderen Handelsunternehmen, Buffett hat ja in 5 Stück investiert, habe ich mir auch angeschaut. Ich habe mich für Itochu u.a. aufgrund der Dividendenhistorie und der starken Nachhaltigkeit entschieden. Und die Abhängigkeit von Rohstoffen empfinde ich als nicht zu hoch. Marubeni ist ja quasi der kleine Bruder (gehörte in der Historie mehrfach zu Itochu). Die gefallen mir auch, aber die Verhältnisse sind kleiner. Und dementsprechend schwanken auch die Dividenden. Die Dividendenpolitik haben sie erst vor 2 Jahren geändert, da kann Itochu auf eine längere Zeit zurückblicken. Aber ich kann mir trotzdem vorstellen, dass ich auch dort noch eine kleine Position (100 Stück) aufbaue.

Viele Grüße Ben

Sparpläne:

Wären eine gute Idee bei den von mir verfolgten SNA und FAST.

Hier habe ich erste Positionen gekauft (ich mag keine Sparpläne) und jetzt galoppieren die Kurse davon…

Auch WM ist so ein Kandidat, derzeit einfach sehr teuer.

Wieder mal heißt es, Geduld zu bewahren…

Sollte ich noch mal eben erwähnen, dass ich in 2015 zu einem Kurs bei um die 10,xx € bei Itochu eingestiegen bin, und kurze Zeit später bei einem kleinen Kursrutsch aufgrund einer (im Nachhinein irrelevanten) Meldung wieder ausgestiegen bin?

Ich war neu an der Börse, und habe nicht wirklich verstanden, was Itochu verbrochen haben sollte, von daher wieder raus. Danach nie wieder rein, nur zugeschaut.

Im Nachhinein eine kleine Lehre.

Hallo Kai, das ist wieder das Argument für „Fire&Forget“ Alles was man je gekauft hat, einfach liegenlassen, solange es Dividende zahlt. Man weiß nie, für was das später mal gut ist.

Es wird Millionen von Anlegern geben, die bei Apple, Facebook usw mal eine Weile mitgefahren sind und dann wieder raus, obwohl liegenlassen richtig wäre.

Man könnte auch zufällig durch extreme Währungsschwankungen bei einem schlechten Unternehmen trotzdem Gewinn machen…

Die Japaner können in Yen quasi blind Europäer und Amerikaner kaufen und gewinnen durch Yenabwertung.

Diese Kapitalflucht beschleunigt wiederum die Yenabwertung usw usf.

Und alle, die immer auf KGVs rumreiten,

Itochu in Euro KGV 8,49 (Markt KGV 16,1 Branche KGV12,13)

das ist nach allen Regeln spottbillig für ein gesundes Unternehmen….

Hallo Ben,

danke für deinen Beitrag.

Du hast bei der Dividendenhistorie geschrieben: „Neben den Dividendenausschüttungen kauft Itochu seit 1017 auch eigene Aktien zurück.“. Du meintest hier wahrscheinlich 2017, oder?

Viele Grüße

Nico

Hallo Nico,

Danke für den Hinweis, habe die 1 auf 2 korrigiert. ;)

Viele Grüße Ben

Habe länger nach einer Graphik gesucht, die meine Vermutung zu Japans exzessiver Geldpolitik bestätigt.

hier ist sie

https://www.ofce.sciences-po.fr/blog/public-debt-central-banks-to-the-rescue/

Nur das Bild Nr. 1 mein ich. Wer will kann ja den Rest lesen ;-)

Das Bild endet 2020, wird aber so ähnlich weitergehen.

Wer meint, die EZB oder die Fed wäre exzessiv, soll sich mal Japan ansehen.

Im Prinzip könnte man (als Laie) denken, das fast alles, was die Bank of Japan druckt

(die können das mit dem gleichen Lächeln im Gesicht wie Lagarde oder Powell usw)

und das dürfte bei 225% Verschuldung zum BIP nicht wenig sein, direktemang das Land verläßt und damit Nachfrage sowohl in Aktien als auch in Anleihen aller Art in Euro, Dollar und wohl eben auch in Yuan erzeugt.

Bis jetzt erzielen die Japaner auch gute Gewinne damit in ihrer Landeswährung.

Den Wettlauf um die stärkste Währungsabwertung scheinen die Japaner zu gewinnen.

Als Europäer oder Amerikaner kann man es auf die Spitze treiben wie Buffet, der in Yen Anleihen begibt

und dieses Geld könnte man zu 5%verzinst in Staatsanleihen in USA anlegen.

Werden auch sehr viele Japaner so machen.

Die ganze Welt finanziert den Konsum der USA.

Da sind sie ( die wohlhabenden Japaner) wahrscheinlich gar nicht so traurig drüber und die Bank of Japan druckt weiter wie verrückt.

Außerdem haben sie damit (tendenziell) niedrige Lohn und Erzeugerkosten.

mal sehen, wann (ob) sich dieser Trend dreht.

noch etwas anderes,

hat irgendjemand IHC? (International Holding Company)

gibts wohl nur in Börsen der VAR Abu Dhabi.

ja ich weiß, ich schreibe hier ziemlich viel, aber es macht mir Spaß

Danke Ben.

Hallo Thomas,

seit einigen Jahren schaue ich mir japanische Aktien an. Der Grund meiner Entscheidung diese nicht zu kaufen kannst Du hier lesen:

https://www.metzler.com/de/metzler/asset-management/artikel-am/news/Metzler/MAM/Institutionelle-Anleger/210810-Vorbild-f%C3%BCr-die-EZB

Die BoJ greift auch massiv in den Aktienmarkt ein, soll mittlerweile der größte Investor in Japan sein.

Ben, Dein Bericht ist wie immer sehr gut, ich kann Deine Beweggründe nachvollziehen, sie sind aber nichts für mich.

Viele Grüße

Peter

@Peter, Hab das gelesen. Sauber zusammengefasst und informativ. Aber, WB hat die Informationen auch und macht es grade deswegen. Aber er hat auch einen genauen Exitfahrplan neben seinem Desktop liegen. Wir wissen bloß nicht, was drauf steht.

Charttechnisch ist der Nikkei stark. Es könnte durchaus sein , das die Aktion von WB den Nikkei aus dem Dornröschenschlaf gerissen hat. Ich kann mir förmlich bildlich vorstellen, wie 100 te amerikanische Millionäre , nachdem sie Wind von der Aktion bekommen haben, zum Telefon gerannt sind und von ihrem Broker verlangt haben, das sie auch die 5 japanischen Häuser haben wollen.

Wenn die Schafherde jetzt nach Japan rennt, kann sie keiner aufhalten.

Wir können uns überlegen, rennen wir mit oder gucken wir zu. Ich weiß es auch nicht.

Interessant wäre noch, das Agieren der Bank of China hier einzuleveln,

aber die BOJ toppt alles. Jetzt kann (könnte) sie (Bank of Japan) mit Gewinn ihre Beteiligungen abstoßen, aber was hat sie davon?

Wenn sich das als so tolle Nummer herausstellen sollte im Nachhinein, würden es die Amis doch auch machen,

wenn die Inflation nicht wäre…

Also als Rat, Entwicklung der Inflation in Japan engmaschiger zu tracken

für die Japaninvestoren.

Der Aufschwung an der japanischen Börse könnte auch hiermit zusammenhängen:

https://e-fundresearch.com/newscenter/106-pictet-asset-management/artikel/47573-japan-inc-ist-reif-fuer-den-wandel

BG, Matthias66

Danke Matthias, interessant.

Ja, Währungshedging kostet.

Es würde für weiter steigende Japanische Aktienkurse sprechen.

Habe jeweils Itochu und Marubeni ca. Mitte März 2023 in größeren Mengen ( ich kaufe nur einmal eine Aktie, fast nie in Tranchen ) in Tokyo gekauft. Bis heute ca. 27 % Gewinn bei beiden Aktien + Dividende von Marubeni gemacht. M.E. sollte man japanische Aktien immer in Tokyo kaufen, da hier in Europa nur immer der Schlußkurs angeboten wird und man im Gegensatz zu Tokyo nie ein Limit einsetzen kann ( außer ein Schluß – oder Tagesverlaufkurslimit ). Die für uns nächtliche Handelszeit in Tokyo ( 1:00 nachts bis ca. 7:00 morgens, je nach Sommer / Winterzeit verschieden ) läßt das Setzen eines „Zwischenkurslimits“ nicht zu, in Tokyo allerdings schon. Man sollte immer mit Limit in Tokyo kaufen / verkaufen. Nachdem ich mir die vergangenen Q-Berichte, Bilanz + GuV angesehen hatte, war für mich klar, dass das 2 wirklich gute Unternehmen sind, die zudem weltweit agieren, obwohl der Schwerpunkt ( leider ) in Japan liegt. Dividendenpolitik und Rückkaufprogramme bei beiden Unternehmen sind sehr gut, KGV’s unter 10. Was soll man da noch lange warten und ewig an der Seitenlinie stehen ? Die Zauderer und Zögerer werden bei guten Unternehmen ( z.B. bei Waste Management etc. ) bestraft und werden ins Leere schauen. Und selbst wenn man überhöht kauft, das ist absolut kein Beinbruch, wenn es sich um erstklassige Unternehmen handelt. Ich kaufe die dann sofort und lasse die liegen. Ich habe noch nie auf den Sanktnimmerleinstag gewartet.

Die japanische Regierung kauft – wie auch schon von Ben erwähnt – immer bevorzugt Aktien ausgewählter japanischer Unternehmen, so auch die von Marubeni und Itochu. Das ist natürlich kursstützend. Außerdem bleibt zu bemerken, dass japanische Unternehmen in den letzten Jahrzehnten häufiger miteinander konsolidiert ( Beispiel Mitsui, Mitsubishi u.a.m. ) und später wieder entkonsolidiert wurden, hier ganz speziell auch Marubeni und Itochu, die mal ein Unternehmen waren ( siehe auch Anmerkungen von Ben ). Das schafft eine gewisse Verbundenheit und – ganz wichtig – die japanische Managementphilosophie ist eine weitaus ganz andere als die europäische oder gar die amerikanische Managementlehre !! Dieses gilt insbesondere für die 1980 ff Jahre, als Japan der Shootingstar in der Weltwirtschaft war, allerdings sind große Reste dieses „Zusammengehörigkeitsgefühl“ japanischer Unternehmen zum Staat / Volk / einzelnen Arbeitnehmers bis heute erhalten geblieben ( wer sich damit mal beschäftigt hat, weiß was ich meine ). Konträr zum Managementdenken in der EU oder gar dem Hire and Fire Denken in der USA. Das ist zumindestens für mich auch ein wichtiger Faktor, da die Japaner größtenteils zu ihren Unternehmen stehen, sich mit denen identifizieren, in denen sie arbeiten. Das mag sich im Zeitablauf ( ausgehend von den 1980 ziger Jahren ) ganz sicherlich geändert haben ( Stichwort „Work-Life-Balance“ im Empfinden gerade der jüngeren jap. Generation ! ), aber die Grundmentalität der Arbeitsmoral hat sich nicht unbedingt geändert. Es gibt weltweit nur in Japan ein Wort für „Tod am Arbeitsplatz“, das heißt „Karoshi“. Und das kommt nicht von ungefähr ! Dieses Wort gibt es schon seit langem und wird auch noch sehr lange fortbestehen. Der Arbeitseinsatz und damit das berufliche / gesellschaftliche Ansehen ist in Japan immer noch sehr sehr hoch. Klar, eine hohe Arbeitsmoral gibt es auch in anderen Ländern, in Japan ist diese aber in deren Kultur seit ewigen Zeiten verankert und wird dort auch so gelebt. In der EU denkt man mehr an Arbeitszeitverkürzung, immer höhere Löhne bei gleichzeitig weniger Arbeit, Kureinreichung, mehr Urlaub, mehr Gerechtigkeit am Arbeitsplatz………. Alles schön und gut, aber wie sieht es in Jahren mit der Wettbewerbsfähigkeit EU vs. Asien, speziell mit China, aus ?

Ein Grund mehr japanische Aktien zu kaufen und nicht die hoch bewerteten US Aktien oder diesen ganzen gehypten KI US Scheiß wie Nvidia, Tesla und dergleichen Mist mit unsäglich hohen KGV’s ( ausgenommen Apple, Microsoft, Alphabet, obwohl auch schon grenzwertige KGV’s erreicht ), die demnächst vor Schwäche wie ein Sack voll Nieten kursmäßig zu Boden krachen werden. Aber wer will das als KI Gläubiger schon gerne hören ? Am Neuen Markt wollte das auch niemand sehen oder hören.

All das kommt jetzt nur ein bischen spaet !!! Ich hab meine Itochu u KDDI schon vor 1 bis 2 Jahren gekauft bzw nachgekauft.

Was mir beim ersten itochu kauf sehr imponiert hat war, dass der ceo in seinem brief an die aktionaere erzaehlte, dass er nach dem jahresabschluss das grab des gruenders ( dieses schneiders ) aufgesucht hat ,ihm ehre gebuehrte und ihm berichtete. Ich weiss gar nicht, glauben die japaner an ein weiterleben nach dem tot ?

Der WB will ja weiter kaufen, bis zu 10% anteile, vielleicht auch noch mehr bei einverstaendnis des managements. Obwohl er die firmen immernoch fuer unvorstellbar billig haelt, wird er wohl nach diesem inzwischen raketenartigen anstieg wohl eher einen Dip abwarten.

@Äsob : man kann waste management billig kaufen, beim naechsten fatal crash. 2020 war sie , glaub ich, bei etwa 100. Ich hab mich allerdings damals fuer meinen canadischen zug entschieden. Hab geduld . Der naechste crash kommt bestimmt, irgendwannnnnnn .

Hallo Manfred,

Äsops Hinweis auf Waste Management ging eher an eine andere Adresse. („Die Zauderer und Zögerer werden bei guten Unternehmen ( z.B. bei Waste Management etc. ) bestraft und gehen ins Leere“).

Ich kann es nicht oft genug wiederholen: Zeit ist der Faktor des Investors!

Ben hatte noch kein Itochu und hat entschieden, es ist für ihn (!) ein gutes Invest. Ich hatte schon welche, der Anteil ist genug, ich hätte zu dem preis nicht gekauft (meine Situation).

Manchmal habe ich Glück, bei ASML fuhr der Zug ab und es ist meine Entscheidung, wie wird ASML weiterlaufen?

Eine Munich Re liefert bei mir ca. 6% Dividende, aber die damaligen Kurse sind Vergangenheit.

Dafür liefert 3M eben nur 3,0% Dividende, es kann also auch ins Auge gehen.

Das ist der Aktienmarkt und jeder ist seines Glückes Schmied.

Bzgl. Japan bin ich mit ca. 5% investiert und ich fühle mich wohl dabei. Vor einer Goldgräberstimmung in JP (wer noch nicht investiert ist) möchte ich warnen.

Peter Ps Ansatz (100% + 100%; Wachstum und Dividende in 10 Jahren) erfüllen selbst „Langeweiler“ wie McDonalds und viele andere langweilige Unternehmen.

Hallo BörsenHai und Manfred,

Itochu hatte ich immer im Blick, aber ich wollte keinen Gemischtwarenladen in meinem Depot haben. Stattdessen begab ich mich auf die Suche nach interessanten japanischen Einzeltiteln. Mittlerweile habe ich mich umentschieden und sehe Itochu gewissermaßen als Japan-ETF. Möglicherweise gibt es die Aktie irgendwann auch billiger. Aber das ist bei allen Titeln so. Und die fundamentale Bewertung passt für mich trotz des Anstiegs in den letzten Wochen noch. Und nach 20% Kursgewinn die Position zu verdoppeln, ist mir lieber als dies nach 20% Kursverlust zu tun. Ich weiß, das ist Psychologie – aber davon bin ich nicht frei.

Viele Grüße Ben

Hallo Ben,

ich sagte nie, es ist kein gutes Invest, ich vermerkte nur, dass Du eben NOCH nicht investiert warst, ich aber schon. Wie Du sagst, das ist ein psychologisches Problem, welchen Kurs man akzeptiert. Hat man günstiger gekauft, ist die Hürde höher bei höheren Kursen einzusteigen. Bei mir war die Schwelle eben 30 EUR … und der prozentuale Anteil am Gesamtinvest. ;)

Situation und Psychologie. Beidem werden wir (Kleininvestoren) uns nicht entziehen können.

@Ben: Übrigens toller Blog! Incl. aller Mitforisten.

Ich habe die folgenden Einzeltitel analysiert und grob für gut befunden:

– Nintendo und Fanuc (habe ich beide im Depot)

– (hatte ich noch nie oder hatte ich mal, aktuell nicht): Daikin, Shimano, KDDI, Keyence.

Mir gefällt die oft niedrige Verschuldung und generell bestimmte Aspekte der japanischen Arbeitskultur. Deshalb bin ich dort gerne investiert.

Dann schmeiße ich auch hier was in den Ring: Kao.

Ein Konsumgüter-Riese bzw. in weiten Teilen Spezial-Chemiker mit sehr konsumnahen Anwendungen, breit aufgestellt bezüglich Geschäftsfelder und belieferter Regionen. Einer der wenigen „Japaner“ (darf man das doch flapsig einfach schreiben?), der einen steigenden Dividenden-Track-Record hat (glaube schon >30 Jahre). Übrigens ein Musterschüler in Sachen Nachhaltigkeit (wäre was für Ben :-) ).

Wie viele andere Konsumgüterriesen kam der Kurs ordentlich runter, wegen gestiegener Kosten von Vorprodukten. Dazu dann kam noch „doppeltes Pech“ dazu: Kao ist ja stark in Kosmetik enangiert. Grob unterteilen kann man Kosmetik-Produkte nach „Skin Care“ und „Colors“. Und Kao ist eher exponiert bei Colors. Colors haben in der Pandemie sehr stark gelitten, weil sich mangels Gelegenheiten niemand mehr für Außenveranstaltungen groß geschminkt hatte; stattdessen lief Skin Care prächtig, weil man sich in VC lieber ästhetisch mit reiner Haus präsentieren möchte. Meines Erachtens alles temporäre Schwierigkeiten und ich finde Kao gerade recht attraktiv. Keine Ahnung, warum Kao in den Gazetten/Aktienblättchen nie auftaucht.

Oh, da sind ein paar Typos in meinem Beitrag, versteckt kann man eigentlich schon nicht mehr sagen. :-) Bitte um Nachsicht.

Hallo,

Google macht es übrigens auch möglich, japanische Zeitungen zu lesen.

so war gestern im Nikkei.com folgendes zu lesen.:

„Larry Fink, CEO von BlackRock Inc., dem weltweit größten Vermögensverwaltungsunternehmen, sagte in einem Interview mit Nihon Keizai Shimbun: „Es gibt eine Bewegung, Gelder von chinesischen Aktien in japanische Aktien zu verlagern.“ Dahinter steckt nicht nur die aktuelle Konjunkturabschwächung, sondern auch die Sorge vor einer Verlangsamung des mittel- bis langfristigen Wachstumspotenzials Chinas.“

Wenn da größere Volumina dahinterstecken, hält der Trend noch eine ganze Weile an.

oder auch hier:

https://asia.nikkei.com/Editor-s-Picks/Interview/BlackRock-s-Fink-sees-Japan-stocks-benefiting-from-China-flight

Hallo Ben und Mitkommentierer,

bei Smartbroker kann ich auch Fremdwährungskonten (bzw Depots) einrichten, u.a. auch in JPY. Damit kann ich aber vermutlich das von Ben beschriebene Modell nicht umsetzen oder? Ich versuche das zudem nur Nachzuvollziehen, worin die Vorteile liegen und worin die Nachteile, des von Ben beschreibenen Modells.

Für mich halte ich die Fremdwährungsdepots in USD und GBP einfach als zusätzliche Diversifizierung und kassiere Dividenden in der Landeswährung. Aber eine Umrechnung erfolgt immer inEUR, nur mit dem Vorteil, dass ich den Zeitpunkt bestimmen kann. Und hierin liegt auch der Unterschied, wenn ich das richtig verstehe, oder? Beim Modell von Ben wurde zwar auch ein Mal EUR in JPY getauscht, aber danach wird nicht mehr in EUR gerechnet?

Falls ich da falsch liege, könntest du, lieber Ben, in den folgenden Tagen noch einmal darauf eingehen?

Ansonsten finde ich die Auswahl an japanischen Aktien gut. Ich decke Japan mit einem ETF ab, aber einige Unternehmen finde ich auch so spannend, in die ich investiert bin. Zudem schaue ich mir gerade Jardine Matheson an. Was denkt ihr darüber?

Hallo Paul,

die Vorgehensweise bei meiner zweiten Tranche von Itochu ist so:

Ich kaufe die Aktien auf Kredit. Dieser Kredit notiert in Yen. Mein Verrechnungskonto in Yen ist damit aktuell genau mit dem Kaufpreis der Aktien im Soll (-544.561 Yen). Dafür zahle ich 1,5% Zinsen p.a. auf monatlicher Basis. Bis zur ersten Dividendenzahlung werde ich so ca. 4.000 Yen bezahlt haben. Mein Kontostand dann also bei ca. -548.561 Yen liegen. Dann kommt die Dividende von 80 Yen je Aktie = 8.000 Yen zur Ausschüttung. Davon wird mir die Quellensteuer abgezogen (15,315%), ich erhalte also eine Gutschrift von 6.775 Yen. Neuer Kontostand dann -541.786 Yen. Und so geht das dann jedes halbe Jahr weiter. Die Umrechnung in Euro erfolgt nur für Steuerzwecke in meiner Dokumentation. Denn beim Verkauf der Aktien benötige ich ja den Einstandswert, um einen Gewinn oder Verlust zu berechnen. Genauso beim Versteuern der Dividenden. Bei der jeweiligen Ausschüttung rechne ich diese Zahlung in Euro um und gebe diesen Wert dann in meiner Steuererklärung an.

Mein Modell funktioniert nur durch die Kreditierung in Yen. Die Währungskonten bei deutschen Brokern sind meines Wissens immer auf Guthabenbasis. Der Vorteil ist da vor allem, wenn man nicht ständig Geld wechseln will. Also beim Verkauf der Aktien wird der Erlös in Yen gebucht und kann dann wieder neu in japanische Aktien investiert werden. Und Dividendenerträge lassen sich direkt in Yen ansparen. Das ist auch nicht verkehrt, wenn man ein größeres Rad in Japan drehen will. Aber doch etwas anderes als mein Modell. Und das empfehle ich auch nicht zur Nachahmung, sondern beschreibe nur, was ich da mache. Bei meinen anderen japanischen Aktien habe ich ja ganz normal mit meinem Eurokonto gekauft.

Viele Grüße Ben

Hallo,Paul

folgendes

(Spesen der Einfachheit halber mal nicht berücksichtigen)

Wenn Du heute 1000 Euro in Yen umtauschst, bekommst Du 154880 Yen dafür.

Du kannst für 154880 Yen Aktien dafür kaufen.

Am 24.04.2020 bekam man für 1000 Euro zum Beispiel nur 116350 Yen.

Wer am 24.04.2020 Aktien für 116350 Yen auf Pump/Kredit gekauft hat,

muss heute nur (rund) 751 Euro bezahlen, um den Kredit zurückzuführen.

Der Rest ist Gewinn.

Wenn dann noch die Aktien in der Zwischenzeit im Kurs gestiegen sind (prozentual mehr als der Kursverlust in Yen/EUR

) ist das das Sahnehäubchen obendrauf. Plus gezahlte Dividenden.

Schätzungen zufolge hat sich Buffets Ausflug nach Japan schon bereits verdreifacht.

Nikkei heute schon wieder 1,7% plus.

Die Frage ist nur, ob der Trend anhält.

Die Aktien steigen weiter wahrscheinlich, die Frage ist, was macht der Yen und die BoJ

Zu Jardine Matheson wenn ich das Börsenkürzel (BMG Bermudas) sehe, für mich eher nicht.

Grüße

Kann nicht wirklich viel beitragen. Aber kann wie Kai von dem Fehler berichten nie in Itochu und andere japanische Konsorten Marubeni, Mitsu, Mitsubishi und Sumitomo investiert gewesen zu sein. Seit genau 784 Tagen in meiner Watchlist. Damals in die Watchlist aufgenommen, da ich auf die Aktien natürlich über das Invest von Warren Buffet aufmerksam wurde. Ich dachte mir damals durch das Invest von WB, hat den Kurs auch um eine niedrige zweistellige Zahl gepusht, sei der Zug abgefahren und das nicht mehr soviel geht. Nun ja was soll ich sagen. Bei Itochu steht neben den 784 Tagen 47% und das ist der niedrigste Prozentsatz. Bei den anderen mit dem Buchstaben M sind wir schon dreistellig bei 1xx%. Das zum Thema Zeit und der Devise lieber investiert zu sein „egal zu welchem Preis“ als gar nicht investiert zu sein. Natürlich langfristig gesehen. Just my two cents….Grüße

Itochu hat die Juni-Dividende gewaltig angehoben : 63 -> 75 JPY. Das sind 19% !!

Es gilt aber zu beachten, dass die Asiaten keinen Wert auf Aristokraten- Adelung legen. Die schuetten die Dividende immer grad so aus wie’s kommt. Kann also auch wieder weniger werden.