Zuletzt habe ich über 3M berichtet. Ein Unternehmen, das von Rechtsstreitigkeiten arg gebeutelt ist und nun eine Sparte abspaltet.

Im heutigen Bericht geht es um eine andere amerikanische Aktiengesellschaft, die ebenfalls von Sammelklagen und teueren Vergleichen betroffen ist und die Abspaltung bereits hinter sich hat.

Vielleicht ist es sogar die Blaupause für das 3M-Management? Jedenfalls bin ich hier weiterhin zuversichtlich, dass die Probleme weitgehend hinter uns liegen und 2024 ein gutes Jahr für die Aktie werden könnte.

Denn die Abspaltung schärft den Blick auf die beeindruckenden Wachstumsraten. Beeindruckend deshalb, weil es sich eigentlich um einen schweren Tanker handelt, der nun zum schnellen Katamaran mutiert.

Jedenfalls ist das der Plan. Wie es mit der Umsetzung aussieht und warum ich optimistisch bin, erfährst Du in diesem Beitrag.

2023 war ein bedeutsames Jahr in der Unternehmensgeschichte des bis dato weltweit größten Gesundheitskonzerns Johnson & Johnson (JNJ). Ihn habe ich hier ausführlich vorgestellt und in der Vorstellung ist noch die Sparte Verbrauchergesundheitsprodukte enthalten. Sie wurde im letzten Jahr dann als Kenvue abgespalten.

Seitdem steht Johnson & Johnson deutlich kleiner dar und hat jetzt nur noch die Bereiche Medizintechnik und Pharma im Konzern.

Im 10-Jahres-Chart wird deutlich, dass die Börse die Abspaltung noch nicht positiv bewertet. Nach Verlusten in 2023 bewegt sich die Aktie aktuell in einer Seitwärtstendenz:

Mein erster Kauf liegt schon mehr als 10 Jahre zurück und ist deshalb nicht mehr auf dem Chart eingezeichnet. Meine ersten 25 Aktien von Johnson & Johnson habe ich damals (am 9. August 2012) zum Kurs von 55,20 € gekauft. In US$ lag der Aktienkurs damals bei 67,90, der Wechselkurs zum Euro war für einen Kauf deutlich günstiger als heute: 1,2301.

Dividende

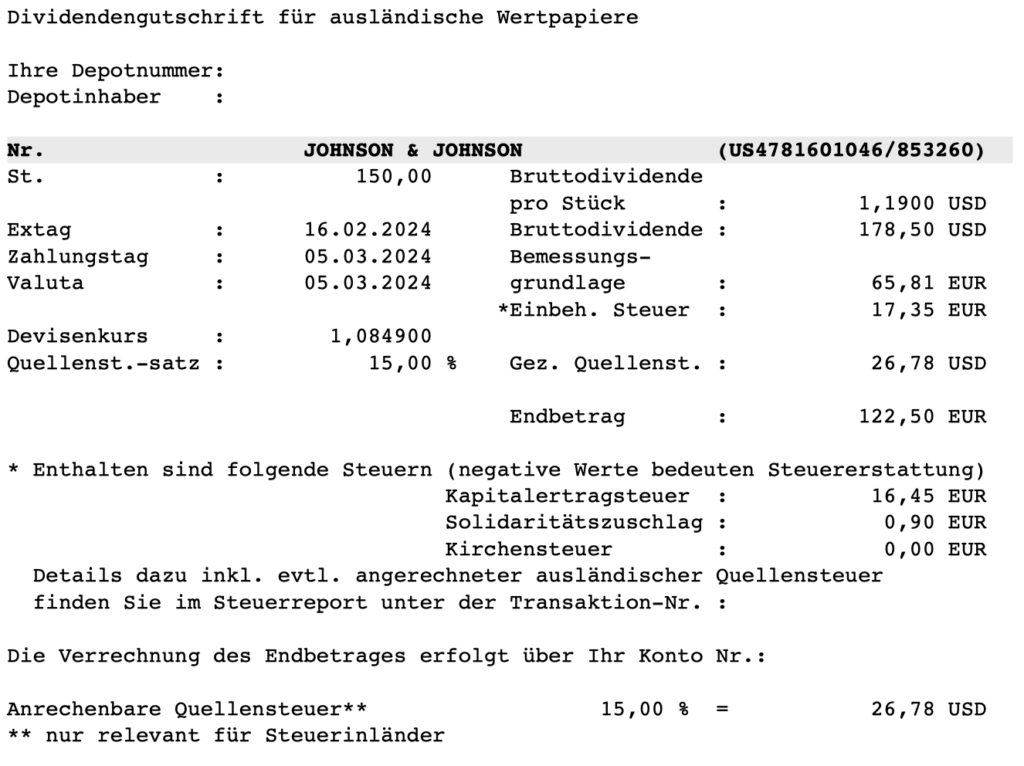

Johnson & Johnson zahlt erneut eine Quartalsdividende von 1,19 US$ je Aktie. Für die 150 Aktien in meinem Dividendendepot ergibt das eine Brutto-Dividende von 178,50 US$. Sie wurde von flatex zum Kurs von 1,0849 in Euro umgerechnet. Das entspricht dem offiziellen Referenzkurs der EZB. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 122,50 €. Sie wurde mit Wertstellung 05.03.2024 überwiesen.

Annualisiere ich die Quartalsdividende, dann zahlt Johnson & Johnson eine Jahresdividende von 4,76 US$. Bei einem Aktienkurs von 158,18 US$ (Schlusskurs 15.03.2024) ergibt das eine Dividendenrendite von 3,0%. Bei einem heutigen Kauf der Aktie dürfte die Dividendenrendite sogar noch etwas liegen, da Johnson & Johnson als Dividendenaristokrat traditionell im Juni seine Dividende erhöht. Dafür gibt es aber natürlich keine Garantie, genauso wie für die zukünftigen Quartalsdividenden.

Meine persönliche Dividendenrendite (Yield on Cost) ist spürbar höher, da ich durch die lange Haltedauer einen vergleichsweise niedrigen Einstand habe. Unterstelle ich den identischen Dollarkurs bei vier Quartalsdividenden (was so nicht eintreten wird, sich aber anders nicht hochrechnen lässt), dann liegt meine Jahres-Brutto-Dividende bei 658,13 €. Auf meinen Einstand von 13.619,23 € ergibt das dann ein YoC von 4,8%.

Auf meinen allerersten Kauf (siehe oben) zum Kurs von 67,90 US$ liegt der YoC in der Originalwährung übrigens bei 7,0%.

Perspektive

Mit dem Start ins Jahr 2024 hat bei Johnson & Johnson ein neues Zeitalter begonnen. Erstmals steht das Unternehmen nur noch auf zwei statt auf drei Beinen. Der Bereich Consumer Health wurde im letzten Jahr erfolgreich als Kenvue abgespalten und übrig bleiben nun die wachstumsstärkeren Bereiche Phamaceutical und MedTech.

Die Zahlen für das abgelaufene Geschäftsjahr 2023 sind zwar schon um den abgespaltenen Teil bereinigt, aber es macht natürlich einen Unterschied, wenn ein Bereich nun wirklich fehlt oder einfach rausgerechnet wird.

Insofern bin ich gespannt, wie die Zukunft bei JNJ tatsächlich aussehen wird. Ein Wachstum werden wir in 2024 sicherlich sehen, denn durch die Wahl des Split-offs hatte sich die Anzahl der JNJ reduziert. Da die Kennzahlen aber immer die durchschnittliche Aktienanzahl eines Jahres berücksichtigen, war dieser Durchschnitt noch vergleichsweise hoch. In 2024 steht nun die niedrigere Aktienanzahl komplett als Basis bereit. Und damit werden sich die Kennzahlen „je Aktie“ automatisch besser gestalten als in 2023.

Die Endergebnisse für 2023 liegen mittlerweile auch schon vor und sie werden dann die Vergleichswerte für das neue Jahr darstellen: JNJ erzielte einen Umsatz von 85,2 Mrd. US$, ein Zuwachs von 6,5%. Der Gewinn je Aktie legte adjustiert um 11,1% auf 9,92 US$ zu. Tatsächlich sank er jedoch um 15,3% auf 5,20 US$. Der große Unterschied erklärt sich durch einen einmalige Rückstellung in Höhe von 6,9 Mrd. US$ im 1. Quartal, mit dem der Babypuder-Rechtsstreit erledigt werden soll.

Für das neue Geschäftsjahr wird ein operatives Umsatzwachstum von 5-6% erwartet. Der adjustierte Gewinn je Aktie soll im Mittel um 7,4% auf 10,55 bis 10,75 US$ steigen.

Bei einem Aktienkurs von rund 160 US$ entspricht das in der Prognosemitte einem Kurs-Gewinn-Verhältnis von 15. Eine – aus meiner Sicht – nicht zu hohe Bewertung.

Und in der Vergangenheit war es oft so, dass JNJ zunächst mit einer verhaltenen Prognose in das Jahr startete und dann unterjährig eine Anpassung nach Oben vornahm.

Aber selbst wenn das in 2024 nicht passieren sollte, sind die Aussichten gut. Johnson & Johnson hatte bereits eine Langfristprognose für die Zeit von 2025 bis 2030 veröffentlicht. Sie sieht ein durchschnittliches jährliches Umsatzwachstum von 5-7% vor. Der MedTech-Bereich soll dabei sogar im oberen Bereich der Range wachsen.

Ich bin von den Aussichten überzeugt. „Leider“ habe ich aber bereits 150 JNJ-Aktien in meinem Depot. Damit ist es meine fünftgrößte Depotposition mit einer Gewichtung von 4,5%. Damit bewege ich mich in einem Bereich, in dem ich nicht mehr zukaufe. Ich habe die Erwartung, dass der Aktienkurs in den nächsten Jahren wieder steigen wird und dann irgendwann auch das Allzeithoch aus dem April 2022 von 186 US$ in Angriff nehmen wird. Damit wird dann die Depotgewichtung noch höher werden. Das möchte ich nicht zusätzlich mit Käufen befeuern.

Gespannt bin ich jetzt auf die diesjährige Dividendenerhöhung. Im letzten Jahr wurde die Dividende um 5,3% (von 1,13 auf 1,19 US$) erhöht. Ich kann mir gut vorstellen, dass es wieder 6 Cent werden und die neue Dividende dann 1,25 US$ beträgt. Das wäre dann eine Erhöhung um 5,0%. Die Verkündung sollte Mitte April erfolgen. Lassen wir uns überraschen!

Auf einen Blick:

| Unternehmen: | Johnson & Johnson |

| ISIN: | US4781601046 |

| Im Divantis-Depot seit: | 09.08.2012 |

| Letzter Nachkauf am: | 23.01.2018 |

| Stückzahl im Divantis-Depot: | 150 |

| Durchschnittskaufkurs inkl. Gebühren: | 90,79 € |

| Gesamtkaufpreis: | 13.619,23 € |

| Bisher erhaltene Netto-Dividenden: | 3.358,48 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

| für diesen Beitrag verwendete Quellen: |

| Johnson & Johnson Reports Q4 and Full-Year 2023 Results |

Da sich J&J inzwischen nur auf Pharma und Medtech fokussiert hat, sind sie jetzt natürlich um so abhängiger davon,

was auch politisch (Stichwort IRA und dazugehöriges US Senats hearing 02/24) passiert. Die Preisverhandlungen über die 10 wichtigsten Medikamente der USA sollen dieses Jahr beginnen und J&J ist mit zwei Medikamenten betroffen. Zum Hearing haben sich die CEOS von Johnson&Johnson, Bristol Myers und Merck&Co bereit erklärt, während es Eli Lilly, AbbVie, Pfizer u.a. „geschafft“ haben, hier nicht im Rampenlicht der Öffentlichkeit zu stehen.

Der „Öffentlichkeit“ stoßen die die deutlich höheren Medikamenten-Verkaufspreise in den USA als in anderen Ländern sauer auf

und auch die eventuell zusätzlich zur ohnehin schon schlimmen Inflation relativ stärker steigenden Preise sind mit Fragezeichen versehen. Nach Umfragen findet ein sehr hoher Prozentsatz der US Bürger die Preise für Medikamente unangemessen. Die CEOs haben auf ihre ohnehin schon starken Rabatte verwiesen und lenken das Scheinwerferlicht auch auf die Pharma-Vertriebsstruktur in USA

(Es war hier im Forum kurz die Debatte über McKesson, CardinalHealth und Cencora(AmerisourceBergen), die den Pharmavertriebsgroßhandel unter sich ausmachen und deren Kurse sich auch „to da moon“ entwickelt haben,

ABER NEIN, Johnson&Johnson steht im Rampenlicht, vielleicht, weil sie wegen der TalkPudergeschichte ja ohnehin schon drinstehen.

Wieder eine Frage der Public Relation.

Es gibt hier zwischen Reps und Dems keinen größeren Dissens und Trump hat in seinem ersten Wahlkampf auch für niedrigere Preis geworben, da es eine allgemein soziale Frage in USA ist.

Es bleibt zu beobachten.

Die MedtechSparte J&J scheint sehr gut aufgestellt zu sein,

JNJ verfügt über ein starkes MedTech-Kernportfolio mit 12 Plattformen, die jeweils einen Umsatz von mehr als 1 Milliarde US-Dollar erwirtschaften, und hält in 11 der 12 Kategorien entweder die erste oder zweite Führungsposition.

Da J&J noch etwa 9,5% von Kenvue hält, könnten sie das natürlich für stärkere M&A Aktivitäten, Sonderdividenden,Aktienrückkaufe, Forschung, Entwicklung usw. verwenden.

Die R&D Pipeline von J&J scheint gut gefüllt.

Habe selbst 2,8% J&J DepotAnteil bei inzwischen etwa 20% Healthcare Depotanteil,

überlege aber J&J zu Gunsten von L Oreal etwas einzukürzen, das ich bei J&J irgendwie nur eine Seitwärtsbewegung sehe.

Bin etwas unschlüssig, weil so schlecht sind sie (J&J) ja nun auch wieder nicht.

schönen Sonntag.

@Thomas: Im Rückblick existiert das Thema Preisbindung/Regulierung im Pharmabereich schon ewig. Besonders krass zu beobachten war das die letzten Jahre in China/HK, wo Regulierung dazu führte, dass Krankenhäuser/Sammelstellen professioneller und mit mehr Einkaufsmacht Pharmazie einkaufen mussten. Bei solchen News rutscht einmal panikartig der Kurs und dann gehts weiter. Sowas sind aus meiner Sicht klassische überbewerte singuläre Ereignisse, sofern man unterstellt, dass nunmal der Bereich von Pharma ohnehin ein sehr stark regulierter Bereich ist, was er definitiv ist! Mit anderen Worten: Das würde mich nicht davon abhalten, J+J zu kaufen, wenn ich sie grundsätzlich interessant finde (Anmerkung: Ich habe eigentlich nie großartig was mit Sparplänen auf Einzelaktien-Basis gemacht, hier läuft jetzt aber mal einer für mich).

J+J zu reduzieren um das Geld in L Oreal zu stecken, finde ich einen interessanten Ansatz. Steuerst Du also Dein Portfolio maßgeblich danach, wo Du gerade mehr Momentum für Kursbewegungen siehst? Also wenn L Oreal dann schwächelt und J+J wieder Gas gibt, geht’s wieder genau in die umgekehrte Richtung?

Hi Tobs,

Bernie Sanders und die linken allgemein machen nichts lieber, als einen gierigen Pharma-CEO in der Öffentlichkeit vorzuführen.

Bei Johnson&Johnson und überall wo anders gilt: Hast Du Schiet am Hacken, hast Du Schiet am Hacken.

Die müssen aus der negativen Öffentlichkeit raus.

Der Pharmagroßhandel und letzten Endes der Einzelhandel als EndPoint of Sale schöpft mindestens genauso viel ab und da schreit keiner.

Tobs, wenn ich ein weiteres Jahr mit L`Oreal Glück habe und der Trend stimmt, dann kriege ich bei Windwechsel in einem Jahr für meine LÒreal mehr J&J Anteile, als ich heute habe…

theoretisch,

ansonsten bin ich auch nur ein Mensch.

Bin damit aber unter dem Strich besser als die derzeit gängigen Zinssätze. Suche einfach nur Value, und wenn das immer mal was anderes ist. Und Pech hab ich auch manchmal. Macht aber Spaß. Und die beste Kennzahlenanalyse ist auch keine Garantie für Erfolg.

Ohne Frage sind beides qualitativ hochwertige Unternehmen. Allerdings finde ich beide aktuell nicht günstig. JNJ (4,5% FCF-Yield) ist da noch besser als L’Oreal (2,5% FCF-Yield). Allerdings hat L’Oreal ein höheres Wachstum von ca. 8-9% statt 3-4% bei JNJ. JNJ bietet aber wie von Ben beschrieben eine Möglichkeit das dieses auf 5-7% gesteigert werden kann. Wenn dies eintrifft, ist JNJ meiner Meinung nach das attraktivere Investment. Sondereffekte wie diese Klagewellen oder Politikerprofilierung sind immer schwer zu bewerten für mich. Ich werde meinen JNJ-Anteilen treu bleiben, auch wenn ich sie heute vielleicht nicht mehr zu dem Preis kaufen würde. Aber es fehlt mir aktuell eine adäquate Alternative wenn ich im Healthcare-Sektor bleiben möchte. United Health (5,4% FCF-Yield und hoffentlich auch 8-9% Wachstum voraus) hab ich schon gekauft… Und mit dem Pharmagroßhandel kann ich mich noch nicht anfreunden.

Hi Crischaan,

hast Du Merck&Co schon? AbbVie Inc?

MRK bei mir volumenmäßig am größten im Bereich Pharma

Cardinal Health habe ich mal zu 43,- € erwischt, die sind jetzt 100€ , etwa 130% Plus,

die bleiben natürlich…

Wenn man seit Mai 2023 (dem Datum der Abspaltung von Kenvue von J&J)

die Charts vergleicht

Dow Jones etwa +11%

S&P500 etwa +15%

Nasdaq etwa +17%

Johnson&Johnson etwa plus minus Null

Die Kurspflege der begleitenden Banken ist zu Ende

Kenvue etwa -20 % :-(

und als Summe (Ohne Kurspflegemassnahmen) die Charts von J&J+Kenvue zusammengenommen sieht, ist die Bilanz seitdem Negativ.

LÒreal etwa +10%

Procter&Gamble etwa +4%

was ich meine, ist das J&J schlechter als der Markt läuft und das hat wie immer Gründe.

10,5 Monate sind ein aussagefähiger Zeitraum.

eins muß noch sein,

hab mal den Preis verglichen vom Blockbuster #1 „Stelara“ von Johnson und Johnson

eine subkutane Injektionslösung.

in Deutschland red care pharmacy (Shopapotheke ) kosten 45 mg „Stelara“ 4.885,81 €

und bei Drugs.com US findet man für den US Markt 45 mg „Stelara“ einen Preis von $ 14.668,77

finde den Unterschied

naja…

Das Problem ist, dass „Stelara“ seinen Patentschutz verliert / verloren hat. Zumindest je ein Ustekinumab Biosimliars hat schon Zulassung in EU bzw. US erhalten und es werden noch viele kommen. Kann man derzeit schön an Adalimumab (dzt. ca. 10 Biosimilars) sehen was da preislich passiert…

@Markus

das ist sicherlich ein Grund, neben den vielleicht noch nicht ganz so vorhersehbaren Aussichten nach der Abspaltung von Kenvue. Dazu bietet der folgende Artikel eine interessante Grafik:

https://www.fiercepharma.com/special-report/top-15-blockbuster-patent-expirations-coming-decade

Als BMY-Investor kennt man die. ;-) Ich denke, wenn man sich mit Pharma oder Biotechnologie einlässt, muss man mit diesen Auf und Abs klar kommen. Wenn die Patente auslaufen, geht der Kurs runter. Wenn ein vielversprechendes Medikament zugelassen wird, dürfte er aber genauso schnell wieder anziehen. Mein Investment-Case ist da: Firmen wie JNJ oder BMY haben es in ihrer Historie immer wieder geschafft, auslaufende Medikamente zu ersetzen. Dann schaffen sie es auch in der Zukunft. Ich gebe aber zu, als Nicht-Insider hier doch das ein oder andere Mal zu überlegen, ob dieser Ansatz richtig ist. Ich hatte deswegen bei BMY mal versucht abzuschätzten was da an Umsatz wegfallen wird und was potentiell aus der Piepline nachkommt. Und dies auch mal für die letzten Jahre runtergeschrieben. Fazit: Outisder = Outsider. Mit Googlerecherche dürfte man hier nur bedingt Erfolg haben. Dies ist überhaupt etwas, was man als einzelner Privatinvestor einsehen muss. Man hat nie einen Informationsvorsprung (wenn man nicht gerade in der FIrma / in dem Sektor arbeitet). Ein Vorteil als Privatinvestor ist wahrscheinlich die Unabhängigkeit von Chefs oder Investoren.

@Thomas: Nein Merck & Company oder Abbvie hab ich nicht im Depot. Nur BMY, JNJ, AMG und UNH von den Großen. Und herzlichen Glückwunsch zum Gewinn bei Cardinal Health! Das ist, was wir als Investoren lernen müssen und was dir hier gelungen ist: Kaufen, wenn es schwierig ist. Ohne Schwierigkeiten, keine guten Einstiegspreise.

Beste Grüße,

Chrischaan

Guten Abend,

meine Anlagestrategie ist auch überwiegend auf Dividenden ausgerichtet. Neben der kontinuierlichen Suche nach neuen Invenstment-Kandidaten beschäftigt mich die Bewertung meiner vorhandenen Positionen. Es sind deutlich über 100 und ich nutze verschiedene eigenen Tabellen für die Beobachtung. Ziel ist einen sinnvollen Ausstiegs/Umschichtungszeitpunkt zufinden. Das hier immer wieder genannte YoC nutze ich und bei Haltedauern von wenigen Jahren und zuletzt geringen Zinsen habe ich mögliche Ungenauigkeit für depotinterne Vergleiche als gering eingeschätzt.

Bei Investitionen wird gerne der Kapitalkostensatz genannt.

Mir ist klar, das alles ausser einer Vollkostenrechnung immer mit einer gewissen Unschärfe einher geht. Der Aufwand darf nicht zu groß werden. Da ich kleine Positionen mit einem Wert von 2-5 T€ kaufe und dann halte, Zukäufe eher selten sind, überlege ich, ob es Sinn macht, jede Position (automatisch) pro Jahr mit einem fiktiven Betrag für den Kapitalkostensatz zu belegen. Ich will nicht zum Zocker oder Daytrader werden, andererseits habe ich bei einigen Titeln in der Vergangenheit gute Dividenden bekommen, zuletzt aber nichts mehr. Das zehrt an der gute Bewertung. Da wäre eine Umschichtung vielleicht sinnvoll. Die Werte würden zum Vergleich innerhalb meiner Positionen genutzt.

Beispiel: Intern stehen bei mir Johnson und Johnson gleichauf mit Siemens Health. Wobei ich J&J ein Jahr länger halte. Da würde die Anrechnung eines Kapitalkostensatz den Unterschied ausmachen, wenn es um die Frage geht, was abstoßen für neue Investitionen.

Lohnt sich der Aufwand oder gibt es andere (zielführende) Ansätze für die interne Positionsbewertung?

Grüße Thilo

Die bemerkenswerteste Nachricht der gestrigen FED Sitzung war wohl die Mitteilung, das die FED über eine Verlangsamung oder Drosselung ihres QT-Programmes nachdenkt. (quantitative tightening)

Reuters: The Federal Reserve is nearing a decision on slowing the pace of its balance sheet run-off.

Während zu Corona-Zeiten der Geldhahn wirklich extrem aufgedreht wurde, wollte und mußte die FED zur Inflationsbekämpfung

ihre aufgeblähte Bilanz wieder abschmelzen.

Interessant wäre mal herauszufinden, wie die US-Geldmenge gesamt vor Start Corona war und wie sie prozentual jetzt dazu steht.

Gefühlt immer noch bequem und ganz locker darüber. Die FED hat schlicht kein Interesse mehr daran, die Geldmenge spürbar einzukürzen. Sie hat hektische Aktivität auf diesem Gebiet für die schlichtbesaitete Öffentlichkeit nur angetäuscht (Entschuldigung)

Wer sich zurückerinnert, weiß was nach QT kommt,

richtig,

es wird dann wieder QE (quantitaive eaysing) sein.

Was ist die Folge von QE,

weiter steigende Aktienkurse, so meine schlichte Vermutung.

Der Markt hat die gestrige FED Sitzung ja doch freundlich aufgenommen und auch die Futures zeigen heute morgen, alles im grünen Bereich.

natürlich wie immer keine Garantie, nur meine ganz naiven Beobachtungen…

Hier noch ein schönes Netzfundstück, wo man das unterjährige Wachstum, Ranking und Größe der real big Assetmanager mal auf einen Blick sehen kann.

https://www.institutional-money.com/assets/cluster

wird btw spannend, mal zu sehen, wie Blackrock von den enormen Mittelzuflüssen vom Bitcoin ETF profitieren kann.

wie man weiter sehen kann, ist J. P. Morgan Asset Management der absolute Stürmer auf dem Fussballfeld. JPM erhöht übrigens seine Dividende jetzt schon zum 2 Mal innert 12 Monaten. Gut, das ich dabei bin…

Man müßte mal sehen, ob das nur durch die Übernahmen/Zukäufe gekommen ist oder organisches Wachstum, ist aber eigentlich im Moment müßig.

Ansonsten ist die Zeit vom 20.-31.03. wirklich eine nette Zeit, soviele Dividenden, die da kommen ;-)

Grüße @all