Was Dich hier erwartet:

Viele Tech-Werte sind in den letzten Tagen und Wochen deutlich von ihren Höchstständen zurückgekommen. Und angesichts der steigenden Zinsen und der Erwartung, dass dies auch erst mal so bleibt, sind die Aussichten für diese Werte aktuell auch nicht wirklich rosig.

Anders sieht es bei so manchem ursprünglich als Langweiler abgestempeltem Tech-Wert aus. Solides Wachstum, hohe Gewinnmargen und eine sichere Dividende – diese Attribute sind auf einmal wieder gefragt.

Und so gehörte die heute behandelte Aktie schon im letzten Jahr mit einem Plus von 61,9% zu den Top-Werten in meinem Dividendendepot. Da lag sie allerdings noch knapp hinter Lam Research und Microsoft.

In diesem Jahr traue ich ihr durchaus zu, dass sie sich weiter gut entwickelt. Aktuell liegt sie auch schon 4-Prozentpunkte vor Microsoft.

Worauf mein Optimismus gründet, wie die jüngsten Zahlen ausgefallen ist und welche Quartalsdividende ich erhalten habe, erfährst Du in diesem Beitrag.

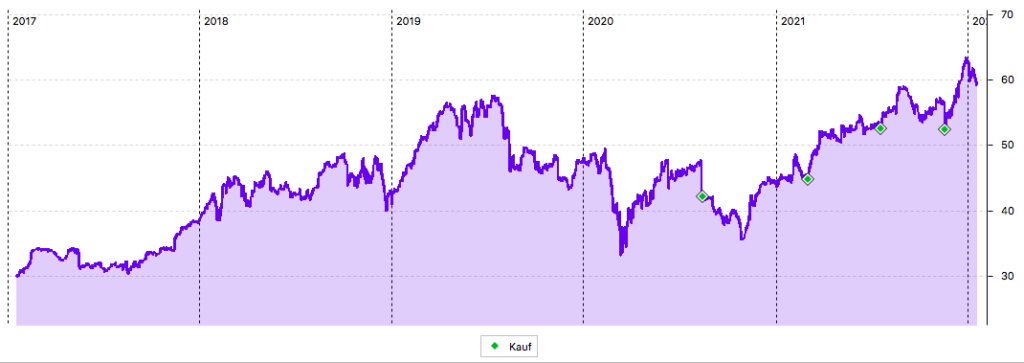

Im Corona-Crash-Jahr 2020 hatte ich die Aktie von Cisco Systems nach 11% Tagesverlust erstmals gekauft. Und dann im März und Juli 2021 nachgekauft. Hier habe ich die Aktie vorgestellt.

Und so sieht der Kursverlauf der letzten Jahre aus:

Aktienkauf

Bisher hatte ich meinen letzten Nachkauf noch nicht dokumentiert. Er fand bereits im November und erhöht folglich meine jetzige Dividendenzahlung statt. Ich kaufte am 18.11.2021 weitere 15 Aktien von Cisco Systems zum Kurs von je 46,59 €. Den Kauf führte ich gebührenfrei über gettex beim Smartbroker aus. So bezahlte ich insgesamt 698,85 €.

Dividendenzahlung

Cisco zahlt erneut eine Quartalsdividende von 0,37 US$ je Aktie. Für die nun erstmals dividendenberechtigten 60 Aktien in meinem Dividendendepot ergibt das eine Brutto-Dividende von 22,20 US$. Sie wurde vom Smartbroker zum Kurs von 1,1368 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 14,54 €. Sie wurde mit Wertstellung 26.01.2022 überwiesen.

Perspektive

Diese Dividendenzahlung sollte die letzte mit dem alten Satz sein. Denn schon im Februar verkündet Cisco üblicherweise eine Dividendenerhöhung. Angesichts der Historie wäre alles andere als eine Anhebung auf 0,38 US$ eine Überraschung. Der 1 Cent entspricht zwar nur 2,7%, aber das Management ist in der Regel sparsam. Oder vorsorgend, je nachdem wie man es sehen will.

Cisco hat zuletzt die Quartalszahlen für das erste Quartal gemeldet, im Februar werden dann schon die Zahlen für das zweite Quartal veröffentlicht.

Das erste Quartal lief bis Ende Oktober und zeigte einen Umsatzanstieg von 8% im Vorjahresvergleich. Der Gewinn je Aktie legte sogar um 37% zu.

Spannender ist natürlich die Prognose und die sieht weiterhin gut aus: im zweiten Quartal soll der Umsatz um 4,5-6,5% zulegen. Im gesamten Geschäftsjahr wird weiterhin ein Wachstum beim Umsatz um 5-7% erwartet.

Beim Gewinn je Aktie wurde die Prognose sogar angehoben, es werden nun 2,77-2,89 US$ erwartet. Das wäre ein Wachstum um 10,8-15,6% (Vorjahr: 2,50 US$).

Damit stehen die Zeichen bei Cisco sowohl beim Umsatz als auch beim Gewinn wieder auf Wachstum. Und aufgrund der hohen Profitabilität des Geschäfts und der attraktiven Dividendenrendite zählt die Aktie auch zu den Tech-Werten, die gemeinhin in einem Atemzug mit klassischen Value-Werten genannt werden.

Ich bin weiterhin froh, dass ich die Aktie vor noch nicht so langer Zeit ins Depot gekauft habe. Und ich plane auch weitere Zukäufe ein. Mein Ziel ist weiterhin ein Bestand von 100 Cisco-Aktien, denn ich bin von den langfristigen positiven Aussichten überzeugt.

Auf einen Blick:

| Unternehmen: | Cisco Systems |

| ISIN: | US17275R1023 |

| Im Divantis-Depot seit: | 14.08.2020 |

| Letzter Nachkauf am: | 16.11.2023 |

| Stückzahl im Divantis-Depot: | 100 |

| Durchschnittskaufkurs inkl. Gebühren: | 41,65 € |

| Gesamtkaufpreis: | 4.165,16 € |

| Bisher erhaltene Netto-Dividenden: | 215,03 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo Ben,

ich pflichte dir da vollkommen bei. Cisco ist ein sehr interesanter Langweiler. Konnte auch bei den letzten Rücksetzern nach den Zahlen immer nachkaufen. :-)

Mal sehen ob sich am 16-Feb wieder so eine Möglichkeit ergibt. Finde sie aber aktuell noch leicht zu hoch bewertet. Unter 46 EUR würde ich aber wahrscheinlich nochmal nachlegen.

Zum Thema alternativer Unternehmen zu denen die du im Depot hast: Ich habe gerade T. Rowe Price gekauft. Ein kerngesunder Dividendenaristokrat und kleiner Bruder von Blackrock und Co. Für dich aber wahrscheinlich weniger interessant, da du ja schon Blackrock im Depot hast. Aber vielleicht für den ein oder anderen interessant, der erst jetzt einsteigt.

Beste Grüße,

Christian

Franklin Resources auch nicht zu verachten. Ca 4 % div. Auch ein champion

Hallo

Ich habe einfach beide Aktien im Depot. Aber mit größerem Anteil von Blackrock.

LG Det

Hallo Christian,

T. Row Price habe ich mir auch schon mal angesehen und fand sie auch interessant. Aber mit BlackRock fühle ich mich – wie Du ja auch schreibst – schon genug investiert. Etwas stutzig macht mich im Moment bei TROW, dass die gesamte Finanzbubble (so nenne ich einfach mal die ganzen Blogger, Instagramer und Twitter-User) in Deutschland eine einmalige Chance bei TROW sieht. Ich lese täglich mehrfach davon. Alle kaufen nach und können den Kursrückgang nicht verstehen. Warum sieht der Markt das aber so anders? Auf Monatssicht ist die Aktie 25% im Minus. Bei BlackRock sind es „nur“ 15%.

Ich würde in TROW erst investieren, wenn sich ein Boden gefunden hat. Sowohl im allgemeinen Markt als auch bei der Aktie selbst.

Viele Grüße Ben

Richtig Ben, das kann ich gut nachvollziehen!

Ich habe mich – die Zahlen nochmal eingehender analysierend – davon überzeugen lassen, wie Detlef Stein, beide Papiere im Depot zu halten, BLK und TROW.

Der Gedanke ist dabei folgender: Natürlich ist BLK klarer Marktführer und mit ihrer Analyseplattform Aladdin sind sie wirklich ganz vorne dabei in dieser Branche. Und gleichzeitig ist ein „hidden champion“, der eher im Schatten BLKs operiert und exzellente Kennzahlen aufweist auch nicht zu verachten. Zumal wenn er als Dividendenaristokrat geadelt wurde. Derzeit sehe ich einen guten Einstieg oder die Chance für einen Nachkauf, sowohl bei TROW als auch bei BLK. Natürlich nur für die Anleger die gute Nerven haben (zugeben, bis Mitte 2021 hatte ich sie auch noch nicht, aber es wird besser und meine Qualitäten des gesunden Stoizismus prägen sich immer weiter aus…;-).

Sonnige Grüße aus Berlin und habt weiterhin Spaß an der Schaukelbörse!

Hi Ben,

ich habe mir jetzt mal 2 Kennzahlen (AUM und Net Client Cash Flow) für die letzten 5 Jahre angesehen:

TROW – AUM17 810 MRD USD -> AUM21 1.690 MRD USD

BLK – AUM17 6.290 MRD USD -> AUM21 10.000 MRD USD

Bei den AUM hat sich BlackRock schlechter entwickelt als T. Rowe Price.

Net Client Cash Flow

TROW hatte um die 1 %/a bezogen auf die AUM.

BLK hatte um die 5 %/a bezogen auf die AUM.

TROW zieht also weniger frisches Kapital an, scheint aber dennoch besser zu performen (AUM).

In 2021 gab es bei TROW sogar einen negativen Net Client Cash Flow von -1,7 % der AUM während BLK +5,4 % der AUM hatte. Dies und der Wechsel des CEO könnten den stärkeren Rückgang von T. Rowe Price begründen.

Ich werde mich auf jeden Fall auch noch einmal mit BLK beschäftigen.

VIele Grüße,

Christian

Hallo Ben,

evtl. könnte die prominente Präsenz von TROW im Aktienfinder eine Erklärung für die häufigen Erwähnungen in deutschen Blogs in der letzten Zeit sein.

Ich bin auch über diese Quelle auf die Aktie aufmerksam geworden und überlege ebenfalls eine erste Position aufzubauen.

Hinweis: die auf vielen Seiten aktuell angezeigte „erwartete Dividendenrendite“ wird vermutlich nicht erreicht werden. Ich vermute bei den zugrundliegenden Analysen eine fehlerhafte Berücksichtigung der Sonderdividende 2021 i.H.v. 3,00 $.

Viele Grüße

Martin

Die langfristige Dividende von T. Rowe Price waren in den letzten Jahren bei ca. 2 – 2,5%.

Wie Martin B. vermutet: Die Aktie dürfte wegen der Sonderzahlung von 3$ zusätzlich in den Fokus der Dividendenjäger und einigen Seiten gekommen sein (bei einer Dividende von ca. 4%).

Liebe Dividendenjäger, die Jahres-Dividende in 2022 dürfte wieder bei ca. 4$ (also wieder ca 2%) liegen.

Ich bin seit 2017 investiert und es ist für mich sehr entspannt – auch nach dem Rücksetzer (Kurs plus Div. bei ca. 10% p.a.).

Ansonsten halte ich es derzeit wie Ben: Füße stillhalten!

Gerade für Anfänger im Aktienmarkt sind die letzten 3-4 Monate – meine Meinung – äußerst lehrreich für zukünftige Investitionen. Sie zeigen:

a) „Diversifikation hilft den (hoffentlich nicht realisierten) Verlust zu begrenzen“.

b) Die „In-Aktien“ können bei solchen Bedingungen sehr volatil sein.

Grüße BörsenHai

Hi Börsenhai,

zuallerst mal Glückwunsch zur Performance mit T.Rowe Price in den letzten Jahren. :-) Auch das mit der Sonderdividende muss man tatsächlich beachten.

Wobei beim aktuellen Kursniveau von 150 USD, einer Quartalsdividende von 1,08 USD und einer durchaus erwartbaren Dividendenerhöhung bei der nächsten Auszahlung man nicht von 2% sondern eher von 3% ausgehen kann. Und das bei einer sehr komfortablen Ausschüttungsquote. Für Dividenden(wachstums)investoren schon interessant.

Wie Ben geschrieben hat, es ist wirklich eine gute Frage, warum T. Rowe Price stärker als die Konkurrenz Blackrock abgestraft wurde.

VIele Grüße,

Christian

Hi Christian,

danke, aber Du hättest mir 2017 sagen müssen: Kauf die Thermo Fisher, statt den T Rowe Price. ;)

Ja ich gebe Dir Recht: Brutto: 2,88%, Netto 2,2% zum jetzigen Kurs und es werden voraussichtlich mehr als die 1,08/Quartal.

Ich weiß nicht, warum die T Rowe Price deutlich mehr gesunken ist als die BlackRock. BlackRock hat natürlich eine andere Marktmacht und mit Aladdin und iShares als Markenprodukte eine gewisse Sicherheit. Auch Partners Group ist mit ca. 20% unter die Räder gekommen.

BörsenHai