Was Dich hier erwartet:

Was für eine Überschrift! Vor wenigen Wochen hatte ich noch überhaupt keinen Rentenfonds in meinem Depot und jetzt schreibe ich schon von einem Portfolio…

Im März hatte ich Dir einen Rentenfonds vorgestellt, in den ich investieren wollte. Das Besondere daran: es war ein Laufzeitfonds, der bis zum Jahr 2024 läuft und dann endet. Der Fonds befand sich noch in der Zeichnungsphase und die Vorstellung wurde kontrovers diskutiert.

Was ich aus den Anregungen gemacht habe und wie jetzt – kurze Zeit später – mein Rentenfonds-Portfolio aussieht, erfährst Du in diesem Beitrag. Ebenso meine weitere Strategie in Rentenpapieren.

Der Templeton-Laufzeitfonds

Selten gab es so viele kontroverse Kommentare zu einem Investmentvorschlag wie zum Franklin Target Income 2024 Fund (hier alles zum nachlesen!).

Ich muss sagen: die Kritik konnte ich gut annehmen, vor allem wenn sie konstruktiv ausfiel. Der hohen Kosten des Fonds war ich mir ohnehin bewusst. Aber die Hinweise auf einige interessante ETF-Alternativen habe ich mir genau angesehen und für mich tatsächlich Anlagealternativen entdeckt.

Trotzdem wollte ich in den Templeton-Laufzeitfonds investieren, da er mit seinem festen Enddatum optimal in meine Liquiditätsplanung passt.

Es war merkwürdigerweise nicht möglich, den Fonds zu kaufen. Die Consorsbank kannte ihn gar nicht, bei der Comdirect Bank funktionierte das Orderformular nicht und die Augsburger Aktienbank nahm zwar die Order an, stornierte sie aber am Tag darauf wieder. Mit dem Hinweis, dass der Fonds „nicht handelbar“ sei.

Ich musste mich also – wohl oder übel – nach Alternativen umschauen! Dazu später mehr…

Am 17.04.2019 probierte ich es noch einmal bei der Comdirect Bank und siehe da: Jetzt wurde die Order angenommen. Um alles auszuprobieren, investierte ich aber erstmal „nur“ die Mindestordergröße von 10 Anteilen.

Gut gelaunt erhielt ich allerdings 3 Stunden nach Orderaufgabe einen Anruf, dass der Fonds leider nicht investierbar sei und die Order gestrichen wurde. Ich solle es aber gerne zu einem späteren Zeitpunkt noch einmal versuchen…

Für mich war es das aber nun mit dem Templeton-Laufzeitfonds. Was für einen Sinn macht es, einen Fonds aufzulegen, den man bei den bekannten Online-Brokern nicht erwerben kann?

Ich kann es mir nur damit erklären, dass hier die vollen Gebühren vereinnahmt werden sollen und Bonifizierungen beim Ausgabeaufschlag ausgeschlossen werden sollen.

Ich wäre ja sogar bereit gewesen, die 1% Ausgabeaufschlag zu zahlen. Aber weiter „betteln“, dass ich den Fonds kaufen darf? Dafür ist mir meine Zeit und mein Geld zu schade!

So ist aus einer Investmentidee dank Eurer Kommentare ein Investment in Renten-ETFs geworden.

Die Renten-ETFs

Bei Aktien bin ich ja bekanntlich kein Fan von ETFs (hier nachlesen!). Einfach deshalb, weil ich lieber in Einzelaktien investiere und auch genügend Kapital investiert habe, um eine ausreichende Diversifikation zu erreichen.

Bei Renten sieht das anders aus. Durch die hohe Mindestanlage einzelner Papiere von mindestens 1.000 €, oftmals aber sogar 100.000 €, kommt eine Direktanlage für mich nicht in Betracht.

Mir bleibt nur der Weg über eine Fondslösung. Und da stellen ETFs tatsächlich aufgrund ihrer niedrigen Kosten eine beachtenswerte Alternative dar.

Nachdem ich die geplanten 10.000 € nicht in den Templeton-Laufzeitfonds investieren konnte, habe ich mich als Alternative für vier Renten-ETFs entschieden:

Vanguard USD Corporate Bond UCITS ETF

Der Fonds investiert in auf US-Dollar lautende Unternehmensanleihen mit Investment Grade-Rating, festem Kupon, einer Laufzeit von mindestens einem Jahr sowie einem Mindestemissionsvolumen von 250 Millionen US$.

Er ist monatlich ausschüttend, notiert in US$ und berechnet Kosten von 0,12% p.a. Das größte Risiko bei diesem ETF sehe ich neben einem Zinsanstieg in den USA in einem Verfall des US-Dollars. Aktuell deutet aber wenig darauf hin.

Der ETF lässt sich derzeit bei der Comdirect Bank im Sparplan gebührenfrei ordern (Infos zur Depoteröffnung findest Du hier*).

ISIN: IE00BZ163K21

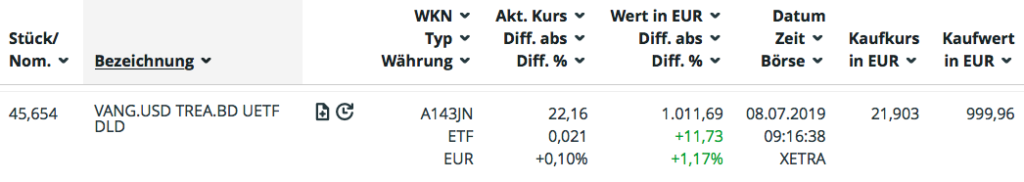

Vanguard USD Treasury Bond UCITS ETF

Der Fonds investiert in auf US-Dollar lautende US-Staatsanleihen mit festem Kupon, einer Laufzeit von mindestens einem Jahr sowie einem Mindestemissionsvolumen von 300 Millionen US$.

Der ETF ist monatlich ausschüttend und berechnet Kosten von lediglich 0,12% p.a. Er notiert – wie auch die enthaltenen Anleihen – in US$ und besitzt damit ein Währungsrisiko.

Der ETF lässt sich derzeit ebenfalls bei der Comdirect Bank im Sparplan gebührenfrei ordern (Infos zur Depoteröffnung findest Du hier*).

ISIN: IE00BZ163M45

Vanguard USD Emerging Markets Government Bond UCITS ETF

Der Fonds investiert in auf US-Dollar lautende Schuldscheine mit einer Laufzeit von mindestens einem Jahr sowie einem Mindestemissionsvolumen von 500 Millionen US$, die von staatlichen und quasi-staatlichen Emittenten aus Schwellenländern begeben wurden.

Der ETF ist monatlich ausschüttend und berechnet Kosten von 0,25% p.a. Da sowohl Anleihen als auch der ETF in US$ notieren, besteht ein Währungsrisiko.

Der ETF lässt sich derzeit bei der Comdirect Bank im Sparplan gebührenfrei ordern (Infos zur Depoteröffnung findest Du hier*).

ISIN: IE00BZ163L38

iShares J.P. Morgan EM Local Government Bond UCITS ETF

Der Fonds investiert in Staatsanleihen aus Schwellenländern im Investment-Grade- und Hochzins-Bereich. Er unterscheidet sich von dem Vanguard-ETF dadurch, dass die Staatsanleihen nicht auf US$, sondern auf Lokalwährungen lauten. Dadurch sind die Zinssätze in der Regel deutlich höher, es besteht aber auch ein zusätzliches Währungsrisiko.

Der ETF ist halbjährlich ausschüttend. Ich sehe ihn als interessante Beimischung des Portfolios an. Im ersten Schritt soll er aber nicht mehr als 10% der Rentenfonds ausmachen.

Die Kosten sind mit 0,50% p.a. vergleichsweise hoch. Wenigstens profitiere ich mit meinen BlackRock-Aktien aber indirekt davon.

Der ETF lässt sich derzeit bei der Comdirect Bank im Sparplan gebührenfrei ordern (Infos zur Depoteröffnung findest Du hier*).

ISIN: IE00B5M4WH52

Das Portfolio im Überblick

Die ursprünglich beabsichtigten 10.000 € habe ich damit nun auf 4 Fonds aufgeteilt. Zugleich habe ich eine Gewichtung vorgenommen, die meinen Ertragserwartungen bei gleichzeitiger Risikotoleranz gerecht werden soll.

Alle Fondskäufe habe ich als Sparplan bei der Comdirect Bank vorgenommen. Dadurch konnte ich auch Bruchteile erwerben und mein Investment genau beziffern.

Mein Rentenfonds-Portfolio sieht damit wie folgt aus:

60% Vanguard USD Corporate Bond UCITS ETF:

10% Vanguard USD Treasury Bond UCITS ETF:

20% Vanguard USD Emerging Markets Government Bond UCITS ETF

10% iShares J.P. Morgan EM Local Government Bond UCITS ETF

Fazit

Nachdem ich einige Zeit überhaupt nicht in Anleihen investiert war, fühlt es sich nun gut an, wenigstens einen kleinen Teil des Depots in dieser Asset-Klasse zu halten. Die ETFs sind ausschüttend und kommen insgesamt auf eine Ausschüttungsrendite von 3,84% p.a. Das sind bei meinem Investment von 10.000 € immerhin schon 384 € im Jahr oder 32 € im Monat – vor Steuern.

Ich lasse diese ETFs jetzt einfach entspannt laufen und schaue auch nicht täglich auf die Kurse. Sie haben sich seit dem Kauf schon gut entwickelt, da die Zinsen weiter gesunken sind. Aber es wird auch mal in die andere Richtung gehen. Damit kann ich aber leben. Und sollte es irgendwann zur großen Zinswende und wieder steigenden Zinsen kommen, dann kann ich die ETFs jederzeit verkaufen. Sie sind, anders als meine Aktien, zwar eine Langfristanlage, aber stehen jederzeit auch zur Disposition.

Danke für diesen Blog. Ich finde es fraglich, dass Renten an der Börse gehandelt werden.

Hallo Nina,

warum ist es fraglich, dass Renten an der Börse gehandelt werden? Oder verwechselt Du hier irgendetwas? Wenn meine zukünftige Rente an der Börse gehandelt würde, dann fände ich das auch fraglich und überhaupt nicht gut. Das hat aber nichts miteinander zu tun.

Wo soll man den sonst Schuldtitel handeln? Könnte man natürlich außerbörslich machen. Außer dass dies weniger liquide wäre und somit zu schlechteren Kursen gehandelt würde, käme das ja auf das gleiche raus.

Hallo Nina,

„Renten“ ist der Fachbegriff für Anleihen, die von Staaten oder Unternehmen emittiert werden. Das hat nichts mit der gesetzlichen oder privaten Rente eines Bürgers zu tun. Ein Handel dieser Renten wäre in der Tat fraglich. ;)

Viele Grüße Ben

Hallo Ben,

ich war ja einer der ETF-Fürsprecher für den Anleihenbereich und bin gerade selbst dabei, mir das identische Vanguard-Portfolio aufzubauen, wobei ich evtl. die US-Staatsanleihen weglassen werde.

Wie du richtig sagst: bei einem Zinsanstieg kann man verkaufen. Ich gehe aber davon aus, dass bei einem Zinsanstieg auch die Kupons der enthaltenen Anleihen steigen werden und sich an der Gesamtperformance nicht allzu viel ändern wird, dafür aber die Ausschüttungen höher werden.

Kannst Du meinen Gedankengang nachvollziehen und bestätigen?

Danke und Gruß,

Jörg

Hallo Jörg,

die US-Staatsanleihen habe ich „beigemischt“, da sie wenig Gebühren kosten und in einem Rentenportfolio das klassische Basisinvestment darstellen.

Da die ETFs ja Indizes aus bestehenden Rentenpapieren abbilden, würde ein Zinsanstieg nach meinem Verständnis zu einem Kursverlust führen. Klar, Neuemissionen werden dann mit höheren Coupons emittiert. Aber sie sind nur ein Bruchteil der Indizes. Erst über die Jahre verändert sich dann die Zusammensetzung, wenn bisherige Indexrentenpapiere fällig werden und durch Neuemissionen ersetzt werden.

Viele Grüße Ben

Hallo,

Ich bin auch gerade dabei etwas in Richtung Anleihen-ETFs zu recherchieren und bin direkt bei den 3 oben genannten Vanguards gelandet, noch bevor der Artikel erschien. Witziger Zufall. Nach meinem Verständnis würde ein Zinsanstieg einen Kursverlust des ETF bedeuten. Gleichzeitig würden natürlich die Ausschüttungen steigen, jedoch deutlich langsamer im Verhältnis zum Kursverlust.

Meiner Meinung nach muss man da auf die Duration des jeweiligen ETF schauen. Wenn ich es richtig verstanden habe, gibt die Duration an, wieviele Jahre es dauert, bis das Papier nach einer Zinsänderung um 1% wieder bei seinem ursprünglichen Wert angelangt ist. Lasse mich aber auch gern eines besseren belehren.

Gruß

Martin

Guten Tag mal alle zusammen.

Ich bin neu hier, beschäftige mich aber auch schon eine Weile mit Aktien und ETF.

Meine Frage an Ben.

Bietest du auch an, mal ein Portfolio an zu schauen und viell. ein paar Anregungen dazu zu geben?

Es würde mich doch sehr interessieren was ein altgedienter Profi dazu sagt.

Im Übrigen habe ich vor auch nach und nach auf die Dividendenstrategie zu wechseln.

Über eine positive Antwort würde ich mich sehr freuen.

Gruß

Michael

Hallo Michael,

vielen Dank für Deinen Kommentar und Dein Vertrauen in meine Fähigkeiten.

Du bist in guter Gesellschaft, ich erhalte regelmäßig Anfragen, ob ich mir mal ein Depot anschauen kann. Das biete ich aber (bisher) nicht an. Durch meinen Blog möchte ich zur selbst verantwortlichen Geldanlage anregen. Ich übernehme aber keine Haftung für die Geldanlagen der Leser. Würde ich jetzt eine Art Coaching für die Depots der Leser anbieten, dann empfände ich das aber als schwierig. Außerdem muss ich aufpassen, dass ich dann nicht in eine Erlaubnispflicht als Anlageberater gerate.

Trotzdem habe ich „(bisher)“ geschrieben, weil ich das nicht für immer und ewig ausschließen will. Nur im Moment steht es nicht auf meinem Programm.

Was Du aber natürlich machen kannst: Du kannst Dein Depot hier in einen Kommentar schreiben und schauen, ob aus der Community heraus Anregungen kommen. Vielleicht hilft Dir das ja auch schon etwas weiter.

Viele Grüße Ben

Hallo Ben !

Vielen Dank für deine Antwort.

Ich hatte schon befürchtet das das Forum ziemlich wenig besucht wird, weil doch viele Kommentare schon aus 2018 stammen. Irgendwie sind die Kommentare ziemlich verstreut, was es, wie ich finde, sehr unübersichtlich macht.

Aber ich werde mal mein Depot hier einstellen ( mal sehen wie ich das hin kriege ) und bin gespannt auf Reaktionen.

Viele Grüße

Michael

Auf Anregung von Ben stelle ich mal mein momentanes Depot zur Diskussion:

Über Kommentare würde ich mich sehr freuen !

Gruß

Michael

ISIN / WKN Gewinn / Verlust Stand 22.07.2019

Name

ETF ( teilweise als monatlicher Sparplan )

IE00BYZK4776 / A2ANH2 +3,92 %

ISHS IV-HEALTHC.I…

IE00BGV5VN51 / A2N6LC +5,78 %

X(I)-AI+BIG DATA …

LU0411078552 / DBX0B5 +7,37 %

XTR.S+P 500 2X L….

LU0378453376 / ETF020 +2,72 %

COMST.-NIKKEI225 …

LU0496786574 / LYX0FS +3,18 %

MUL-LYX.S+P500UC….

LU0533033667 / LYX0GP +7,17 %

MUL-LYX.MSCI W.IT…

IE00B0M63284 / A0HGV5 -0,48 %

IS EUR.PROP.YI.U….

IE00B4L5Y983 / A0RPWH +9,56 %

ISHSIII-CORE MSCI…

IE00B6YX5D40 / A1JKS0 +2,38 %

SPDR S+P US DIV.A…

IE00B9F5YL18 / A1T8FT +3,38 %

VANG.FTSE D.A.P.X…

IE00BKM4GZ66 / A111X9 +2,66 %

IS C.MSCI EMIMI U…

IE00BWBXM617 / A14QB2 +2,46 %

SPDR S+P US H.C.S…

Aktien

US02079K3059 / A14Y6F +0,98 %

ALPHABET INC.CL.A…

US0567521085 / A0F5DE -2,67 %

BAIDU INC.A ADR D…

US33829M1018 / A1JZ18 -5,78 %

FIVE BELOW INC. …

US0846707026 / A0YJQ2 +1,66 %

BERKSH. H.B NEW D…

CH0038863350 / A0Q4DC +11,12 %

NESTLE NAM. …

GB00BZ09BD16 / A2ABYA +59,58 %

ATLASSIAN CORP. A…

DE0006231004 / 623100 +18,51 %

INFINEON TECH.AG …

DE0007472060 / 747206 +13,91 %

WIRECARD AG

US0255371017 / 850222 +9,37 %

AMER. EL. PWR …

US1713401024 / 864371 +2,52 %

CHURCH + DWIGHT C…

US5949181045 / 870747 +32,63 %

MICROSOFT DL-,…

US9839191015 / 880135 +21,50 %

XILINX INC. …

US7960502018 / 881823 +3,10 %

SAMSUNG EL./25 GD…

US67066G1040 / 918422 +10,41 %

NVIDIA CORP. …

Depotgesamtwert: + 9,28 %

Hallo Michael,

vielen Dank für die Transparenz über Dein Depot. Leider sagt die bisherige Performance der einzelnen Titel nichts darüber aus, ob Dein Depot ausgewogen strukturiert ist. Das kann nur die jeweilige Gewichtung der einzelnen Positionen klären. Bei den ETFs fällt mir auf, dass Du einige Länder/Regionen abdeckst und zusätzlich in Branchen investierst. Was versprichst Du Dir damit? Zumal Du bei den Aktionen auch schon einiges an Technologie dabei hast.

Viele Grüße Ben

Hallo Ben !

Danke für deinen Kommentar !

Mein Ziel war es möglichst breit gestreut zu investieren. Das versuche ich über die ETF zu erreichen.

Neben verschiedenen Regionen, war es auch mein Ziel, in zukünftig lukrative Branchen zu investieren.

Breit , breiter, am breitesten.

Die Aktien sind so der Versuch die Rendite nochmal zu puschen.

Mein Augenmerk liegt dabei auf absoluten Marktführern die auch künftig gut verdienen und weiter wachsen.

z.B. Samsung, Alphabet usw.

Dazu kommen noch Aktien die zu aufstrebenden Unternehmen gehören, die in neue Geschäftsfelder vorstossen und dort sehr schnell wachsen, wie z.B. Wirecard.

Die Gewichtung werde ich noch nachreichen.

Ich wünsche dir ein schönes sonniges Wochenende !

Michael

Hallo Ben,

nun also noch die Gewichtung im Depot:

Name Anteil Depot %

X(I)-AI+BIG DATA ETF 1CDL 0,3 ETF

BAIDU INC.A ADR DL-,00005 1,4 Aktie

COMST.-NIKKEI225 U.ETF I 1,4 ETF

XTR.S+P 500 2X L.D.S. 1C 2,3 ETF

MUL-LYX.MSCI W.ITTRUE AEO 2,3 ETF

FIVE BELOW INC. DL -,01 2,6 Aktie

CHURCH + DWIGHT CO. DL 1 2,7 Aktie

NESTLE NAM. SF-,10 2,8 Aktie

MUL-LYX.S+P500UC.ETF DEO 2,8 ETF

AMER. EL. PWR DL 6,50 2,8 Aktie

IS EUR.PROP.YI.U.ETF EOD 2,9 ETF

BERKSH. H.B NEW DL-,00333 3,0 Aktie

VANG.FTSE D.A.P.X.J.DLD 3,0 ETF

IS C.MSCI EMIMI U.ETF DLA 3,0 ETF

ISHS IV-HEALTHC.INNOV.ETF 3,0 ETF

XILINX INC. DL-,01 3,3 Aktie

SPDR S+P US DIV.ARIST.ETF 3,6 ETF

SPDR S+P US H.C.S.S.UETF 3,6 ETF

MICROSOFT DL-,00000625 3,7 Aktie

SAMSUNG EL./25 GDRS NV PF 3,9 Aktie

ATLASSIAN CORP. A DL -,10 4,2 Aktie

INFINEON TECH.AG NA O.N. 4,8 Aktie

NVIDIA CORP. DL-,001 5,0 Aktie

ALPHABET INC.CL.A DL-,001 5,9 Aktie

WIRECARD AG 11,7 Aktie

ISHSIII-CORE MSCI WLD DLA 14,1 ETF

Anteil ETF 42,3 %

Anteil Aktien 57,7 %

Viele Grüße

Michael

Top vorgesorgt! =)

Jetzt kannst du die 10k auch noch in Aktien umschichten.

Hallo Ben,

wie siehst Du die Situation für dein Renten- Depot? Die sich vermutlich abzeichnenden Zinserhöhungen In den USA, werden es dem Vanguard USD Corporate Bond UCITS ETF nicht einfach machen, oder?

Gruss Marcus

Wie ist denn das bei Renten-ETF: Wenn jetzt die Zinsen so gestiegen sind / evtl. noch weiter steigen in Bereiche, die früher nicht unüblich waren (4 – 6 %), dann sinken doch die Kurse der in den ETFs enthaltenen Anleihen.

Wenn jetzt di Leute ihre ETF-Anteile zurückgeben dann sind doch auch die ETFs gezwungen, die Anleihen zu verkaufen und damit die Kursverluste zu realisieren (und können nicht abwarten bis zur Endfälligkeit und Rückzahlung der 100 %).

Ist das ein systemisches Risiko (ähnlich wie bei den ´offenen´ Immobilienfonds seinerzeit)?

Hallo Mike,

das Problem ist ja bei allen offenen Fondsprodukten (wozu eben auf ETFs zählen) das Gleiche: Wenn die Anleger Anteile zurückgeben, sind die Fonds gezwungen, ihre Objekte (egal ob Immobilien, Aktien oder Anleihen) zu verkaufen. Aktiv gemanagte Fonds können da sicherlich noch über ihre Cash-Quote justieren, aber bei ETFs geht das quasi automatisch. Das ist aber in einem liquiden Markt wie einem breiten Aktien- oder Anleihenmarkt eher kein Problem. Im Immobilienbereich dann schon, vor allem wenn es keine Käufer zu den bisherigen Bewertungen gibt.

Der Anleihemarkt ist aber üblicherweise liquide genug, um Verkäufe von ETFs auffangen zu können. Da die Anleihen ja täglich im ETF neu bewertet werden, ist es für den ETF ohnehin keine sinnvolle Option, die Anleihen bis zur Endfälligkeit zu halten. Oder anders gesagt: dem ETF ist es völlig egal, ob er Kursverluste realisiert. Sie sind ohnehin im Anteilspreis eingepreist.

Und deshalb sehe ich da – im Gegensatz zu Immobilienfonds – kein systemisches Risiko.

Viele Grüße Ben

Guten Tag,

Dies ist Off-Topic, aber hat zufällig jemand eine Meinung zu folgenden Anleihen-ETFs:

https://extraetf.com/de/etf-profile/IE00BZ163K21?tab=distributions

https://extraetf.com/de/etf-profile/IE00BZ163M45?tab=distributions

https://extraetf.com/de/etf-profile/IE00B2NPKV68?tab=components

Bzw. kann jemand davon abraten oder hat Alternativen bzgl. Anleihen? Ungern würde ich ein Direktinvestment machen, sodass mir die gebündelten ETFs (sicherer?) erscheinen. Fonds sind wohl zu teuer? Dies soll nur als Ergänzung zu Aktien passieren.

Vielen Dank und Grüße Laura

Guten Tag,

Dies ist Off-Topic, aber hat zufällig jemand eine Meinung zu folgenden Anleihen-ETFs:

IE00BZ163K21 Vanguard USD Corporate Bond UCITS ETF (Dist)

IE00BZ163M45 Vanguard USD Treasury Bond UCITS ETF (Dist)

IE00B2NPKV68 iShares J.P. Morgan $ EM Bond UCITS ETF (Dist)

Bzw. kann jemand davon abraten oder hat Alternativen bzgl. Anleihen? Ungern würde ich ein Direktinvestment machen, sodass mir die gebündelten ETFs (sicherer?) erscheinen. Fonds sind wohl zu teuer? Dies soll nur als Ergänzung zu Aktien passieren.

Vielen Dank und Grüße Laura

Ahaaa, ich denke damit ist meine Frage beantwortet. Dankeschön! Ben, Sie sind ja nahezu in den gleichen Produkten investiert. Dann kann ich ja mit gutem Gewissen loslegen xD

Hallo Laura,

ich hatte den ursprünglichen Kommentar unter diesen Artikel verschoben, da er hier thematisch passt. Ich selbst bin allerdings nicht mehr in den Anleihen-ETFs investiert. Das hatte aber vor allem mit den damals anstehenden Zinserhöhungen zu tun. Jetzt, nachdem die Zinsen so gestiegen sind, könnte es tatsächlich wieder Sinn machen, in Anleihen-ETFs zu investieren. Ich wünsche jedenfalls viel Erfolg und beobachte die Entwicklung ebenfalls.

Viele Grüße Ben