Die Dividende aus Vorsichtsgründen im Corona-Crash gekürzt und nun nicht wieder erhöht. Und beim Aktienkurs innerhalb der letzten 12 Monate mehr als ein Drittel verloren.

Eigentlich genug Gründe, um enttäuscht zu sein und der Aktie den Rücken zu kehren. Aber die Hoffnung stirbt bekanntlich zuletzt. Und nun gibt es die Meldung über den Einstieg des Hedgefonds Elliott Management. Der als aktivistischer Investor bekannte Fonds dürfte der Aktie Beine machen.

Welche Erwartungen ich damit verbinde und wie die jüngste Dividendenzahlung aussieht, erfährst Du in diesem Beitrag.

Welltower habe ich seinerzeit in Ergänzung zu Omega Healthcare Investors (OHI) gekauft (hier!). Und die Dividenden kommen im gleichen Monat, so dass ich die beiden Betreiber von Seniorenimmobilien immer schön vergleichen kann.

Dividendenzahlung

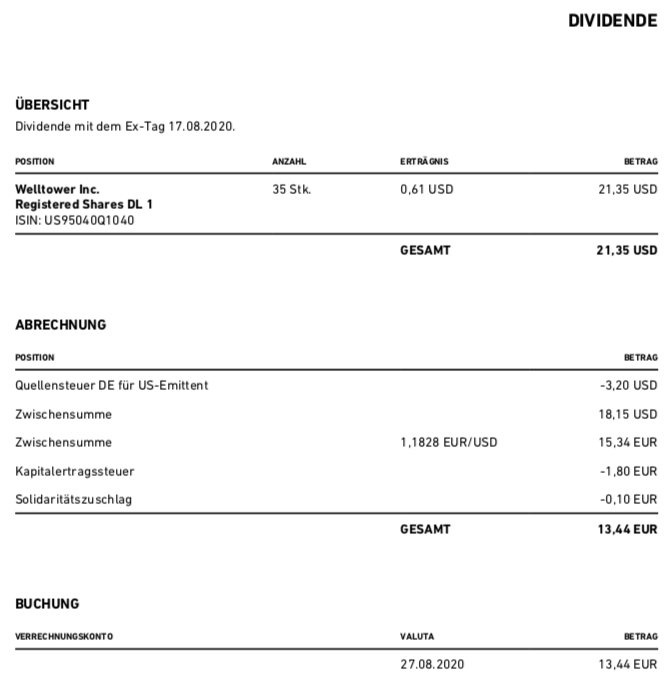

Welltower zahlt wieder (wie nach der massiven Kürzung zum letzten Quartal) eine Quartalsdividende von 0,61 US$. Für die 35 Aktien in meinem Depot ergibt das eine Brutto-Dividende von 21,35 US$. Trade Republic * rechnete zum Kurs von 1,1828 in Euro um. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 13,44 €. Sie wird mit Wertstellung 27.08.2020 überwiesen.

Perspektiven

Paul Singer, der Chef des Elliott-Hedgefonds, ist nicht gerade dafür bekannt, besonders zimperlich zu sein. Üblicherweise steigt er mit einer kleinen Beteiligung um 1% in ein Unternehmen ein und stellt dann öffentliche Forderungen an das Management. Zuletzt war das u.a. bei AT&T der Fall und führte dazu, dass das Management versprach, das gesamte Portfolio zu überprüfen und auf Rendite zu trimmen.

Auch bei Welltower könnte es so laufen. Im Vergleich mit OHI liegt die Aktie meilenweit zurück. Während dort die nächste Dividendenerhöhung ansteht und aktiv am Portfolio gearbeitet wird, scheint es sich das Welltower-Management auf seiner Position gemütlich gemacht zu haben und managt in erster Linie die Liquidität.

Klar, ohne ausreichende Liquidität kann kein Unternehmen überleben. Was mich aber immer noch ärgert, ist die Dividendenkürzung, die nicht notwendig gewesen wäre. Die Liquidität liegt bei vollkommen ausreichenden 4,3 Milliarden US$, davon 3 Milliarden US$ offener Kreditlinien.

Bereits seit längerer Zeit eingeleitet und weiter im Fortschreiten ist eine Umstrukturierung der Immobilien weg von den Seniorenimmobilien hin zu Gesundheitsimmobilien. So sank der Anteil der selbst betriebenen Seniorenimmobilien in den letzten zwei Jahren von 46% auf 36%.

Im Rahmen der Corona-Pandemie ist die Belegungsrate dieser Seniorenimmobilien um rund 5% zurückgegangen. Dabei ist vor allem zu beobachten, dass weniger Menschen neu eingezogen sind. Die Angst vor einer Ansteckung mit Covid-19 ist offenbar allgegenwärtig, obwohl 93% der Einrichtungen keinen einzigen Corona-Fall haben.

Ich sehe derzeit leider weiterhin keinen Grund, Welltower nachzukaufen. Zwar bringt der Elliott-Einstieg neue Fantasie. Aber mir fehlt auf die Ferne die Vorstellungskraft, wie auf die Schnelle ein Umschwung geschehen kann. Denn auch ein Hedgefonds kann Corona nicht ausschalten. Das Geschäftsmodell von Welltower ist erst mal hart betroffen und die Wartezeit auf einen Impfstoff muss überbrückt werden.

Ich bleibe mit meinen 35 Aktien an Bord und schaue gespannt auf die Entwicklungen. Wenn ich weiteres Geld in den Sektor stecken möchte, dann mache ich das aber bei OHI. Dort sehe ich einfach eine größere Dynamik und eine deutlich attraktivere Dividendenrendite.

Auf einen Blick:

| Unternehmen: | Welltower Inc. |

| ISIN: | US95040Q1040 |

| Im Divantis-Depot seit: | 02.10.2017 |

| Letzter Nachkauf am: | -- |

| Stückzahl im Divantis-Depot: | 35 |

| Durchschnittskaufkurs inkl. Gebühren: | 59,89 € |

| Gesamtkaufpreis: | 2.096,17 € |

| Bisher erhaltene Netto-Dividenden: | 306,48 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Gibt es eigentlich Beispiele, wo sich das Engagement von Elliott für die Aktionäre langfristig gelohnt hat?

BG, Matthias66

Das Manager-Magazin hat eine Übersicht der „Opfer“ von Elliott zusammengestellt. Da ist schon der ein oder andere Wert dabei, wo ich das Engagement als positiven Anstoß für die weitere Entwicklung werte (z.B. bei Scout24, Stada).

Viele Grüße Ben

Ich weiss nicht ob das auch mit Elliott zu tun hat, aber in den letzten Wochen ist doch einiges passiert bei Welltower.

– neuer CEO

– einige Verkäufe erfolgreich abgeschlossen und die Umstrukturierung weiter vorangetrieben

– laut dem letzen Business Update Anfang Oktober gab es zum 1. mal seit Ausbruch von Covid19 eine Verbesserung bei der Belegungsquote (über die letzten 2 Wochen)

ich bin ebenfalls seit 2017 investiert und hatte mich gegen OHI aufgrund der Abhängigkeit vom Staat entschieden, anscheinend haben die staatlichen Gelder (samt Hilfsprogramm für einige schon fast insolvente Mieter) aber bisher den Unterschied zugunsten OHI ausgemacht.

Ich bleibe aber weiter bei WELL an Bord und schätze die letzten News positiv ein.

LG Sebastian

Das Unternehmen habe ich nicht – ein Jahr minus 46,1%, drei Jahre -22,8% und 5 Jahre -27,3%, da nützt die Dividende auch nichts.

es so zu betrachten macht für mich keinen Sinn. Ende 2019 war ich 60% im Plus, jetzt ca 10% in Minus, mit Dividenden +- 0.

Hier interessiert mich eher das langfristige operative Geschäft, was durch Corona stark getroffen wurde.

REITS sind aufgrund nachvollziehbarer Gründe fast durchweg stark abgestraft worden. Sind deshalb alle schlecht ? Ich denke hier sollte man differenzierter betrachten und nicht nur auf den Kurs schauen.