Als klassische Infrastrukturaktie war der australische Mautstraßenbetreiber stark von den Corona-Lock-Downs betroffen. Und seinerzeit ging nicht nur der Aktienkurs in die Knie, sondern auch die Dividende wurde deutlich gekürzt.

Das liegt nun aber schon vier Jahre zurück und inzwischen ist die Dividende höher als vor Corona. Stetigen Erhöhungen sei Dank.

Der Aktienkurs hat demgegenüber allerdings immer noch einen Rückstand von 20%. Und das hängt sicherlich mit den gestiegenen Zinsen zusammen. Denn eine Dividendenrendite von 4,5% lockt aktuell kaum hinter dem Ofen hervor.

Welche Gedanken zum Fortbestand der Aktie in meinem Depot mir deshalb kommen und wie ich generell die Perspektiven des Unternehmens einschätze, erfährst Du in diesem Beitrag.

Die Transurban Group betreibt Mautstraßen in Australien und den USA. Vorgestellt habe ich die Aktie hier.

Wie Du im Chart siehst, hat Corona die Aktie stark getroffen, nach der folgenden Erholung hatte sie sich im Mittel zunächst bei 9 € eingependelt, notiert aktuell aber nur noch bei rund 8 €:

Dividende

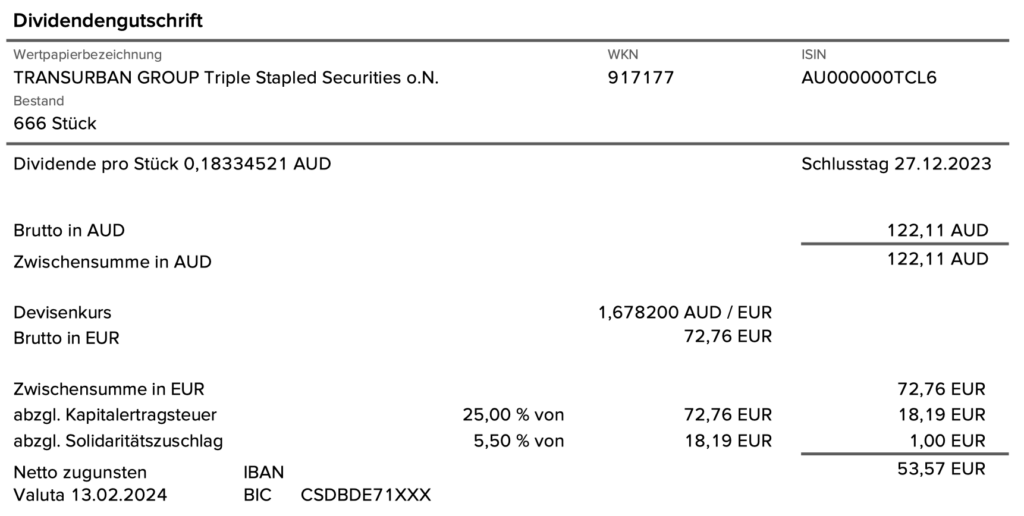

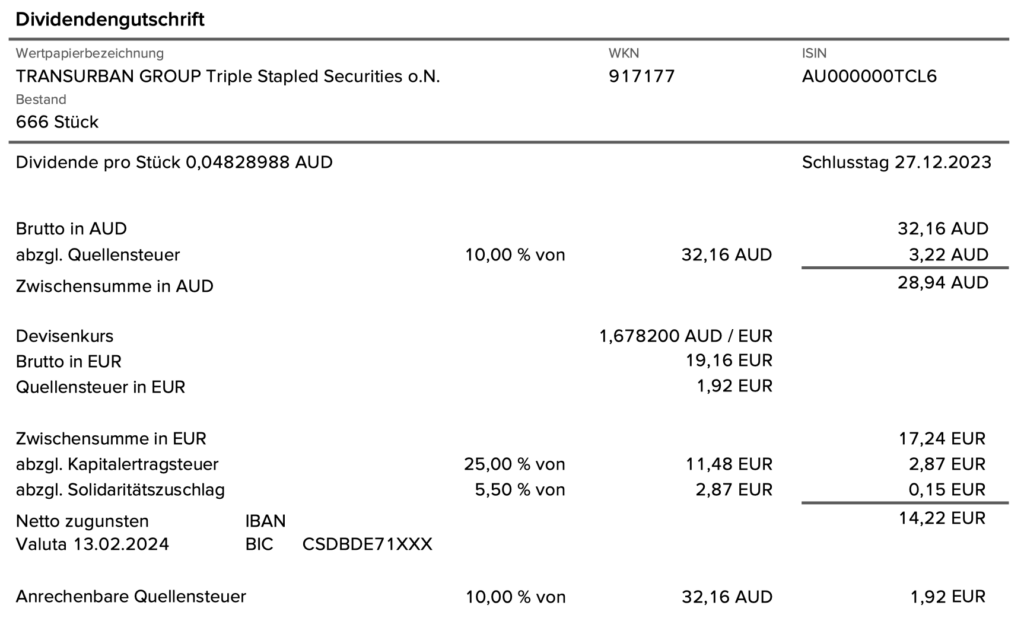

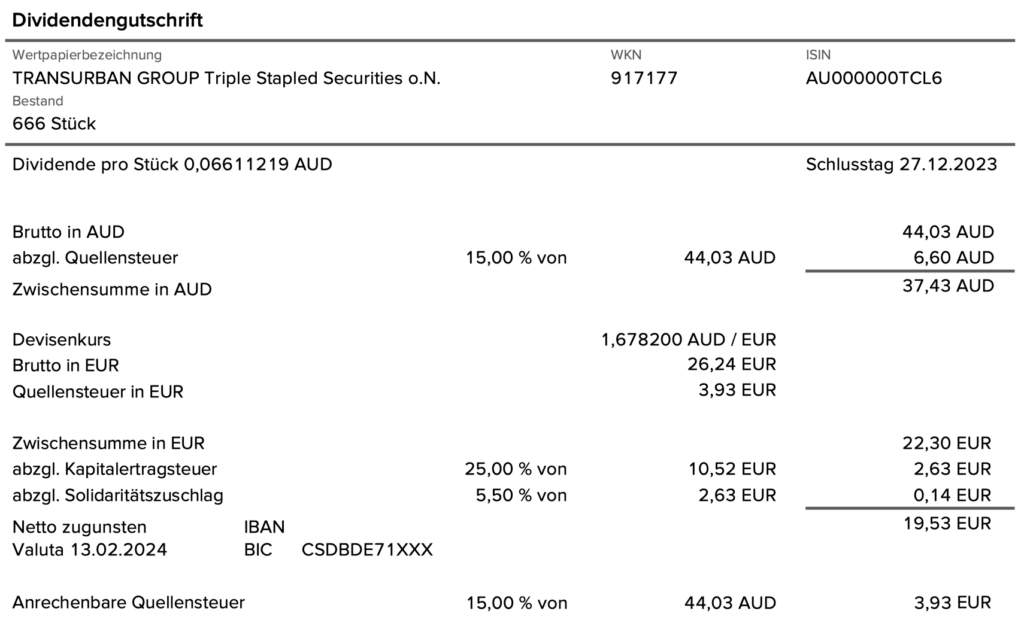

Die Transurban Group zahlt eine Zwischendividende von 0,30 AUD je Wertpapier. Gegenüber dem Vorjahr ist das eine Erhöhung um 13,2% (zuvor: 0,265 AUD). Für die 666 Stück in meinem Dividendendepot ergibt das eine Brutto-Dividende von 199,80 AUD. Die Consorsbank rechnete die Dividende zum Kurs von 1,6782 in Euro um.

Bei der Dividende dachte ich eigentlich (so steht es in der Unternehmensmitteilung!), dass es nun die Besonderheit gibt, dass sie – erstmals seit ich investiert bin – nicht „franked“ ist. Ist eine Dividende „franked“, dann wurden darauf von der Aktiengesellschaft bereits Steuern gezahlt und für deutsche Anleger fällt dann keine Quellensteuer an. Bei der Transurban Group war das in der Vergangenheit immer ein Mix aus Dividendenabrechnungen mit unterschiedlichen Quellensteuersätzen. Weil die Zahlungen überwiegend „franked“ waren.

Die Consorsbank hat das aber nicht umgesetzt, sondern – genau wie in der Vergangenheit – wieder verschiedene Abrechnungen mit unterschiedlichen Quellensteuersätzen erstellt. Ich erhielt 3 Abrechnungen mit Quellensteuersätzen von 0 bis 15%. Dabei wurde alles komplett auf die deutsche Kapitalertragsteuer angerechnet, so dass ich keinen Nachteil sehe.

Allerdings ist mir aufgefallen, dass die Addition der ausgewiesenen Dividenden pro Aktie nicht den Betrag von 0,30 AUD ergibt. Deshalb erwarte ich noch eine Korrektur, die aber nur marginal ausfallen sollte. Mir fehlen 0,00225272 AUD je Aktie, insgesamt damit 1,50 AUD.

Nach Abzug aller Steuern verbleibt addiert eine Netto-Dividende von 87,32 €. Sie wurde rückwirkend mit Wertstellung 13.02.2024 überwiesen.

Die Transurban Group prognostiziert, in diesem Jahr 0,62 AUD (0,30 AUD und 0,32 AUD) Dividende auszuschütten. Bei einem Aktienkurs von 13,47 AUD ergibt das eine Dividendenrendite von 4,57%.

Meine persönliche Dividendenrendite (Yield von Cost) ist interessanterweise sogar leicht niedriger. Zwar bin ich mit meiner Position insgesamt im Plus. Das resultiert jedoch aus den erhaltenen Dividendenzahlungen und nicht aus einer Kurssteigerung. Mein Einstand beträgt insgesamt 5.407,58 €. Die prognostizierte Dividende mit identischem Umrechnungskurs ergibt eine Jahresbruttodividende von 246,05 €. Das entspricht einem YoC von 4,55%.

Perspektiven

In meiner Podcast-Episode zu den Goldenen Regeln für Dividendeneinkommen habe ich mich in einer Passage damit beschäftigt, dass es keinen Sinn macht, in Aktien zu investieren, die zwar eine hohe Dividende bezahlen, aber nicht im Aktienkurs steigen. Das kannst Du Dir noch einmal anhören, wenn Du es vertiefen möchtest:

Jedenfalls habe ich genau diese Situation nun bei der Transurban Group. Ich bin schon einige Jahre investiert und mein Total Return ist zwar positiv, aber nur wegen der Dividenden. Und daraus ergibt sich dann eine jährliche Rendite für mein Investment, die mit 3,1% mehr als enttäuschend ist.

Warum ich noch nicht ausgestiegen bin, hat aber mit Corona zu tun. Denn die Auswirkungen haben Transurban damals sehr getroffen und bis heute hat sich das Unternehmen davon noch nicht vollständig erholt. Auch wenn die laufenden Erträge wieder besser als in der Zeit vor der Pandemie sind. In der Substanz fehlen einfach 2 Jahre, in denen Fett angesetzt werden konnte.

Positiv zu werten ist immerhin, dass die jetzige Dividende von 0,30 AUD vollständig durch den Free Cash (0,325 AUD je Aktie) gedeckt war. Das war auch schon bei den letzten beiden Zahlungen der Fall und damit dürfte die Dividende inzwischen wieder nachhaltig verdient werden.

Die Zahlen für das erste Halbjahr des laufenden Geschäftsjahres (entspricht dem 2. Halbjahr 2023) waren deutlich besser als im Vergleichszeitraum. Der Umsatz stieg um 4,6%. Die Kosten legten nur um 2,9% zu. Das führte zu einem Vorsteuergewinn, nachdem es ein Jahr zuvor noch einen Vorsteuerverlust gegeben hatte. Damals hatte es aufgrund einer Steuererstattung immerhin noch einen Nachsteuergewinn gegeben. Er stieg nun jedoch deutlich um 318% an.

Bei den Erträgen sollten wir auch in der nächsten Zeit inflationsbedingt noch Zuwächse sehen. Denn die Konzessionsverträge sehen einen Zeitraum von etwa 18 Monaten vor, bis die neuen Preise wirksam werden. Zuerst muss die Inflationsrate entsprechend steigen, dann werden die neuen Preise kalkuliert und treten danach in Kraft. 68% des Umsatzes sind vollständig inflationsindexiert. 27% haben einen Cap bei 4,25% pro Jahr.

Ein weiteres Wachstum des Cash Flows und der Dividende ist damit aus meiner Sicht sehr wahrscheinlich.

Wenn ich mir mein Engagement allerdings genauer anschaue, dann bin ich enttäuscht. Mein gesamter Erfolg kommt aus den Dividendenzahlungen. Der Aktienkurs – bedingt auch durch den schwächeren australischen Dollar – hat sich lediglich seitwärts entwickelt.

Wenn ich unterstelle, dass das zunächst so bleibt – aufgrund des Zinsniveaus sehe ich keine steigenden Kurse -, dann erhalte ich auf Sicht von einem Jahr „lediglich“ die Dividendenrendite als Ertrag. 4,5% – vielleicht noch ein bißchen mehr durch Dividendenerhöhungen. Aber das ist zu wenig, um zufrieden zu sein.

Als Pluspunkt steht auf der Seite der Transurban Group für mich jedoch die Diversifikation nach Australien, sowohl von der Wirtschaftskonjunktur als auch von der Währung her.

Wie Du vielleicht merkst, bin ich hin- und hergerissen. Eigentlich möchte ich weniger handeln und meine Engagements lange halten. Andererseits sehe ich bei der Transurban Group keine positive Entwicklung, die meinen Kapitaleinsatz rechtfertigt. Nüchtern betrachtet, sollte ich die Aktie verkaufen.

Es gibt aber auch noch einige andere solcher Kandidaten in meinem Depot. Deshalb überstürze ich nichts, sondern werde mir in den nächsten Wochen dazu Gedanken machen. Und ein positiver Ausblick sind ja auch die Zinssenkungen, die im Laufe des Jahres einsetzen sollten. Sie müssten die Transurban Group dann auch begünstigen. Womöglich ist es deshalb jetzt auch schon zu spät zu verkaufen. Und sinnvoll, einfach noch 2024 durchzuhalten.

Ich setze mir einfach eine Wiedervorlage zur nächsten Dividende im August und entscheide spätestens dann, wie es mit der Aktie in meinem Depot weitergeht.

Auf einen Blick:

| Unternehmen: | Transurban Group |

| ISIN: | AU000000TCL6 |

| Im Divantis-Depot seit: | 16.08.2016 |

| Letzter Nachkauf am: | 11.10.2021 |

| Stückzahl im Divantis-Depot: | 666 |

| Durchschnittskaufkurs inkl. Gebühren: | 8,12 € |

| Gesamtkaufpreis: | 5.407,58 € |

| Bisher erhaltene Netto-Dividenden: | 848,38 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hi Ben,

danke für den Artikel!

„Es gibt aber auch noch einige andere solcher Kandidaten in meinem Depot. Deshalb überstürze ich nichts, sondern werde mir in den nächsten Wochen dazu Gedanken machen.“

Ich finde diese Aussage sehr gut. Ich würde genau wie du zu einem Verkauf tendieren. ABER es macht ja nur Sinn, wenn die Alternative Allokation besser ist als die Kandidaten. Deswegen ist es glaub ich gut, wenn man eine Liste von Verkaufskandidaten hat um im Falle einer anderen Chance Cash zu generieren. Und bis sich diese andere Chance bietet, ist der Vergleich eher das Tagesgeld. Und das würde zwar aktuell auch 4% abwerfen, aber eben keine Kurserholungsmöglichkeit bieten. ;-)

Beste Grüße,

Chrischaan

Hallo Ben,

Die Dividende ist wieder in verschiedene Komponenten gegliedert. Der offene restliche Betrag ist noch eine Komponente NCMI. Die Einzelteile aus dem Announcement (siehe Links) passen genau zu denen von der Dividendenabrechnung.

https://www.transurban.com/investor-centre/asx-releases (letzte Dividendenmitteilung)

https://yourir.info/resources/a50955429d255a58/announcements/tcl.asx/3A635975/TCL_Update_Dividend_Distribution_TCL.pdf

Gedanken zur australischen Transurban Group

allgemeine Marktsicht. Habe letztens iwo gelesen, das die Größe der gesamte Marktkapitalisierung des gesamten US-Aktienmarktes (Dow+Nasdaq+S&P500 usw) inzwischen die Hälfte des globalen Aktienmarktes erreicht hat. Ob`s genau stimmt, weiß ich nicht genau, ist auch unerheblich, paßt aber ins Bild. Birgt natürlich erhebliches Rückschlagspotential, aber die FED biegt das immer wieder hin.

Tagtäglich fragen sich wohl mehrere Millionen Anleger, wo denn das große Geld so hinwandert.

Ich schau mir dann gerne Vergleiche von großen Indizes an.

Wenn man nun die Charts mehrerer großen Indizes ansieht, fällt folgendes auf.

Auf Sicht von 5 Jahren rückblickend Basis 100 % weltweit

Nasdaq 100 +150%

Nikkei 225 + 80%

Dow Jones + 50%

der australische S&P/ASX 200 ähnlich wie der schweizerische SMI

etwa nur +23 % (leicht über Inflation)

Von Kryptos rede ich hier zur Zeit lieber nicht. Meins ist es nach wie vor nicht.

Chinesische Aktienindizes haben verloren.

Der ishares S&P Global Infrastructure Index Fund hat btw die letzten 5 Jahre gerade mal 10% gemacht. das ist unter der Inflation btw.

Der AUD hat ggü USD seit etwa 10 Jahren 30% abgewertet, das ist viel.

Der Trend hält weiter an, so sehe ich das.

Die Australische Notenbank kann da Tänze aufführen wie sie will, es wird AUD verkauft und Dollar gekauft.

Der S&P/ASX 200 taucht also , wenn man Währung und Inflation mit einbezieht, eher unter die Wasserkante.

In Australien ist auch sonst nicht viel los. Die großen Rohstoffaktien wie BHP und Rio Tinto kennt jeder, haben zur Zeit zyklische Probleme, aber sonst ist doch in Australien nicht viel los.

Ben dürfte zwar mit Fortescue Metals im grünen Bereich liegen.

Die green hydrogen Story kaufe ich nach Patrick Graichen und der Entlassung von „Mister Wasserstoff“ Klaus Bonhoff aus dem Bundesverkehrsministerium nicht mehr und habe da auch keine Lust, tiefer zu graben. Bin selber interessehalber ja schon länger an dem Thema grüner Wasserstoff dran und es gibt einfach nichts, was wirklich klappt oder funktioniert in größerem Maßstab

außer das sich in Berlin immer wieder dieselben Figuren die Taschen mit Fördergeldern vollstopfen sorry.

Bei der Geschwindigkeit reden wir in 5 und in 10 und in 15 Jahren immer noch von geförderten Pilotprojekten.

Zurück zum Thema

Infrastruktur ist jetzt auch nicht so die Branche/Sektor, wo wirklich viel Musik spielt.

Also, Zusammenfassung

AUD wertet weiter ab, glaube ich. Australien bleibt ein „kleiner“ Währungsraum

Infrastuktur geht gerade noch so vom Kapitalmarkt-Interesse.

Also man verliert vielleicht mit Transurban Group kein Geld, verdient aber auch keins.

Für mich also nicht.

Eine andere Alternative, wenn es was aus Australien sein soll, sehe ich auch nicht.

Übrigens Gratulation an Ben zur Dividende von MüRück ;-)

In Australien interessiert mich nur CSL.

Fortescue Metals wird von Hendrik Leber an jeder möglichen Stelle gepusht. Ich traue dem Braten nicht.

Hallo Ben,

bei solchen Anlagen spielen die Einstiegszeitpunkte eine erhebliche Rolle. War bei Dir teilweise suboptimal. :)

Bei Infrastruktur (Straßen und Bau) bist Du doch mit Vinci in 110 Ländern schon gut versorgt. Ich denke, Du wolltest regional diversifizieren und „sichere“ Dividenden kassieren. Derzeit haben aber alle Versorger (außer Abfall) mit den Zinsen zu kämpfen.

Überlege Dir, das Geld in in anderen Branchen zu investieren. IT, Finanzen und Industrie laufen – zumindest bei mir – recht gut. Dort bin ich aber auch schon länger investiert.

8 Jahre seitwärtstrend wären für mich eine ernste Überlegung wert, sich davon zu trennen. Du hast genügend „gute“ Aktien im Depot, die wachsen UND eine (wenn auch geringere) Dividende ausschütten. Wieso nicht dort aufstocken?

Börsenhai schreibt : „Überlege Dir, das Geld in in anderen Branchen zu investieren. IT, Finanzen und Industrie laufen – zumindest bei mir – recht gut. Dort bin ich aber auch schon länger investiert.“

ein wirklich gut laufendes Untersegment im Bereich Pharma ist der Pharmagroßhandel/Distribution.

in den USA teilen sich im Prinzip nur drei Firmen den Markt unter sich auf,

das sind McKesson, Cardinal Health und Cencora (ehemals AmerisourceBergen)

die laufen alle drei ziemlich gut, nur mal so nebenbei. Also es geht keiner von den drei Firmen schlecht …

Falls jemand ne Idee braucht und nicht weiß wohin mit dem Geld ;-)

@Thomas: Spannende Werte. Weißt du warum die alle so super niedrige Margen haben?

@Crischaan,

Ähm, vlt weil es um (Groß)Handel geht?

Soweit ich weiß, haben sehr viele aus dem Bereich Großhandel keine hohen Margen, sondern der Ertrag kommt aus der Menge.

Ich meine, was mir (und dem Markt scheinbar auch gefällt) ist der „Flaschenhals“ also die Marktkonzentration auf wenige Player. Wir reden hier nicht von Apotheken oder Logistikern , die einfach nur Pakete versenden , sondern Spezialdistributoren im Bereich Pharma, die sicher auch bestimmte rechtliche Voraussetzungen erfüllen müssen sowie Lagerhaltung, MHD, Kühlung, Eilfracht,Sicherheit was weiß ich.

Ich meine , wie viele IT Firmen gibt es in den USA ? Wieviele Banken? Wieviele andere als Beispiel? Wie Sand am Meer.

Aber es gibt nur 3 Pharmagrosshändler .

Und ein Schelm, der hier keine Absprachen vermuten würde…

Henry Schein Inc, der jetzt mehr den Dentalbereich abdeckt, sieht auf lange Sicht auch nicht so traurig aus.

In Deutschland ist dieses Segment sehr zersplittert und zerfasert und für mich an der Börse nicht so sichtbar,

aber die Pharmagrosshändler sind alle keine armen…,

Meines Erachtens stehen Konsorten wie CVS längst nicht so gut da. Ich weiß, sie sind in privaten Anlegerdepots sehr beliebt.

CVS (jetzt nur mal als Proxy – auf eine WBA trifft das auch und sogar noch viel mehr zu) hat einerseits viele Problemchen gerade wie Opiate, Rezeptbetrug und Verschleiß von Mitarbeitern.

https://www.barrons.com/articles/pharmacies-medication-mistakes-cvs-e405367a

Das würde ich aber gar nicht mal so hoch aufhängen wenn es zu einer strategischen Bewertung eines solchen Investments kommt.

Der eigentliche Punkt ist aus meiner Sicht (bei WBA noch wesentlich deutlicher als bei CVS), dass das tradierte Geschäftsmodell sehr sehr margenschwach ist und das neue Geschäftsmodell längst noch nicht die Profite erzielt. Das alte Geschäftsmodell ist klassischer Einzelhandel in Form von Drug Stores. Und weil die Kapitalrenditen hier sehr dünn sind (wie bei jedem anderen Einzelhandel auch), hat man versucht mit der Plattform qua der eigenen Größe Netzwerkeffekte zu erzielen und sich zu einem universellen Gesundheitsanbieter zu wandeln. Also machen die auch solche Sachen wie niedrigschwellige medizinische Dienstleistungen usw. Dort werden aber längst noch nicht die großen Margen verdient. Für mich wirkt die Entwicklung dorthin eher getrieben.

Ich glaube viele Anleger catched immer noch als die Größe von CVS, die Marktführerschaft und die Assoziation einer „Apotheke“. Das scheint so Qualitätsassoziationen zu triggern, die ich persönlich überhaupt nicht in diesem Unternehmen erkennen kann. Die Wirklichkeit sieht anders aus und Chrischiaan weißt zu Recht auf die schwachen Renditekennzahlen hin. Wir reden hier von einer operativen Marge von 4,5% und ROA von <5% und nur Dank eines großen Hebels von einer gerade mal knapp zweistelligen Eigenkapitalverzinsung.

Also ich meine, wenn man hier sein Geld allokieren möchte, dann sollte man zumindest eine klare Investmentthese habe, dass eine CVS mit seinen zukünftigen Dienstleistungen skaliert und margig sein wird. Aber einfach nur die Story CVS ist vorne dabei und Top pick wäre mir zu unreflektiert.

Hi Tobs

Bitte NICHT verwechseln,

WBA und CVS sind

Apotheken,

McKesson, CardinalHealth und Cencora sind Pharmagroßhändler

das ist ein Unterschied. Ein wesentlicher

Tobs

Ergänzung, es gibt rund 50 000 pharmacies in den USA, aber nur 3 Großhändler.

Die Apotheken (und Achtung Krankenhäuser und sonstige Einrichtungen wie Seniorenheime usw.) bestellen doch nicht bei Eli Lilly, Merck, Roche, Novartis, Glaxo, Bristol, Abbvie und was weiß ich noch

nicht direkt,

sondern die bestellen bei McKesson (auch in Europa stark), Cardinal health und Cencora (AmeriSourceBergen)

Oha, ich bin fälschlicherweise bei Dir von CVS ausgegangen – sry.

Pharmagroßhandel ist ein interessantes Thema. Hier bin ich in zwei HK Titel investiert: Sinopharm und Baiyunshan. Sind beides SOE und sicherlich ist das ein spezieller Investment-Style, der nicht jedermanns Sache ist. Die Geschäftsmodelle sind auch nicht ganz so abgrenzt. Sinopharm ist eigentlich Pharma/Klinikbedarfsgroßhandel, forscht und entwickelt aber auch selber. Und Baiyunshan ist in Asien auch bekannt für einen dort sehr beliebten Herbal/Energie-Tee. :-) Aber was mir mittlerweile Sinopharm zuverlässig und steigend auf mein eingesetztes Kapital ausschüttet…Eine Wonne!

Hallo Thomas,

was Deutschland angeht, war McKesson lange Zeit Mehrheitsaktionär von Celesio. Da McKesson in den Opiodskandal verwickelt war und 2022 einem Vergleich zustimmte, nach dem sie 7,4 Mrd. US$ Schadensersatz zahlen müssen, wurde der europäische Pharmagroßhandel verkauft. Er gehört nun – nach dem Squeeze Out – vollständig der Mannheimer Phoenix Gruppe. Börsennotiert ist kein deutscher Pharmagroßhändler mehr.

Generell ist die Branche aus meiner Sicht gefährdet hinsichtlich Kartellabsprachen und entsprechenden Bußgeldverfahren. Das gilt vermutlich für die USA genauso. Abgesehen davon sehe ich das generelle Thema, dass es sich lediglich um Zwischenhändler zwischen den Herstellern und den Apotheken handelt. Und da kann ich mir Disruptionen vorstellen, die diese Stufe obsolet machen. In anderen Branchen (z.B. Buchhandel oder Mode) ist das ja schon teilweise passiert. Warum sollen die Hersteller von Medikamenten nicht irgendwann selbst an die großen Online-Apotheken liefern? Oder sogar irgendwann selbst einen Online-Shop (im Sinne einer Online-Apotheke) betreiben? Mit dem E-Rezept und fortschreitender Digitalisierung wird das möglich. Deshalb ist das für mich keine Branche, in der ich langfristig engagiert sein will.

Viele Grüße Ben

Hi Thomas,

vielen Dank für deine schnelle Rückmeldung. So weit so klar, das (Groß)handel niedrige Margen hat. Wenn man sich CAH ansieht, kommen die von 2% in 2000 zu 0,3% (!) Nettomarge 2023. Costco, ebenfalls Großhandel in einem anderen Gebiet, hatte 2000 ebenfalls um die 2%, hat aber mittlerweile fast 3% (Faktor 10 zu CAH). Und bei beiden ist die Tendenz relativ klar, sprich keine Ausreißer. Schaut man sich die FCF-Marge an, sieht es bei CAH leicht besser aus (1,1%).

Da ich das Gebiet schlecht einschätzen kann (siehe auch Anmerkung von Ben) lasse ich erstmal die Finger davon. Lieber noch paar Snap-On aufstocken. ;-)

Gruß,

Chrischaan