Was Dich hier erwartet:

Der größte Gesundheitskonzern der Welt hat sich aufgespalten. Und ist nun nicht mehr die Nr. 1. Die bewusste Entscheidung soll zu mehr Wachstum führen und unterm Strich den Aktionären ein Plus bringen.

Mittlerweile liegen die ersten Zahlen vor und die neue Prognose zeigt beeindruckend, welchen Effekt die Verkleinerung hat.

Aus dem Tanker ist zwar noch kein Schnellboot geworden, aber der Motor scheint einen Turbolader bekommen zu haben.

Was das konkret bedeutet, welchen Einfluss das auf die Dividende hat und welche Chancen jetzt noch die Abspaltung hat, erfährst Du in diesem Beitrag.

Der bisher größte Gesundheitskonzern war Johnson & Johnson (JNJ), jedenfalls an der Marktkapitalisierung gemessen. JNJ habe ich hier ausführlich vorgestellt.

Im Wege des Split-offs wurde jüngst die Verbraucherproduktesparte Kenvue abgespalten. Übrig bleibt bei JNJ Medizintechnik und Pharma. Ich hatte darüber ausführlich berichtet.

Dem Aktienkurs von JNJ hatte das kurzfristig geholfen, inzwischen ist er aber wieder abgerutscht. Langfristig ist das Chartbild gleichwohl positiv, wie Du hier für die letzten 10 Jahre sehen kannst:

Für meine ersten 25 Aktien von JNJ habe ich damals einen Kurs von 55,20 € bezahlt.

Dividende

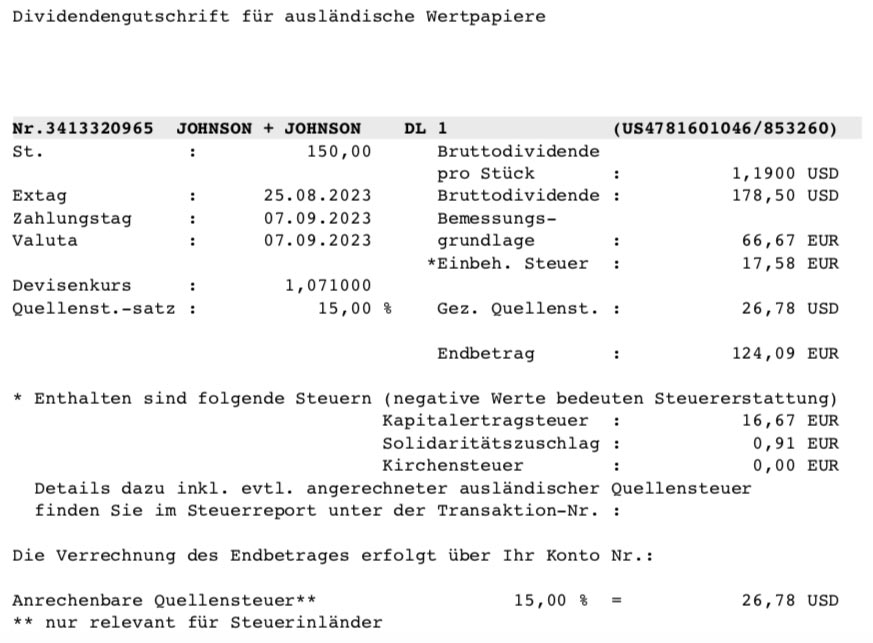

Johnson & Johnson zahlt erneut eine Quartalsdividende von 1,19 US$ je Aktie. Sie war erst im Vorquartal um 5,3% erhöht worden. Für die 150 Aktien in meinem Dividendendepot ergibt das eine Brutto-Dividende von 178,50 US$. Sie wurde von flatex zum Kurs von 1,071 in Euro umgerechnet. Das entspricht dem offiziellen Referenzkurs der EZB. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 124,09 €. Sie wurde mit Wertstellung 07.09.2023 überwiesen.

Annualisiere ich die Quartalsdividende, dann zahlt JNJ eine Jahresdividende von 4,76 US$. Bei einem Aktienkurs von 160 US$ ergibt das eine Dividendenrendite von 3,0%. Bei einem heutigen Kauf der Aktie dürfte die Dividendenrendite sogar noch etwas liegen, da JNJ als Dividendenaristokrat traditionell im Juni seine Dividende erhöht. Dafür gibt es aber natürlich keine Garantie, genauso wie für die zukünftigen Quartalsdividenden.

Perspektive

Die wichtigste Nachricht für die verbliebenen Zweifler kam vor einigen Tagen: JNJ wird die Quartalsdividende nach der Abspaltung von Kenvue beibehalten! Das stand zwar auch so schon in den Split-off-Unterlagen, aber trotzdem ist jede erneute Bestätigung natürlich positiv.

Wenn Du Dich jetzt fragst, wie das denn geht, dass die Dividende so hoch bleibt, wenn auf einmal ein Drittel des Umsatzes nicht mehr zum Konzernergebnis beitragen kann, dann kommt da das Wesen des Split-offs zum Zuge. Denn es gab ja keine Ausschüttung von Kenvue an die JNJ-Aktionäre. Wer Kenvue haben wollte, musste entweder die Aktie über die Börse kaufen oder JNJ-Aktien zum Tausch einreichen. Und diese eingetauschten JNJ-Aktien wurden nun eingezogen. Und damit verteilt sich der JNJ-Gewinn auf weniger Aktien und die Gesamtsumme der zu zahlenden Dividende sinkt ebenfalls. Obwohl die Dividende je einzelner Aktien gleich bleibt. Und damit passen die Relationen für JNJ dann auch wieder, ohne dass man sich Sorgen um eine erhöhte Ausschüttungsquote oder gar eine Dividendenzahlung aus der Substanz machen müsste.

Im Rahmen des Split-offs hat JNJ 190,9 Mio. Aktien eingezogen und dafür entsprechende Kenvue-Aktien abgegeben. Das entspricht etwa 7,3% aller JNJ-Aktien. Für das Jahr 2023 hat JNJ die Reduzierung der Aktienanzahl in den Kennzahlen nur anteilig für den Zeitraum von Mitte August bis zum Jahresende berücksichtigt. Der wirklich große Effekt wird sich 2024 zeigen.

2023 verbessert sich durch den Split-off der Gewinn je Aktie um 0,28 US$. Die Aktienanzahl ist durch die zeitanteilige Berechnung in diesen Berechnungen aber „nur“ um 73,5 Mio. Aktien zurückgegangen. Das Gewinnwachstum aber prozentual von bisherigen 6,0% auf 12,5% im Prognosemittel gestiegen.

Wenn im nächsten Jahr dann die 190,9 Mio. weniger Aktien für das volle Jahr berücksichtigt werden, dürfte der Gewinn je Aktie optisch weiter ansteigen.

Das Ganze hat noch einen weiteren Effekt: Denn das Kurs-Gewinn-Verhältnis von JNJ ist durch den Split-off erst mal schlechter geworden. Denn der Gewinn je Aktie hat zwar einen positiven Effekt bekommen, er ist aber nun absolut niedriger, da eben der Kenvue-Gewinnanteil herausgerechnet werden musste.

Die neue Prognose sieht deshalb eine Bandbreite beim Gewinn je Aktie von 10,00 bis 10,10 US$ vor. Mit Kenvue waren es 10,60 bis 10,70 US$.

Womöglich ist auch das ein Grund, warum der Aktienkurs nach dem Split-off den Rückwärtsgang eingelegt hat.

Bei einem Aktienkurs von 160 US$ wird JNJ aktuell mit dem 16-fachen Jahresgewinn bewertet. Das ist nicht übertrieben teuer, aber auch nicht wirklich günstig. Und vor drei Monaten lag das KGV noch bei 14,7 – bei fast identischem Aktienkurs. Das empfand ich dann schon eher als moderat.

Fundamental belastet wird JNJ weiterhin durch die Babypuder-Schadensersatzklagen. Für die USA und Kanada sind diese Risiken bei JNJ verblieben, obwohl sie inhaltlich zu Kenvue gehören.

Und das ist auch ein Grund, warum ich auf Kenvue in meinem Depot nicht verzichten möchte. Ich traue der Aktie durchaus eine positive Entwicklung auf Sicht von 5 oder mehr Jahren zu.

Bei JNJ bleibe ich einfach unverändert bei meiner Depotposition von 150 Aktien und freue mich über die jährlich steigende Dividende. Ab 2024 dürfte dann auch der der Aktienkurs wieder anziehen, wenn alle Kennziffern neu justiert werden.

Auf einen Blick:

| Unternehmen: | Johnson & Johnson |

| ISIN: | US4781601046 |

| Im Divantis-Depot seit: | 09.08.2012 |

| Letzter Nachkauf am: | 23.01.2018 |

| Stückzahl im Divantis-Depot: | 150 |

| Durchschnittskaufkurs inkl. Gebühren: | 90,79 € |

| Gesamtkaufpreis: | 13.619,23 € |

| Bisher erhaltene Netto-Dividenden: | 3.358,48 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Kenvue

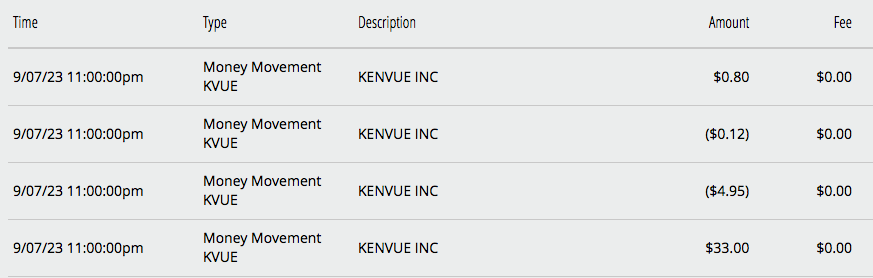

Kenvue hatte ich vor kurzem ausführlich vorgestellt. Nun wurde die erste Dividende bezahlt. Sie beträgt 0,20 US$ je Aktie. Dividendenberechtigt in meinem Depot sind 169 Aktien. Ich erhalte damit eine Brutto-Dividende von 33,80 US$. Die Kenvue-Aktien lagern in meinem US-Depot bei tastytrade. Dort werden mir als deutschem Anleger 15% Quellensteuer abgezogen, um die Versteuerung der Dividende in Deutschland muss ich mich dann selber kümmern. Tastytrade zahlt mir eine Netto-Dividende von 28,73 US$ aus. Warum auch immer erfolgte die Dividendenzahlung für 165 Aktien und 4 Aktien separat. Auf dem Screenshot sind alle Buchungen auf dem Verrechnungskonto aufgeführt. Die Werte in Klammern sind jeweils die Steuerabzüge von 15%. Die Wertstellung erfolgt mit dem 07.09.2023.

Die Berechnung für die deutsche Steuer sieht so aus: Der Referenzkurs der EZB liegt am 07.09.2023 bei 1,071. Die Bruttodividende von 33,80 US$ beträgt also 31,55 €. Die Kapitalertragsteuer darauf beträgt 25%, das sind 7,88 €. Darauf angerechnet wird die Quellensteuer (4,73 €), so dass die Bemessungsgrundlage für den Solidaritätszuschlag bei 3,15 € liegt. Davon werden 5,5% berechnet, das sind 0,17 €. Meine steuerliche Netto-Dividende beträgt damit 23,50 €.

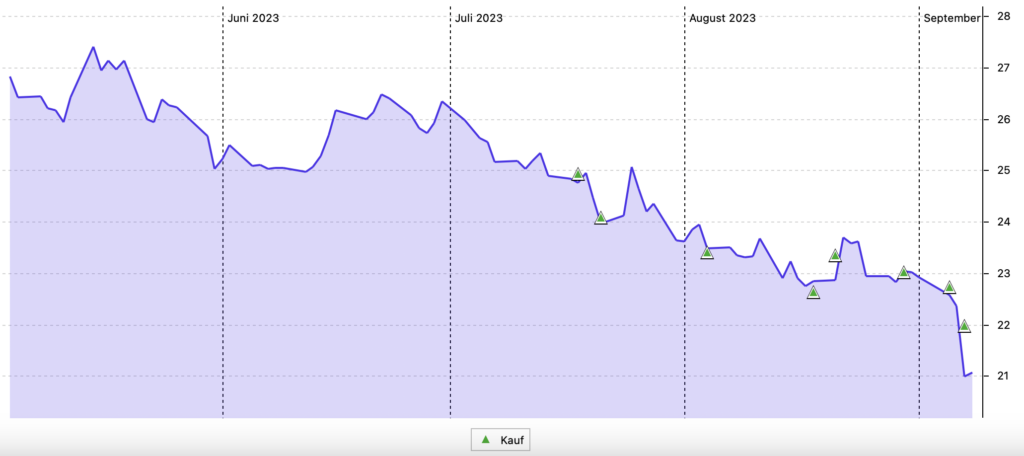

Wie in meiner Vorstellung von Kenvue angekündigt, reinvestiere ich die Dividende direkt wieder. Und so kaufte ich am 07.09.2023 zum Kurs von 22,00 US$ 1 weitere Kenvue-Aktie.

Aufgrund zwischenzeitlicher einzelner Käufe stehe ich damit jetzt bei insgesamt 174 Kenvue-Aktien in meinem Depot. Die Kursentwicklung ist bislang rückläufig, aber das hatte ich im Vorfeld auch in Betracht gezogen. Vom Investment selbst bin ich weiterhin überzeugt und werde auch zukünftig die Dividende reinvestieren.

Bei einem Aktienkurs von 21,00 US$ beträgt die Dividendenrendite (unterstellt, die Quartalsdividende von 0,20 US$ bleibt konstant) aktuell 3,8%.

Auf einen Blick:

| Unternehmen: | Kenvue Inc. |

| ISIN: | US49177J1025 |

| Im Divantis-Depot seit: | 18.07.2023 |

| Letzter Nachkauf am: | 16.04.2024 |

| Stückzahl im Divantis-Depot: | 192 |

| Durchschnittskaufkurs inkl. Gebühren: | 21,66 € |

| Gesamtkaufpreis: | 4.158,24 € |

| Bisher erhaltene Netto-Dividenden: | 84,28 € |

| Aktuelle Strategie: | Halten und Dividende reinvestieren |

Hallo zusammen,

Danke für den tollen Artikel.

Technische Frage zu Portfolio Performance was ich bei mir auch schon so bemerkt habe:

Die Grünen kauf-Dreiecke sind manchmal nicht auf der eigentlichen Linie. Kann mir das jemand erklären? Ich erklär mir das so. Mein Kaufkurs ist über oder unter dem eigentlichen Kurd und daher hab ich n spread in meinem Kaufkurs und der wird mir hier angezeigt?

Danke euch.

Wurzel,

einmal sind das die Gestehungskosten, die sind im Kurs nicht enthalten, zum zweiten wird der Kurs der Quelle angezeigt, die Du der Aktie zuordnest (Datenlieferant plus Börse). Diese (End-)Kurse können durchaus je nach Börse abweichen und falls EUR angezeigt wird kommt der dort zugrundegelegten Umrechnungskurs noch hinzu.

Hallo Wurzel,

in Ergänzung zur Antwort vom BörsenHai: Portfolio Performance zieht sich die Schlusskurse des jeweiligen Börsentages und generiert daraus den Chart. Wenn ich einen Kauf nah am Schlusskurs durchgeführt habe, ist das grüne Dreieck genau auf der Kurslinie. Wenn ich aber z.B. am Vormittag kaufe und sich dann noch eine stärkere Veränderung im Laufe des Börsentages ergibt, dann ist das Dreieck im besseren Fall deutlich unter der Kurslinie oder aber darüber. Besonders deutlich ist das bei Kapitalerhöhungen zu sehen, wenn diese z.B. mit einem Abschlag von 10% zum Börsenkurs durchgeführt werden.

Viele Grüße Ben

Hallo Ben,

mal eine Frage grundsätzlich zu einem US-Depot: Wäre das vielleicht ein eigener Beitrag auf Deinem Blog wert? Vorteile, Einsatzmöglichkeiten, Aufwand etc…

Es gibt natürlich Vorteile, wie etwa dass ich laufend in gleicher Währung investieren kann. Steuerlich kann ich gar nicht einschätzen, wie aufwändig das hinten raus abzuwickeln ist (muss man das dann über die Steuererklärung in Deutschland machen?). Und was mich auch interessieren würde: Kann man dann bei einem US-Depot in den Genuss eines DRIPs kommen (auch wenn das nicht ausgesprochen ist in Deinem Beitrag, so erschien mir, dass Du bei Kenvue über DRIP investierst).

Hi Tobs,

bin ja nicht Ben, wollte aber auch bißchen Senf dazu machen.

es ist m.E. als EU Bürger und als non permanent resident ohne us Sozialversicherungsnummer oder ITIN gar nicht so einfach möglich,

bei einer US Bank ein Konto/Depot zu eröffnen. Früher soll das mal bei TD Ameritrade möglich gewesen sein, aber Stand 2021 nicht mehr.

bei Charles Schwab International scheint es zu gehen, aber du mußt mindestens US $ 25,000 hinterlegen.

Deine nationale Tax ID übrigens auch.

Bei Charles Schwab gibt es übrigens eine $0 online listed equity trade commissions + Satisfaction Guarantee.

Also null Handelskosten, wie ich das verstehe.

Bei dem Fintech Wise kann man wohl auch eine US Verbindung bekommen, hätte hier aber persönlich kein Vertrauen.

Bank of America müßte noch gehen, aber nur mit Hinterlegung einer US Adresse, da die Bank davon ausgeht, das man sich nur vorübergehend in den USA aufhält. Kostet 800 $ und nur als Kombination in Verbindung mit einer US Firmengründung.

etc etc. Man muß in der Lage sein, seine Post bei der hinterlegten US Adresse abzurufen.

Im Erbfall gibt es übrigens erhebliche Probleme.

Übrigens plant JPM einen Marktauftritt unter dem Namen „Chase“ in Deutschland, aber wohl erst nächstes Jahr.

Das würde mich interessieren.

Aber warum und wozu das ganze? Wozu der Krampf?

wenn man irgendwo 100 Dollar Kosten spart und dafür 2 Stunden Steuererklärung macht, ist der Stundensatz auch nicht besonders!?

Wenn Du eine Aktie von einer Firma besitzt, bist Du der gleiche Eigentümer egal ob in EU oder USA oder anderswo.

Wenn Du mal 5% von Microsoft besitzt, ist das doch egal, ob Du in Rumänien oder Indien oder sonstwo bist ;-) Scherz

Steuererklärung mußt Du auf JEDEN Fall machen. Es gibt viele, die z.Bsp. über Interactive Brokers machen, die müssen das alle.

Meistens stellen die Broker auch automatisiert alle Dokumente online zur Verfügung, aber Du hast eben die Arbeit.

Wenn das Finanzamt mitkriegt, das Du irgendwas ohne Finanzamt machst oder machen willst oder versäumt hast, wird es sehr ungemütlich (Disclaimer mach das nicht !)

Solange man in D Steueransässig ist, ändert sich daran gar nichts.

Da hilft höchstens auswandern. ;-)

Aus diesem Grund bleibe ich bei ING Diba und Trade Republic, jeder in Deutschland ansässige Broker muss steuereinfach funktionieren,

d.h. der Broker ist verpflichtet, die Steuern entsprechend umgehend zu melden und abzuführen.

Als Kunde brauchst Du nur „zahlen“

Tobs

Ergänzung DRIP:

Soweit ich weiß, ist DRIP von der Firma abhängig, ob die Company das anbietet. Das ist nicht Länderabhängig. Im Prinzip müßte Dein Broker, sobald du Aktien von so einer Firma hast, Dich darüber informieren, Das DRIP möglich ist und dann kannst Du Dich melden. Oder selber nachlesen.

In meiner Timeline bei Traderepublic sind ständig die Hinweise darauf zu lesen.

ohne Reaktion gibt es Bardividende, mit Reaktion Reinvestition. Ist aber oft mit versteckten Kosten (Mindestens die üblichen Kaufgebühren) verbunden. Dann kann ich auch lieber die Bardividenden mitnehmen und ggf. selber nachkaufen.

Es sei denn, man ist faul und will das automatisieren.

Grüße.

Danke, Thomas für die Ausführungen.

Ja, ich denke auch, an einem US-Depot hängt ein gewisser Rattenschwanz. Es gibt andererseits gar nicht mal so wenige, die das praktizieren. Kaliber wie Helmut Jonen etwa, die über beachtliche Rückflüsse verfügen. Vermutlich ist ein Vorteil, dass Dir nicht stets bei Umrechnung der Dividenden in EUR eine kleine nahezu schon unmerkliche Umtauschgebühr berechnet wird und Du immer wieder gleich aus dem Dollar anlegen kannst. Aber wie Du schreibst, das muss sich erst mal nach hinten raus rentieren.

Wegen DRIP: Richtig, das entscheidet das Unternehmen (meines Wissens nach sind das faktisch ziemlich viele im S&P 500). Aber auch dann muss es Dein Broker umsetzen (wollen)! Und meines Wissens nach gibt es nicht einen davon in Deutschland!! Für mich absolut nicht verständlich, aber es scheint so zu sein, dass Du für die Umsetzung des DRIP Angebots des jeweiligen Unternehmens zwingend (?) ein US-Depot benötigst.

Hallo Thomas,

Du hast in den meisten Punkten recht, man muss schauen ob es sich für einen persönlich lohnt. Da ich für den Optionshandel schon ein Depot bei Interactive Brokers über Estably eröffnet hatte, ist ein weiteres Auslandsdepot dann kein besonderer Schritt mehr gewesen. In der Steuererklärung muss ich ohnehin manuell die Erträge aus dem Ausland, die nicht der Kapitalertragsteuer unterlegen haben, einfügen. Das ist aber mit einer entsprechenden Excel-Tabelle, die ich ohnehin für meine persönliche Auswertung führe, nicht viel Mehrarbeit.

Und die Eröffnung des Depots bei Tastytrade war für mich als natürliche deutsche Person kein Problem. Das ging einfach und schnell. Da habe ich bei mancher deutscher Bank viel aufwändigere Prozesse erlebt. Komplex war allerdings, Geld dorthin zu überweisen. Das lohnt sich dann erst bei größeren Summen (bei mir waren es 5.000 € und das war an der unteren Grenze der Sinnhaftigkeit).

Ich kann es aber absolut nachvollziehen, bei deutschen Brokern zu bleiben und habe es selbst auch über Jahrzehnte so gehandhabt. Ein Auslandsdepot ist definitiv kein Must-have zur erfolgreichen Geldanlage. Wer das erzählt, will nur Provisionen kassieren.

Viele Grüße Ben

Hallo Tobs,

ja, den Wunsch nach einem eigenen Beitrag zu meinem Tastytrade-Depot habe ich schon notiert. Es wird auch ein Beitrag dazu kommen. Meine Motivation waren die kostenfreien Echtzeit-Kurse für Optionen und Aktien. Außerdem die günstige Gebührenstruktur (kostenfreier Aktienhandel). Kenvue habe ich nicht über DRIP investiert, sondern manuell nachgekauft. Ich mache mich mal schlau, ob eine Teilnahme grundsätzlich bei Tastytrade möglich ist.

Viele Grüße Ben

Vielen Dank, Ben. Das wäre in jedem Fall ein interessanter Mehrwert für uns Leser, weil das Thema in Bezug auf Einsatznutzen/Aufwand meines Wissens nach in keinen Finanzblogs/Foren strukturiert aufbereitet zu finden ist. Mich persönlich triggert ja der DRIP muss ich ehrlich zugeben. Schade, dass es das bei uns nicht gibt.

Hi Tobs,

Beispiel von mir und heute,

Trade Republic fragt mich in meiner Timline z. Bsp.

Ares Capital, Dividende wahlweise, Du kannst eine Weisung erteilen,

BAE Systems, dito

Goldman Sachs BDC , dito

Wenn ich mich melde, reinvestiert Trade Republic die Dividende, wenn ich mich nicht melde, krieg ich die Bardividende.

Das wäre für mich DRIP, wie ich das verstehe.

Die Meldung krieg ich bei vielen Companys.

Scheint hier unkompliziert zu sein..,

Grüsse

@Tobs / @Thomas – DRIP

Bei Onvista zB würde bei entsprechender Weisung die Divi erst versteuert und dann für 10€ Gebühren der Nettoertrag wieder angelegt. Muss man denke ich für jede Ausschüttung manuell wieder so beantragen. Geht anscheinend auch nur für wenige Aktien.

Ist das bei TR genauso (aus dem Netto, jedes mal neue Weisung manuell, Höhe der Gebühren?)

Für mich wäre es ein Träumchen wenn man das einmal festlegt und dann läuft es immer automatisch ab mit re-Investitionen für alle erhaltenen Dividenden.

https://support.traderepublic.com/de-at/455-Was-sind-meine-Handlungsoptionen-bei-Dividenden

Auf der Webseite finde ich dazu nichts. Hat da jemand schon praktische Erfahrungen?

Hi Ben

Danke für die interessanten Ausführungen! Und herzlichen Glückwunsch zu über 5% YoC wenn ich richtig gerechnet habe. Dies ist dieser Anreiz des Investierens in Dividendenwachstumswerte. Ich werde die aktuellen Kurse zum Aufstocken von JnJ nutzen. Wenn man nochmal 20 Jahre draufrechnet und die durchschnittliche Steigerung der Dividende von 6% p.a. der vergangenen Jahre zu Grunde legt, kommt man bei 9% bis 10% raus. Du wirst da schon höher liegen. Und das bei einem Unternehmen mit AAA Rating. Ein echtes Basisinvestment. :-)

Beste Grüße,

Chrischaan