23% Kursverlust seit Jahresanfang sind schon eine Hausnummer. Besonders dann, wenn es sich dabei nicht um eine Tech-Aktie handelt.

Erschwerend kommt hinzu, dass es sich um ein Depotschwergewicht bei mir handelt und dieser Kursrückgang gleichzeitig einem mittleren fünfstelligen Betrag entspricht.

Aber, anders als bei manch anderer Aktie, mache ich mir keine fundamentalen Sorgen und habe für mich beschlossen, dass ich diese Schwächephase gut aushalte.

Ich will nicht sagen, dass ich sie ignoriere, denn ich sehe den Kursrückgang ja. Aber statt über eine Reißleine nachzudenken, kommen mir Gedanken an einen Nachkauf. Und das bei einem Titel, bei dem ich eigentlich meine Zielposition schon erreicht hatte.

Aber durch den Kursrückgang ist nun wieder etwas Luft zu meinem maximalen Investment und deshalb stellt sich nun die Frage: Schon nachkaufen?

Welche Antwort ich darauf habe und wie die jüngste Dividendenzahlung ausgefallen ist, erfährst Du in diesem Beitrag.

Durch den Kursrückgang ist BlackRock unter meinen größten US-Aktien mittlerweile auf den 4. Platz hinter Microsoft, Johnson & Johnson und PepsiCo zurückgefallen. Der Depotanteil im Dividendendepot liegt „nur noch“ bei 3,8% gefallen, vor einem halben Jahr waren es noch 4,3%. Den größten Vermögensverwalter der Welt habe ich hier ausführlich vorgestellt.

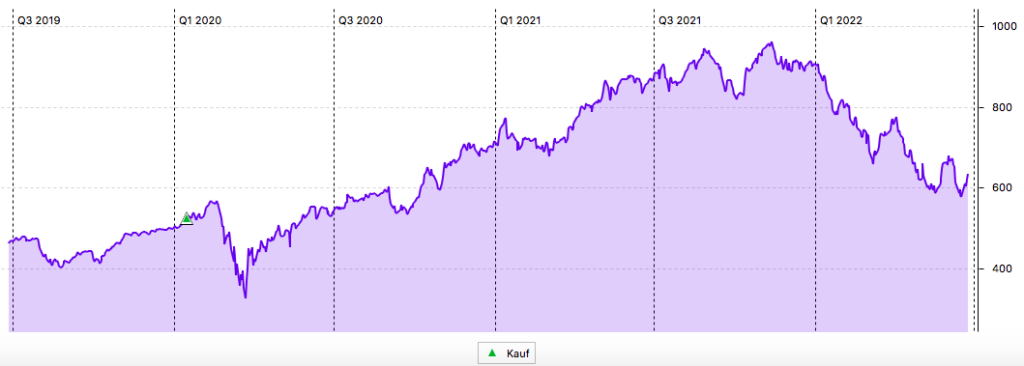

So gut wie die Performance der Aktie in den letzten Jahren war, so heftig ist nun der Kursrückgang in diesem Jahr:

Dividendenzahlung

BlackRock zahlt erneut eine Quartalsdividende von 4,88 US$ je Aktie. Sie war erst im letzten Quartal um 18,2% erhöht worden. Für die 25 Aktien in meinem Depot ergibt das Brutto-Dividende von 122 US$. Die onvista bank rechnete zum Kurs von 1,05809 in Euro um. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 85,84 €. Sie wurde mit Wertstellung 23.06.2022 überwiesen.

Perspektiven

Der Kursrückgang von BlackRock ging natürlich mit der Entwicklung des breiten Marktes einher. Aber nicht 1:1, sondern mit einem Hebel.

Während der S&P 500 „nur“ rund 20% unter seinem Allzeithoch notiert, ist die BlackRock-Aktie vom Höchststand bei 955 US$ (erreicht Anfang November 2021) gute 300 US$ und damit rund 30% entfernt.

Warum ich darin eher eine Chance sehe? Sobald sich der Markt wieder beruhigt, wird BlackRock auch überdurchschnittlich profitieren. Denn aktuell sinken die Assets Under Managements (AuM), wenn die weltweiten Aktienkurse sinken.

Bei den Zahlen zum 1. Quartal war das schon zu sehen. Das hohe Wachstum der Vergangenheit hatte sich deutlich gelegt. Aber immerhin gab es noch ein Wachstum: Die AuM stiegen durchschnittlich um 10% auf 9.669 Mrd. US$, zum Quartalsende lagen sie noch bei 9.569 Mrd. US$, einem Plus von 6%.

Der Umsatz stieg um 7% auf 4,7 Mrd. US$ und der Gewinn je Aktie sogar um 20% auf 9,35 US$. Darin zeigt sich u.a. das Aktienrückkaufprogramm.

Und so ist der Gewinn je Aktie auch der einzige Bereich, der noch deutlich zweistellig gewachsen ist. Ich bin gespannt, wie sich das in den nächsten Quartalen entwickeln wird, wenn die AuM weiter zurückgehen.

Neben der verringerten Depotgewichtung empfinde ich an BlackRock derzeit die Dividendenrendite attraktiv. Bei einem Aktienkurs von 659 US$ beträgt sie aktuell rund 3,0%. Das ist schon ein ordentlicher Wert – aber vor allem glänzt BlackRock mit einer hohen Steigerungsrate. In den letzten 5 Jahren ist die Dividende um durchschnittlich 16,1% erhöht worden.

Ob diese Steigerungen so beibehalten bleiben können, wenn sich die Ertragslage verschlechtert, steht natürlich in den Sternen. Die Payout-Ratio lag zuletzt aber nur bei 50%, so dass genügend Luft für weitere Steigerungen ist. Und auch hier spielen die Aktienrückkäufe eine Rolle, da sie den Aufwand für die Dividende entsprechend reduzieren.

Meinen letzten Nachkauf habe ich bei BlackRock im Januar 2020 bei einem Kurs von 529 US$ getätigt. Davon sind wir jetzt noch gute 120 US$ entfernt. Ich kann mir aber vorstellen, dass bei einem Ausverkauf der Aktie in den nächsten Monaten dieses Niveau durchaus im Bereich des Möglichen liegt.

Und dann stimmt für mich bei Kursen um 500 US$ auch das Chancen-Risiko-Verhältnis wieder. Aufgrund der überragenden Marktstellung von BlackRock nimmt das Abwärtsrisiko mit sinkendem Aktienkurs ab. Bei einem solchen Kursniveau würde das Potenzial die Risiken deutlich überwiegen.

Und deshalb ignoriere ich die Schwächephase der Aktie nicht, sondern schaue regelmäßig, ob mein Kursziel in erreichbare Nähe gerät. Und würde dann meine Position wieder vergrößern. Und wenn es nicht dazu kommt, dann bleibe ich entspannt mit den 25 Aktien in BlackRock investiert. Und schaue mir interessiert die nächsten Quartalszahlen an…

Auf einen Blick:

| Unternehmen: | BlackRock |

| ISIN: | US09247X1019 |

| Im Divantis-Depot seit: | 04.04.2017 |

| Letzter Nachkauf am: | 15.01.2020 |

| Stückzahl im Divantis-Depot: | 25 |

| Durchschnittskaufkurs inkl. Gebühren: | 395,74 € |

| Gesamtkaufpreis: | 9.893,58 € |

| Bisher erhaltene Netto-Dividenden: | 1.652,35 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo Ben und Leser;

Assetmanagement-Unternehmen sind aktuell generell im Rückwärtsgang, was auch einige günstige Einstiegsmöglichkeiten bietet.

So habe ich z.B. mit 2% Depotanteil T.Rowe Price aufgenommen.

Meine eigentliche Frage ist aber, ob ich meine Invesco-Anteile (IVZ), die mit 4,3% Rendite, 24% Pay-out-Quote und 7er KGV günstiger bewertet sind, sozusagen in „bessere Qualität“ Blackrock tauschen sollte.

Jemand eine Meinung dazu…?

Ansonsten vielen Dank für den Divantis-Blog – ich lese immer gerne mit ;-)

Hallo Gerry

Ohne dass ich jetzt die einzelnen Unternehmen aktuell bewertet habe, setze ich generell immer auf den Marktführer und wenn möglich auf die Nummer 2. Das hat sich oftmals bewährt, vor allem langfristig. Z.B. Nike/Adidas, Coke/Pepsi, etc. Blackrock und T.Rowe habe ich ebenfalls, die letztere allerdings im Minus, Blackrock halte ich schon lange. Mit dieser Strategie schlafe ich sehr gut, ich bin auch keiner der viel hin und her handelt, am liebsten Qualität kaufen und dann Buy and Hold, jedenfalls solange eine Geschäftsmodell nicht in Frage steht ( wie damals nach Fukushima, da habe ich EON sofort verkauft).

https://aktien.guide/blog/t-rowe-price-aktienanalyse-aktiver-vermoegensverwalter-mit-hohem-dividenden-wachstum