Verlässlichkeit liebe ich. Besonders bei Investments. Und wenn ein Unternehmen ankündigt, dass es die Dividende nicht senken wird, sondern – wann immer möglich – erhöhen wird, dann ganz besonders.

Trotzdem ist es für mich immer wieder spannend, ob die Ankündigung nicht doch revidiert wird. Bei meinem größten Depotwert sollte ich aber nach den vielen Jahren Kontinuität wirklich mal entspannen: Seit Start der Dividendenzahlungen 1994 gab es noch nie eine Kürzung!

Denn auch in diesem Jahr ist es zugleich meine größte Dividendeneinnahme. Obwohl das vergangene Geschäftsjahr als turbulent bezeichnet werden kann.

Alle Details zur vierstelligen Dividendenzahlung und den Perspektiven der Aktie erfährst Du in diesem Beitrag.

Mein größter Depotwert ist seit dem Bestehen des Divantis-Blogs die Münchener Rück, auch Munich Re genannt. Hier habe ich sie ausführlich vorgestellt.

Dividendenzahlung

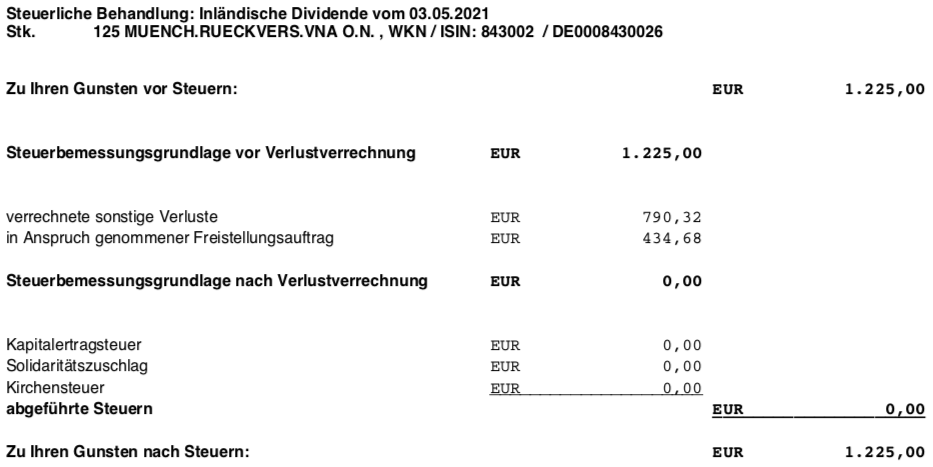

Die Munich Re zahlt in diesem Jahr eine Dividende von 9,80 € pro Aktie. Das ist der identische Betrag wie im letzten Jahr. Für die 125 Aktien in meinem Depot ergibt das eine Bruttodividende von beachtlichen 1.225 €. Aufgrund meines Freistellungsauftrages und noch etwas Guthaben im Verlusttopf werden mir keine Steuern abgezogen und ich erhalte eine Netto-Dividende von 1.225,00 €. Sie wurde von der comdirect (Warum ich mehrere Depots bei verschiedenen Banken habe) mit Wertstellung 03.05.2021 überwiesen.

Perspektiven

Bereits im letzten Jahr hatte ich geschrieben, dass ich in diesem Jahr keine Erhöhung erwarten würde. Das war im Mai und es war nicht vorherzusehen, dass wir uns ein Jahr später immer noch mitten im Lockdown befinden würden. Und der hat natürlich auch die Munich Re einiges an Geld gekostet.

Allerdings – das ist das Schöne am Geschäftsmodell der Rückversicherungen – sind die Schäden von heute die Prämienerhöhungen von morgen!

Und als Marktführer gelingt es der Munich Re immer wieder, ihre Prämien teils signifikant anzuheben. Gerade bei großen Versicherungsabschnitten geht nichts ohne die Nr. 1 und das hat seinen Preis.

Das und die Dividendenpolitik ist der Grund, warum die Munich Re auch die Nr. 1 in meinem Dividendendepot ist. Und warum ich die Position als Sockelinvestment sehe, mit der ich bei relativ geringer Schwankung sichere Dividendenerträge erziele.

Und die Finanzstärke der Munich Re spiegelt sich auch in den Erwartungen für das laufende Jahr wider. Insgesamt soll nun das frühere Ertragslevel zurückerobert werden. Und im besten Fall sogar mit einem neuen Rekord übertroffen werden. So soll das Jahresergebnis von 1,2 Mrd. € auf 2,8 Mrd. € steigen.

Kommt es wirklich dazu, dann erwarte ich im nächsten Mai wieder eine Dividendenerhöhung. Die 10 €-Marke sollte dann geknackt werden!

Damit ist die Aktie weiterhin ein attraktives Basisinvestment in jedem Dividendendepot. Und wenn es zu keinen größeren Schadensereignissen in diesem und im nächsten Jahr kommt, dann hat der Aktienkurs auch noch Steigerungspotenzial. Die 300 €-Marke sollte dann mittelfristig fallen.

Da ich meine Risiken weiter streuen will, investiere ich nicht noch mehr Geld in die Munich Re. Sie bleibt meine größte Depotposition, aber ihr Anteil ist mit 7,4% auch groß genug. Durch Wachstum der übrigen Positionen würde ich mir sogar wünschen, dass der Anteil sich in den nächsten Jahren auf rund 5% reduziert. Denn auch wenn die Aktie ein Fels in der Brandung ist: unvorhergesehene Ereignisse können immer passieren und deshalb sollte ein Einzelengagement nie zu hoch sein!

Auf einen Blick:

| Unternehmen: | Münchener Rück |

| ISIN: | DE0008430026 |

| Im Divantis-Depot seit: | 07.08.2014 |

| Letzter Nachkauf am: | 27.04.2016 |

| Stückzahl im Divantis-Depot: | 125 |

| Durchschnittskaufkurs inkl. Gebühren: | 177,85 € |

| Gesamtkaufpreis: | 22.231,25 € |

| Bisher erhaltene Netto-Dividenden: | 8.254,62 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo Ben,

eine wahnsinnige Summe, die du hier jährlich von Munich Re bekommst. Ich möchte mich einfach bei dir für deinen Blog bedanken! Das ist eine so riesige Inspiration und wird von mir mindestens wöchentlich gelesen. Bei dir sieht man einfach, was passiert, wenn man über einen längeren Zeitraum nachhaltig investiert. Dein Schneeball ist schon extrem riesig und gleicht eher einer Lawine, die kaum mehr zu stoppen ist. Weiterhin viel Erfolg dir!

Moin, du schreibst bei den Dividenden über den verfügbaren Verlusttopf, aber der bezieht sich doch nur auf die horizontalen Verluste aus Aktienverkäufen und nicht direkt auf Dividenden, oder!?

Hallo Rob,

Verluste mit Aktien habe ich keine gemacht. Die könnten auch nicht mit Dividenden verrechnet werden, da hast Du vollkommen recht. Ich habe aber im Januar einige meiner Renten-ETFs verkauft und da etwas Verlust gemacht. Und den hat die comdirect nun gegen die Dividende der Münchener Rück gerechnet.

Viele Grüße Ben

Hallo Ben,

zu welchen Kursen siehst du MuRe wieder als kaufenswert an? Bei den aktuellen 240€ sprechen wir „nur“ von 4% Dividenden Rendite das finde ich doch etwas gering für solche Versicherer. Ich sehe die beiden großen Allianz und MuRe bei >5% als gut an sprich bei ca 190€ roundabout.

Gruß

James

Hallo James,

ich sehe das ähnlich. Würde mich aber nicht exakt auf die 5 vor dem Komma festlegen. Da die Dividende perspektivisch wächst, würde ich mich zum Einstieg auch mit etwas weniger zufrieden geben. Letzten Oktober hatten wir Kurse um 200 €, das wären 4,9% Dividendenrendite. Ein durchaus guter Kurs.

Viele Grüße Ben

Hallo zusammen,

ich hätte mal eine Frage in die Runde. Wenn ich mir die zwei großen Versicherungsunternehmen im Dax anschaue, also Münchner Rück und Allianz, liefern diese seit Jahren stabil hohe Dividendenrenditen. Gleichzeitig besitzen beide einen niedrigen KGV; Allianz hat in den letzten 20 Jahren nur einmal die Dividende gekürzt, Münchner Rück noch nie.

Und zudem besitzen beide noch ein eher konservatives Geschäftsmodell.

Bei dieser Konstellation würde ich eher erwarten, dass die Dividendenrenditen (vor allem jetzt wo der Dax von Allzeithoch zu Allzeithoch springt) im niedrigen 3% Bereich oder sogar noch niedriger sein sollten. Oder anders formuliert, dass die Aktienkurse höher sein sollten.

Kann jemand eine Hypothese liefern woran das liegt? Wird bei Allianz / Münchner Rück davon ausgegangen, dass diese in Zukunft nicht mehr wachsen werden? Liege ich bei der Annahme des konservativen Geschäftsmodells falsch? Sind Versicherer im Vergleich zu anderen Branchen einfach langweilig?

Wie gesagt, gibt es hier eine Erklärung?

Ich denke es liegt daran, dass die nicht mehr so stark wachsen und das Risiko ist etwas höher also bei einem breiten Konsumgüter.

Und wieder ist ein Jahr ins Land gegangen ohne das ich mir eine Mü Re zugelegt haben, als die Entscheidung zwischen Allianz und Mü Re fallen sollte, fiel Sie auf die andere Aktie.

Für knapp über 150€ bekommt man so eine Aktien auch mehr oft ins Depot.

Ich habe meine Freude an den Aktien und auch das zählt.

Versuchen wir 2022 welche zu Ordnern.

Glück auf