Momentum ist der Begriff dafür, wenn etwas gut läuft und es dann einfach so weitergeht. Es ist wie ein Schwungrad: einmal in Bewegung, ist es zunächst schwer zu stoppen.

Und genauso ist es aktuell mit meiner besten Aktie des letzten Jahres: 2023 legte sie wahnsinnige 82% Plus vor. Und steht nun – nach nur einem Quartal – schon wieder bei +27%.

Addiert ist das ein Anstieg seit Beginn des letzten Jahres um mehr als 130%. Und das Beste daran: es ist keine kleine Position in meinem Depot! Mittlerweile ohnehin schon nicht mehr, aber ich war auch schon vorher ordentlich investiert.

Und damit zeigt sich wieder einmal: die Streuung im Depot ist der Schlüssel für mich, eben auch solche Topperformer dabei zu haben. Sie sind dann am Ende ausschlaggebend dafür, dass die durchschnittliche Performance des Depots gut ausfällt.

Wie ich die Perspektiven des Unternehmens nun einschätze und ob es mit dem Kursanstieg noch weitergehen kann, erfährst Du in diesem Beitrag.

Erst im August 2020 – also vor nicht mal 4 Jahren – bin ich beim Zulieferer der Halbleiterindustrie Lam Research eingestiegen. Und seitdem habe ich sieben Mal nachgekauft. Hier habe ich über die Depotaufnahme ausführlich berichtet. Insgesamt habe ich 18 Aktien im Depot und mein Ziel ist eigentlich eine runde Stückzahl von 20. Allerdings hat mir der Höhenflug einen Strich durch die Rechnung gemacht.

Das Chartbild zeigt allerdings deutlich, dass die Aktie auch Schwächephasen hat. Das Halbleitergeschäft gilt als zyklisch und so ging es im Jahr 2022 auch ordentlich abwärts. Seit 2023 nun der steile Anstieg, die auch mit dem KI-Hype zu tun hat:

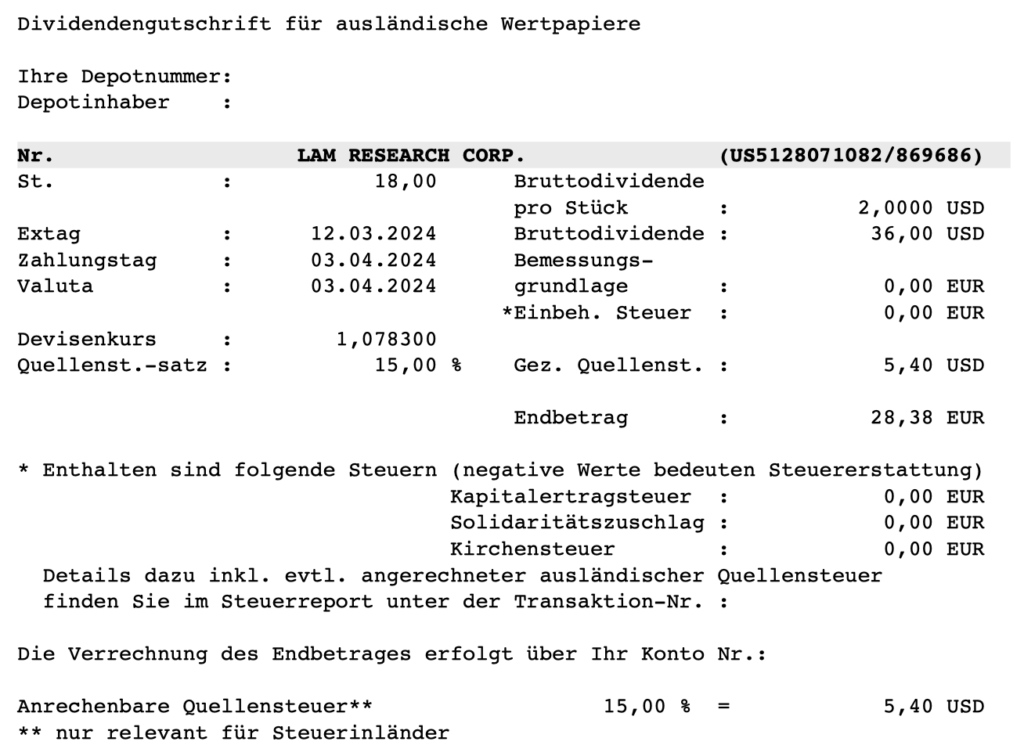

Dividendenzahlung

Lam Research zahlt erneut eine Quartalsdividende von 2,00 US$ je Aktie. Für meine 18 Aktien ergibt das eine Brutto-Dividende von 36,00 US$. Sie wurde von flatex zum EZB-Referenzkurs von 1,0783 in Euro umgerechnet. Nach Abzug der Quellensteuern (komischerweise ohne Kapitalertragsteuer) verbleibt eine Netto-Dividende von 28,38 €. Sie wurde mit Wertstellung 03.04.2024 überwiesen.

Annualisiere ich die Quartalsdividende, dann zahlt Lam Research eine Jahresdividende von 8,00 US$. Bei einem Aktienkurs von 957 US$ ergibt das eine Dividendenrendite von 0,8%. Da Lam Research seine Dividende üblicherweise jährlich erhöht, dürfte bei einem heutigen Kauf die tatsächliche Jahresdividende höher liegen. Bleibt es beim bisherigen Turnus, dann wird die Quartalsdividende mit der Oktober-Zahlung wieder höher sein.

Meine persönliche Dividendenrendite (Yield on Cost) profitiert von meinem Einstandskurs. Für die 18 Aktien habe ich insgesamt 6.802,20 € bezahlt. Rechne ich die Quartalsdividende mit identischem Wechselkurs auf eine Jahresdividende hoch, dann liegt diese bei 133,54 €. Das entspricht einem YoC von 2,0%. Das ist zwar auch noch nicht prickelnd, aber angesichts der historischen Steigerungsraten befindet sich meine persönliche Dividendenrendite auf gutem Weg.

Perspektiven

Es ist schon atemberaubend, wenn eine Aktie aus dem eigenen Depot eine solche Entwicklung hinlegt. Gefühl sind es ja oft gerade die Aktien, die man nicht hat, die steigen. Und die dann dafür sorgen, dass man das Gefühl hat, etwas zu verpassen.

Bei Lam Research hatte ich vergleichsweise früh auf die Entwicklung zu einem der wichtigsten Zulieferer der Halbleiterindustrie gesetzt. Ich war und bin überzeugt davon, dass das Wachstum in diesem Sektor zwangsläufig auch Lam Research nützt. Und so war ich auch im Juli 2022 mutig genug, bei 398 US$ meinen bisher letzten Nachkauf zu tätigen. Aus der Überzeugung heraus, dass langfristig kein Weg an Lam Research vorbei führt.

Nun kratzt die Aktie an der Marke von 1.000 US$. Dass es so schnell so aufwärts gehen würde, damit hatte ich ehrlicherweise auch nicht gerechnet. Noch vor drei Monaten bei meinem letzten Beitrag über Lam Research lag der Aktienkurs bei 736 US$. Und da hatte ich auf einen Rückgang gesetzt und geschrieben, dass ich mir unterhalb von 600 US$ die Aktie noch mal näher anschauen und unter 400 US$ sicher nachkaufen würde. Davon sind wir nun meilenweit entfernt!

Die Rallye startete mit den Quartalsergebnissen, die am 24. Januar veröffentlicht wurden. Danach erreichte Lam Research im Schlussquartal 2023 einen Umsatz von 3,76 Mrd. US$. Ein Plus von 7,9% gegenüber dem 3. Quartal 2023. Er führte zu einem Gewinn je Aktie von 7,22 US$ (US-Gaap). Das war ein Quartalsanstieg von 8,4%.

Damit übertraf Lam Research die Erwartungen, blieb aber innerhalb der eigenen Prognosespannbreite. Denn erwartet war ein Umsatz von 3,7 Mrd. US$ (+/- 300 Mio. USS) und ein Gewinn je Aktie von 6,78 US$ (+/-0,75 US$).

Das reichte aber zum weiteren Anstieg des Aktienkurses. Im Gesamtjahr 2023 erzielte Lam Research damit einen Umsatz von 14,3 Mrd. US$ (nach 19,0 Mrd. US$$ in 2022) und einen Gewinn je Aktie von 27,33 US$ (Vorjahr: 37,31 US$). Bei einem Aktienkurs von 957 US$ ergibt das ein Kurs-Gewinn-Verhältnis von 35. Das ist sehr deutlich über den Bewertungsniveaus, die ich in den letzten vier Jahren bei Lam Research gesehen habe.

Und diese Bewertung zeigt auch die Euphorie, die sich durch den KI-Hype im Aktienkurs abbildet. Schaut man sich die am meisten bewunderten Unternehmen der Halbleiterindustrie an, dann rankt Lam Research dort auf dem vierten Platz hinter Nvidia, AMD und TSMC. Und in dieser Gruppe sehen viele Investoren offenbar auch den Aktienkurs.

Ich hoffe nur, dass Lam Research die Erwartungen auch erfüllen kann. Die nächsten Quartalergebnisse sind bereits für den 24. April angekündigt. Und für das 1. Quartal 2024 erwartet das Unternehmen erneut einen Umsatz von 3,7 Mrd. US$ (+/- 300 Mio. USS) und einen Gewinn je Aktie von 6,90 US$ (+/-0,75 US$).

Sollte die Prognose deutlich übertroffen werden, kann das bedeuten, dass dann die 1.000 US$-Marke fällt. Wenn nicht, dann kann es aber auch ganz schnell um 100 oder 200 US$ runtergehen.

Ich selbst verstehe zu wenig von der Halbleiterindustrie, um endgültig beurteilen zu können, ob eine Neubewertung von Lam Research erforderlich ist. Was ich aber sehe ist, dass ein Unternehmen wie Nvidia deutlich höher bewertet ist und damit die überragende Marktstellung bei Hochleistungsprozessoren für KI-Rechenoperationen goutiert wird. Und ich weiß, dass Lam Research von diesem Wachstum ebenfalls profitiert.

Trotzdem steht für mich fest, dass ich auf diesem Kursniveau nicht nachkaufen werde. So wichtig ist es mir dann auch, von 18 auf 20 Aktien aufzustocken. Lieber freue ich mich weiter an meinen günstigen Einstiegskursen und begleite das Unternehmen mit einem entsprechenden Puffer auf den Aktienkurs in den nächsten Jahre. Denn KI-Hype hin oder her – das Geld muss erst mal verdient werden. Und deshalb kaufe ich die Aktie jetzt nicht auf dem absoluten Allzeithoch bei Gewinnen, die deutlich unterhalb bisheriger Rekordergebnisse liegen.

Der Depotanteil von Lam Research im Dividendendepot ist innerhalb der letzten drei Monate von 2,6% auf 3,3% gestiegen. Damit fühle ich mich auch – unabhängig vom Aktienkurs – ausreichend investiert.

Und vielleicht gibt es ja auch bald mal einen Aktiensplit, der meine Aktienposition sowieso verändert. Bei einem Verhältnis 1:5 hätte ich dann ja auch auf einmal 90 Aktien. Aber an der hohen Bewertung würde sich dadurch natürlich nichts ändern.

Auf einen Blick:

| Unternehmen: | Lam Research Corp. |

| ISIN: | US5128071082 |

| Im Divantis-Depot seit: | 28.08.2020 |

| Letzter Nachkauf am: | 13.07.2022 |

| Stückzahl im Divantis-Depot: | 18 |

| Durchschnittskaufkurs inkl. Gebühren: | 377,90 € |

| Gesamtkaufpreis: | 6.802,20 € |

| Bisher erhaltene Netto-Dividenden: | 264,54 € |

| Aktuelle Strategie: | Bei Kursschwäche nachkaufen |

| für diesen Beitrag verwendete Quellen: |

| Lam Research Corporation Reports Financial Results for the Quarter Ended December 24, 2023 |

| 2024 semiconductor industry rankings |

@Ben,

wie immer gut zusammengefasst.

Wie Thomas sagen würde, meine „lahmen Enten“ im Bereich Semiconductor (TI, Samsung) sind durch die Stars der Branche (Cadence, Broadcom, Lam Research etc.) überholt worden. Nur wie lange hält der derzeitige (!) Hype? Auch ich würde derzeit nicht investieren (Keine Anlageempfehlung). Ich war aber mit 400€ bei LAM, 500€ bei Broadcom und Cadence bei 100€ das letzte mal aktiv. Ich fühle mich wohl im Bereich Semiconductor, weiß aber auch, dass es zyklisch ist.

Ich möchte Deine Aussage „Streuung im Depot ist der Schlüssel für mich, eben auch solche Topperformer dabei zu haben“ noch hervorheben. Ein breit gestreutes Portfolio hat niemals die Performanz eines „Cherry-Picking“ Depots.

das breit Gestreute lässt mich aber besser schlafen und ich freue mich wie Du, wenn es positive Ausreisser gibt, die die Performanz voranbringen.

Mein breit gestreutes Portfolio hat aber auch Looser! 30% auf 25 Jahre gesehen (ohne Inflation!). Sind aber nur kleinste 4-stellige Beträge: GE. ;) Ich weiß bis heute nicht, warum ich mich nie getrennt habe.

Hi Börsenhai,

Ben schreibt im ersten Satz von Momentum,

Börsenhai schreibt: “ Nur wie lange hält der derzeitige (!) Hype?“

Wer sich die Mühe macht, sich mal Langfristcharts von Broadcom, TSMC, Lam Research, KLA, ASML, Microsoft, Apple, Google, Oracle, Cadence (ließe sich fast beliebig fortsetzen) anschaut und übereinanderlegt, der könnte sich ernsthaft die Frage stellen,

why to hell

sollte diese exorbitante, fast schon linear ansteigende Wertentwicklung, die locker schon konstant 15 bis 20 Jahre anhält (bei manchen Firmen, solange sie existieren)

why to hell

soll das morgen oder nächsten Monat oder übernächsten Monat zu Ende sein. Hier ist das Wort Momentum wahrscheinlich ganz sicher fehl am Platze, sondern es ist ganz klar eine disruptive, gesellschaftsverändernde Entwicklung.

Von Exzessen wie bei Nvidia oder SMC reden wir ja gar nicht.

Halte mich selbst für nicht ganz hinter dem Mond lebend und kann trotzdem von jüngeren Leuten immer noch was dazu lernen, was Computer, Handys und Trends diesbezüglich angeht und muß mir eingestehen, das es für junge Leute selbstverständlicher ist, damit umzugehen. In unserer Firma gehen mir die schnellen und permanenten IT Veränderungen fast schon auf die Nerven, und meistens ist damit Effizienzsteigerung verbunden. Unser Firmenintranet wird fast schon im Wochenrhythmus verändert, angepaßt und modifiziert.

Wo es früher Weiterbildung gab, gibt es bei uns nur noch e-learning, wo alle Mitarbeiter gut synchronisiert und Erfolgskontrollen leicht möglich sind. Dienstreisen und Trainer werden immer weniger nötig. Alles läuft über Online Meetings.

NXP stellt RFID Chips für Kreditkarten her, die können aber auch für Zugangssysteme verwenden werden und ersetzen bei uns teilweise schon herkömmliche Schlüssel. Gibt sicher noch mehr Verwendungsmöglichkeiten, von denen wir heute noch nichts ahnen. NXP Semicond. sieht genauso gut aus.

Nochmal, es läßt sich im Prinzip fast jeder beliebige bisher analoge/manuelle Vorgang, wenn er in ausreichend kleine Steps sequenziert wird, digitalisieren. Wo es Profit bringt, können wir mit traumwandlerischer Sicherheit davon ausgehen, das es früher oder später dann auch realisiert wird.

Bin selber aber auch nur ein Mensch und habe bei Tech Gewinne mitgenommen, aber je mehr ich darüber nachdenke, desto klarer scheint mir es, dort später wohl wieder einsteigen zu müssen und bestimmt nicht billiger.

JEDER, der sich im Jahr 2014 oder 2016 oder 2018 oder 2020 oder 2022 sicher war, das es sich bei Microsoft nicht mehr lohnt, einzusteigen, weil die jetzt garantiert zu teuer sind und jetzt bald der Rücksetzer kommen muß, der lag genauso sicher falsch. Warum soll das 2024 anders sein.

Jedenfalls habe ich aktuell bei Bristol Myers die Geduld verloren und die Reißleine gezogen und Cisco, die ich lange als größere Depotposition hatte, aufgrund mangelnder Dynamik halbiert.

Der Israel-Irankonflikt scheint seinen Kulminationspunkt überschritten zu haben,

so dass die nächste Woche an der Börse durchaus wieder freundlich werden könnte.

Grüße

Hallo Thomas,

das mit den disruptiven Veränderungen ist das eine, aber als Fundierung für lange in die Zukunft extrapolierte Trends ist das m.E. nicht hinreichend. Stichwort nifty fifty usw., deren Produkte waren auch disruptiv und haben sich in der realen Wirtschaft durchgesetzt. Und trotzdem kam es zu langwierigen Bewertungskorrekturen, obwohl sie weiterhin stark wuchsen. Irgendwann ist aber genug genug.

Und vielleicht noch eine Anmerkung: Wenn Du zu Recht auf die langfristigen Trendkanäle nach oben hinweist: Wenn man im Einzelnen mal zoomt, haben einige Werte davon auch mal Bewegungen von 50% nach unten, so wie fast jeder Blue Chip irgendwann mal. Für mich kein Problem, für die meisten schon: Die schmeißen dann und nennen das B+H+“Check“. Und dann die vermeintlichen Fundamentalisten…Geht der Kurs hoch, gibt es dafür Fundamentals, geht er runter, ebenso. Prima. Habe mich gerade gewundert über den Barrons: Vor einem Jahr Pfizer empfohlen, nun die ganze Branche Big Pharma angezählt wegen des Problems auslaufender Lizenzen. Aha – das wusste man vor einem Jahr nicht. Was soll man davon halten bzw. was bitte schön ist das für ein Niveau. Charlie Munger soll gesagt haben, er hat den Barron’s stets mit Vergnügen gelesen, zum Glück aber nie einer seiner Empfehlungen gefolgt. Hier zeigt es sich, was ich meine. Geht es nach oben, finden sich Gründe, geht es nach unten, eben andere. Die Leute (natürlich einschließlich mir) sind alle gleich blöd, davon muss man ausgehen. Was ist meine Konklusio: Titel halten. End of story. Habe zwar kein Tech, aber wenn ich welches hätte und die brechen um 80 Prozent ein, können sie ungeachtet dessen in 10 Jahren wieder neue ATH ausbilden. Vielleicht gar nicht, vielleicht erst wieder in 20 Jahren. Meines Erachtens nimmt man die Megatrends nur mit, wenn man mit eiserner Hand hält, egal wie schlau man meint mittelfristig Entwicklungsbrüche identifizieren zu können. Weil man immer erst frühestens in der 10jährigen Retroperspektive näheres weiß, ob es ein Megatrend geworden ist. Mit Divi-Titeln gelingt mir das mental leichter, weil ich kontinuierlich realisierten Ertrag habe, bei den Buchgewinnen eben leider nicht.

Bristal Meyer: Habe sie auf der WL. Warum bist Du raus? Nur wegen der Kursbewegung, oder hat Dich konkret was gestört. Würde mich vor einem möglichen Kauf natürlich interessieren.

Hallo Thomas,

Deine Kritik ist berechtigt und ich nehme Sie an.

Es war etwas undifferenziert für andere Leser formuliert: „wielange dauert der Hype?“.

Was ich damit sagen wollte, dass die Kurszunahmen in letzter Zeit „faszinierend“ (Zitat Spock) waren.

Ich bin investiert und werde auf diesem Niveau nicht nachkaufen (keine Handlungsempfehlung es könnte ja auch ein „hätte, hätte, ..“ daraus werden). ;) Meine Aussage bezog sich nicht auf den Langfristchart.

Möge jeder für sich und seine Situation entscheiden. Kurse können auch nachgeben (Bsp.: TSMC 40%), das muss man aushalten, falls man zu spät eingestiegen ist. Und das „Aushalten“ ist leichter gesagt als getan.

Bristol war für mich noch nie ein Invest. Was bewegte Dich zu einem Kauf?

GE würde ich ja fast sagen, hat Doch nen schönen turnaround hingelegt.

Hallo Fred,

ich danke Dir für Deinen Beitrag. Erst jetzt wurde mir bewußt: Es waren damals ja DEM, nicht EUR.

Nach 25 Jahren bin ich glatt im plus (incl. den zwei Abspaltungen!). :)

Ich sehe schon als Buchhalter tauge ich nichts. :(

Hi https://www.comdirect.de/inf/tools/chartvergleich.html#benchmarkNotations=9386170&benchmarkNotations=73582471&benchmarkNotations=9385717&benchmarkNotations=9385732&benchmarkNotations=13541124&benchmarkNotations=30553934&benchmarkColors=147de6&benchmarkColors=0c9c2e&benchmarkColors=b4e614&benchmarkColors=ff4c5b&benchmarkColors=b428cd&benchmarkColors=7841dc&selectedBenchmarks=true&selectedBenchmarks=true&selectedBenchmarks=true&selectedBenchmarks=true&selectedBenchmarks=true&selectedBenchmarks=true&timeSpan=SE&e&

Ja der Link ist etwas sperrig, hoffe das es funktioniert. Wer das nicht sieht , muß blind sein. Warum soll das bald zu Ende sein? why to hell?

Bristol Myers verliert gegen den Markttrend allgemein und die Sektorbenchmark und in der R&D Pipeline scheint nichts nachzukommen. Sie machen zwar Studien mit Kombinationen von bereits existierenden Präparaten, aber grundsätzlich neues kommt nicht.

Der Markt sieht das und reicht sie hinten durch.

Wenn ich für mich zuverlässig mehr als 10 sichere langfristige Momentumaktien in meinem Depot sehe in verschiedenen Sektoren und fast täglich beobachte, das sie zuverlässig ihre „PS auf die Straße bringen“, warum soll ich dann Lowperformer weiter mitnehmen?

Barrons schreibt heute dies und morgen das, weil sie jeden Tag ihre Site mit Content befüllen müssen.

Sie werden für Entertainment bezahlt und nicht für den Anspruch auf Wahrheit.

Tobs, Du schreibst, habe kein Tech,

könnte echt ein Fehler sein.

ok Link hat nicht so funktioniert.

Bei Comdirekt.de-Chartvergleich

https://www.comdirect.de/inf/tools/chartvergleich.html

einfach sich mal die kleine Mühe machen und sich die Charts der ganzen großen Halbleiter und Software Firmen gleichzeitig im langen MaxChart anzeigen lassen und sich nur das Bild ansehen und auf sich wirken lassen.

Und sich dann fragen, ob das nur Momentum ist.

Thomas,

ich persönlich denke, langfristige Charts helfen nicht, weder fundieren sie steigende noch fallende Kurse, auch wenn Trends sich sehr lange in der Zukunft fortsetzen können. Das hat dann auch nichts mit Tech zu tun. Darum meine Ausführung, dass ich im Zweifel Aktien von Unternehmen kaufe und behalte. Da Du bei „Low-Performern“, die vielleicht auf einige wenige Jahre hinterherlaufen, eher geneigt bist, auf den Verkaufs-Knopf zu drücken (ich verstehe Deinen Ansatz eher momentum-/trendgetrieben), müsstest Du Dich ja auch (hinter)fragen, ob Du überhaupt in der Lage bist, diese langen Aufwärtstrends mitzumachen, weil wie gesagt, auch solche Aktien zwischendurch gerne mal um 50 Prozent verlieren bis sie wieder aufholen oder gar überholen. Das ist nur mein Punkt. By the way: Viele der heute großen Magnificent 7 waren früher wesentlich zyklischere Geschäftsmodelle, also zum Beispiel zum Compounden eher weniger gut geeignter (Compounding ist so etwas meins…). Die Geschäftsmodelle haben sich in der Zwischenzeit ganz schön gewandelt und sind schon eher nichtzyklische Geschäftsmodelle geworden. Auch das hat aber nur der erlebt und mitgenommen, der Einbrücke >50 Prozent ausgesessen hat.

@Fehler: Nein – das sehe ich anders als Du. Nicht weil ich eine positive oder negative Meinung zu Tech hätte, why to hell sollte ich? :-) Im Ernst, ich verstehe sehr wenig bis rein gar nichts davon. Sondern schlicht weil es nicht mein Investment Style ist. Ich investiere recht primitiv in von mir bevorzugte Geschäftsmodelle, und (Pure-) Tech zählt nicht dazu. Nur wie Du siehst, will ich immer sehr langfristig dabei sein, und vermutlich ist dafür einfach eine Grundvoraussetzung, dass ich ein natürliches Interesse/Bezug/was auch immer am Sektor/Geschäftsmodell habe. Klar, dadurch gehen natürlich sehr viele Chancen an mir vorbei, das ist leider so…Ein Fehler ist es definitiv, zwischen „Tennis“ oder „Golf“ hin und her zu wechseln. Irgendwann muss man eine ruhige Hand bekommen und kann dann nicht überall dabei sein, so meine Meinung jedenfalls. Für jeden, sehr seit vielen Jahren stark im Bereich Tech exponiert ist: Chapeau und Good luck weiterhin!

völlig off-topic:

Tatsächlich ist es eine große Hilfe für die eigenen Golffähigkeiten bereits vorher Tennis gespielt zu haben (bzw. eine Ballsportart). Ich kenne – als spielender Golfer und Tennisianer – viele gute Golfer, die vom Tennis kommen.

Auch durfte ich mal mit einem jungen Spieler von Union Berlin ein paar Löcher laufen. Er hatte eine miese Technik aber hat Grassoden herausgeschlagen, so groß wie Gullydeckel. Das war die pure Kraft kommend aus den Beinen ;-)

Ich versuche einen Transfer zu diesem Blogthema/Forum:

Auch wenn es Tranfermöglichkeiten gibt, ist die Übertragbarkeit – da gebe ich Tobs recht – irgendwann begrenzt. Tennis ist eine Rückspielsportart, während ich beim Golf aktiv einen Ball von A nach B bewege. Im Tennis geht es um eine direkte Konkurrenz, nur eine/r gewinnt. Im Golf spielt man (fast immer) mit sich selbst, quasi „gegen sich“ (das eigene Handicap).

Wertpapierarten und -titel haben ihre Besonderheiten. Unser Job ist es, diese a) wahrzunehmen, b) zu verstehen und c) entsprechend darauf zu reagieren. Entgegen WBs Meinung (wenn du etwas von Aktien verstehst, brauchst du nicht groß streuen) tue ich das (mit circa 9 gut besetzten GICS-Sektoren im Depot). Hinzu kommen drei ETFs (mittlerweile decke ich mit einem kleinen WisdomTree-ETF auch EM/Asien ab, da ich mir dort Einzelinvestments weniger zutraue). Aktien und ETFs sind sehr verschieden. Mir sind die Unterschiede bewusst und – meine Eigenheiten kennend – habe ich entschieden, dass es am besten ist, beides im Depot zu halten.

PS: Hin und her habe ich lange Zeit selbst betrieben. Es war wohl notwendig, um mich da hin zu bringen, wo ich jetzt bin. Ja, ich habe damals damit auf viele Gewinne verzichtet. Und gleichzeitig bin ich mir bewusst, dass wir lernende Wesen sind, die Fehler machen. Sich selbst für Vergangenes zu vergeben hat eine große Kraft, die viel Gutes bewirken kann.

Hi Matthias,

ja – Du hast da natürlich Recht. Ich hätte einfach andere, eher sehr unterschiedlich ausgeprägte Sportarten heranziehen sollen. Vielleicht eher Rugby und Ballett oder so, wobei auch hier hätte sicherlich in Sachen Bewegungsgeschicklichkeit wieder erstaunliche Parallelen gegeben…Ich wollte übrigens den Gedanken aufgreifen von Joel Tillinghast („Alles, was Sie über Stock-Picking wissen müssen“). Hab’s interessenshalber noch mal schnell nachgeschaut, er differenzierte zwischen „Schach“ und „Tennis“. :-)

Was ich noch mal klarstellen möchte: Meine Ausführung sollte sich nicht als direkte Anwerfung gegen Thomas verstehen. Ich wollte nur das alte bekannte Dilemma adressieren, dass gerne der Film zurück gespult wird und die Trends dann klar sind, aber man in der Anlegerpraxis-/realität den Film von vorne sieht. Letztlich hängen Anleger dann am Trend und verpassen genau deswegen (!) den eigentlich großen Trend, weil sie wegen des mittelfristigen Trends das Interesse an der Aktie verlieren. Konkret: Was wäre, wenn nun die Techs 60 Prozent einbüßen. Verkauft man dann, weil der Trend nicht mehr intakt erscheint und verpasst vielleicht danach aber den nächsten Anstieg von 150 Prozent? Das ist nur mein Punkt, dass das Abstellen auf Trends wenig auf gute Ergebnisse einzahlt, wenn ich nicht unabhängig vom Trend auf Grundlage eigener Annahmen/Glaubenssätze/Weltanschauung/vielleicht auch nihilistischen Einstellung/was auch immer an meinen Papieren dran bin.

Man kann sich sicherlich auch in verschiedensten Sektoren exponieren. Die Aussage „Schach oder Tennis“ soll sich darauf beziehen, dass man sich eher auf das Gemüt entscheiden sollte, ob man eher flippt oder sehr langfristig dring bleibt. Wenn man dazwischen hin und her wechselt, wird es schwierig.

Ich möchte aber natürlich keine Foristen angehen, allenfalls mal idealtypische Modellannahmen auf Grundlage der Anlegerpraxis verobjektivieren. Denn mit letzterer verdient mit Geld, hoffentlich. :-)

@Thomas,

Du gibst Dir die Antwort selbst. ;)

Warum investieren nicht alle nur in die Highperformer?

Warum kaufst Du Cisco und Bristol und nicht nur NVidia oder nur Novo Nordisk?

Die kleine Spitze musste jetzt sein – nicht für ungut. :)

Ist es Diversifikation? Schlechtere Performance aber Eier in verschiedenen Körben?

Analog: Warum Einmalkauf und nicht Sparplan? Mit Sparplan hat man eine schlechtere Performanz (bei Kursanstieg), mit Einmalkauf ein höheres Risiko bei Kursrückschlägen.

Warum kaufen leute Dividendenausschütter, wo es doch „irrational“ ist (lieber Kursanstiege mitnehmen unversteuert), als Steuer auf Dividenden zu bezahlen?

Warum kauft man Aktien mit KCV (oder wer will KGV) über 30?

Wer investiert, muss sich erstmal entscheiden

1. Wann fühle ich mich wohl. Das klappt leider meist erst nach herben (Kurs-)Verlusten.

2. Was ist mein (langfristiges) Ziel (Zeitraum nicht vergessen)

3. Wie hoch ist mein Cash, das ich einsetzen kann und wo investiere ich es heute für meine Ziele morgen

Ja @Börsenhai,

Du hast schon Recht, wie meistens :-)

Bristol habe ich in Q3 2022 zu Höchstpreisen um die 70€ das Stück gekauft. Da sah alles noch besser aus. Sie finden seitdem keinen Ersatz für ihr ausgelaufenes Spitzenprodukt (Patentschutz) Seitdem ging es nur noch abwärts. mit knapp 30% Verlust wieder rausgeschmissen. Selbst wenn ich drin geblieben wäre und Bristol erfindet mal was neues, hätte es gefühlt 5 Jahre gedauert, bis sie ihre alten Höchststände (meinen Einstand :-)

erreicht hätten. Da das meiste bei mir gottlob grün (im Wert) ist hab ich das ganze kurzerhand in Old Republic umgeswitcht. Die gefallen mir eben besser.

Diversifikation nur um diversifiziert zu sein ist auch blöd, wenn die Hälfte davon schwach liefert.

Fokussierung auf Qualität macht unbedingt Sinn.

Bristol hatte eine guten DiviTrack, aber das war mir dann egal. Was nützen die Dividenden, wenn der Kurs weiter durchsackt.

man muß sich eben wohl fühlen, mit dem was man tut. Das ist das A und O.

das ändert sich nie.

Grüße,