Was Dich hier erwartet:

In meinem Dividendendepot ist es die höchste Dividendensteigerung des laufenden Jahres: 82% mehr als im Vorjahr. Das hat sonst keine Aktie geschafft.

Das war es dann aber auch schon mit den guten Nachrichten. Denn die Aktie selbst hat – gegen den Markttrend – ein schwaches Börsenjahr vorzuweisen. Und notiert aktuell sogar rund 10% unter ihrem IPO-Preis aus dem Jahr 2016.

Da ich selbst auch schon so lang an Bord bin, bin ich einige Aufs und Abs gewöhnt. Und vor allem weiterhin von der Daseinsberechtigung in meinem Depot überzeugt.

Denn bei dem Unternehmen handelt es sich um den einzigen Branchenvertreter mit eigener Börsennotiz. Und zugleich verfügt er über ein monopolartiges Geschäftsmodell.

Trotzdem möchte ich natürlich Geld verdienen mit dem Investment und insofern beschäftige ich mich regelmäßig mit den Perspektiven und der Entwicklung des Unternehmens. Meine aktuelle Einschätzung und ob das nun womöglich Einstiegskurse sind, erfährst Du in diesem Beitrag.

Bei der einzigartigen Aktie handelt es sich um börsennotierte italienische Flugsicherung ENAV. Ich habe sie hier ausführlich vorgestellt. Wirklich ein Unikat am internationalen Börsenmarkt und deshalb auch nicht mit Wettbewerbern zu vergleichen!

Nicht nur Fluggesellschaften, sondern auch die Flugsicherung hatte im Rahmen der Corona-Pandemie mit erheblichen Rückgängen zu kämpfen. Denn bei einem temporären Rückgang des Passagieraufkommens um über 90% wurden die Flugpläne eingestampft und dementsprechend gab es auch weniger Flugverkehr.

Im Chart ist der Corona-Crash deshalb gut erkennbar. Ebenso die nur geringe Erholung und die Tatsache, dass die Aktie mittlerweile sogar unterhalb des damaligen Tiefs notiert:

Dividendenzahlung

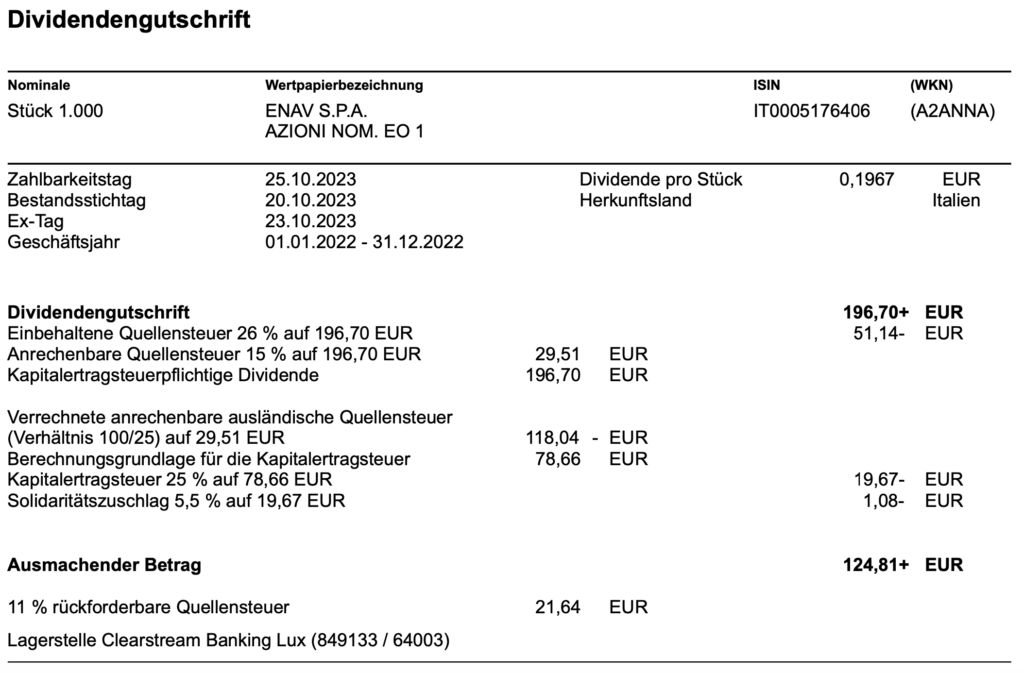

Die ENAV zahlt eine Jahresdividende von 0,1967 € pro Aktie. Gegenüber dem Vorjahr (0,1081 €) ist das eine Erhöhung um 82%. Für die 1.000 Aktien in meinem Depot bedeutet das eine Brutto-Dividende von 196,70 €. Wie bei italienischen Aktien üblich wird davon jedoch eine nur teilweise anrechenbare Quellensteuer abgezogen. Somit verbleibt eine Netto-Dividende von 124,81 €. Sie wurde mit Wertstellung 25.10.2023 überwiesen.

Bei einem Aktienkurs von 2,976 € ergibt die Dividende von 0,1967 € eine Dividendenrendite von 6,6%. Für das nächste Jahr ist jüngst angekündigt worden, dass der Zahltermin wieder auf den Mai gelegt werden soll. Damit würde die nächste Dividendenzahlung schon in etwas mehr als einem halben Jahr erfolgen. Die Höhe der Dividende kann jedoch nicht als sicher gelten.

Italienische Quellensteuer

Einen Ausweg aus dem Quellensteuerabzug bietet der DKB-Broker an. Dazu müssen aber einige Formulare ans Finanzamt, dann zur Bank und von dort nach Italien geschickt werden. Der DKB-Broker nimmt dafür ab dem 1.1.2024 eine Gebühr von 30,00 € für alle italienischen Aktien im Depot (bisher: 11,90 €). Die Gebühr fällt jährlich neu an, wenn man die Formulare einreicht. Bei mir würde sich das – trotz der Preiserhöhung – mit meinen italienischen Aktien lohnen. Aber ich werde es mir zum Jahresende noch mal genau ausrechnen und die abgezogenen rückforderbaren Quellensteuern addieren. Bisher stehe ich bei 69,76 €. Bei dieser Aktie steht im November noch meine letzte Dividende des Jahres aus Italien an.

Perspektiven

82% Dividendenerhöhung hört sich erst mal klasse an. Und das ist es ja auch – zumindest gegenüber 2022. Allerdings liegt die Dividende nun immer noch unter der Vor-Corona-Dividende von 2020. Da wurden 0,2094 € gezahlt, bevor 2021 dann die Dividende komplett ausfiel. Weitere 6,5% müsste die Dividende deshalb im nächsten Jahr steigen, um wenigstens wieder den bisherigen Höchststand zu erreichen.

Konträr dazu stellt sich die Dividendenrendite dar. Denn vor dem Ausbruch der Pandemie lag der ENAV-Aktienkurs bei 6,145 € und damit doppelt so hoch wie heute. Die Dividendenrendite entsprach mit 3,4% damals nur der Hälfte von heute.

Und darin zeigt sich die Krux: Eine Aktie wie die ENAV hat wenig Expansionsmöglichkeiten in ihrem originären Geschäftsfeld. Der Flugverkehr über Italien mag zwar ansteigen, aber das hält sich im Rahmen. Spannend waren hingegen die vermeintlich sicheren Ausschüttungen. Und in einer Phase ohne Zinsen waren 3,4% eben äußerst attraktiv.

Heutzutage rentieren 10-jährige italienische Staatsanleihen bereits mit fast 5,0%. Da muss die staatsnahe ENAV mehr bieten, um überhaupt Käufer zu finden.

Und deshalb ist der Aktienkurs leider aktuell gerechtfertigt. Er spiegelt die Erwartungen des Marktes an die Ausschüttungen wieder. Und gleichzeitig manifestiert sich darin die aktuell schwierige Situation.

Denn die ENAV zahlt für ihre Verschuldung (die im Übrigen mit 1,5x Net Debt vs. EBITDA nicht übermäßig erscheint) deutlich höhere Zinsen. Im März 2023 wurde mehr als die Hälfte der Verschuldung mit einer neuen 3-jährigen Zinsbindung refinanziert. Die höheren Zinsen schlagen also direkt massiv zu.

Gleichzeitig steigen inflationsbedingt die Personalkosten (im 1. Halbjahr 2023 um 8,2%).

Das drückt auf die Margen und den Gewinn. Er ging im 1. Halbjahr 2023 um 33,7% auf nur noch 18,4 Mio. € zurück.

Insgesamt ist das nicht mehr viel Fleisch auf dem Knochen. Steigen die Kosten weiter, dann wird die ENAV in die Verlustzone rutschen.

Und genau das hat auch das Management erkannt und angekündigt, bis Ende November einen neuen Business-Plan vorzulegen, der dem Unternehmen vor allem durch drei strategische Linien neuen Schwung verleihen soll:

- das nicht-regulierte Geschäft soll zum Hebel zur Verbesserung der Margen werden,

- das Geschäftsmodell soll durch Akquisitionen diversifiziert werden,

- durch technologische Aufrüstung des operativen

Flugverkehrsmanagements sollen Kosten eingespart werden.

Ich bin gespannt auf die Vorstellung des konkreten Plans. Ich bin aber auch vorsichtig pessimistisch. Denn das nicht-regulierte Geschäft macht bisher nur 4% des Umsatzes aus. Selbst deutlich bessere Margen in diesem Teilsegment haben nur geringen Einfluss auf die Gesamtgröße. Und Akquisitionen können natürlich interessant sein. Aber vor allem dann, wenn man sie aus dem Cash-Flow bezahlen kann. Das ist aber bei der ENAV nicht der Fall. Es würde also zwingend auf eine höhere Verschuldung hinauslaufen. Was den bisherigen Komfort bei der obigen Kennzahl deutlich in Frage stellen würde und überdies beim aktuellen Zinsniveau auch insgesamt die Rendite einer Übernahme womöglich deutlich drückt.

Aber ich lasse mich gerne positiv überraschen. Die Ergebnisse der ersten 9 Monate sollen am 14. November präsentiert werden. Ich vermute, dass das dann auch genutzt wird, um den neuen Business-Plan vorzustellen. Denn damit lässt sich ja auch von schlechten Zahlen ablenken…

Meine Einschätzung ist – wie Du sicher schon herausgelesen hast – aktuell also nicht euphorisch. Trotzdem bleibe ich Aktionär der ENAV. Meine Investmentthese ist das weitgehend marktunabhängige Geschäftsmodell gewesen und daran hat sich auch nichts verändert. Flugraumüberwachung ist immer notwendig und ENAV besitzt hier ein Monopol. Und Italien liegt geographisch so günstig, dass der Luftraum auch für viele Überflüge genutzt werden muss.

Die aktuelle Geschäftsphase sehe ich deshalb als schwierig an, rechne aber damit, dass sie irgendwann auch wieder positiver wird. Sei es, dass die Zinsen sinken oder aber die Gebühren im regulierten Bereich deutlich angehoben werden dürfen. Denn dem italienischen Staat kann ja auch nur daran gelegen sein, dass seine Flugsicherung kein Sanierungsfall wird. Und auch, dass der Börsengang wieder zum Erfolg wird. Denn diejenigen, die die Neuemission damals im Juli 2016 für 3,30 € gezeichnet haben, haben bisher wenig Freude damit gehabt. Jedenfalls dann, wenn sie nicht zwischendurch ausgestiegen sind.

Ich selbst beobachte die Entwicklung des Aktienkurses weiter. Sollte er noch deutlich unter die 3,00 € sinken, dann werde ich meine Position aufstocken. Und zwar so, dass ich den Depotanteil wieder auf rund 1% bringe. Da lag er noch vor einem Jahr und ich war damit zufrieden. Nun sind es durch den Kursrückgang bei gleichzeitiger positiver Entwicklung des übrigen Depots nur noch 0,7%.

Generell gehört die Aktie zu meinen defensiven Titeln, von denen ich Stabilität erwarte, aber auch keine großen Kurssprünge sehe.

Auf einen Blick:

| Unternehmen: | ENAV |

| ISIN: | IT0005176406 |

| Im Divantis-Depot seit: | 28.07.2016 |

| Letzter Nachkauf am: | 16.03.2017 |

| Stückzahl im Divantis-Depot: | 1.000 |

| Durchschnittskaufkurs inkl. Gebühren: | 3,58 € |

| Gesamtkaufpreis: | 3.580,94 € |

| Bisher erhaltene Netto-Dividenden: | 691,60 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |