Planbare Dividendenzahlungen, dafür steht Hamborner REIT. Kontinuierliches Kurswachstum, dafür steht Hamborner REIT leider nicht. Und Dividendenwachstum deutlich über der Inflationsrate – ebenfalls Fehlanzeige.

Warum ich die Aktie trotzdem in meinem Depot habe und wie ich die weitere Entwicklung einschätze, erfährst Du in diesem Beitrag. Denn soeben wurde die Dividende ausgezahlt.

Hamborner REIT habe ich hier ausführlich vorgestellt.

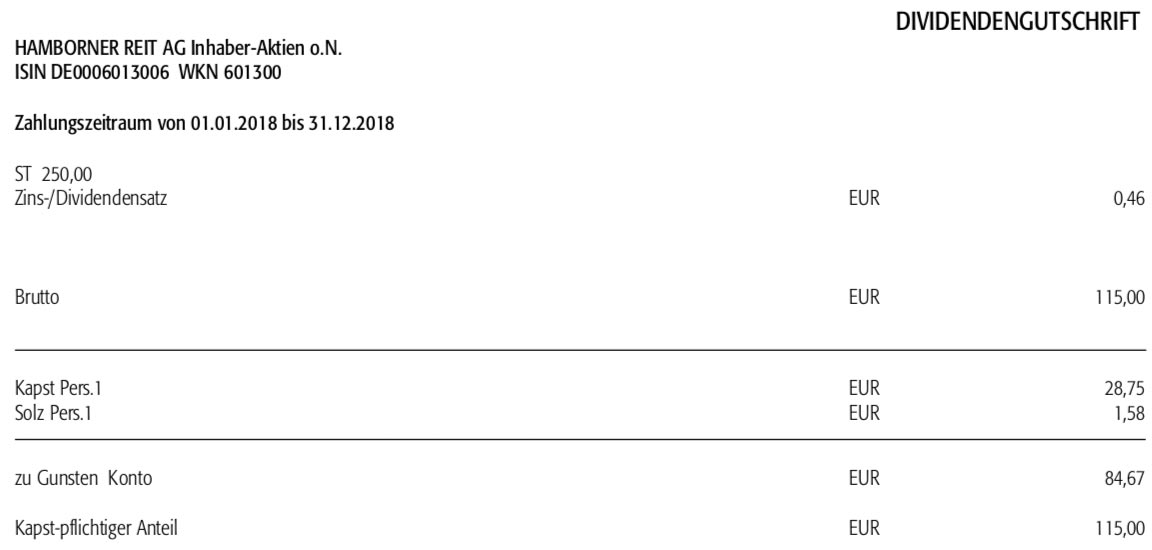

250 Aktien von Hamborner REIT befinden sich im Divantis-Depot. Pro Aktie wurde eine Dividende von 0,46 € ausgezahlt. Das ist eine Erhöhung um 0,01 € gegenüber dem Vorjahr (+2,2%). Daraus ergibt sich eine Brutto-Dividende von 115,00 €. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 84,67 €. Sie wird mit Wertstellung 10.05.2019 überwiesen.

In diesem Beitrag habe ich mich ausführlich mit der Frage nach der Mindesterhöhung von Dividenden beschäftigt. Hamborner REIT erfüllt noch die Mindestanforderungen. Im nächsten Jahr soll die Dividende erneut um 0,01 € angehoben werden. Bleibt es bei diesen Centschritten, dann würde Hamborner REIT im Jahr 2025 die Dividende von 0,51 € auf 0,52 € anheben und dann erstmals unter die 2%-Erhöhungsmarke fallen. Bis dahin ist es also noch genug Zeit.

Spektakulär ist das alles nicht. Und wahrscheinlich würde ich Hamborner REIT auch nicht mehr neu ins Depot kaufen. Meine ursprüngliche Motivation bestand darin, dass ich Wohnimmobilien in der Direktanlage halte, aber in Richtung Gewerbeimmobilien diversifizieren möchte.

Und das ist auch der wesentliche Grund, warum ich die Aktien nicht verkaufe. Sie verfügen aktuell über eine Dividendenrendite von etwas über 5%. Das ist deutlich mehr als das, was ich an Zinsen für die Finanzierungen meiner Eigentumswohnungen bezahle. So lang das so bleibt, passt das Investment für mich. Spannenderweise läuft im Jahr 2025 eine Festzinsbindung einer Finanzierung aus. Das könnte unter Umständen ein guter Zeitpunkt sein, die Aktien der Hamborner REIT dann zu verkaufen und den Erlös zur Tilgung der Finanzierung zu verwenden (natürlich nur für einen kleinen Teil).

Fantasie sehe ich in dem Investment wenig. Gerade bei einem möglichen konjunkturellen Abschwung leiden Gewerbeimmobilien besonders stark. Die trüben Aussichten sind vermutlich auch der Grund, warum die Aktie schon seit einiger Zeit unterhalb des NAV (Net Asset Value) notiert. Aktuell liegt er bei 10,92 €, der Aktienkurs aber nur um 9,00 €.

Deshalb lautet meine Einschätzung: „Halten und Dividende kassieren.“

Auf einen Blick:

| Unternehmen: | Hamborner REIT AG |

| ISIN: | DE000A3H2333 |

| Im Divantis-Depot seit: | 31.03.2017 |

| Letzter Nachkauf am: | -- |

| Stückzahl im Divantis-Depot: | 250 |

| Durchschnittskaufkurs inkl. Gebühren: | 9,46 € |

| Gesamtkaufpreis: | 2.364,25 € |

| Bisher erhaltene Netto-Dividenden: | 424,87 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Kannst Du die Zinsen für die Eigentumswohnung steuerlich absetzen?

(Eventuell sogar mit einem höheren Steuersatz als die Abgeltungssteuer für die REIT-Dividende?)

63% der Hamborn-Immobilien sind Einzelhandelsobjekte. Die „Amazonisierung der Welt“ dürfte solchen Aktien nicht gefallen.

Im Kurs unterhalb des NAV könnte sich vielleicht auch eine in den letzten Jahren vorgenommene Höherbewertung der Objekte ausdrücken (welche der Markt dann ggf. nicht für nachhaltig hält, wenn der aktuelle Immobilienboom irgendwann mal ausläuft – das war ein Grund für die extrem niedrigen KBV-Bewertungen der Immobilienaktien ab 2009: Niemand wusste, wie viel „Buchwert-Luft“ nach der vorherigen Immobilienblase in den Bilanzen steckte). Oder macht Hamborn so etwas nicht? (Welchen Grund hatte dann der Buchwerteinbruch in 2010? http://financials.morningstar.com/ratios/r.html?t=XFRA:HAB)

Wenn Du Kurs und NAV miteinander vergleichen willst, dann musst Du wissen, was genau der NAV eigentlich besagt und wie „belastbar“ dies im Krisenfall ist.

(Bei der Deutschen Euroshop stammte 2015 die Hälfte des Gewinns aus solchen Buchwert-Hochschreibungen. Die ist allerdings kein REIT und könnte ggf. anders bilanzieren dürfen/müssen, damit kenne ich mich nicht aus; es erklärt zumindest den Verlauf des EPS, http://financials.morningstar.com/ratios/r.html?t=DEQ)

Ja, die Wohnung ist vermietet und die Zinsen kann ich absetzen. Ich zahle nach Steuern 1,25% an Zinsen. Die Nachsteuerdividendenrendite von Hamborner REIT liegt bei 3,71%. Unter diesem Aspekt rechnet es sich also.

In Sachen Dividende würde ich dann doch momentan eher in Telekom oder Tabak investieren. Dort werden „sichere“ 7% vor Steuern bezahlt. Sehe hier wenig Risiko das diese gekürzt wird. Wachstum ist Fehlanzeige bzw. minimal ist klar. Dürfte zum Schluss also eine 7+ evtl.1-2 Aktie werden also über die Jahre gesehen ca. 8-9% Rendite. Das finde ich im Moment sehr interessant und bin da auch gut investiert. Liegt aber auch an den schlechten Alternativen. Die KGV´s sind vielfach zu hoch. Meine Alphabet/Facebookaktien bleiben aufgrund guter Buchgewinne, werden zur Zeit aber nicht weiter ausgebaut. Eine Bayeraktie könnte man riskieren aber ich kann das Prozessrisiko leider nicht abschätzen. Bei Fresenius hatte ich zugeschlagen als die Kanonen donnerte, was sich bisher ausgezahlt hat. Evlt. beschäftigt sich ja Karl Napf auch mit einer Bayer bzw. allgemein mit dem Markt und „Schnäppchen“. Interessant finde ich momentan z.B eine Bayer, auch einen Kion/Jungheinrich finde ich langfristig (Robotik, vollautonome Transportsysteme) sehr interessant. Im Konsumsektor ist eigenlich alles zu teuer einzig bei Reckitt habe ich vor kurzem zugeschlagen, die gingen noch halbwegs. Archer Daniels Midland finde ich noch ne Überlegung wert.

Jungheinrich kostet historisch ein KBV von weniger als 150%. (http://www.community.hamsterrad-system.de/index.php?thread/141-substanzorientierte-bewertung-%E2%80%9Ezyklischer%E2%80%9C-deutscher-unternehmen/&postID=1333#post1333)

Bei 102 Mio. Aktien (davon 48 Mio. handelbare Vorzugsaktien und 54 Mio. nicht börsengelistete Stammaktien, wobei letztere von den WWW-Portalen gelegentlich übersehen werden) und einem Eigenkapital von 1,362 Mrd. € kommt Jungheinrich in seinem Jahresbericht 2018 auf einen Buchwert von 13,35 € pro Aktie. Der Kurs der Aktie steht derzeit bei 200% davon – das ist eine „Schönwetterbewertung“, wo die beste aller Welten eingepreist ist (das KGV dürfen wir bei einem Zykliker nicht beachten).

2003 (geplatzte Internet-Blase, Jungheinrichs Gewinn fiel um 60%), 2008-10 (Finanzkrise, Jungheinrich schrieb rote Zahlen) und 2012 (Griechenland-Panik) gab es das Papier jeweils für 60-90% seines Buchwertes zu kaufen.

Das Wachstum scheint vorhanden zu sein (https://www.ariva.de/fundamentaldaten/kompakt.m?secu=1340), aber auch ein Hersteller von Logistik-Robotern braucht Kunden, die bereit sind, in den Ausbau ihres Geschäfts zu investieren, statt in der Krise zu sparen und Investitionen so lange aufzuschieben, bis man absehen kann, wie es weitergeht.

Archer Daniels Midland mit seiner extrem niedrigen operativen Marge (http://financials.morningstar.com/ratios/r.html?t=ADM) ist für mich ein „Rohstoffwert“ (im Gegensatz zu den Markenherstellern a la Nestlé).

Das Geschäftsmodell ist für meinen Geschmack zu stark abhängig von den (wetterbedingt schwankenden) Agrar-Rohstoffpreisen, um halbwegs berechenbare Gewinne zu produzieren – und die Schwankungen des Wetters werden derzeit ja klimabedingt nicht etwa geringer (https://www.stuttgarter-nachrichten.de/inhalt.hitzewelle-die-duerre-treibt-den-weizenpreis.c675c8fc-2c97-45e1-bff5-ed2a1a11f2d4.html).

Zudem kann ich seit der Weizenpreisblase 2007/08 (https://www.macrotrends.net/2534/wheat-prices-historical-chart-data – damals ging die Ethik-Diskussion über Agrarrohstoff-Spekulationen so richtig los) kein Wachstum von Umsatz oder Gewinn mehr erkennen (https://www.ariva.de/fundamentaldaten/kompakt.m?secu=5013).

Sinngemäß dasselbe (in beiden Aspekten) gilt für Fleischproduzenten wie Tyson Foods (dem Musterbeispiel für den sprichwörtlichen „Schweinezyklus“), dessen operative Marge nicht immer so hoch war wie heute (http://financials.morningstar.com/ratios/r.html?t=TSN mit roten Zahlen in 2009), oder auch für die Hersteller von Kalidünger, die ebenfalls 2008 (bei damals noch funktionierendem Kartell) ihren Preisgipfel hatten (http://www.community.hamsterrad-system.de/index.php?thread/141-substanzorientierte-bewertung-%E2%80%9Ezyklischer%E2%80%9C-deutscher-unternehmen/&postID=1334#post1334), weil die Landwirte angesichts rekordhoher Getreidepreise versuchten, den Ertrag ihrer Felder „um jeden Preis“ zu maximieren.

Das genaue Gegenteil hiervon sind die Tabakkonzerne mit operativen Margen von bis zu 40% (http://financials.morningstar.com/ratios/r.html?t=PM), also noch höher als Coca-Cola oder Diageo (wobei man aufpassen muss, was genau als „Umsatz“ gilt – das ändert sich gelegentlich bei der Bilanzierung, siehe http://financials.morningstar.com/ratios/r.html?t=XFRA:JAT im Jahr 2011/12, ab welchem die zuvor einbezogene und „durchgereichte“ Tabaksteuer nicht mehr als Teil des Umsatzes gezählt wurde, weshalb letzterer allein dadurch um zwei Drittel einbrach).

Hier spielen die Rohstoffpreise praktisch keine Rolle mehr – die Risiken solcher Geschäftsmodelle liegen in ganz anderen (politisch/juristischen) Bereichen. Dafür „helfen“ die Staaten den Herstellern quasi bei der Verteidigung ihrer hohen Renditen, indem sie die Werbung für Tabakprodukte in vielen Ländern verbieten und damit dem Oligopol der etablierten Platzhirsche jegliche neue Konkurrenz vom Leibe halten (denn diese darf ja ebenfalls nicht für sich werben, um zunächst mal hinreichend bekannt zu werden), ohne dafür erforderlichen Werbeetat. Auf die zyklusunabhängig fließende Tabaksteuer möchte die Politik bei der Finanzierung ihrer Wahlgeschenke anscheinend ungern verzichten.

Reckitt Benckiser hat 2014 seine Pharma-Tochter Indivior als separates Unternehmen an die Börse gebracht und die Aktien damals an die eigenen Aktionäre verschenkt (https://www.fool.de/2015/01/19/was-du-uber-den-spin-off-dieses-konsumguter-giganten-wissen-solltest/).

Indivior erzielte damals 86% seiner Umsätze mit dem Medikament Suboxone, dessen Patent bereits 2012 abgelaufen war – das war also ein „sinkendes Schiff“, welches die operative Marge des Mutterkonzerns auf lange Sicht belastet hätte.

2019 wurde Indivior in den USA wegen illegaler Marketing-Praktiken angeklagt, wobei Milliardenstrafen drohen, die den Wert des Unternehmens übersteigen könnten (https://www.handelsblatt.com/unternehmen/industrie/pharmakonzern-rekord-kurssturz-bei-pharmafirma-indivior-nach-us-anklage/24203648.html).

Reckitt Benckiser ist DERZEIT nicht mit angeklagt, aber einerseits fanden die vermutlich strafbaren Aktionen zeitlich vor dem Spin-Off von Indivior statt, und andererseits schützt ein Spin-Off die Mutter m. E. nicht automatisch vor der Haftung für ihre Töchter (wäre es so, dann würden sich viele Konzerne sofort in Finanzholdings umwandeln und dadurch die „kritischen“ Geschäftsbereiche juristisch voneinander isolieren – in den USA gab es früher tatsächlich mal solche Aktionen, am bekanntesten wohl die Aufspaltung des Altria-Konzerns, der 2007 seine Nahrungsmittelsparte Kraft Foods und 2008 sein Auslandsgeschäft Philip Morris International abgespalten hat, um beide Segmente vor einer möglichen Insolvenz des Gesamtkonzerns angesichts der damals in den US-Prozessen gegen die Tabakindustrie drohenden Strafen zu beschützen).

Der Kursrückgang der Aktie von Reckitt Benckiser drückt also die Angst des Marktes aus, dass im Falle einer Verurteilung von Indivior auch der ehemalige Mutterkonzern finanziell betroffen sein könnte.

Danke Karl, wusste irgendwo ist der Haken. Habe mich noch gewundert warum die Aktie bereits im Bereich des Buchwertes liegt wo doch noch kaum ein Wirtschaftsabschwung zu sehen. Jetzt weiß ich es. Die Aktie bleibt auf Beobachtungskurs als Kauf im nächsten Abschwung

Servus Karl,

besten Dank für Deine Einschätzung, Übereinstimmung haben wir scheinbar bei Tabakaktien, bei Archer wohl eher nicht ;)

Macht aber auch nichts, ich erhoffe mir hier keine 10+x Rendite jährlich sondern eine Rendite von 5-8% mit überschaubarem Risiko. Schulden/Ebita bei ~2, Unternehmenswert/Ebita von 8, Buchwert 1, KGV 12, das ist auch für ein Geschäftsmodell mit 0 Wachstum nicht zu teuer in meinen Augen. Ich sehe auch die Einschätzung nicht ganz so grob wie du (geringe Marge ja, quasi ein Rohstoffwert wie du gesagt hast nein). Klar der Wert ist abhängig vom Rohstoffpreis Weizen, aber er ist zumindest nicht konjukturabhängig wenn ich mir die Umsätze/Gewinne in 2008 ansehe. Die Bevölkerung steigt ebenfalls langfristig und damit wohl auch der Bedarf nach Grundnahrungsmittel. Insgesamt wird die Aktie keine Rakete das ist klar, ich halte sie im Verhältnis zu vielen anderen Nahrungsmittelaktien mit ebenfalls teils seit Jahren stagnierenden Umsätzen zu KGV>20 für unterbewertet oder zumindest nicht überbewertet. Ich würde auch lieber 5 % Wachstum zu KGV 15 kaufen in dem Bereich, sehe da aber momentan nichts rumliegen.

VG

Für ihren Buchwert kann man eine Archer-Daniel-Midland in einem breit gestreuten Depot sicherlich „mitschwimmen lassen“, insbesondere weil ihre Zyklen „erratischer Natur“ sind und nicht direkt am Konjunkturzyklus hängen. Auch Deine Renditeerwartung halte ich für realistisch.

Die Aktie passt aber nicht in die „Statik“ meines Investment-Ansatzes hinein (deshalb ist sie nicht Teil meiner Watchlist – die gescheiterte Aufnahme dorthin ist entsprechend dokumentiert), und sie ist m. E. auch nicht billig genug, um für sie eine Ausnahme von den gültigen Regeln zu machen (zumal ich die Schwankungsbreite der möglichen Ereignisse nicht überblicken kann – die Auswirkungen des Klimawandels auf künftige Rohstoffpreise liegen außerhalb meines „circle of competence“, genau wie die Abschätzung der Prozessrisiken bzw. der Auswirkungen eines sich andeutenden Glyphosat-Verbotes in Europa im Fall von Bayer).

Das Wachstum finde ich allerdings für sich genommen ähnlich irrelevant wie die Dividendenrendite (zumindest bei der hier angesprochenen Größenordnung – bei „15+0“ sähe dies natürlich anders aus).

Bei einem KGV von 12 (welches wir für einen Moment als „stabil“ unterstellen wollen) produziert Archer-Daniels-Midland eine Wertschöpfung von 100 / 12 = 8,33% – es würde also operative Stagnation ausreichen, um die Aktienmarktrendite zu verdienen.

Ob die dabei eingefahrenen Gewinne dann als Dividende ausgeschüttet (=> „0+8“) oder komplett in Aktienrückkäufe gesteckt (=> „8+0“) oder halbe/halbe aufgeteilt (=> „4+4“) werden, das ist m. E. Jacke wie Hose.

Das Problem bei Archer-Daniels-Midland ist aber, dass wir dieses KGV (genauer gesagt: Das EPS) nicht als „stabil“ betrachten dürfen, genau wie bei Jungheinrich oder der Münchener Rück (wenngleich aus anderen Gründen). Auf lange Sicht dürfen wir nicht mit dem heutigen Gewinn argumentieren, sondern mit dem durchschnittlichen Gewinn (und der durchschnittlichen operativen Marge) über einen längeren Zeitraum.

Genau für solche Aktien bietet sich die Verwendung des Shiller-KGV an. Wenn ich mal schnell bis 2009 zurückblicke, dann liegt die aktuelle operative Marge von ADM genau im Durchschnitt der letzten 11 Jahre, sodass in diesem Fall das KGV zufälligerweise einigermaßen brauchbar aussieht.

Dennoch würde ich mir in diesem Fall eher die KBV-Historie ansehen (bei welcher die Margenschwankungen eine deutlich geringere Rolle spielen sollten), bevor ich etwas Sinnvolles über die Bewertung der Aktie aussagen könnte (auch ein KBV von 1 muss nicht zwingend günstig sein, wie man etwa an den Aktien von VW bzw. der Deutschen Bank sehen kann).

Merci,

so in etwa hatte ich das für mich auch analysiert. „Normal“ müssten 8% rausspringen aber selbst wenns nur 5-6% wären könnte ich damit gut leben solange die Aktie etwas Stabilität ins Depot bringt bzw. ne andere Zyklik aufweist. Vor einer Auswirkung bezüglich Klimawandel habe ich Null Angst schließlich wäre dies kein Archer spezifisches Problem sondern würde wohl in der Rubrik „Angebot und Nachfrage bestimmen den Preis“ ausgeglichen werden. Ich würde wahnsinnig gerne mehr im Bereich Grundnahrungsmittel oder ähnlich kaufen aber mir fehlt komplett die Idee bzw. ich sehe es nicht ein KGV von teils deutlich >20 auszugeben für 0 Wachstum (ala Procter/Coca Cola (ok hatte dieses Mal wieder welches)). Damit kaufe ich mir eine Rendite von maximal 5% mit erheblichem Drawdownrisiko falls die Aktien doch wieder mal normal mit KGV12-15 bewertet werden. Bei Reckitt konnte ich mich zähneknirschend überwinden. Hast Du noch etwas interessantes im Bereich Medizintechnik,Nahrungsmittel bzw. Produkte des täglichen Bedarfes aufm Schirm was nicht jehnseits von Gut und Böse bewertet ist ? Bei Fresenius hatte ich recht massiv zugeschlagen (5% Depotgröße)

was war dein Kaufpreis fuer ADM? c

Durch die „Ausnüchterung“ der Anleger nach der Riesenfusion zwischen AnheuserBusch und SABMiller sind die KGVs des Bier-Sektors ähnlich stark zurückgekommen wie bei den Tabakwerten nach deren Fusionswahn.

Vor zwei Jahren (http://www.community.hamsterrad-system.de/index.php?thread/140-molson-coors-brewing-co-us60871r2094/) war das Zeug noch ziemlich teuer.

knapp 38€ das Stück, momentan also leicht im Minus, nochmaliger Nachkauf bei 32€ falls es so weit runter gehen sollte (was ich nicht glaube); Depotgröße momentan knappe 1,5%

Dann sind wir beim selben Preis eingestiegen :-) vermutlich ein wenig zu früh. aber wer weiss das schon.

An die Bierbrauer hatte ich auch schon gedacht aber mich nach ersten Recherchen dagegen entschieden. Von der Bewertung interessant, die Markteintrittsbarrieren finde ich nicht groß genug (oder Burggraben wie auch immer). Bei Motley Fool gabs dazu nen Artikel der schön die Problematik von immer mehr aufkeimenden Kleinbrauereien/Regionalbrauer beschreibt (von 2900 (2013) auf 5400 (2016). Die nehmen natürlich Umsatz weg, auch in Sachen essen besteht ja der Trend auf regionale Produkte zu setzen. Letztendlich ist die Frage ob es tatsächlich nur ein kurzfristiger Trend ist, oder ob hier weitere Probleme kommen. Bei Tabak sinkt ja auch die Anzahl der gerauchten Kippen, die Preise können aber entsprechend gesteigert werden. Bei Bier sind mehr Wettbewerber dabei, dort ist das schwieriger. Die Verschuldungssituation ist ebenfalls angespannt mit 4x Ebita. Insgesamt habe ich mich daher in dem Bereich nicht durchringen können aber trotzdem Danke an Karl für den Hinweis/Tip. Evtl. sollte ich das beobachten oder auch nochmal drüber nachdenken.

Der „Burggraben“ manifestiert sich (bei Unternehmen ohne staatlich reguliertes Geschäftsmodell) in der operativen Marge.

Versorger würden mir eigentlich noch gut ins Depot passen. Gibts Alternativvorschläge zu Red Electrica mit ähnlichen Renditechancen Karl? Habe schlechte Erfahrungen mit spanischen Dividendenaktien gemacht bezüglich Quellensteueranrechnung. Evtl. hat sich da auch etwas geändert aber ich glaube es war schwierig von den 19% 15% angerechnet zu bekommen. Auf die restlichen 4% würde ich pfeifen aber wenn ich es richtig im Kopf habe ist es schwierig die 15% angerechnet zu bekommen da Dividenden in Spanien bis 1500€ von der Steuer befreit sind (aber nur auf Antrag)

Die Anrechnung der spanischen Quellensteuer ist schon lange kein Problem mehr (auch Italien ist nicht schlimm; mein Problemfall ist Frankreich, wobei ich Divantis‘ diesbezügliche Ausführungen mit Interesse gelesen habe).

Was die „Alternativvorschläge“ betrifft, da ist Divantis‘ Depot in diesem Sektor durchaus eine Fundgrube, insbesondere wenn man jeweils die Peer Groups komplett abgrast und dann entsprechend der eigenen Anlagekriterien „pickt“.

Das übergeordnete Thema dazu lautet „Konzessionsbetreiber“, also staatlich garantierte Monopole mit dafür limitierter Marge und ggf. hohem Fremdkapitalhebel (dessen Ausprägungen sich dann beide als „Qualitätsmerkmal“ eignen).

Was genau man dabei findet, das ist regional unterschiedlich: In Europa wurden Eisenbahnen und Wasserleitungen von den Staaten gebaut und sind immer noch in staatlicher Hand (außer im Land der Eisernen Lady), während sie in den USA (und weitgehend Japan) immer privat waren; bei Häfen oder Flughäfen ist es genau umgekehrt (im Fall der militärisch „aktiven“ USA möglicherweise aus sicherheitspolitischen Gründen). Die finanziell maroden Staaten Südeuropas haben (zwangsweise) mehr Infrastruktur privatisiert als die weniger stark verschuldeten Nordeuropäer usw.

Solche Geschäftsmodelle haben insbesondere ziemlich wenig mit internationalen Handelskriegen und Zöllen am Hut, im Gegensatz zu Unternehmen, die materielle Güter in andere Erdteile exportieren (oder transportieren) wollen.

dazu könnten dann defense Aktien wie general dynamic auch gelten. staatlicher eingriff. in.krisenzeiten sollten eigentlich mehr waffen gekauft werden. entspricht halt nicht ganz dem divantis ansatz :-)