Im Mai 2013 kaufte ich meine ersten Aktien von diesem Unternehmen. Damals standen sich Bayern München und Borussia Dortmund im Champions League-Finale gegenüber. Es war ähnlich packend wie das Bundesligafinale in diesem Jahr.

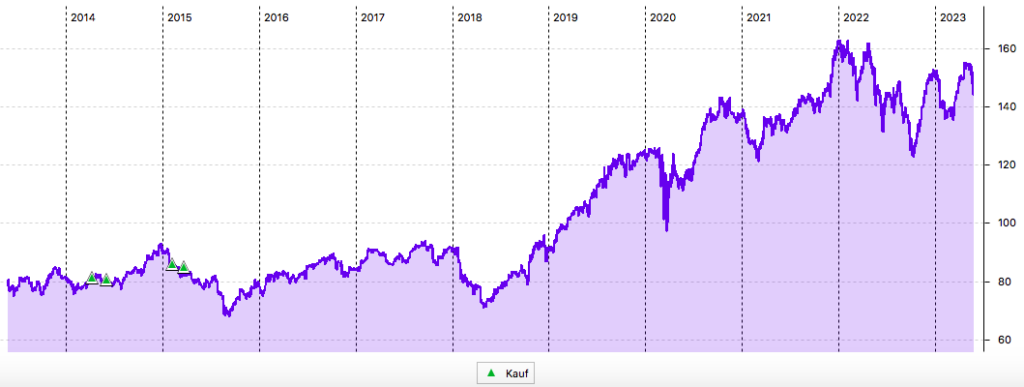

Aber während die Bayern seitdem jedes Jahr die Meisterschale bekommen, gehörte meine Aktie lange Zeit zu den schwachen Titeln. So musste ich 5 Jahre warten, bis ich ein nachhaltiges Kursplus erreichte. Das baute sich dann kontinuierlich aus bis zu einem Allzeithoch Anfang letzten Jahres.

Seitdem ist nun wieder der Wurm im Aktienkurs drin. Das ist aber Klagen auf hohem Niveau, denn nach 10 Jahren Haltedauer blicke ich auf ein Plus von 122% aus erhaltenen Nettodividenden und aktuellem Aktienkurs.

Und ich bin erstmals seit langer Zeit wieder zuversichtlich, dass ich tatsächlich in absehbarer Zeit die Chance zu einem günstigen Nachkauf erhalte. Was das mit der jüngsten Dividendenerhöhung zu tun hat und worauf sich meine Zuversicht jetzt noch stützt, erfährst Du in diesem Beitrag.

Procter & Gamble ist die weltweite Nr. 2 unter den größten Konsumgüterherstellern. Hier habe ich die Aktie ausführlich vorgestellt.

Im 10-Jahres-Chart ist mein erster Kauf schon nicht mehr zu sehen. Er fand am 14. Mai 2013 statt und ist damit jetzt knapp aus der Sicht herausgefallen. 79,27 US$ zahlte ich damals für die PG-Aktie. Gut zu sehen ist allerdings, dass ich bis Ende 2018 warten musste, um mit dem Investment nachhaltig über die 80 US$-Marke zu kommen. Dann folgte ein atemberaubender Anstieg:

Dividendenzahlung

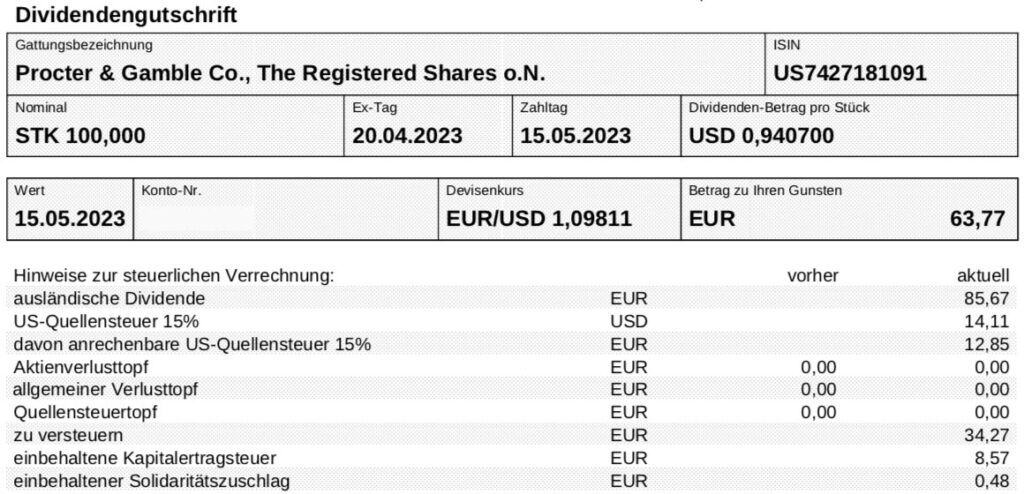

Procter & Gamble zahlt erstmals eine Quartalsdividende von 0,9407 US$ je Aktie (zuvor: 0,9133 US$). Das ist eine Erhöhung um 3,0%. Für die 100 Aktien in meinem Dividendendepot ergibt das eine Brutto-Dividende von 94,07 US$. Sie wurde von der onvista bank zum Kurs von 1,09811 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 63,77 €. Die Überweisung erfolgt mit Wertstellung 15.05.2023.

Perspektiven

Angesichts einer mehr als doppelt so hohen Inflationsrate war die Dividendenerhöhung um „nur“ 3% insgesamt eine Enttäuschung. Als Langfristanleger schaue ich aber auch auf andere Daten. Und da stehen bei Procter & Gamble nun 67 Jahre mit Dividendenerhöhungen in Folge. Und sogar 133 Jahre mit Dividendenzahlungen in Folge.

Und auf diese Historie ist PG zu recht stolz. Ich bin mir deshalb auch sicher, dass es kein Management wagen wird, aus Gutdünken daran etwas zu ändern. So lang PG nicht wirtschaftlich gezwungen ist, wird die Dividende weiter erhöht.

Und unter diesem Aspekt ist es dann auch verständlich, dass die Erhöhung eben keine 6%, sondern nur die Hälfte betrug. Weil damit die Messlatte für das nächste Jahr und die Folgejahre nicht zu hoch gelegt wurde.

Und das Unternehmen hat aktuell durchaus mit sich zu kämpfen. Procter & Gamble (PG) hat ja ein abweichendes Geschäftsjahr und die ersten beiden Quartale waren durchwachsen. Zuletzt berichtete PG schon über sein drittes Quartal (endete zum 31.03.) des Fiskaljahres 2023 und befindet sich aktuell schon im Schlussquartal.

PG spürt als global tätiges Unternehmen den starken US-Dollar als Nachteil in der Gewinnrechnung. Denn zwar können die Preise z.B. in Deutschland erhöht werden. Im Vergleich mit dem Vorjahreszeitraum sind sie aber in US-Dollar gerechnet trotzdem niedriger oder jedenfalls nicht so stark erhöht.

PG weist deshalb besonders auf das organische Wachstum ohne Währungseinfluss hin. Es lag im 3. Quartal bei 7% Umsatzwachstum. In der Nettobetrachtung betrug das Plus aber nur 4%. Und für das gesamte Geschäftsjahr wird das Wachstum nur mit 1% erwartet.

Immerhin ist das eine leichte Prognoseanhebung, denn zuvor war noch ein Nullwachstum oder sogar ein Rückgang um 1% erwartet worden. Organisch wächst PG in der Prognose allerdings um 6%.

Und das sollte eigentlich auch Hoffnung geben, dass sich im neuen „Geschäftsjahr 2024“ ein anderer Basiseffekt bildet. Denn dann wird ja mit 2023 und dem dort schon starken US-Dollar verglichen.

Ich erwarte nicht, dass der US-Dollar noch stärker wird. Meine Prognose für das zweite Kalenderhalbjahr ist eher eine leichte Abschwächung, da die USA bereits mit ihren Zinserhöhungen fertig sein sollten und der Rest der Welt noch nachzieht. Davon sollten eher die anderen Währungen profitieren.

Und das würde dann dazu führen, dass PG ab Juli 2023 wieder ein Wachstum zeigen kann, das diesen Begriff auch verdient. Zusammen mit einem konjunkturellen Aufschwung könnte es sogar noch deutlich besser werden.

In nun zu Ende gehenden Geschäftsjahr wird PG nach seiner Prognose beim Gewinn je Aktie stagnieren bzw. ganz leicht wachsen. Ich erwarte ein Ergebnis von rund 5,90 US$ je Aktie.

Für einen Nachkauf bezahlen möchte ich weiterhin nicht mehr als das 20-fache des Gewinns. Bei einem Gewinn je Aktie von 5,90 US$ wäre das ein Aktienkurs von 118 US$.

Setze ich aber nun ein Gewinnwachstum für das neue Geschäftsjahr von 6% an – entsprechend dem aktuellen organischen Wachstum -, dann steigt der Gewinn je Aktie in meiner Annahme auf 6,25 US$. Und damit wären dann 125 US$ im Aktienkurs ein gerechtfertigter Nachkaufkurs.

Von diesem Niveau ist die PG-Aktie nur noch 20 US$ oder weniger als 14% entfernt.

Und wenn ich mir anschaue, dass in den letzten Wochen defensive Titel unter Verkaufsdruck standen, um in Techtitel mit AI-Phantasie umzuschichten, dann könnten wir dieses Niveau schon bald erreichen.

Ich bin sogar zuversichtlich, dass es dazu kommt. Jetzt könntest Du fragen, was das denn soll? Zuversichtlich sein, dass eine Aktie im eigenen Depot um 14% sinkt? Ja, das hört sich skurril an. Ist aber meine Einstellung zu Procter & Gamble: Ich möchte diese Aktie ausschließlich kaufen und niemals verkaufen. Und dafür brauche ich günstigere Kurse!

Die Dividende steigt auch so, davon bin ich ebenfalls überzeugt. Rückblickend hat sie sich in den letzten 10 Jahren mehr als verdoppelt. Und das ist mir wichtiger als kurzfristig steigende Aktienkurse. Ich würde gerne nachkaufen und damit einer quartalsweisen Netto-Dividende von mindestens 100 € ein gutes Stück näher kommen.

Kommt mein Nachkaufkurs allerdings nicht zum Zuge, dann bleibe ich entspannt mit meinen 100 Aktien investiert. Und in spätestens weiteren 10 Jahren sollte dann mein Ziel auch so erreicht sein!

Auf einen Blick:

| Unternehmen: | Procter & Gamble |

| ISIN: | US7427181091 |

| Im Divantis-Depot seit: | 14.05.2013 |

| Letzter Nachkauf am: | 23.03.2015 |

| Stückzahl im Divantis-Depot: | 100 |

| Durchschnittskaufkurs inkl. Gebühren: | 68,78 € |

| Gesamtkaufpreis: | 6.877,66 € |

| Bisher erhaltene Netto-Dividenden: | 1.949,68 € |

| Aktuelle Strategie: | Bei Kursschwäche nachkaufen |

Ben hat mich auf einen „falschen Dampfer“ geleitet, ich dachte wirklich erst, er hätte Aktien von Borussia Dortmund.

Die habe ich mir dann mal in Ruhe angeschaut. SimplyWallStreet behauptet ja immerhin: „Reasonable Growth Potential and Unvervalued“.

Der Kurs sieht merkwürdig aus, seit August 2019 im Sinkflug.

Margen negativ und bei einem Debt von über 2 oder 3 (hier: 5,62!) steige ich sofort aus…;-)

Ist ja auch eine merkwürdige Wertschöpfung, ein Fußballverein, oder? ;-))

Lieber Matthias,

unabhängig davon, dass ich Mitglied des 1. FC Köln bin, mache ich um Fußballaktien schon einen großen Bogen, da ich die Konstruktion der KGaA nicht mag. Trotzdem beobachte ich die Kursentwicklung der BVB-Aktie hin und wieder staunend. Da fehlt es bei den Anlegern oft an einer sinnvollen Einschätzung. Genauso wie ein Kursplus von 25% bei der Deutschen Meisterschaft nicht gerechtfertigt gewesen wäre, war der Kursrutsch in ähnlicher Höhe nach der Meisterschaft für die Bayern auch übertrieben. Vor allem zeigt es mir aber, dass das weniger Geldanlage als viel mehr eine verkappte Sportwette ist.

Ich habe übrigens jüngst irgendwie doch in einen Fußballverein investiert. Aber nicht beim Eigen-, sondern beim Fremdkapital. Details im Anti-Depot und vor allem im morgen erscheinenden Monatsbericht. ;)

Viele Grüße Ben