Was Dich hier erwartet:

Es ist nicht die Zeit für Immobilienaktien. Jedenfalls nicht, wenn man schon investiert ist und in den vergangenen Monaten teilweise dramatische Kursrückgänge miterleben musste.

Auch die deutsche Aktie in meinem Dividendendepot, die in deutsche Immobilien investiert, erlebt aktuell „neue“ Zeiten. Denn auch ihr Aktienkurs hat den Rückwärtsgang eingeschaltet. Wenn auch nicht so heftig und vor allem nicht durch die Geschäftszahlen begründet.

Und so wirkt es für einige Marktteilnehmer etwas unglaubwürdig, wenn der Vorstand regelmäßig darauf hinweist, dass die gestiegenen Zinsen für das Geschäftsmodell kein größeres Problem darstellen. Weil eben auch die Ankaufspreise sinken und die langfristige Refinanzierung des Portfolios sichergestellt ist.

Aus dieser Überzeugung heraus hat die Gesellschaft nun wieder ihre Dividende erhöht und auch schon angekündigt, dass es nächstes Jahr erneut mehr Geld für die Aktionäre geben soll.

Ich habe selbst an der Hybrid-Hauptversammlung teilgenommen und die dortige Präsentation hat mich motiviert, meine Depotposition noch einmal aufzustocken.

Alle Details zum Nachkauf, zur Dividendenzahlung und meine Einschätzung zu den Perspektiven erfährst Du in diesem Beitrag.

Die DEFAMA Deutsche Fachmarkt AG ist eine deutsche Aktiengesellschaft, die ausschließlich in Einzelhandelsimmobilien in Deutschland (in Form von Fachmarktzentren) investiert. Ich habe sie hier ausführlich vorgestellt.

Die Defama-Aktie hatte bisher einen sehr guten Track-Record und konnte sich seit ihrer Börsennotiz in jedem Jahr positiv entwickeln und sogar den DAX outperformen. In 2022 ist diese Historie nun gerissen! Auf dem Chart ist deutlich erkennbar, dass es ein negatives Börsenjahr war und auch 2023 ist bisher negativ. Im Gegensatz dazu notiert der DAX 2023 deutlich im Plus.

Eine für die Investoren tragische Geschichte ist bisher übrigens die letzte Kapitalerhöhung im März 2022 gewesen. Unter Ausschluss des Bezugsrechts der Aktionäre wurde sie bei institutionellen Anlegern zum Kurs von 27,00 € vollständig platziert. Die Zeichner sind aktuell prozentual zweistellig im Minus:

Aktienkauf

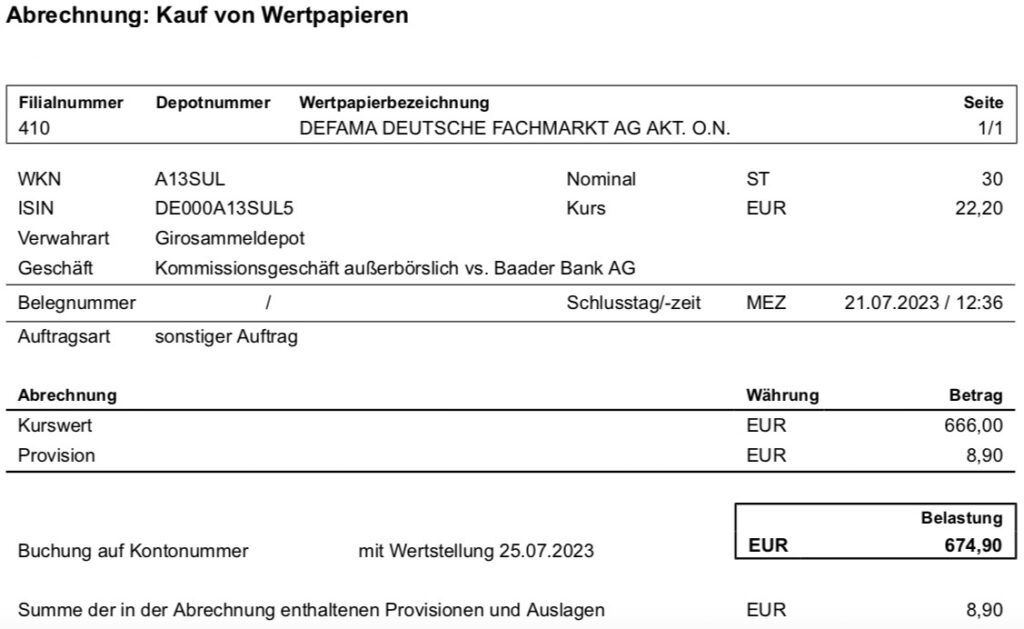

Ich nutzte das günstigere Kursniveau und kaufte während der Hauptversammlung am 21. Juli 2023 weitere 30 Aktien der Defama zum Kurs von 22,20 € im Direkthandel mit der Baader Bank in mein Depot bei maxblue. Ich zahlte dafür 8,90 € Kaufprovision und damit insgesamt 674,90 € für diesen Aktienkauf.

Für den Nachkauf habe ich mein Depot bei maxblue gewählt, weil ich dort noch etwas Liquidität hatte und ich aufgrund der deutlich unterschiedlichen Einstandskurse eine Trennung der Depotpositionen wollte. Sollte ich doch jemals einen Teil der Aktien verkaufen wollen oder müssen, dann kann ich das steuerlich besser gestalten.

Damit sieht meine Kaufhistorie der Defama jetzt wie folgt aus:

| Datum | Stück | Kurs | Gesamt |

|---|---|---|---|

| 2.11.21 | 100 | 25,00 | 2.511,25 |

| 17.1.22 | 100 | 27,20 | 2.731,70 |

| 1.6.22 | 100 | 25,00 | 2.518,67 |

| 21.7.23 | 30 | 22,20 | 674,90 |

| Summe | 330 | 8.436,52 |

Ich hatte hinter diesem Kauf mehrere Gedanken: Die Hauptversammlung verfolgte ich im YouTube-Livestream und sie hat mich erneut vom Management und vom Geschäft überzeugt. Im Vergleich zu meinen bisherigen Käufen ist der Aktienkurs zudem günstiger. Für eine kurzfristige Erholung sehe ich aufgrund der Situation am Immobilienmarkt jedoch wenig Ansatzpunkte. Auch wenn dies vor allem Wohnimmobilien und klassische Gewerbeobjekte betrifft. Deshalb entschied ich mich für einen Nachkauf von „lediglich“ 30 Stück. Das waren damit 10% meiner bisherigen Position und gleichzeitig erhielt ich durch den Kauf am Tag der Hauptversammlung direkt noch die Dividende, die „Pi-mal-Daumen“ die Kaufgebühren abdeckte.

Dividendenzahlung

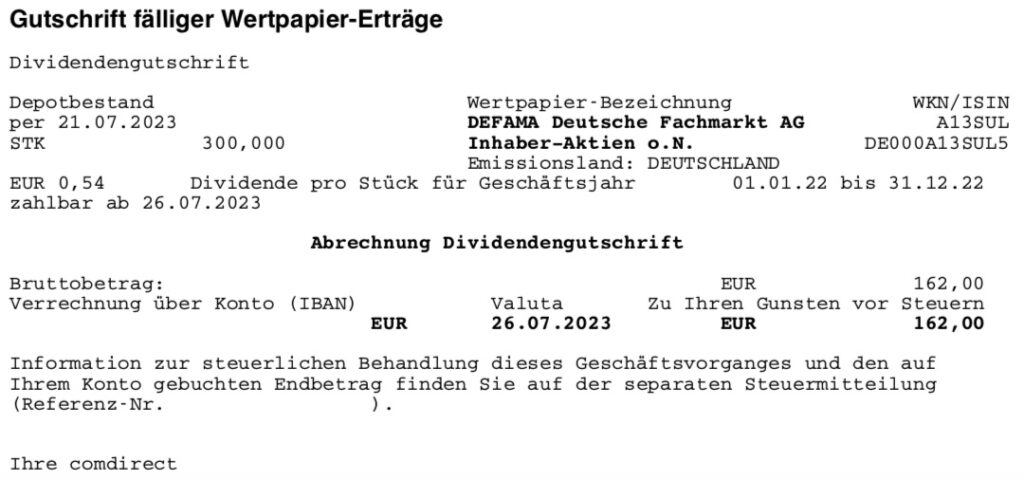

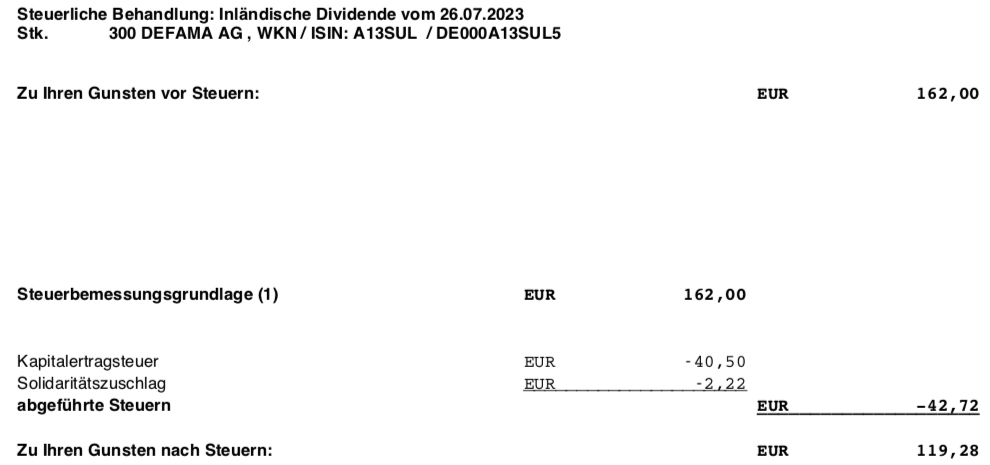

Die Defama zahlt – wie bei deutschen Aktien üblich – einmal im Jahr im Anschluss an die Hauptversammlung ihre Dividende. Die Hauptversammlung fand am 21. Juli in Berlin statt, dort wurde eine Ausschüttung von 0,54 € je Aktie beschlossen (Vorjahr: 0,51 €). Das ist eine Erhöhung um 5,9%.

Für meine nun 330 Defama-Aktien im Dividendendepot erhielt ich somit eine Brutto-Dividende von 178,20 €. Nach Abzug der Steuern ergibt das – in Addition der Abrechnung der comdirect und von maxblue – eine Netto-Dividende von 131,21 €. Sie wurde mit Wertstellung 26.07.2023 überwiesen.

Erklärtes Ziel ist es weiterhin, die Dividende jährlich zu steigern. Das hat der Vorstand der Defama auf der Hauptversammlung auch für das laufende Geschäftsjahr bekräftigt. Die Dividendenhistorie zeigt einen solchen Anstieg seit Beginn der Dividendenzahlungen im Jahr 2016:

| Jahr | Dividende | Veränderung |

|---|---|---|

| 2023 | 0,54 € | +5,9% |

| 2022 | 0,51 € | +6,3% |

| 2021 | 0,48 € | +6,7% |

| 2020 | 0,45 € | +12,5% |

| 2019 | 0,40 € | +17,6% |

| 2018 | 0,34 € | +70% |

| 2017 | 0,20 € | +100% |

| 2016 | 0,10 € |

Die Dividendenrendite lag für dieses Jahr, wie an meinem Nachkauf während der Hauptversammlung gut dokumentiert, bei 2,4%.

Perspektiven

Wer andere Immobilienaktien im Depot hat, der hat in diesem Jahr womöglich mit Dividendenrückgängen oder -ausfällen zu rechnen. Darüber können Defama-Aktionäre nur müde lächeln. Allgemein zur Situation der Immobilienaktien hatte ich hier ja schon ausführlicher berichtet.

Aber es ist nicht nur der Sektor, in den Defama investiert und der sich als robust erweist. Fachmarktzentren haben sicherlich einen eigenen Markt und sind mit klassischen Gewerbeimmobilien (Büros, Logistik oder auch Ladenflächen in Innenstädten) wenig vergleichbar. Denn sie dienen der Grundversorgung und haben – gerade wenn man außerhalb der Großstädte investiert – bei entsprechender Lage auch geringe Leerstände.

Hinzu kommen muss aber auch ein Management, das vorsichtig und umsichtig agiert. Klar, in Boomzeiten kann man variabel finanzieren und damit mit noch niedrigeren Zinssätzen die Renditen pushen. Nur kann das dann in Zinserhöhungsphasen zu einem großen Problem werden: Die Zinskosten steigen rapide und gleichzeitig geraten die Immobilienpreise unter Druck. Damit verschlechtern sich die Verschuldungskennziffern erheblich und die Refinanzierung wird noch teurer. Andere börsennotierte Gesellschaften aus dem Sektor (ich denke da an FCR Immobilien und die Deutsche Konsum REIT) haben aktuell nicht unbedingt ihre beste Zeit.

Umso mehr bin ich von der Defama überzeugt. Das Management hat auf der Hauptversammlung erneut betont, dass es genug Angebote auf dem Markt gibt, um weiter wachsen zu können. Aber dieses Wachstum soll nur in dem Maße betrieben werden, wie die mit jedem Ankauf verbundenen Projekte auch bewältigt werden können. Denn meistens ist es ja nicht damit getan, einfach ein Objekt zu erwerben. Der Verkäufer hatte ja in der Regel einen Grund, sich nun von dem Fachmarktzentrum zu trennen. Das können z.B. auslaufende Mietverträge oder anstehende Investitionen sein. Die wirkliche Arbeit für das Defama-Team startet erst nach einem Ankauf. Nämlich dann, wenn die Ideen und Konzepte zur Weiterentwicklung in die Praxis umgesetzt werden.

Und da ist es mir lieber, wenn ein Management klipp und klar sagt, dass mehr als 15-20 Objekte pro Jahr nicht gekauft werden. 2022 waren es exakt 12 Ankäufe, für die insgesamt 29 Mio. € als Kaufpreise gezahlt wurden. Die Ist-Mieten lagen bei 2,5 Mio. € jährlich, so dass sich ein durchschnittlicher Erwerb zum 11,7-fachen der Ist-Mieten ergab.

Verkauft wurden in 2022 übrigens 2 Objekte zum 17-fachen der Ist-Mieten (7 Mio. € Verkaufserlöse bei 400 T€ Ist-Mieten).

Insgesamt war das Geschäftsjahr 2022 wieder ein erfolgreiches Jahr für die Defama. Die wichtigste Kennzahl FFO (Funds From Operations) stieg von 1,60 € je Aktie auf 1,82 €. Ein Plus von 13,8%.

Für 2023 hat das Management einen FFO-Zielwert von 9,8 Mio. € ausgegeben. Das entspricht bei 4,8 Mio. Aktien einem Wert von 2,04 € je Aktie. Und würde ein weiteres Wachstum von 12% darstellen. Annualisiert liegt die Defama nach dem ersten Quartal und nach Abschluss aller Zukäufe und konkret geplanter

Baumaßnahmen schon bei 2,17 € je Aktie. Annualisiert bedeutet hierbei, dass dies der Wert wäre, wenn alle Maßnahmen schon am 1. Januar abgeschlossen gewesen wären und bis zum 31. Dezember keine Objektverkäufe stattfinden. Es ist also auf der einen Seite somit nur ein theoretischer Wert, er zeigt aber auf der anderen Seite, wo die Reise 2024 hingeht.

Und genau dieser Ausblick ist auch das, was mich letztendlich zum Nachkauf bewogen hat. Denn die Defama verfügt immer noch über freie Kreditlinien

und nicht ausgezahlte Darlehen in deutlich siebenstelliger Höhe. Sie kann also weitere Ankäufe stemmen, ohne eine erneute Kapitalerhöhung durchführen zu müssen. Und jeder Ankauf steigert den FFO weiter.

Und gleichzeitig ist die Refinanzierung langfristig gesichert. Die durchschnittliche Zinsbindung liegt bei 5,7 Jahren. Und es sind weder Anleihen noch Schuldscheindarlehen ausgegeben. Zudem wird – anders als bei den meisten anderen börsennotierten Immobiliengesellschaften – nach HGB bilanziert. Das hatte in den letzten Jahren zur Folge, dass Buchgewinne aufgrund gestiegener Immobilienpreise die Erträge nicht künstlich gesteigert haben. Und jetzt eben auch keine Buchverluste zu einem Verlustausweis führen.

Das ist sicherlich ein wichtiger Grund, warum sich der Aktienkurs nicht – wie bei manch anderer Immobilienaktie – halbiert hat. Der moderate Kursrückgang bei gleichzeitig gestiegenem FFO führt stattdessen zu einer deutlichen Verbesserung der Kennzahlen.

Ich werde deshalb die Defama sicherlich weiter nachkaufen. Mein Ziel bleibt ein Bestand von rund 500 Aktien. Ich sehe aktuell aber noch keine Trendwende am Immobilienwende. Und da die Defama hier „mitverhaftet“ ist, kehrt der Aktienkurs vermutlich auch nicht so schnell zu alten Hochs zurück.

Für mich als Langfristinvestor ist das eine entspannte Entwicklung. Geht der Aktienkurs noch weiter zurück und habe ich etwas Liquidität übrig, dann kaufe ich nach. Ansonsten beobachte ich einfach weiter die Entwicklung und lese die Quartalsberichte. Da es keine Gründe gibt, die Aktien zu verkaufen, ist mir das FFO-Wachstum und daran anknüpfend das Dividendenwachstum wichtig. Und da zeigen alle Pfeile in die richtige Richtung.

Wie auch im letzten Jahr ist mir der Hinweis wichtig, dass es sich bei der Defama trotz des soliden Geschäftsmodells um einen Small-Cap mit einer Marktkapitalisierung von etwas über 100 Mio. € handelt. Ein großer Teil der Aktien ist zudem in festen Händen, so dass es bei der Kursbildung auch schon mal zu Ausschlägen kommt, die durch kleinere Orders ausgelöst werden. Deshalb gilt bei der Defama noch mehr als bei größeren Aktien: Jede Order immer limitieren!

Auf einen Blick:

| Unternehmen: | DEFAMA Deutsche Fachmarkt AG |

| ISIN: | DE000A13SUL5 |

| Im Divantis-Depot seit: | 02.11.2021 |

| Letzter Nachkauf am: | 21.07.2023 |

| Stückzahl im Divantis-Depot: | 330 |

| Durchschnittskaufkurs inkl. Gebühren: | 25,56 € |

| Gesamtkaufpreis: | 8.436,42 € |

| Bisher erhaltene Netto-Dividenden: | 382,35 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Name des Depotinhabers ist sichtbar.

Hallo Jörg,

Danke für den Hinweis. Da habe ich nicht aufgepasst. Habe es jetzt korrigiert…

Viele Grüße Ben

Wo ist das Problem wenn der Name sichtbar ist?

Hallo Thomas2,

ich nehme alle persönlichen Daten aus meinen veröffentlichten Kauf- und Dividendenabrechnungen raus. Es gibt im Internet leider genug Schlauberger, die damit irgendeinen Unfug betreiben. Bis hin zu Kopien des Divantis-Blogs auf Seiten, mit denen ich nichts zu tun haben möchte. Und mein Name soll dort auch nicht erscheinen. Das ist alles.

Viele Grüße Ben

Lieber Ben,seit einiger Zeit verfolge ich Deinen Blog und bin sehr beeindruckt von deiner Herangehensweise und deiner einzigartigen Art, Dinge verständlich zu erklären und das es möglich ist, nachhaltig zu investieren und sich etwas aufzubauen. Es gibt ein Projekt, dass mir sehr am Herzen liegt und über Go Fund me wird um eine Unterstützung gebeten. Wäre es möglich, diesen Link zu teilen?

Herzliche Grüße sendet dir Kathrin!

Oh Mann, Ben

das es sofort veröffentlicht wird, wusste ich gar nicht Ich wollte dich nicht überrumpeln. Also jetzt stelle ich mich erstmal vor. Ich heiße wirklich Kathrin , mein Nickname ist Dattelsirup. Ich bin 53 Jahre alt und Krankenschwester, da liegt mir sozusagen das Helfen im Blut. Und ich bin dir auch nicht böse, wenn der Beitrag wieder gelöscht wird. Sieht ja auch irgendwie komisch aus, wie es jetzt so dasteht.

Ich habe jetzt auch in Fortescue Metals investiert ( 40 Stück) und bin ganz gespannt.

Nochmals einen lieben Gruß an dich.

Hallo Kathrin,

ich lasse Deine Kommentare so stehen, habe den Link jedoch entfernt. Ich freue mich, dass Dich mein Blog inspiriert und wünsche Dir ein glückliches Höndchen bei Deinen Investments. Und Dein soziales Engagement schätze ich ebenfalls. Bitte habe jedoch Verständnis dafür, dass ich solche Links nicht veröffentliche, es würde dann Überhand nehmen (Du kannst Dir nicht vorstellen, wieviele Anfragen nach Link-Platzierungen ich täglich erhalte!) und vor allem kann ich es zeitlich nicht alles prüfen. Aber der Hinweis auf die Spendenplattform steht da ja und da kann jeder schauen, wenn er das möchte.

Viele Grüße Ben

Der Chart sieht aktuell auf jeden Fall nicht mehr so schlimm aus. Trotz erfolgter Dividendenzahlung ist kein zusätzlicher Abgabedruck entstanden. Der Kaufzeitpunkt könnte aktuell nicht so schlecht sein. Mal abwarten. Allerdings inspirieren mich Immo Aktien nicht. Die Kurshistorie seit Ende 2017 ist mir persönlich auch zu kurz.

Grundsätzlich gibt es bessere Firmen, da muss ich nicht in Immo gehen. Wobei tatsächlich auch die seitherige Kurshistorie nicht so schlecht aussieht. Und nur knapp 25% Kursrückgang vom Top bei steigenden Zinsen bei Inmmo Aktien liegt mit Sicherheit deutlich besser als der Durchschnitt. Das ist vielleicht auch der Grund, dass es eine vergleichsweise nur geringe Dividendenrendite bei Defama ist. Vielleicht ist die Qualität des Unternehmens besser als der Rest der Branche. Ich wünsche Dir auf jeden Fall viel Erfolg damit. Könnte funktionieren.

Ich habe mir lieber noch ein paar Merck gekauft. Zahlt noch weniger Dividende. Hat aber eine sehr geringe Ausschüttungsquote und dadurch seit Jahren keine Dividendenkürzungen. Und einenDAX überperformt Merck auch. Am 03.08.2023 gibt es Q2 Zahlen. Hoffentlich sind die nicht so schlecht……….

Hi star,

Welche Merck meinst du? Die deutsche oder die amerikanische? Oder sind das doch die gleichen?

Danke dir!

Das war die deutsche Merck KGaA welche ich gekauft habe. Die amerikanische und die deutsche hatten tatsächlich einmal zusammen gehört.

Es war ursprünglich das US-amerikanische Tochterunternehmen des Darmstädter Pharmakonzerns E. Merck (heute Merck KGaA). Ebenso wie zahlreiche andere deutsche Vermögenswerte wurde es jedoch 1917 im Rahmen des Ersten Weltkrieges konfisziert und arbeitet seitdem unabhängig.

Danke dir vielmals für diese interessante Info dazu :)

Hallo,

das Geschäftsmodell scheint mir sehr robust und finanziell steht das Unternehmen gut da. Der Track-Rekord aus den vergangenen Jahren ist einwandfrei und die Dividendenpolitik ist anlegerfreundlich. Der Vorstandsvorsitzende hält > 25% der Aktien – kann m.E. Vor- oder Nachteil sein. Ich werde mich hier auf die Lauer legen. Vielleicht gibt es eine Möglichkeit, bei unter 20€ zuzuschlagen. Das ist natürlich keine Anlageempfehlung.

BG, Matthias66