Was Dich hier erwartet:

Der April war für mich und mein Dividendendepot ein ziemlich entspannter Monat. Nachdem im März fast täglich neue Höchststände zu verzeichnen waren, blieb das Niveau nun hoch. Und das Depot entwickelte sich seitwärts.

Alles in gemächlichem Tempo und ohne exorbitante Ausschläge. Genauso mag ich es. Das Mindest-Jahresziel ist nach 4 Monaten bereits erreicht, jetzt soll es kontinuierlich und behutsam weiter aufwärts gehen.

In diesem Beitrag berichte ich über die Entwicklung meiner kompletten Geldanlagen im abgelaufenen Monat. Außerdem erfährst Du noch von einem Aktienkauf für das Anti-Depot. Ich schließe mit einem Ausblick auf den Mai.

In meiner Anlagestrategie für das Jahr 2021 hatte ich mit einem Plus an den Aktienmärkten von 15-20% in diesem Jahr gerechnet. Mein Dividendendepot liegt nun nach einem Drittel des Jahres bei einem Plus von 8%. Also mathematisch über Plan. Die Börse ist aber nicht berechenbar und so bin ich bisher total zufrieden und akzeptiere natürlich auch Rücksetzer, die mit Sicherheit kommen werden.

Aktienkäufe

Im April habe ich für mein Dividendendepot zwei Aktienkäufe getätigt und insgesamt 2.193,70 € investiert:

20 Aktien Novo-Nordisk für 1.147,80 €

37 Aktien Deutsche Beteiligungs AG für 1.045,90 €

Beide Käufe haben direkt zu einem Plus im Dividendendepot beigetragen, die Kaufkurse liegen unter den Monatsschlusskursen.

Aktienverkäufe

Im April habe ich keine Verkäufe getätigt.

Dividendenerträge

Im April erhielt ich insgesamt 654,37 € als Netto-Dividenden. Gegenüber dem Vorjahres-April ist das ein Plus von 38,9%. Der Vergleich ist aber verzerrt, da letztes Jahr durch Corona viele Hauptversammlungen später stattfanden und die Dividendenzahlungen ebenfalls auf sich warten ließen.

Ich erhielt die folgenden Dividenden:

Deutsche Beteiligungs AG (verkaufte Bezugsrechte): 1,82 €

L’Oréal: 14,87 €

P2P-Kredite

Im April erzielte ich Erträge aus P2P-Krediten in Höhe von 15,02 €. Meine Erfahrungen der ersten zwei Jahre P2P-Kredite habe ich hier dargestellt. Meine größte Plattform ist weiterhin Estateguru. Dahinter folgen Mintos und viainvest. Mein Bestand in P2P-Krediten beträgt derzeit 2.207 €. Verteilt auf die einzelnen Plattformen bin ich aktuell so investiert:

| Plattform | aktueller Stand | investierte P2P-Kredite | eröffnet |

|---|---|---|---|

| Mintos | 384 € | 0 (in Rückforderung) | 08/2018 |

| viainvest | 81 € | 7 | 11/2018 |

Eine Übersicht zu den einzelnen Plattformen und meine Intentionen zum P2P-Investment findest Du hier.

Ich habe im April 240 € aus P2P-Krediten in Crowdinvesting umgeschichtet.

Crowdinvesting

Über meine bisherigen Erfahrungen mit Crowdinvesting hatte ich kürzlich ausführlich berichtet. Auch im April habe ich mein Portfolio erweitert:

Diesmal habe ich 300 € neu investiert. Sie gingen, mangels neuer Projekte bei Engel & Völkers Digital Invest *, zu Bergfürst * und zu ecoligo.investments. Dort habe ich nun 2.800 € investiert.

Bei Bergfürst investierte ich 100 € in das Projekt Jena – Dornburger Straße II und habe nun 500 € über diese Plattform angelegt.

Im April erhielt ich Zinsen und Bonuszahlungen aus meinem Crowd-Portfolio in Höhe von 25,52 €.

Einkünfte aus Renten-ETFs

In diesem Beitrag hatte ich mein Rentenfonds-Portfolio dargestellt, ein Update hatte ich hier veröffentlicht. Nachdem ich im Februar einige Positionen verkauft habe, erhielt ich im April keine Erträge aus dem Portfolio. Derzeit überlege ich, das Portfolio komplett aufzulösen. Ich erwarte in absehbarer Zeit keine Verbesserungen an der Zinsfront, die die Investments attraktiver machen könnten.

Depotperformance

Mit dem erreichten Stand meines Dividendendepots bin ich sehr zufrieden. Per Ende April liegt er nun bei 442.499 €. Darin enthalten ist eine negative Cash-Position von 3.522 €, der reine Aktienbestand liegt also noch etwas höher. Entstanden ist das dadurch, dass ich in diesem Jahr mehr investiert habe als Netto-Dividenden hereingekommen sind. Das soll sich aber in Kürze wieder ändern. Im Monatsverlauf steht für mein Dividendendepot ein Minus von 0,1%.

Das Kursdepot war schwächer und lag bei -1,2%. Im April habe ich ENAV dort hin „umgeleitet“, nachdem die Dividende gestrichen wurde.

Top-Werte waren Veolia Environnement (+22,3%), SAP (+14,6%) und MSCI Inc.(+12,1%).

Schwächste Werte waren Kimberly-Clark (-8,7%), Clorox (-6,8%) und Siemens Energy (-6,8%).

Die Volatilität meines Dividendendepots lag im April bei 1,5%.

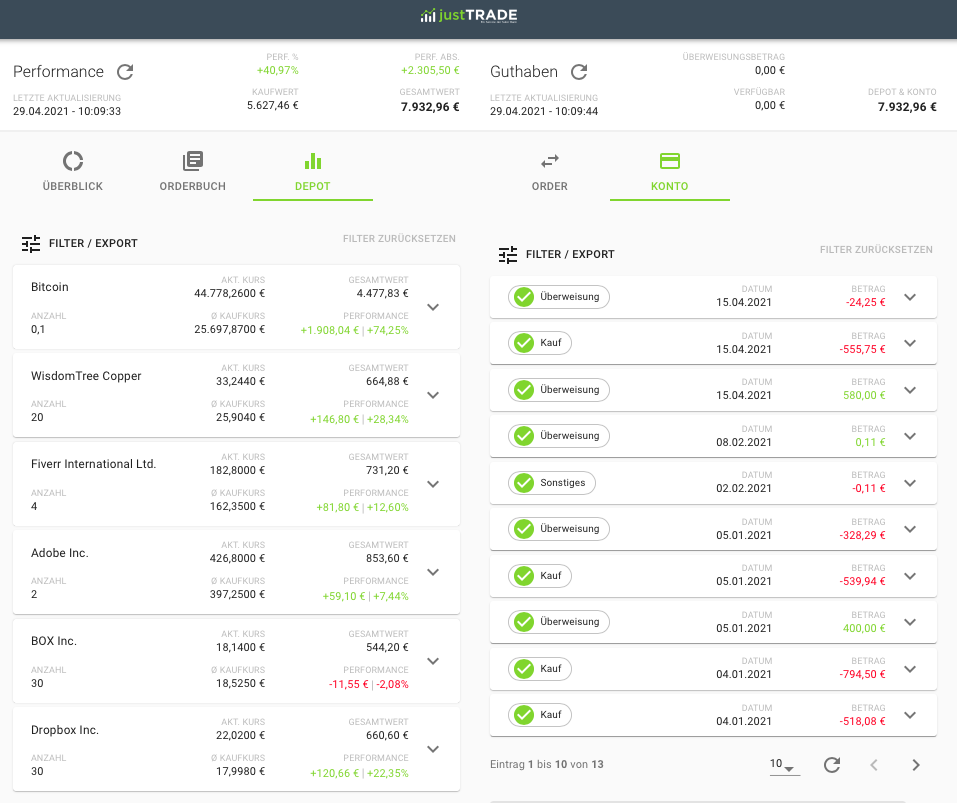

Anti-Depot

Mit dem Anti-Depot teste ich mit Echtgeld eine abweichende Anlagestrategie. Nach einem Raketenstart mit einem zweistelligen Plus in der ersten Januar-Woche hat sich das Anti-Depot im ersten Quartal sehr gut entwickelt (+51,1%). Im April stand nun – vor allem durch den Rückgang des Bitcoin-Kurses – erstmals ein Minus in der Monatsperformance von 5,8 %. Die Performance seit Jahresanfang beträgt trotzdem überragende +40,9%. Hier der Screenshot meines Anti-Depots bei justTRADE:

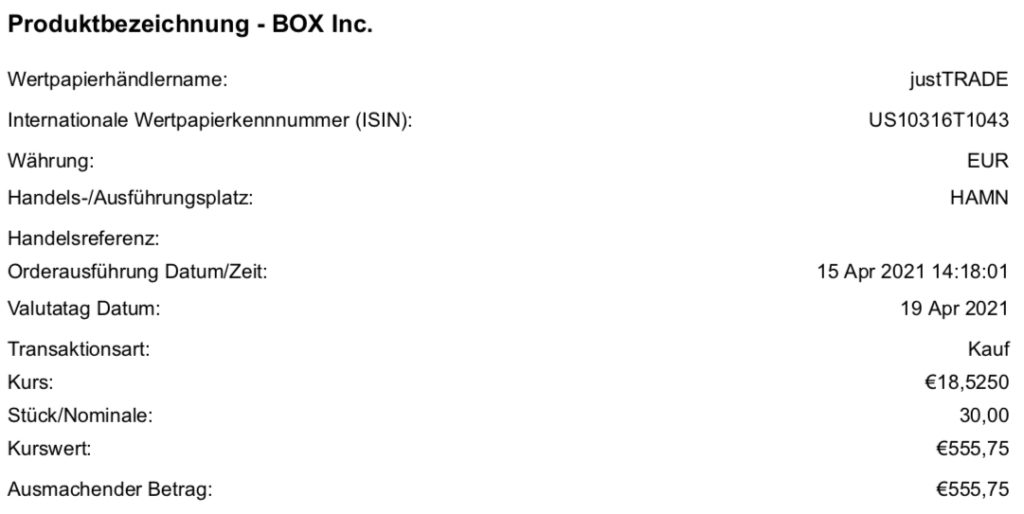

Wie Du siehst, habe ich im April einen neuen Titel für das Anti-Depot zugekauft (einziger Wert mit einem Minus). Das Unternehmen „Box Inc.“ habe ich dazu ausgewählt. Box ist ein Cloud-Spezialist und bietet Lösungen für rechtssicheres Dokumentenmanagement und komplette Geschäftsprozesse mit digitaler Unterschrift an. Dazu gehören auch spezielle Lösungen für Behörden, die in den USA bereits verstärkt im Einsatz sind. Ist eine Anwendung erst mal implementiert, dann findet faktisch kein Wechsel mehr statt. Box hat damit einen Burggraben und fast alle Umsätze sind wiederkehrend. Das Unternehmen ist inzwischen profitabel und wächst kontinuierlich.

Die Volatilität des Anti-Depots lag mit 6,2% erneut deutlich über meinem Dividendendepot.

Optionsdepot

Mit dem Optionsdepot verfolge ich eine risikoarme Optionsstrategie, die ich in meiner Serie zum Optionshandel ausführlich beschrieben habe. Nachdem ich im Januar mit einer Einlage von 5.000 € gestartet war, habe ich inzwischen weitere 15.000 € eingezahlt.

Aktuell habe ich dort je 100 Aktien von Unilever und Talanx zusätzlich zu meinem Dividendendepot im Bestand. Im April verkaufte ich erstmals Optionen auf US-Aktien in US$. Hier habe ich das Pharmaunternehmen Viatris im Blick, das ich mir gerne auch dauerhaft ins Depot legen möchte. Ich versuche mit wöchentlichen Optionen zu einem Discount zum Zuge zu kommen. Ich würde damit erstmals eine Aktienposition in US$ aufbauen.

Im April erzielte ich durch verkaufte Optionen Einnahmen im Optionsdepot von 346,00 € und 106,00 US$. Die Performance seit Jahresanfang liegt nun bei weiterhin ausbaufähigen 3,2%.

Alle Transaktionen im Optionsdepot dokumentiere ich mit Screenshots auf einer eigenen Seite.

Immobilie

Über meine Wohnung in Leipzig habe ich zuletzt mit einem Update berichtet. Nach Abzug der Gebühr für die Sondereigentumsverwaltung erhielt ich auch im April eine Mieteinnahme von 863,91 € (inkl. Nebenkosten). Das Hausgeld beträgt 246,00 €. Meine Nettomieteinnahme liegt also bei 617,91 €. Für den Immobilienkredit zahlte ich Zinsen in Höhe von 278,84 €. Ich erzielte somit einen Überschuss von 339,07 €.

Aufgrund der hohen vereinbarten Tilgung des Kredits habe ich jedoch einen negativen monatlichen Cash-Flow. Die monatliche Annuität liegt bei 1.216,80 € (Zins & Tilgung).

Dafür sinkt die Verschuldung der Wohnung stetig, sie liegt zum Ende April bei 270.235,49 €.

Dividendenveränderungen

Im April wurden bei meinen Depottiteln die folgenden Dividendenkürzungen und -erhöhungen verkündet:

Procter & Gamble: Erhöhung der Quartalsdividende von 0,7907 US$ auf 0,8698 US$ (+10,0%)

Johnson & Johnson: Erhöhung der Quartalsdividende von 1,01 US$ auf 1,06 US$ (+5,0%)

Kellogg: Erhöhung der Quartalsdividende von 0,57 US$ auf 0,58 US$ (+1,8%)

IBM: Erhöhung der Quartalsdividende von 1,63 US$ auf 1,64 US$ (+0,6%)

ENAV: Streichung der Jahresdividende (-100%)

Jahresziele 2021

Für das Jahr 2021 habe ich mir verschiedene Ziele gesetzt, über deren Erreichung ich jeweils monatlich berichte:

| Status | Tendenz | |

| Netto-Dividendenerträge von 10.000 € | 2.746 € | neutral |

| Depot wächst auf mindestens 62 Titel | 59 | neutral |

| Optionsstrategie mit 14% p.a. Performance | +3,2% | negativ |

| Transaktionsgebühren unter 100 € p.a. | 72,55 € | positiv |

Das Dividendenziel bleibt weiterhin ambitioniert. Bleibt der US-Dollar auf diesem Niveau, dann werde ich es nach heutigem Stand erreichen.

Durch die Teilnahme an der Kapitalerhöhung der Deutschen Beteiligungs AG musste ich 9,90 € Provision an maxblue zahlen. Bei meinen weiteren geplanten Aktienkäufen werde ich beim Smartbroker provisionsfrei handeln. Das Jahresziel sehe ich deshalb auch nicht gefährdet an.

Ausblick auf Mai 2021

Jedes Jahr stellt sich für viele Anleger mit dem Start in den Mai die Frage, ob sie der alten Börsenweisheit „Sell in May and go away“ folgen sollen. Für mich ist die Antwort erneut ein klares Nein! Der zweite Teil der Börsenweisheit lautet ja auch „but don’t forget to return in September“. Und dieses Markettiming betreibe ich nicht. Würde ich im Mai verkaufen, wäre ich mit Sicherheit nicht bereit, im September in die identischen Werte wieder einzusteigen. Einfach weil ich dann andere Vorlieben hätte oder ich den ein oder anderen Aktienkurs zu hoch fände. Und schon wäre meine ausgewogene Depotzusammenstellung nicht mehr gegeben.

Ganz abgesehen davon, dass dann einiges an Kapitalertragsteuer fällig würde. Ich habe im Moment schwebende Gewinne in meinem Dividendendepot von rund 100.000 €. Bei einem Verkauf würde sich das Finanzamt über fast 30.000 € freuen. Die mir dann beim Wiedereinstieg im September fehlen würden.

Meine Strategie bleibt deshalb klar bei einem Buy-and-Hold-and-Check. Mein Dividendendepot bleibt, so lang sich nicht fundamental etwas Wesentliches verändert, bestehen und wird weiterhin durch attraktive Dividendenaktien ergänzt.

Neukäufe nehme ich zudem in meinem Anti-Depot und meinem Optionsdepot vor. Im Anti-Depot ergänze ich Wachstumstitel ohne Dividendenzahlungen. Und im Optionsdepot versuche ich zunächst mit einem Discount zu erwerben und dann durch den Verkauf von Call-Optionen eine Bestandsprämie zu erzielen. Nachdem ich das Optionsdepot schon schneller als geplant von 5.000 € auf 20.000 € Einlage ausgebaut habe, kann ich mir für die nächsten Monate und Jahre hier weitere Einzahlungen gut vorstellen.

Schwerpunkt im Mai wird für mich aber eindeutig die Hauptversammlungssaison sein. Es ist der schönste Monat für mich als Dividendeninvestor! Nahezu täglich fließen große und kleine Dividenden auf meine Konten und am Ende des Monats summiert sich das dann auf einen mittleren vierstelligen Betrag. Und das Jahresziel von 10.000 € Netto-Dividenden rückt spürbar näher.

Im April hatte ich den Fokus eigentlich auf dem Nachkauf von deutschen Aktien. Leider sind die Kurse der von mir favorisierten BayWa, SAP und Symrise aber deutlich gestiegen. Lediglich Talanx konnte ich per verkaufter Put-Option aufstocken. Bis zur Hauptversammlung am 5. Mai versuche ich auch noch mal Symrise-Aktien zu kaufen. Wenn sich kein günstiger Kaufkurs ergibt, warte ich aber auch gerne noch einige Wochen oder Monate. Es werden bestimmt noch mal Rückschläge in diesem Jahr kommen.

Bei Novo-Nordisk hatte ich ja auch erst nach der Dividendenzahlung nachgekauft und dann bereits einen deutlichen Kursanstieg innerhalb eines Monats mitgenommen.

Ansonsten plane ich im Dividendendepot keine weiteren Käufe im Mai. Ich will erst mal durch die Dividendeneinnahmen meinen Investitionsüberschuss zurückführen und wieder auf eine positive Cash-Position kommen. Das wird noch nicht im Mai gelingen, aber bis zum Halbjahresende sollte es zu schaffen sein.

Es ist übrigens ein ganz neues Gefühl, bewusst nur die erhaltenen Netto-Dividenden zu reinvestieren. Diese Selbstbeschränkung lässt mich noch viel bewusster auf die einzelnen Aktien schauen und ich überlege mir sehr genau, ob ich jetzt wirklich diese oder jene Aktie für mein Dividendendepot brauche.

Wie geht es Dir bei Neuinvestitionen? Hast Du Dir auch klare Vorgaben gesetzt, wieviel Du maximal investieren möchtest? Oder schaust Du, was Du an Kontoguthaben hast und kaufst dann? Schreib gerne einen Kommentar dazu und lass uns diskutieren!

Hallo Ben,

vielen Dank für deine tolle Blog-Arbeit und die vielen wirklich sehr interessanten und transparenten Beiträge.

Ich persönlich reinvestierte zum einen alle meine Dividenenerträge, zum anderen lege ich monatlich einen fixen Betrag für Aktieninvestments zur Seite. Sollte darüber hinaus am Monatsende nach Abzug aller anderer Sparraten und Ausgaben noch etwas übrig bleiben, transferiere ich diesen Betrag zusätzlich auf mein Aktienrücklagekonto. Mit dieser Strategie kann ich meistens einmal im Monat eine Aktienposition aufbauen oder eine bereits bestehende Position aufstocken und ausbauen.

Es ist schon sehr erfreulich zu sehen, wie mit dieser Strateige Jahr für Jahr der Depotbestand ansteigt und damit auch die Dividendenerträge Jahr für Jahr zunehmen. Ich beschäftige mich bereits seit meiner Ausbildung zum Bankkaufmann, also seit 30 Jahren mit Aktieninvestments. Natürlich habe ich zu Beginn auch viele Fehler gemacht, aber mit jedem Fehler auch gelernt. Nach und nach habe ich den Wert von Dividendenerträgen erkannt und diese als Zusatzeinkommen für meine Investements genutzt. Seit einigen Jahren setze ich in meinem Portfolio auf eine Mischung aus dividendenstarken Aktien, jungen Wachstumsunternehmen mit wenig oder keiner Dividende und auf ETF-Anlagen um bestimmte Branchen oder Emerings Markets abzudecken.

Weiterhin viel Erfolg und Danke für deine Arbeit. Ich habe bereits vielen Aktien-Interessierten deinen Blog zum Lesen & Lernen empfohlen. Vor allem jungen, unerfahrenen Börsianer, die meinen, dass ein Aktieninvestment mit einem Spielkasino zu vergleichen ist.

Hallo Ben,

da sich mein Portfolio auch noch in der Aufbauphase befindet, sind Neu-Investitionen natürlich immer ein Thema. Am liebsten so viel wie nur möglich :-). Aber das Kapital ist leider endlich… Grundsätzlich habe ich kein ganz starres System, um mir die Flexibilität zu erhalten und am Markt reagieren zu können, wenn sich gute Chancen ergeben. Dafür habe ich eine Cash-Reserve von ca. 10-20% des Portfolio Values.

Generell investiere ich Monat für Monat meine Basis-Sparrate (ca. 1-1,5k) und die Dividenden, damit die Cash so schnell wie möglich wieder neues Einkommen generieren kann. Den Restbetrag der Sparrate investiere ich dann, wenn Unternehmen auf meiner Watchlist aufgrund fairer/Unterbewertung für einen Kauf anbieten. Meistens findet sich was auf der umfangreichen Watchlist, wobei es im Moment bei den Höchstständen an den Märkten etwas schwieriger ist. Deswegen habe ich im April auch nur den Basisbetrag investiert.

Willst du über einen längeren Zeitraum „nur“ die Dividenden re-investieren oder planst du später auch wieder weitere Zuflüsse an Kapital für dein Portfolio?

Buy and hold wins the race !!

Viele Grüße,

Susanne

Hallo Susanne,

in mein Portfolio fließt immer noch frisches Kapital, aber derzeit nicht ins Dividendendepot. Das hat eine Größe erreicht, mit der ich vorerst zufrieden bin. Ich habe seit Jahresanfang ja ins Anti-Depot und das Optionsdepot zusammen 26.000 € neu investiert, außerdem tilge ich meine Immobilien weiter. Da ich kein festes Gehalt mehr habe, habe ich auch keine feste Sparrate mehr. So muss ich meine freien Mittel gezielter einsetzen und da hat das Dividendendepot bis auf Weiteres das Nachsehen. Aber das kann sich in den nächsten Jahren wieder ändern, erst mal handhabe ich das in 2021 so.

Viele Grüße Ben

Schöner und ausführlicher Beitrag!

Weiterhin viel Erfolg beim Erreichen der Ziele…lese jeden Beitrag gerne mit und vor allem die Gedanken jeweils dazu finde ich immer interessant. Dafür ein Danke.

Viele Grüße

Chris

Guten Morgen,

ich schließe mich mit meinem Dank an. Jeder deiner Beitrag ist ein Gewinn für mich als Kleinaktionär, mach weiter so, Ben!

Nachdem ich im April den Eindruck hatte, dass der DAX nahtlos von 13.000 auf 15.000 Punkte gesprungen ist, habe ich mich von Papieren getrennt, die nicht mehr zu meiner Philosophie passen.

Weg mit Bayer (tiefrot) und Daimler sowie Airbus (jeweils tiefgrün) und her mit JNJ, Hamborner REIT und 3M als Zukauf. Mit EON habe ich eine neue Position aufgebaut. Jetzt freue ich mich auf den Wonnemonat, in dem sehr häufig die Kasse klingelt.

Gruß Sebastian I

Mein Depot besteht aus derzeit 42 Titeln, größtenteils solchen, die auch hier regelmäßig besprochen werden und einigen wenigen anderen wie Alphabet, Altria, Evonik, Consolidated Edison, Signify oder auch Iron Mountain. Desweiteren habe ich eine Hot Stocks – Liste mit 15 Positionen, derzeit DWS Group, Fielmann, GSK, Hornbach Holding, Lumen Technologies, P&G, Prosegur, Qiagen, Rio Tinto, RWE, Sto, Teamviewer, Tokyo Electron, Trend Micro, Umweltbank.

Da ich letztes Jahr viel Cash investiert habe, ist dieses Jahr eher Zurückhaltung geboten, da Cash nun einmal endlich ist, ich verspüre bei den derzeitigen Kursen aber auch keinen allzu großen Investitionsdruck. Sollte einer der Titel aus dem Depot oder den Hot Stocks signifikante Schwäche zeigen, würde ich aber in begrenztem Rahmen (nach)kaufen können, falls die Fundamentals nach wie vor stimmen.

BG, Matthias66

Hallo zudammen,

Der Durst nach EV-Digital-Projekten ist riesig Heute gab es ein neues Projekt Leider hatte ich meinen Ausweis. Ich bin schnell ins Auto und als ich meine Daten eingeben wollte, war es schon 100% finanziert. Es war 12:04 Uhr, um 12:00 Uhr ging es los. Krass! So heißt es: weiter warten!