Das wäre eine tolle Überschrift gewesen, aber leider habe ich mich verrechnet – Danke für den Hinweis in den Kommentaren: Nach einem Plus von 12% im letzten Jahr (also wirklich zweistellig!), sind es nun 8,0%! Immerhin…

Ihre Dividenden erhöhen viele gute Unternehmen. Aber eine zweistellige Erhöhung schaffen nicht viele. Unilever gehört diesmal halt nicht dazu!

Ich bin ja sowieso ein Fan der Unilever-Aktie. Über sie habe ich in der Zeit seit Bestehen des Divantis-Blogs die meisten Beiträge verfasst (hier die Unternehmensvorstellung lesen!).

Und die jetzige Dividendenerhöhung bestärkt mich in meiner Begeisterung für diesen Konsumtitel, der im Gegensatz zu seinen US-amerikanischen Wettbewerbern nicht schwächelt. Meine aktuellen Favoriten im Konsumbereich findet Ihr am Ende des Beitrags.

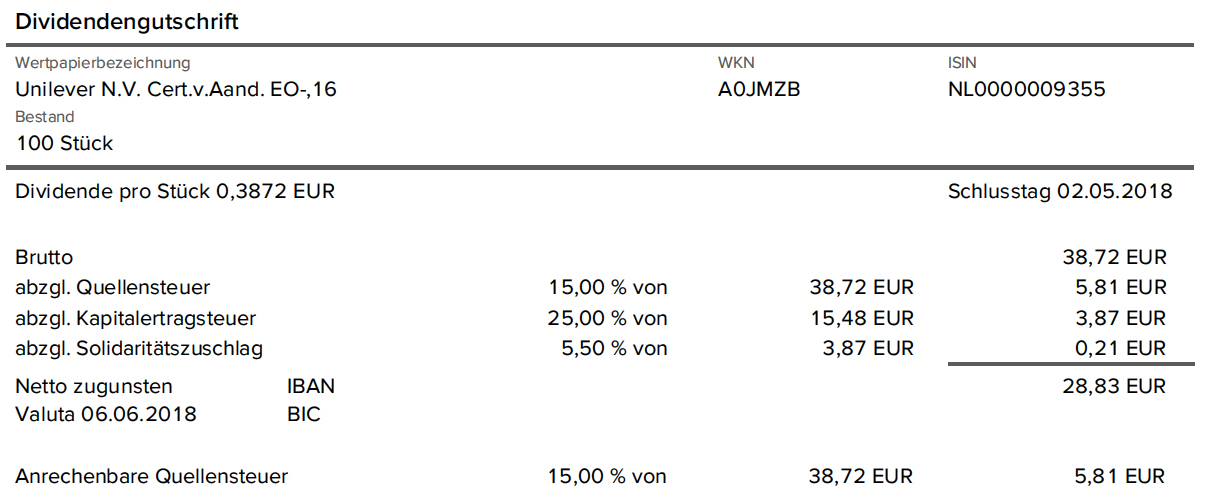

100 Aktien von Unilever befinden sich im Dividendendepot. Und für jede von ihnen gibt es nun eine Quartalsdividende von 0,3872 € nach 0,3585 € in den letzten Quartalen! Diese Erhöhung um 8,0% führt zu einer Brutto-Dividende von 38,72 €. Nach Abzug der Steuern ergibt das eine Netto-Dividende von 28,83 €. Das sind immerhin 2,13 € mehr auf dem Konto als noch vor drei Monaten! Die Überweisung erfolgt mit Wertstellung 06.06.2018.

Wie erwähnt hat sich der Aktienkurs von Unilever ziemlich gut gehalten in den letzten Monaten. Er ist zwar von seinem Höchststand gute 10% entfernt, aber ebenso gute 10% über dem 52-Wochen-Tief. Davon können andere Konsumtitel nur träumen. Ich bin deshalb froh, dass ich Unilever im Depot habe. Durch die Notierung in Euro und die Dividende in Euro sorgt der Wert auch für eine Währungsstabilität. Obwohl natürlich für diesen weltweit aktiven Konzern die Fremdwährungsrisiken auch eine Rolle spielen. Man sieht sie nur als Anleger nicht direkt in seinem Depot oder auf dem Kontoauszug, sondern sie spielen sich in der Bilanz von Unilever ab.

Unilever würde ich auch gerne weiter aufstocken. Ich hatte ursprünglich ja sogar mal 250 Aktien im Bestand, bis ich dann vor 8 Monaten alles verkauft hatte und dann später wieder eingestiegen bin. Die weitere Aufstockung muss aber erst mal warten. Es gibt einfach zu viele Kaufgelegenheiten – insbesondere bei den anderen Konsumtiteln. Hätte ich gerade Geld übrig, das ich investieren wollte, dann wären eher General Mills, PepsiCo und Coca-Cola meine Favoriten (genau in dieser Reihenfolge).

Mit dieser Dividendenzahlung steigen meine Dividendeneinnahmen im gesamten Jahr auf nun 4.943,76 €.

Auf einen Blick:

Unternehmen: Unilever

ISIN: NL0000009355

Im Divantis-Depot seit: 01.11.2017

Letzter Nachkauf am: 07.02.2018

Stückzahl im Divantis-Depot: 100

Durchschnittskaufkurs inkl. Gebühren: 47,39 €

Gesamtkaufpreis: 4.739,09 €

Bisher erhaltene Netto-Dividenden: 68,89 €

Hallo Ben,

Die Liste am Ende gefällt mir bei General Mills habe ich meine erste Position vor kurzem gekauft.

Pepsi ist auch ein Wert den ich noch nicht habe und auf Grund der größeren Produktpalette breiter aufgestellt sehe als coke. Zudem zuletzt günstiger gewurden die Pepsico

Deswegen hab ich mich deiner Idee bedient und werde die special Dividende von Dr.Pepper in einen Dollarpapier investieren (von einer Brause zur nächsten).

Naja leider liest man nichts mehr konkretes von der Übernahme, die noch dieses Quartal geplant war… Naja wird schon laufen.

Habe eh aktuell mit der Kapitalerhöhung von Bayer zu kämpfen… das erste mal ist immer spannend auch wenn ich nur ne Miniposition habe und es daher eigentlich nicht spektakulär eher unvorteilhaft ist.

Hallo Fred,

ich habe gerade heute noch mal alles nach einem Datum für die Special Dividende von Dr Pepper Snapple durchsucht. Es gibt nur den Hinweis, dass sie am Tag nach Vollzug des Mergers ausgezahlt werden soll. Und das sollte ursprünglich im 2. Quartal sein. Also spätestens in diesem Monat…

Viele Grüße Ben

Die Erhöhung beträgt aber 8%, nicht 10,4%. Zumindest in meinem Mathe-Universum ;) … hab mich auch gerade über den Eingang der Dividende gefreut. UL hätte ich gern mehr im Depot, aber aktuell halt etwas zu teuer im Vergleich.

Deiner Liste würde ich KMB voranstellen und CAH hinzufügen.

CU Ingo.

Lieber Ingo,

verdammt, was habe ich denn da gerechnet? Es sind wirklich „nur“ 8,0%. Das macht die Dividendenerhöhung nicht wirklich schlechter, aber natürlich ist die Aussage eine andere. Immerhin stimmt die Einleitung, dass nur wenige Unternehmen eine zweistellige Erhöhung schaffen. ?

Viele Grüße Ben

Hallo Ben,

deine Kaufkandidaten General Mills oder Pepsico machen mir Mut hier weiter zu investieren.

Coca-Cola habe ich nicht im Depot. Da ich Pepsico im Depot habe, macht es meines Erachtens auch keinen Sinn hier zu investieren.

Bei General Mills bin ich eher skeptisch, wobei ein Teil meiner Informationen aus der „wilden“ Presse stammen.

Wie gelassen würdest du hier an einen Nachkauf herangehen?

Wie schätzt du die zukünftigen Herausforderungen im Konsumgüterbereich (stagnierende Umsätze in den Industriestaaten, Verbraucherbewusstsein auf gesündere/frische Lebensmittel)?

In Anbetracht der Tatsache, dass ich meine Investition hier mind. 15 Jahre halten möchte, sollte ich die aktuelle Schwäche als große Einstiegschance sehen?

Meine naive Meinung ist ja, dass große Unternehmen, die bereits über Jahrzehnte erfolgreich am Markt bestehen, die Kraft und die Erfahrung besitzen auf Veränderungen einzugehen und diese (mal schneller, mal weniger schnell) umzusetzen. Ich weiß, das soll keine allgemeine Investmentregel sein, siehe General Electric und die Dividendenkürzungen.

Aber im Konsumgüterbereich bin ich eher beruhigter, da das Tempo von Veränderungen/Innovationen deutlich langsamer voranschreitet als im Technologiebereich.

Wie sind deine Gedanken hierzu?

Gruß

Hallo Patrick,

ich habe neulich gelesen, dass es weltweit 70 börsennotierte Unternehmen gibt, die einen Cash-Flow von mehr als 10 Milliarden US-Dollar jährlich generieren. Von denen sind 40 nahe ihres 52-Wochen-Tiefs – durch die Bank Konsumwerte wie Procter & Gamble oder Coca-Cola. Ich mache mir angesichts ihrer schieren Größe und Marktposition überhaupt keine Sorgen, sondern sehe das – gerade im Blickwinkel von 10-15 Jahren – als hervorragende Kaufgelegenheit. Wann sollte man solche Werte denn sonst besser kaufen können? Vor allem haben sie die Kraft, ihre Produkte auch auf sich verändernde Verbrauchergewohnheiten anzupassen. Oder sie kaufen halt andere Unternehmen zur Ergänzung des Portfolios auf.

Viele Grüße Ben

Hi Ben,

wie reagierst du auf solche News, wie das Unilever für sein Palmöl Regenwälder roden lässt. In wie weit beeinträchtigen dich solche Nachrichten in Hinblick auf die Nachhaltigkeit eines Unternehmens?

lg

Hallo Klaas,

ich nehme solche Nachrichten natürlich wahr und bilde mir eine persönliche Meinung dazu. Bei Nestlé z.B. gibt es eine ganze Reihe solcher Nachrichten. Ganz vermeiden lässt sich das bei solch großen Konzernen wohl nicht. Für mich wäre eine Grenze überschritten, wenn Unilever wegen solcher Aktivitäten aus dem Nachhaltigkeitsindex Dow Jones Sustainability gestrichen würde. Dann würde ich verkaufen. Aber danach sieht es ja nicht aus.

Und wie ist deine Meinung dazu? Hast Du Unilever im Depot?

Viele Grüße Ben

Servus Ben,

Ja Nestle ist für viele ja ein rotes Tuch – allein schon wegen seiner vermeintlichen Wasser-Politik in Regionen mit Wasserknappheit.

Ich hatte letzte Woche überlegt ob ich tatsächlich Unilever kaufe, da ich in meinem Depot auch einen Konsumgüterproduzenten haben wollte. Aber wenn ich weiß, dass ein Unternehmen nicht seine Supply-Chain im Auge hat und dabei war Palmöl aus unserisöen Quellen zu beziehen – ist das für mich ein moralische No-Go. Wenn man mal diesen ganzen Schwachsinn mit dem Palmöl in Malaysia gesehen hat und wie die Umwelt (für unseren Konsum) dafür zerstört wird, kann man finde ich nur den Kopf schütteln. (Leider sind in 9 von 10 Produkten im Supermarkt Palmöl enthalten) Ich hoffe nur das nächste Woche die EU Palmöl nicht mehr als Biokraftstoff anerkennt, dann würde schonmal die Hälfte des benötigten Palmöls in Europa wegfallen. Der Blog hier hat mich aber auf die Idee gebracht, mal nach ausländischen Energieversorgern zu gucken – und so hab ich dann einen Schottischen Energieversorger genommen.

Und den DJSI finde ich persönlich nicht so ganz aussagekräftig was die Nachhaltigkeit oder verantwortungsvolles Wirtschaften angeht. U.a. sind da ja auch Nestle oder Shell mit dabei sind (Wobei ja auch sowohl der norwegische Staatsfonds als auch der Schwedische Pensionsfonds jeweils Nestle im Depot haben, aber etwa Shell zumindest bei den Schweden erst kürzlich rausgeflogen ist)

lg