Jedes Quartal war ich halbwegs optimistisch. Und selbst nach einem Kursrückgang von 15% hatte ich bei den letzten Quartalszahlen noch einen Silberstreif am Horizont gesehen.

Nun – erneut sind drei Monate vergangen – hat mich die Zuversicht aber komplett verlassen.

Der Aktienkurs ist noch weiter zurückgegangen und das Investment zieht meine Depotperformance weiter nach Unten.

Und so stelle ich mir erstmals die konkrete Frage, ob ich die Aktie verkaufe. Oder ob ich sie doch noch weiter halte.

Meine Gedanken dazu und die jüngste Dividendenabrechnung erfährst Du in diesem Beitrag. Und die Dividendenrendite der Aktie liegt übrigens noch immer über 8%.

Die hohe Dividendenrendite hat natürlich direkt mit dem Kursrückgang zu tun. Denn AT&T (hier vorgestellt) zahlt weiter die bisherige Dividende. Jedenfalls bis zur geplanten Abspaltung der Mediensparte Mitte nächsten Jahres.

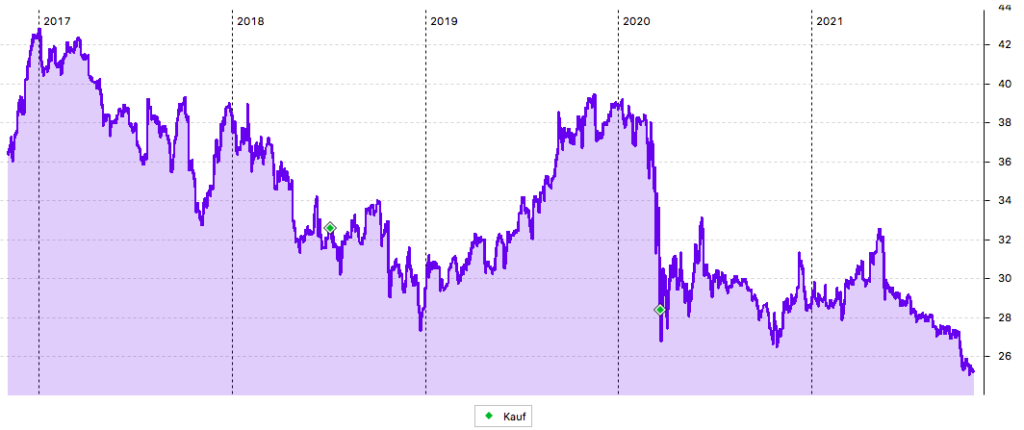

Das ganze Trauerspiel wird aus diesem Chartverlauf der letzten 5 Jahre deutlich:

Dividendenzahlung

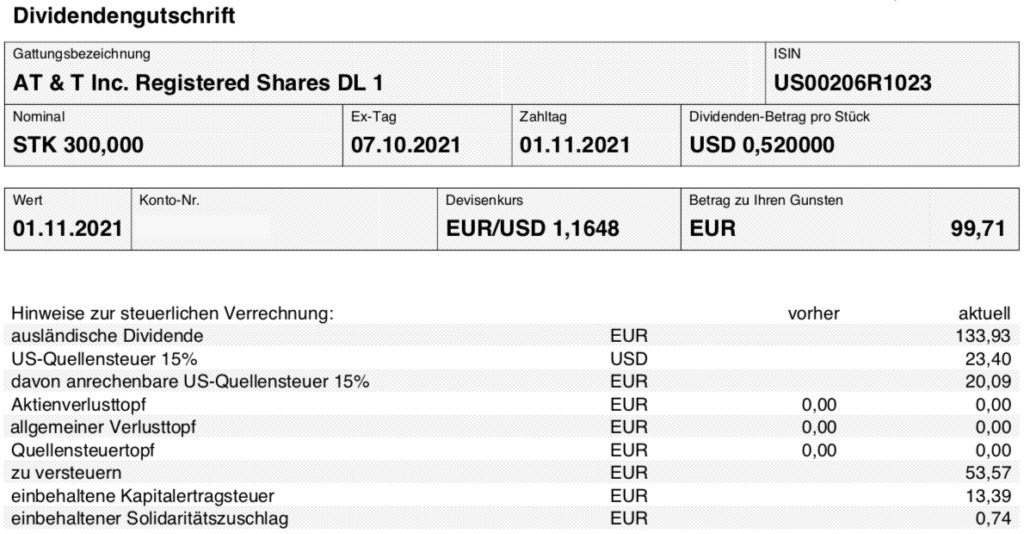

Die Dividende ist derzeit auch das einzig Erfreuliche bei der Aktie: AT&T zahlt erneut eine Quartalsdividende von 0,52 US$ je Aktie. Für meine 300 Aktien im Dividendendepot ergibt das eine Brutto-Dividende von 156 US$. Sie wurde vom Smartbroker zum Kurs von 1,1648 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 99,71 €. Sie wurde mit Wertstellung 01.11.2021 überwiesen.

In meinem Optionsdepot habe ich übrigens weitere 100 AT&T-Aktien und dafür dort 52 US$ Brutto-Dividende erhalten.

Perspektiven

Mit insgesamt 400 Aktien bin ich bei AT&T vergleichsweise hoch investiert. Im Dividendendepot (300 Aktien) macht das immer noch einen Depotanteil von 1,4% aus. Allerdings steht die Position rein vom Aktieninvestment (ohne berücksichtigte Dividendenerträge) bei einem Minus von 2.500 €.

Und nicht nur das Minus ärgert mich, sondern vor allem die Underperformance. Andere Aktien haben während des Investitionszeitraumes deutlich zugelegt, von den einschlägigen Aktienindizes ganz zu schweigen.

Das Management von AT&T gehört aus meiner Sicht ja ohnehin zu den Totalversagern: 2017 wurde – völlig überteuert – das Medienunternehmen TimeWarner gekauft. Dadurch sollte ein integrierter Telemedienkonzern entstehen. Hinzu kamen immense Investitionen in das Streaming. Und 2021 dann der totale Schwenk mit der Bekanntgabe des Verkaufs der Mediensparte. Übrig bleibt ein erheblicher Abschreibungsbedarf und vernichtete Milliarden Dollar.

Ich muss mir immer wieder eingestehen, dass ich mit dem Investment in AT&T und dem Festhalten daran eine Fehlentscheidung getroffen habe.

Ich habe an die Zukunftsaussichten geglaubt und mich auch von der hohen Dividendenrendite beeinflussen lassen.

Nun bin ich aber an einem Punkt angekommen, an dem ich salopp gesagt „die Schnauze voll habe“. Der Aktienkurs ist noch weiter gesunken und liegt gerade noch bei knapp 25 US$.

Vor drei Monaten hatte ich noch geschrieben, dass ich bei Kursen um 33 US$ die Aktien verkaufen würde. Davon kann aktuell leider keine Rede mehr sein.

Für mich gilt nun: Lieber ein Ende mit Schrecken als Schrecken ohne Ende.

Ich werde die 300 Aktien aus dem Dividendendepot bis zum Jahresende verkaufen. Ich möchte damit mein Depot bereinigen und für 2022 nicht auf diese Krücke setzen. Für den Verkauf erhoffe ich mir noch ein wenig bessere Kurse, bei Kursen um 27 US$ stelle ich meine Verkaufsorder ein. Sollte es nicht dazu kommen, dann fliegen die Aktien zum Jahresende auch bei Kursen um 25 US$ raus.

Im Optionsdepot werde ich die 100 Aktien noch behalten, um durch den Verkauf von Covered Calls weiterhin Optionsprämien zu generieren. Dort liegt mein Einstandskurs unter Berücksichtigung der Optionsprämien und Dividenden bei 27,04 US$.

Die letzten Quartalszahlen von AT&T waren übrigens gar nicht so schlecht: Der Gewinn je Aktie stieg gegenüber dem Vorjahresquartal von 0,76 US$ auf 0,87 US$. Im Medienbereich stieg der Umsatz um 14,2% und die Zahl der HBO Max und HBO-Abonnenten stieg von 38 auf 45,2 Millionen.

Hinsichtlich der Jahresprognose erwartet AT&T nun, beim Gewinn je Aktie und bei den Abonnentenzahlen das jeweils obere Ende der Guidance-Spanne zu erreichen.

Aber das interessiert aktuell an der Börse nicht. AT&T hat keinen guten Ruf mehr und wird abverkauft.

Jetzt ließe sich natürlich sagen: Wenn der Pessimismus so groß ist, dann hat der Abverkauf bald ein Ende und die Zeichen stehen auf Turnaround. So habe ich in den letzten Jahren oft gedacht und wurde immer wieder „bestraft“. Warum sollte es diesmal anders sein?

Auf einen Blick:

| Unternehmen: | AT&T Inc. |

| ISIN: | US00206R1023 |

| Im Divantis-Depot seit: | 25.06.2013 |

| Letzter Nachkauf am: | 20.03.2020 |

| Stückzahl im Divantis-Depot: | 300 |

| Durchschnittskaufkurs inkl. Gebühren: | 30,26 € |

| Gesamtkaufpreis: | 9.079,00 € |

| Bisher erhaltene Netto-Dividenden: | 2.130,56 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

die Aktie soll nach Abspaltung ja immer noch eine dividendenrendite von dann ca 4% finden. hast du schon eine qualitativ bessere aktie mit 4% im auge? warum jetzt verkaufen und 2500 usd verlust realisieren wenn du allein aus div rendite sicht wenig besseres findest.

ich habe auch exakt 300 aktien im depot aber wäre auch mit 4 % divrendite zufrieden und möchte den verlust nicht realisieren.

Eine Dividendenrendite von 8 % oder 4 % bringt dir nichts, wenn das Unternehmen jedes Jahr 10 % an Wert verliert. Die richtige Frage wäre also hast du ein Unternehmen im Auge, welches nicht jedes Jahr fällt? Davon sollte es mehr als genug geben.

An schlecht laufenden Unternehmen festzuhalten ist übrigens auch der Hauptgrund für eine schlechte Performance. Es ist besser, das restliche Kapital neu zu investieren, als bei dem kranken Unternehmen auf Heilung zu warten. Selbst mit Dividende hättest du seit 2017 meistens Minus gemacht und das obwohl der breite Markt gestiegen ist.

Minus machst du erst , wenn du das „Minus“ realisierst. Bis dahin hast bist du Positiv durch die Dividende. Bei Einkommensinvestoren ein klarer Vorteil, die schauen nicht immer auf den Kurs, solange die Divi stabil bleibt – man verkauft ja auch nicht, wenn die Aktie steigt und von 5% Divi dann 2,5% nur noch bringt. Da könnte man auch argumentieren , man findet sicher dann Werte für 4-5% für den realisierten Gewinn.

Die einzige Frage die ich mir stellen würde ist: Bleibt die Dividende in naher Zukunft relativ stabil bei AT&T ? Durch die Abspaltung hätte man sogar 2 Fliegen mit einer Klappe geschlagen. Man hat eventuell einen Wachstumswert im Depot und sogar einen Divizahler mit Ü 4% Divi langfristig – klar kann der Kurs noch weiter fallen – dann könnte man aber auch die Abspaltung als „Gewinn“ realiseren eventuell und dann zukaufen.

Hätte , Wenn und Aber..jeder muss selbst seine Entscheidungen treffen.

Ich habe 600 Aktien im Depot und habe immer in kleinen Tranche zugekauft. Und fühle mich damit sehr gut aufgestellt. Schon alleine , wenn man den Content sieht, der durch die Zusammenlegung mit Discovery vorhanden ist und das Potential.

Aber wie immer, die Zeit wird es zeigen. Am Hungertuch werd ich durch die 4-5% die es nach Abspaltung noch gibt sicher auch nicht nagen.

LG

David

Hi Tim

die Frage ist halt nur wie schlecht laufendes Unternehmen definiert wird und was ich mich meinem Investment bezwecke.

jeder Mensch hat andere Ziele; einer will sein Geld möglichst vermehren, ein anderer lebt vielleicht von den regelmäßigen Ausschüttungen…der eine hat noch 30 Jahre Investitionszeitraum vor sich, der nächste geht bald in Rente usw.

Den Ansatz Verlierer-Aktien auszusortieren kann ich gut nachvollziehen – allerdings nur, wenn ich fundamental von dem Unternehmen nicht mehr überzeugt bin bzw. sich die Aussichten entsprechend verschlechtert haben. Ansonsten nutze ich nachgebende Kurse eher für Zukäufe. Und ein Zeitraum von 3-5 Jahren ist immer noch recht kurzfristig im Sinne meiner Investments.

Interessieren würden mich Deine eigenen Auswahlkriterien, da mir aufgefallen ist, dass unter Deinen größten Positionen Imperial Brands, BP und Royal Dutch Shell sind. Allesamt keine Überflieger an der Börse und das schon länger..genauso wie Freenet und Allianz…das scheint zumindest oberflächlich Deinen Aussagen zu widersprechen. Wäre daher spannend die Argumente für diese Investitionsentscheidungen und das Festhalten an diesen Werten zu verstehen.

Beste Grüße

Jochen

Ich habe beschlossen, am Montag alle meine AT&T-Aktien zu minus 1,7 % des Kaufpreises zu verkaufen.

(I decided that I would sell all of my AT&T shares on Monday at minus 1.7% of the purchase price.)

Guten Morgen Ben,

ich kann deine Enttäuschung verstehen. Auch ich habe mich jedes Quartal aufs neue vertröstet, dass es mit AT & T schon wieder bergauf gehen wird. Das ist aber leider nicht passiert. Und so habe ich am 20. September verkauft, zu 23,08 Euro. Mit Verlust, da bin ich ganz ehrlich. Den Erlös habe ich in Werte mit einer bescheidenderer Rendite investiert: Procter Gamble und Siemens. Und ich bin sehr zufrieden damit.

Gruß und immer wieder danke für deinen Blog

Sebastian I

Hallo liebe Aktien Jäger

Ich habe auch 200 Stück im Depot.

Diese habe ich für ca 26, 50 Dollar Einstandskurse erworben.

Auch weiter hin werde ich günstig einsammeln…ist ja jetzt recht einfach.

Ich greife zwar in ein fallendes Messer und werde den Günstigsten Tiefstpreise auch nicht bekommen … aber das ist mir egal.

Kellogs konnte ich so auch bei 48 Dollar einsammeln…und hat mir schon ordentliche Prozente eingebracht.

Ich hoffe ich kann bei At&t dieses Jahr noch mal unter 25 $ zugreifen…. Da es ja nächstes Jahr drastische Veränderungen im Konzern geben wird.

Glück Auf….beim Dollar sammeln

Gruß von Maik aus der Uckermark

Wenn der Weg holprig wird, steigt man nicht aus, sondern schnallt sich an.

Das ist meine Definition von Erfolg

Allesamt eine schöne Zeit

Gruß von Maik aus der Uckermark

Auch ich habe AT&T im Depot, die Position liegt derzeit mit rund 20 Prozent im Minus. Auch ich bin hin- und hergerissen was ich mit dem Papier machen soll.

Klar ist die Enttäuschung über die miese Entwicklung groß, auf der anderen Seite denke ich dass die Abspaltung eine Chance für einen Neustart sein könnte. Schließlich läuft das Medien- und Streaminggeschäft auch bei Netflix und Co. mehr als gut.

Selbst wenn die Dividendenrendite niedriger liegen sollte, wären rund 4 Prozent Dividende auch nicht zu verachten.

Ich habe mich deshalb entschieden weiter investiert zu bleiben und AT&T und auch den neuen Medienkonzern im Depot zu belassen. Werde mal auf Sicht von einem Jahr das ganze bewerten und sehen ob sich die Kurse in dieser Zeit entwickeln.

Hat AT&T nicht ein neues Management was die Fehler bzw. das Versagen des Vorgängers aus 2017 gegenwärtig ausbügelt?

Ich hatte bis dato den Eindruck das das gegenwärtige Management probiert die Laden wieder auf Kurs zu bringen und sich gezielt auf eine Sparte zu fokussieren, was ich gut finde. Habe „nur“ 100 Aktien, kleinste Position im Depot und werde halten. Viele Grüße Micha

Hatte auch mal eine größere Position und hatte Sie, nach reiflicher Überlegung glatt (natürlich auch mit Verlust) gestellt.

Danach habe ich mich nicht mehr mit der Aktie befaßt. Wenn ich den Chart sehe, war das kein Fehler.

Habe dann Deutsche Telekom gekauft.

Auch Freenet erscheint mir in diesem Sektor nicht uninteressant

Hallo Ben,

ich bewundere Deine Ausdauer AT&T weiter zu halten. Ich habe AT&T bei ca. 30 verkauft. Hohe Dividende ist kein Zeichen von Aktien-Güte. Und der Verlust ist schon wieder drin.

Ja es gibt gute Unternehmen, die eine angemessene Dividende zahlen, aber 8% sind weit weg von „gutem Rückfluss“ an den Investor.

@tor: Mir sind stetig wachsende Aktien (Umsatz/Gewinn) wichtiger als hohe Dividende. Eine Home Depot ist mir lieber als eine Unilever. Eine Partners Group lieber als eine Allianz.

Viel Erfolg beim investieren

Hallo Ben;

Du beschreibst das Elend bei AT%T ja selbst vollkommen treffend! Also drück den Verkauf-Button und gut ist.

Ich hatte selbst 350 Stück im Depot und habe im Juni verkauft – komplett.

Mag sein, dass der Kurs jetzt seinen Tiefpunkt erreicht hat, aber das macht den Wert noch lange nicht zu einem guten Investment.

Wie heißt es so schön: die Flut hebt alle Boote; warum ausgerechnet auf das Einzige setzen mit einem Leck im Boden?

Hi Ben,

warum überträgst Du die 300 Aktien, die Du verkaufen willst nicht auch in’s Optionsdepot und verkaufst sie nach und nach über Covered Calls?

Dann nimmst Du noch etwas Prämie mit und verringerst auf die Weise den Verlust.

Viele Grüße und einen schönen Sonntag

der Kassenwart

Moin zusammen,

danke für deine Gedanken zu AT&T. Auch ich besitze ein paar (150) Anteile an AT&T und bin nicht ganz 20% im Minus (ohne erhaltene Dividenden). Nun kommen natürlich Gedanken auf sich von dem Unternehmen zu trennen und in ein anderes Umzuschichten, was in dem momentanen Börsenumfeld auch nicht einfach ist, wenn man Qualität zu einem fairen Preis sucht…

Habe gerade noch einen Interessanten Artikel zu AT&T auf Daily Trade Alert gelesen:

https://dailytradealert.com/2021/11/05/dividend-growth-stock-of-the-month-for-november-2021-revisiting-att-t-is-it-a-buy/

Ich habe für mich entschieden die Aktien weiter zu halten und hoffe das sich die AT&T sowie speziell das Spin-Off nach der Aufspaltung wieder besser entwickeln wird, da es sich dann wieder um fokussierte Unternehmen handelt.

Einen schönen Sonntag!

Bei AT&T geht es leider schneller bergab als die Dividendenrendite hoch ist. Eigentlich war das zu befürchten, wenn eine Aktie seit Jahren bergab geht, warum sie dann steigen soll, wenn ich einsteige. Ich habe zwar günstig meine 143 Stück im Februar für EUR 24,- gekauft, sitze aber trotzdem auf einem Kursverlust. Ich verkaufe aber nicht. Egal.

Aber hier bewahrheitet es sich mal wieder, dass es vernünftiger ist in eine teure Aktie bei zwischenzeitlicher Kursschwäche einzusteigen, bei welcher der Kurs aber seit Jahren steigt, leider nur eine geringe Dividende bietet, als in diese veremintlichen tollen Dividendenwerte. Ich sage nur mal Secunet, Bechtle, Microsoft, Blackrock, Novo Nordisk, Abbott Laboratories, Accenture, Broadcom, Qualcomm, CSL, Mensch u. Maschine usw.

Die Wahrscheinlichkeit ist hier größer, dass die Kurse weitersteigen, als bei den Rohrkrepieren die Kurse drehen.

Auch hier wird es irgendwann einmal zu größeren Kursrückschlägen kommen, aber solange die Gewinne weiter steigen, werden die Kurse das immer wieder aufholen. Vielleicht schafft die AT&T noch den Turnaround.

Mich ärgert es nur, dass ich meiner eigen Stratgie untreu geworden bin. Da habe ich mich auch von der hohen Dividendenrendite blenden lasssen. Gier nach Dividende frisst meine Startegie…………..

Hallo Ben,

ich bin ähnlich enttäuscht und habe mich im Juli zu einem Kurs von 24€ von AT&T getrennt. Der Verlust war verschmerzbar und ich hab dafür z.B. in Siemens investiert und wurde nicht enttäuscht.

Viele Grüße

Klaus

Hallo Ben

Ich habe zwar keine AT&T Aktien, kenne aber das Gefühl, wenn man absolut nicht mehr zufrieden ist mit der langfristigen Performance einer Position. Ich habe bspw letztes Jahr ExxonMobil verkauft, nicht wegen des Kursverlusts, sondern weil mir Strategie und operative Performance nicht mehr gefielen. Habe dafür Tesla Aktien gekauft und recht zufrieden.

Auch meine Tobacco Positionen habe ich Anfang 2021 verkauft und dafür bspw L‘Oreal und Pernod Ricard Aktien gekauft.

Anderseits halte ich seit vielen Jahren stur an Positionen und meist wird man dafür belohnt. Leider weiss man erst im Nachhinein, wie es rauskommt.

Alles Gute und beste Grüsse

Verkaufen oder Halten – beides

AT&T war einer meiner größten Fehler mit Verlust von ca. 20%.

Nach langen Warten auf Besserung habe ich mich von 70% davon getrennt und zum ersten Mal nennenswerte Verluste realisiert.

Ich halte es mit der Altmeisterin Beate Sander: Teilverkauf bei Allzeithoch – also auch hier nur ein Teilverkauf. Wenn es doch wieder nach oben geht bin ich dabei – allerdings mit weniger Risiko falls das Gegenteil erfolgt…

Auch ich habe 100 AT&T Aktien, hoffe aber nächstes Jahr auf ein Happy End, wenn der spin off mit Warner durch ist.

Werner, über das Thema Teilverkauf denke ich momentan auch intensiv bei AMD nach. Beate Sander hatte die ebenfalls im Depot und dann lt. Interview einen Teilverkauf bei 70,75 € durchgeführt. Jetzt liegen sie bei 118 €. Ich glaube aber an das Unternehmen und wüsste nicht, warum ich nur eine Aktie hergeben sollte. Vor allem, wenn dann sofort die Kapitalertragsteuer fällig wird…

Beste Grüße und schönen Restsonntag,

Markus

Herrlich negatives Sentiment. So langsam wird es interessant bei AT&T….

Das ist sehr eine interessante Sichtweise 😊☘️

Naja, aus meiner Sicht eine Frage der Perspektive. Ich kann viele der Argumente hier nachvollziehen – wenn ich schon lange investiert wäre, ginge es mir vermutlich ähnlich. Es ist aber sowohl eine Frage des Einstiegszeitpunktes als auch meiner vorwärtsgerichteten Einschätzung eines Unternehmens.

Wir sind uns wohl alle einig, dass das Management viele Fehler gemacht hat in der Vergangenheit. Ich bewertete die derzeitigen Initiativen des Managements allerdings positiver als manch andere – ob sich das auszahlt wird die Zukunft zeigen, aber ich bin erst kürzlich eingestiegen weil ich bewusst ein paar niedrig bewertete Unternehmen mit stabilem Cash Flow suche zur Diverisifikation …ich erwarte hier keine zweite Apple halte das Unternehmen auf dem derzeitigen Niveau aber für durchaus attraktiv. Und wenn ich mir manch andere Unternehmen anschaue kann ich deren Bewertungen nicht mehr nachvollziehen- auch wenn die Aktien vllt immer noch weiter steigen werden…

AT&T wird aus meiner Sicht extrem abgestraft aufgrund der Änderung der Dividendenpolitik; ein Großteil der Anleger war rein aus diesem Grund investiert und viele ziehen jetzt die Reissleine, egal zu welchem Preis. Da Details desSpin-offs ebenfalls noch nicht vollständig geklärt sind herrscht auf der anderen Seite Zurückhaltung bei potentiellen Neuinvestoren. Ich finde das derzeitige Kursniveau attraktiv auf lange Sicht, und sofern alte Fehler nicht wiederholt werden.ich sage nicht, dass der Wert risikolos ist, aber als Teil eines größeren Portfolios für mich interessiert. Die Einnahmen aus den Dividenden werde ich für Käufe anderer Werte nutzen (Ggf Sparplan)

Hallo Ben,

dein „Frust“ und die Entscheidung ist absolut nachvollziehbar… AT&T hat eine Historie von schlechten Management Entscheidungen, Direct TV und TimeWarner waren keine Kleinigkeiten und haben Milliarden vernichtet. Ich habe auch den Fehler gemacht daran zu glauben, dass positive Synergieeffekte nach dem Merger entstehen können und die Streaming Plattform mit HBO auch für das Mobilfunkgeschäft nützlich ist (Stichwort: attraktive Bundles etc.). Und eigentlich schien AT&T ja auf einem guten Weg, wenn man sich die vergangenen Quartalszahlen genauer angesehen hat.

Das was mM am meisten Vertrauen gekostet hat, war die Entscheidung des Managements, im Zuge des erneuten Richtungswechsels (der für sich genommen evtl Sinn macht) die Dividende deutlich zu kürzen. U.a. große Pensionsfonds in den USA haben wie du sagst „auch die Schnauze voll“…

Meine Position war früher mit 740 Anteilen recht groß, ich habe mich aber schon im Frühjahr dazu entschieden, den Großteil zu verkaufen und nur noch 200 Anteile zu halten. Eigentlich hätte ich die auch verkaufen sollen, aber aktuell scheint mir AT&T eher am Tiefpunkt und ein Verkauf drängt sich jetzt nicht auf.

Viele Grüße,

Susanne

Guten Abend,

Ben, auf Divantis bin ich vor ca. anderthalb Jahren eher zufällig durch dein Interview mit dem Finanzrocker aufmerksam geworden. Danke für diesen Blog! :-)

Mittlerweile dürfte ich sämtliche Beiträge (inklusive aller Kommentare ;-)) gelesen haben und teile in vielen Bereichen deine Sichtweise / Einschätzung und Herangehensweisen.

Danke auch an ‚Euch‘, die ihr stets respektvoll und konstruktiv kommentiert. Damit wird dieser Blog noch wertvoller!

Vor 20 Jahren kaufte ich meine ersten Einzelaktien, hab’s dann jedoch über Jahr(zehnt)e eher schleifen lassen. Bis ich 2018/2019 einige andere Dinge geregelt hatte und mich der Börse wieder zugewandt habe.

Bei mir ist es etwas konträr.

Mein Depot ist ‚erst‘ vor 2-3 Monaten im sechsstelligen Bereich angelangt.

Dafür befinden sich auf der anderen Seite 4 vermietete 3-Zimmer ETWen von denen 2 bereits komplett lastenfrei sind.

Wir verantworten somit ähnliche Summen…

Und auch du bist Anfang 40, zumindest glaube ich es irgendwann mal gelesen zu haben…

Jetzt zu AT&T ;-)

Derzeit liegen bei Consors 140 Aktien und bei TradeRepublic weitere 80 (hier hab ich in den zurückliegenden 4 Monaten sukzessive eine zweite Position aufgemacht).

Die genannten Bedenken und Einschätzungen verstehe ich.

Ob der Kurs in Richtung € 15 gehen wird, kann ich für mich nicht ausschließen.

Aber glaube ich, dass das Unternehmen keine Zukunft hat?

Glaube ich an ein bodenloses Fallen?

Interessiert mich derzeit, oder übermorgen die Notierung?

Nein – Nein – Nein —> dies sind meine Antworten

Das Vertrauen an der Börse mag derzeit nicht (völlig) gegeben sein.

Das Vertrauen der Kunden scheint jedoch vorhanden zu sein, siehe Quartalszahlen und deren Entwicklung…

Die Unsicherheit bzgl. der anstehenden Aufspaltung ist für mich nachvollziehbar und die gemachten Fehler (zumindest aus heutiger Sicht) können korrigiert werden.

Natürlich wurden Milliarden versenkt. AT&T ist jedoch glücklicherweise eine Company, die liquide genug ist, um dies durchzustehen.

Und wie wird es sein, wenn diese Firma den vermeintlichen Klotz am Bein endlich los ist?

Meine Shares werde ich halten und in den kommenden Monaten in 10er Tranchen weiter ausbauen (die überschüssigen Mieten wollen in verschiedene Companys diversifiziert werden :o)). Ziel sind erstmal 300 Stück.

Aus der Branche halte ich auch 200 Telekom.

Langweilig und stetig, so mag ich das. Ob der aktuelle Kurs die Performance im Depot hebt oder senkt, ist für mich weder in zweiter noch in dritter Linie wichtig. Ich weiß, viele sehen es anders.

Noch etwas anderes. Deine Beiträge zum Optionsdepot waren für mich sehr spannend.

Primär um quasi Limitordern (sollte den Plural darstellen) in den Markt zu legen und dafür auch noch bezahlt zu werden, unabhängig davon, ob ich mir damit nach Ablauf der gewählten Zeit die Shares ins Depot hole, oder nicht.

Jedoch bevorzuge ich es bequem, auch steuerlich gesehen und warte daher einfach mal ab, bis sich auf unserem Markt etwas bewegt, in Bezug auf die Gebühren…

Welchen Aufwand (zeitlich und organisatorisch) hast du mit deinem Optionsdepot, für deine Steuererklärung?

Mein erster Kommentar auf Divantis und mein erster Kommentar im www 😜 … ich freue mich schon seit Monaten auf eine Gelegenheit hierzu :-)

Liebe Grüße aus der Quadratestadt,

Michael

Hallo Michael,

vielen, vielen Dank für Deinen Kommentar. Es macht mich ein bißchen stolz, dass Du Deinen ersten Kommentar im Internet gerade hier auf meinem Blog hinterlassen hast!

Ich bin inzwischen übrigens schon „Mitte 40“, die „Anfang 40“ stammen aus der Anfangszeit vom Blog, der ja nun auch schon ins 6. Jahr geht.

Deine Überlegungen zu AT&T finde ich sehr spannend. Und sie haben auch viel für sich. Ich habe den angedachten Verkauf noch nicht umgesetzt. Vielleicht überdenke ich ihn auch. Denn natürlich ist der aktuelle Aktienkurs kein überzeugender Grund, eine Aktie zu verkaufen. Sondern vielmehr, wenn die Perspektiven nicht mehr stimmen. Und die Perspektiven bei AT&T sind eigentlich gar nicht schlecht. Da stimme ich Dir zu. Auf der anderen Seite ist eine steuerliche Optimierung auch attraktiv für mich. Vielleicht mache ich es so, dass ich AT&T aus dem Dividendendepot verkaufe und dafür im Optionsdepot aufstocke. Mal schauen!

Der Aufwand für das Optionsdepot ist aktuell höher als für das Dividendendepot. Ich erfasse jeden Trade separat in Excel und notiere mir den jeweiligen amtlichen Wechselkurs dazu. Um dann eine Aufstellung für das Finanzamt zu haben. Und ich handel dort deutlich intensiver. Das gefällt mir auf der einen Seite selbst nicht, da ich mich eher als langfristigen Anleger sehe. Andererseits befriedigt es auch meinen Spieltrieb und ich kann mit kleineren Summen Ideen verfolgen. Und die Erträge geben mir (zumindest in diesem Jahr) auch eine gute Motivation.

Viele Grüße Ben

Guten Abend,

ich bin ebenso ähnlich enttäuscht wie Ben. Allerdings verwende ich meine 300 Stück zum Calls-Schreiben und reduziere auf diese Weise etwaige Kursverluste.

Mein wichtigstes Kriterium für ein Unternehmen ist, dass dieses Geld verdient. Das tut AT&T. Deshalb halte ich weiter.

Gruß in die Runde

Ich versuche mich vom Aktienkurs nicht so sehr beeinflussen zu lassen. Mein Investmentcase ist, dass AT&T sich nach dem Spin-Off stabilisieren wird.

Momentan ist einfach viel Vertrauen verspielt und es herrscht etwas Unsicherheit wie sich die Zukunft entwickeln wird. Deswegen denke ich das wir die niedrige Bewertung haben. Wenn AT&T wieder dem Kernmärkte zuwendet, die Schulden abbaut und wieder mehr investiert dann kann man den ganzen wieder etwas Vertrauen geben. Ein KGV von 12/13 wäre für mich ein fairer Wert bei leichtem Wachstum und kontinuirten Schuldenreduzierungen.

Warner fließt bisher gar nicht in die Bewertung von AT&T ein. Das ist für mich wegen der Assets ein Qualitätsunternehmen und die Pipeline ist meiner Meinung nach auch solide. Dem Medienkonzern kann man glaube ich ein KGV zwischen 20 und 25 geben.

Wenn das so passiert und alles durch ist kann das Vertrauen zurückkommen und damit eine höhere Bewertung also Kursgewinne. Ich glaube AT&T war im Mai wieder auf dem Weg dahin bis der Deal bekanntgegeben wurde.

Ich werde leicht hinzukaufen, aber die Position aus Risikogründen nicht zu groß werden lassen. Ich denke es kann bei AT&T eigentlich noch kaum schlimmer werden.

Hallo Ben,

Ich finde die ganze Branche schwierig. Finde aber das Spin off hat sehr viel Potential. Was da alles an Franchises liegt… und wenn man bedenkt, dass es hier noch den Rest der Welt zu erobern gibt.

Aktuell finde ich eine Bewertung schwierig. Wenn 5G erstmal läuft das Spin Off abgeschlossen *Besonders wie der Warner Bums bewertet wird* ist schau ich noch mal in die Bilanz. Wie es mit der ernornen Verschuldung aussieht und wie der Cash Flow aussieht. Aber selbst wenn es dann nicht so rosig aussieht. Bleibe ich an Board habe hier auch nicht so ne große Position und bin immer noch Rendite positiv.

Wann verkauft man eine Aktie ?

Wenn Mr Market einen dazu noetigt ?

Oder wenn das Business kaputt geht ?

Das zweite ist ja wohl nach den letzten quartalen nicht gegeben, und der split off ist das beste, was das management tun konnte.

(Denk mal an Red Electria zurueck !)

Hallo Manfred,

das sehe ich auch so.

Ich spiele aktuell eher mit dem Gedanken den Verlust zu realisieren und die Aktien in einem anderen Depot zu kaufen um den Verlusttopf zu füllen. Würde gerne Mal die Gedanken zu dieser Herangehensweise hören?

Vielen Dank und Gruß

Christian

Ich habe dieses Vorgehen (zumindest teilweise) so realisiert. Ich hatte 200 AT&T im Bestand, damals in drei verschiedenen Tranchen gekauft. Ich hatte letzten Freitag 100 Stk. davon verkauft (den Teilverlust realisiert) und den Verlusttopf damit gefüllt. Heute dann die 100 Stk. wieder zurückgekauft und werde die 200 Stk. nun auch bis zum Spin-Off halten und weiter die Dividende kassieren.

Ist jetzt ein gutes Stück Psychologie (wie so viele Entscheidungen hier) aber jetzt sieht der Einstiegskurs wieder „annehmbar“ aus. Den Verlusttopf kann ich gut gebrauchen da ich mich von Teilen anderer High-Flyer trennen möchte und da unserem Finanzminister nicht zuviel in den Rachen werfen möchte.

Für mich passt das so…

Grüsse vom See

SeePaddler

Für mich ist Telekom ein Muss im Depot. Habe selbst die Deutsche Telekom und AT&T. Bislang habe ich keine wirklich attraktive Alternative zu AT&T gefunden und bleibe deshalb investiert, obwohl auch ich ca. 15% im Minus bin. Entweder keine überzeugende Dividendenhistorie oder keine wirklich attraktiv höhere Dividende im Vergleich zu den prognostizierten 4-5% bei AT&T. Welche, für einen income investor deutlich bessere Alternative zu AT&T im Telekom-Bereich würdet Ihr sehen ?

BG, Matthias66

Also ich würde zum Beispiel eine BCE aus Kanada empfehlen.

Hatte Ben hier auch schonmal besprochen meine ich.

Hallo Stefan,

danke für Deinen Tipp.

BCE hatte ich mir auch angeschaut, aber da für mich der Aufwand, die Quellensteuer zurückzuholen, zu hoch ist und da die Ausschüttungsquote bei BCE bei 100% liegt, hatte ich für mich entschieden, dass der Titel z.Zt. nichts für mich ist.

Ich denke, ich werde AT&T bei den derzeitigen Kursen vielleicht sogar noch etwas aufstocken und dann abwarten, wie es in 2022 nach der Ausgliederung der Mediensparte weitergeht.

BG, Matthias66

Hallo Matthias66,

zum Thema Quellensteuer hatte Ben auch schon einen ausführlichen Artikel verfasst. Maxblue arbeitet hier freundlicherweise (wie lange noch weiß ich natürlich nicht) kostenlos und rechnet auf einmaligen Antrag hin die Quellensteuer an.

Aus diesem Grund leigen auch alle meine kanadischen Aktien bei Maxblue.

An der Ausschüttungsquote der BCE ändert das jetzt nichts, aber wenn das der entscheidende Punkt wäre….

Hallo Zusammen,

ich habe den regen Austausch der Meinungen zu Telekom-Aktien verfolgt.

Im Sommer habe ich meine AT&T verkauft nach Bekanntgabe des Spin-Off. Das Geld habe ich in AT&T geparkt, um sie zu verkaufen, wenn es irgendwo ein Schnäppchen gibt, zwischenzeitlich Dividende kassieren und auf leichte Kurssteigerungen zu hoffen. Ausgestiegen bin ich mit einem blauen Auge, +/- 0.

Ich habe mir meine ersten EURO-Rechnungen der Telekom angesehen, Festnetz und Mobilfunk, diese mit meinen heutigen verglichen, heute bezahle ich weniger als vor 20 Jahren, nur heute sind die Leistungen, die ich erhalte, erheblich höher.

Diese Branche ist durch laufend hohe Investitionen und der regelmäßige Kauf von Mobilfunklizenzen gezeichnet.

Bei den meisten Telekom-Titel verlaufen die Kurse seitwärts oder sie sinken langsam, unter der Berücksichtigung der realen Inflationsraten bedeutet dies Kapitalverluste. Dafür ist die gezahlte Dividende als Schmerzensgeld zu gering.

Meine Aktien sind Werte, die ein Geschäftsmodell habe, das zu regelmäßigen Kurs- und Dividendensteigerungen, möglichst deutlich oberhalb der Inflationsrate, führt. Meine Kriterien sind, alle 10 Jahre Verdoppelung der Kurse und Dividenden, es darf aber auch mehr sein. Titel, die diese Kriterien erfüllen, wurden hier genannt.

Viele Grüße

Peter

Hallo Zusammen , hallo Ben ,

auch ich habe AT&T im Depot, schon etliche Jahre, so ist die Position derzeit mit rund +9% noch nicht besorgniserregend.

Ich war bei dem „Zwischenhoch“ Anfang Mai bin hin- und hergerissen, ob ich den Wert verkaufen soll oder nicht.

Ich habe mich für Halten entschieden, weil ich denke, das neue Management geht einen anderen Weg und ich hoffe, der ist erfolgversprechender. Auch wollte ich der Abspaltung eine Chance für einen Neustart geben und ich denke, auch das braucht seine Zeit. Für mich stehen die Zeichen hier viel eher auf Halten, als zum Beispiel bei einer Danone Aktie, welche ja auch in deinem Depot vorhanden ist und wo richtig Verlust gefahren wird. Warum hast Du Dich nicht davon getrennt? Ich denke über einen Verkauf der Danone Position nach.

Für mich ist da kein Land in Sicht.

Gruß Andy

Ich seh bei danone schon land ! Die haben einen neuen manager, der mehr auf effizienz achtet. Der vorige manager hatte mehr auf soziales wohlergehen seiner mitarbeiter geachtet. . . .und musste schliesslich gehen. Ich denke, unter 55 € sind das kaufkurse. Nur die dividende ist etwas mickrig.

Ausserdem ess ich deren joghurt sehr gerne

Das mit der dividende nehm ich zurueck

Hallo Andy,

es ist immer sinnvoll, den ursprünglichen Investment-Case zu hinterfragen: Treffen die Annahmen, die ich beim Kauf einer Aktie hatte, heute noch zu? Bin ich weiterhin von der positiven Entwicklung überzeugt? Fällt die Antwort negativ aus, dann sollte man sich emotionslos von der Aktie trennen.

Wenn Deine Antwort bei Danone so ausfällt, warum behältst Du sie dann noch im Depot? Ich selbst bin bei Danone weiterhin zuversichtlich. Zumal ich mich in diesem Jahr von Unilever getrennt habe und deshalb im Nahrungsmittelbereich engagiert bleiben möchte. Aber die letzte Dividendenkürzung hat mich gestört, so dass ich gespannt bin, wie das im nächsten Jahr gehandhabt wird. Womöglich ändert sich dann meine Einstellung zu der Aktie. Meine 2-jährige Tochter hat gerade die Fruchtzwerge für sich entdeckt. Und da freue ich mich, dass sie von Danone sind. ;)

Viele Grüße Ben

Danke für Deine Einschätzung, ich habe die Position halbiert.

Denn es stimmt, ich habe mir von der Aktie wesentlich mehr versprochen.

Das freie Cash habe ich in andere Telekomwerte umgeschichtet.

Gruß Andy