Weltweit kürzen Unternehmen, die bei Dividendeninvestoren sehr beliebt sind, derzeit ihre Dividenden. Gerade die REITs trifft es stark, auch eine Aktie in meinem Depot ist betroffen. Dort ist aber die Ausschüttungsquote schon gesetzlich sehr hoch vorgeschrieben und ausbleibende Mieterträge müssen sich zwangsläufig in Dividendenkürzungen niederschlagen. Das ist das Risiko eines Investors und immerhin gab es in der Vergangenheit hohe Dividenden.

Bei meinen Flughafenaktien ist es auch verständlich, dass sie keine Dividende mehr zahlen. Schließlich ist der zivile Flugverkehr um über 90% zurückgegangen und Shopping am Flughafen findet nicht mehr statt.

Bei der jetzigen Dividendenzahlung eines soliden Unternehmens, das in keiner Corona-Branche zu Hause ist, wurde ich aber auch enttäuscht. Der ursprüngliche Dividendenvorschlag wurde kurzerhand halbiert und es steht eine satte Kürzung auf dem Papier. Warum mich das enttäuscht und welche Konsequenzen ich jetzt ziehe, erfährst Du in diesem Beitrag.

Im März sah die Welt bei Veolia Environnement noch besser aus. Da kaufte ich im Vertrauen auf die Dividendenankündigung nach. Ausführlich vorgestellt habe ich das Unternehmen hier.

Dividendenzahlung

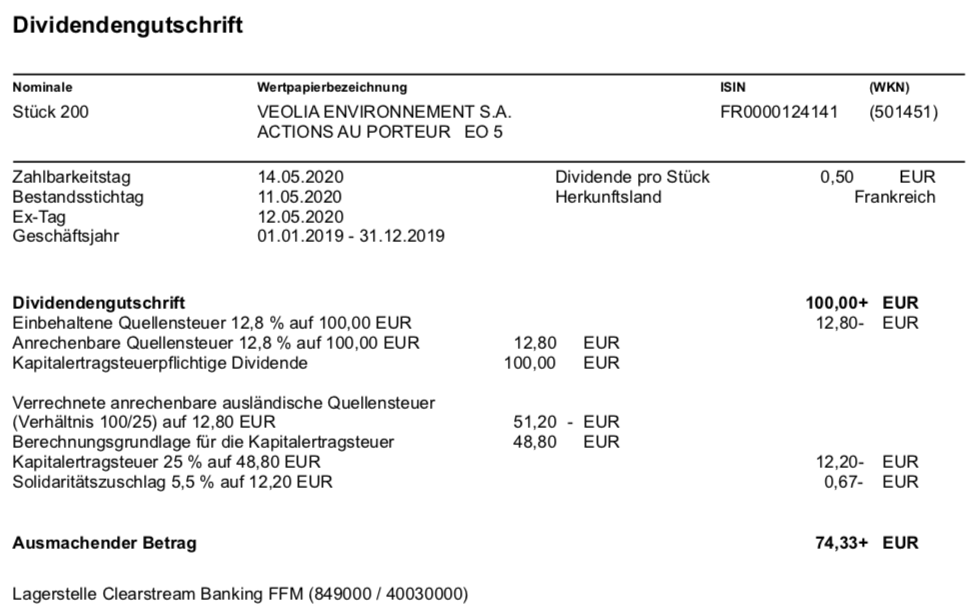

Statt der ursprünglich angekündigten 1,00 € pro Aktie zahlt Veolia nun eine Dividende von 0,50 € pro Aktie aus. Gegenüber dem Vorjahr (0,92 €) ist das eine Kürzung um 45,7%. Für die 200 Veolia-Aktien in meinem Depot bedeutet das eine Brutto-Dividende von 100 €. Der DKB-Broker berechnet sodann lediglich 12,8% Quellensteuer und rechnet diese vollständig auf die deutsche Kapitalertragsteuer an. Wie das funktioniert, habe ich hier ausführlich dargestellt. Nach diesem Steuerabzug verbleibt eine Netto-Dividende von 74,33 €. Sie wurde mit Wertstellung 14.05.2020 überwiesen.

Perspektiven

Ich war von Veolia Environnement voll überzeugt und hatte im Wissen um die Corona-Pandemie die Position auf 200 Aktien aufgestockt. Das war zu einem Zeitpunkt als ich noch von einer doppelt so hohen Dividendenzahlung ausging.

Umso enttäuschter war ich von der Dividendenkürzung. Anders als andere Unternehmen, die erhebliche Einnahmeausfälle haben und mit ihrer Liquidität zu kämpfen haben, erfolgt bei Veolia die Dividendenkürzung „aus Solidarität mit anderen Anspruchsgruppen“.

Nun würde ich mich nicht als unsolidarisch bezeichnen. Die Dividende stellt aber meine Entlohnung für die Zurverfügungstellung von Kapital dar. Und sie wird für das abgelaufene Geschäftsjahr 2019 gewährt.

Wenn, dann hätte die Dividende für 2020 niedriger ausfallen sollen. Aber offensichtlich hat es in Frankreich erheblichen politischen Druck gegeben, die Dividendenauszahlungen zu senken. Und Veolia hat sich diesem Druck gebeugt.

Das wirft mich natürlich nicht um und immerhin gab es noch eine Dividende. Allerdings muss ich nun berücksichtigen, dass Veolia ein politik-nahes Unternehmen ist. Und um solche Unternehmen mache ich eigentlich einen Bogen.

Ich werde deshalb mein Engagement nicht weiter ausbauen. Und sehr genau beobachten, wie sich das Unternehmen und die Dividenden in den nächsten Jahren entwickeln.

Im 1. Quartal des laufenden Jahres ging der Umsatz von Veolia währungsbereinigt um 0,5% zurück, das EBITDA war um 2,9% niedriger. Also bisher sehr entspannt – trotz Corona. Das Management hat ein Kostensenkungsprogramm aufgesetzt, mit dem zusätzlich zu den bereits geplanten 250 Mio. € weitere 200 Mio. € in diesem Jahr eingespart werden sollen. Die Liquidität liegt aktuell bei 5,4 Mrd. € Cash und 4,2 Mrd. € Kreditlinien, also auch mehr als ausreichend.

Und so spricht das Management in seiner jüngsten Quartalsmitteilung schon zwischen den Zeilen davon, dass es in der nächsten Zeit verstärkt nach Zukäufen Ausschau hält und auf Corona-Schnäppchen hofft. Sollte es so kommen, dann ist das wahrscheinlich der wahre Grund für die Dividendenkürzung. Und dann hätte sie unter langfristigen Aspekten wenigstens etwas Gutes gehabt.

Auf einen Blick:

| Unternehmen: | Veolia Environnement S.A. |

| ISIN: | FR0000124141 |

| Im Divantis-Depot seit: | 14.08.2019 |

| Letzter Nachkauf am: | 08.10.2021 |

| Stückzahl im Divantis-Depot: | 240 |

| Durchschnittskaufkurs inkl. Gebühren: | 21,17 € |

| Gesamtkaufpreis: | 5.080,47 € |

| Bisher erhaltene Netto-Dividenden: | 556,59 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hi Ben,

Frankreich und Marktwirtschaft passt nur bedingt zusammen. Sozialistisches Gedankengut ist dort verbreiteter als in Deutschland. Wir Finanzbegeisterten bezeichnen die deutschen bzw die deutsche Regierung schon mal als links bzw sozialistisch, in Frankreich hingegen werden Manager als Geiseln genommen oder die bei Streiks die Öffentlichkeit (Autobahnen, Tankstellen) komplett lahmgelegt. Die breite Öffentlichkeit findet solche Dinge dann im Nachgang auch gut, linkes Gedankengut ist in der Bevölkerung viel weiter verbreitet.

In der Krise haben viele französische Konzerne in viel größerem Ausmaß – wahrscheinlich vorsorglich, um Bevölkerung und Politik bloß keine Angriffsfläche zu bieten – Dividenden ausgesetzt oder gesenkt. Nicht nur deine Werte Vinci und Veolia haben gekürzt, sondern auch:

Accor, Airbus, ArcelorMittal, Atos, BNP Baripas, Bouygues, Carrefour, Credit Agricole, Engie, Kering, LVMH, Michelin, Orange, Publicis, Saint-Gobain, STMicroelectronics; etwa die Hälfte der Unternehmen des französischen CAC40 hat die Dividende gesenkt oder gestrichen, und nicht bei allen wäre das wirklich notwendig gewesen. Ich würde diese Kürzung daher nicht als unternehmensspezifisches Ereignis sehen, sondern quasi „landestypisch“; sowas muss man als Investor einfach mit einkalkulieren. (OK, ich habe mir diesen Gedanken auch erst jetzt gemacht und noch keine französische Aktie im Depot. Kommt aber bald eine, trotz Dividendenkürzung)

Viele Grüße

Dominik

interessant Ben, danke für deine Einschätzungen zu Veolia.

Ich bin im März mit einer kleinen Position eingestiegen, habe aber wenig später meine 30 Stück wieder verkauft, aus vier Gründen: a) Ich konnte das Geld für vielversprechende Kandidaten besser gebrauchen (Trade-off), b) Es war ja nur eine kleine Position für den Anfang (war noch nicht mit dem Herzen dabei), c) Der Verschuldungsgrad bei Veolia macht mir Sorgen und d) Auf Dividendenkürzungen reagiere ich recht allergisch.

Noch immer hänge ich jedoch an dem Gedanken, im Bereich Entsorgung / Abfall einzukaufen. Auch Waste Mgt habe ich mir angeschaut, war jedoch nicht restlos überzeugt.

Was würden die Mitforisten im Bereich Abfallentsorgung / Recycling / Wasserwirtschaft (Frisch-/Abwasser) empfehlen?

PS: Es sieht im Depot schon gut aus, wenn man neben den high-fly Techie- und Pharma-Werten auch mal was Bodenständiges drin hat…;-)

Ben,

Was mich bei meinen Wasserwerten beschäftigt, ist die Sorge, dass , wenn es wirklich Mal Knall auf fall kommt, dass es dann sehr wahrscheinlich ist, dass die Wasserwerte verstaatlicht werden. Allgemeingut, etc. ! Noch eher als die Stromversorger. Ob Wasserwerte wirklich so eine kriesensichere Sache sind ?

Hallo Ben,

nicht nur bei Veolia habe ich mich auch schon öfters gefragt, ob Du nur das Geschäftsmodell betrachtest oder auch auf die Historie der quantitiativen Zahlen achtest.

Im Bereich Abfall Wirtschaft gefallen mir andere Unternehmen viel besser. Veolia hat hohe Schulden, die Dividende zuletzt 2011 gekürzt, die Operative Marge ist mit unter 6% niedriger als bei den amerikanischen Branchenvertretern und die Schulden sind hoch.

Hast Du da für Dich eigentlich fundamentale Filterkriterien und vergleichst Du mit anderen Unternehmen der Branche ?

viele Grüße

Tom

Ja, da hat Domikratie wohl recht, LVMH hat leider auch zügig die Dividende für 2019 (!) gekürzt. Ansonsten sieht es bei mir im Depot diesbezüglich noch gut aus (wenn man von der Depotleiche Daimler absieht).

VG

1Steven1

Gratuliere 1Steven1. Ich habe die gleiche Depotleiche. Na ich kann mich damit herausreden, dass sich die paar Aktien von meiner Mutter geerbt habe.

Mit Dividendenkürzungen sieht es bei mir auch entspannt aus. Meine französische Aktie Air Liquide hat die Dividende sogar erhöht, ebenfalls wie Sanofi. Hier ärgert mich nur die französische Quellensteuer. Und der Stress mit der Rückerstattung ist mir zuviel.

Ich bin mal gespannt auf nächstes Jahr. Da kommt dann die Zeit der Wahrheit. Die Pharmafirmen in meinem Depot, werden im schlimmsten Fall nicht erhöhen. Wobei ich denke, dass eine Novo usw. erhöhen wird. Interessant wird es bei BASF, Bayer, Siemens, Allianz, Munich Re, Hannover Rück usw.. Das sind meine Topzahler. Das gleicht dann auch eine Microsoft nicht mehr aus, wenn hier etwas anbrennt. Wobei bei BASF stelle ich mich tatsächlich auf eine Kürzung ein.

Hallo star,

ja, Daimler steht nicht zum Verkauf, habe mich an die Depotleiche gewöhnt, da muss man nichts tracken, man weiß, ganz, ganz unten im Depot ist auch noch Daimler :-)

Da hast Du Dir ja schöne Investments in F ausgesucht. Ich besitze nur Aktien von LVMH aus F, habe heute noch aufgestockt und bin nun langsam auch erst einmal zufrieden mit den Käufen. Ich denke, die passen auf lange Sicht sehr gut in mein Depot.

Ja klar, nächstes Jahr wird es interessant. Da kann man wohl insgesamt gesehen keine Rekorde erwarten, bei den Dividendenzahlungen. Ich sehe es auch so, dass es vermutlich verständlich wäre, wenn z.B. BASF dann die Dividende in der Höhe wie bisher nicht mehr zahlen wird. Schauen wir mal. Bei Siemens (und anderen) bin ich schon auf die nächsten Quartalszahlen gespannt, bis jetzt sah es ja noch ganz gut aus. Das Commitment der Allianz zur Dividendenzahlung fand ich sehr überzeugend.

VG

1Steven1

Hallo

Auch ich habe Veolia im depot und ärgere mich über die unnötige devidenden Kürzung.

Bin mal gespannt wie es bei meinen Axa aktien aussieht.

Da ist meines Wissens nach bisher nur die hauptversammlung verschoben.

Schönen Sonntag

Hallo Ben,

Dividendenkürzungen gehören in einer Krise quasi dazu … nur nicht verkaufen … und dazu …die Frage kaufen oder verkaufen stellt sich bei langfristigen Aktionären nicht … sie bleiben dem Unternehmen verbunden … auch in schlechten Zeiten … wer jetzt verkauft, hat seine Hausaufgaben vorher nicht gemacht …. hast du sie bei Veolia gemacht..

… eine solche Krise kann halt passieren … dazu ist die Welt insgesamt mittlerweile zu sehr miteinander verwoben und dementsprechend „dünnhäutig“ …fragil …. da helfen nur solide Informationen wie beispielsweise die langfristige Entwicklung von Dividenden Z.B beim DAX … das hilft bei der (vorherigen) Einschätzung einer Aktie

Schöne Grüße

Uwe

Hallo Ben,

führst du Buch über all deine Aktien? Wenn ja, wo wie und mit welchem Programm? Oder woher kommen diese schönen Tabellen?

Gruß Tobi

Hi Tobi, guck mal unter Portfolio Performance,

ein superprofessionelles Programm für Null Euro. Ein Muss für jeden Aktionär.

Ja genau, das nutze ich auch!

Besten Dank!