Die Dividendenhistorien vieler Aktie sieht wie eine Treppe aus. Von links nach rechts geht es stetig aufwärts. Bei einigen Aktien sind die Stufen größer, bei anderen sind sie ungleich.

Im Management dieses Schweizer Pharmaunternehmens scheint man darauf zu achten, dass die Treppe gleichmäßig aussieht und mit kleinen Schritten erklommen werden kann. Das hat auch was für sich!

Und so hatte ich auch während des letzten Jahres, als Corona für Rückgänge bei Krankenhausoperationen sorgte, keine Sorgen, dass die Dividende darunter leiden würde.

Wie die groß die Schritte sind und welche Perspektiven die Aktie nun hat, erfährst Du in diesem Beitrag.

Der Bauherr der kleinen Treppenstufen ist Novartis. Die Aktie habe ich hier gekauft.

Dividendenzahlung

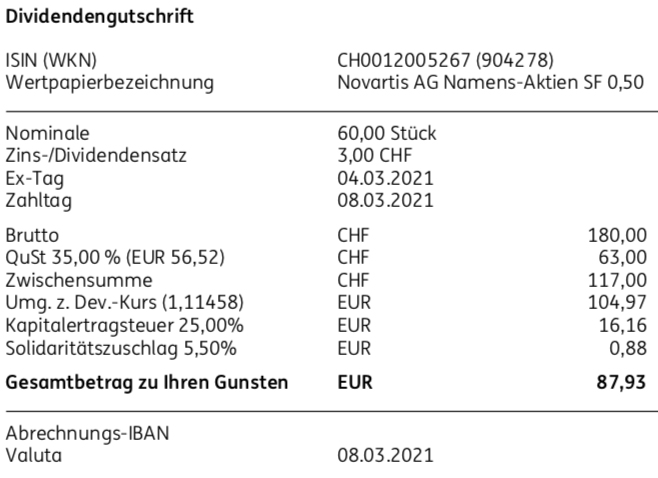

Novartis zahlt in diesem Jahr eine Dividende von 3,00 CHF. Gegenüber dem Vorjahr ist das – wie eben schon in den letzten Jahren auch – eine Erhöhung um 0,05 CHF. Prozentual ist das eine Erhöhung um 1,7% und die 24. Erhöhung in Folge seit dem Börsengang 1996. Für die 60 Aktien im Dividendendepot ergibt das eine Brutto-Dividende von 180 CHF. Sie wurde von der ING zum Kurs von 1,114 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 87,93 €. Sie wurde rückwirkend mit Wertstellung 08.03.2021 überwiesen.

Wie ich mir die Quellensteuer zurückhole, habe ich hier berichtet. Mit diesem kleinen Zusatzaufwand sind die Steuerabzüge dann auch nicht höher als bei einer deutschen Aktie.

Perspektiven

Die Novartis-Aktie habe ich im letzten Jahr von 50 auf 60 Stücke erhöht. Auch in diesem Jahr steht der Pharmakonzern auf meiner Nachkaufliste. Warum?

Ich halte die Aktie aktuell für stark vernachlässigt. Wenn es um Pharma geht, denkt die Börse an Corona und die Impfstoffe. Das ist aus meiner Sicht aber sehr kurzfristig gedacht. Klar, um die Pandemie zu besiegen, brauchen wir Impfstoffe. Und die Produzenten, gerade kleinere wie BioNTech oder Curevac, haben auch extrem davon profitiert. Das ist auch gerechtfertigt, schließlich lassen die erfolgreichen Verfahren auch für die Zukunft, z.B. in der Krebsforschung, auf Durchbrüche hoffen.

Jetzt kommt jedoch das Aber: Auch die „klassischen“ Pharmaunternehmen wie eben Novartis wachsen weiter. Ihre Medikamente werden weiterhin gebraucht und es gibt (leider!) genügend Krankheiten neben Corona. Aber das wird aktuell eben nicht an der Börse gekauft.

Die Novartis-Aktie notierte im Februar letzten Jahres – vor dem Corona-Crash – noch bei rund 95 CHF. Im Crash ging es dann runter bis auf 70 CHF. Und seitdem hat sich die Aktie lediglich in den Bereich um 80 CHF erholt.

Das Geschäftsjahr 2020 war aber nicht so schlecht, wie es der Aktienkurs vermuten lässt. Der Nettoumsatz stieg um 3%, das operative Ergebnis sogar um 19%. Das größte Umsatzwachstum erzielte Novartis übrigens in China mit +14%.

Und 2021 soll der Nettoumsatz ebenfalls im niedrigen bis mittleren einstelligen Bereich gesteigert werden.

Der Gewinn je Aktie stieg von 5,28 US$ auf 5,78 US$ (entspricht 5,19 CHF). Bei einem Kurs von 80 CHF ergibt sich damit ein Kurs-Gewinn-Verhältnis von 15,4. Angesichts der Verlässlichkeit im Wachstum empfinde ich das als nicht besonders hoch.

Der freie Cash-Flow lag in 2020 bei 11,7 Mrd. US$, davon wurden 7 Mrd. US$ für die Dividendenzahlung aufgewandt (entspricht einer Payout-Ratio von 59,8%) und 2,1 Mrd. US$ in den Rückkauf eigener Aktien investiert.

Für 9,6 Mrd. US$ wurde The Medicines Company übernommen. Die Akquisition wurde im Wesentlichen durch die Aufnahme neuer Schulden finanziert (Nettoverschuldung stieg von 15,9 Mrd. US$ auf 24,5 Mrd. US$). Das Kreditrating von Novartis ist aber weiterhin sehr gut (A1 bei Moody’s und AA- bei S&P).

Novartis konnte in 2020 auch die erste Nachhaltigkeitsanleihe der Gesundheitsbranche im Nennwert von 1,85 Mrd. € emittieren. Sie ist an den Zugang von Patienten zu Medikamenten gebunden: Novartis hat sich zum Ziel gesetzt, dass bis 2025 zusätzlich rund 24 Millionen Menschen in Entwicklungsländern Therapien gegen Lepra und Malaria erhalten. Wird das Ziel verfehlt, erhalten die Investoren der Anleihe einen höheren Zinskupon.

Insgesamt fühle ich mich mit der Novartis-Aktie sehr wohl in meinem Dividendendepot. Auch in den nächsten Jahren wird das Unternehmen wachsen und moderat die Dividende erhöhen. Stagniert der Aktienkurs entgegen der allgemeinen Börsenentwicklung weiter, dann werde ich 2. Halbjahr nachkaufen. Denn langfristig wird sich auch der Aktienkurs wieder zu neuen Höhen aufschwingen. Und ansonsten freue ich mich eben erst mal nur über eine attraktive Dividendenrendite von 3,7%.

Auf einen Blick:

| Unternehmen: | Novartis |

| ISIN: | CH0012005267 |

| Im Divantis-Depot seit: | 09.04.2019 |

| Letzter Nachkauf am: | 08.09.2023 |

| Stückzahl im Divantis-Depot: | 100 |

| Durchschnittskaufkurs inkl. Gebühren: | 77,39 € |

| Gesamtkaufpreis: | 7.739,36 € |

| Bisher erhaltene Netto-Dividenden: | 623,34 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hallo Ben, danke für diesen Beitrag!

Habe Novartis vor 5 Jahren ins Depot genommen und bisher dank der Dividenden gerade mal die schwarze Null erreicht. Nur aufgrund der FX-Diversifikation habe ich zuletzt an dem Investment festgehalten. Aber Du machst mir Mut :-)

Hallo Ben,

ich habe mit Roche den eidgenössischen Nachbar naus demselben Land und Branche im Depot. Beide sind solide aufgestellte Unternehmen. Die Problematik mit der CH-Quellensteuer ist vergleichsweise mit Italien oder Frankreich relativ „unbürokratisch“.

Mit der positiven Kursentwicklung bei langsam steigendem Dividendenwachstum (wenn auch für meine Begriffe in letzter Zeit zu wenig dynamisch) ist das Unternehmen ein Anker im Portfolio.

Zum Thema Nachhaltigkeit und Messung dieser: finde ich gut, dass man sich auf einen Zielwert verständigt. Hast du eine Meinung, wie ambitioniert das Ziel von 24 Mio. Menschen, die eine Therapie erhalten sollen, ist?

Liebe Grüße

Clemens