Was Dich hier erwartet:

Traut man den bisherigen Dividendenankündigungen, dann gibt es eine ganze Latte von attraktiven Dividendenzahlern auf dem Markt. Die Marke von 5% ist fast schon Standard, manche Aktien rentieren sogar bereits zweistellig oder sind kurz davor.

Die aktuellen Dividendenzahlungen von McDonald’s und Spark Infrastructure geben mir Anlass, einen kurzen Blick auf die Aussichten und meine persönliche Investmentstrategie zu werfen. Wie immer gibt es alle Details in diesem Beitrag.

McDonald’s

Es gibt einiges zu McDonald’s zu erzählen und das habe ich hier getan.

Dividendenzahlung

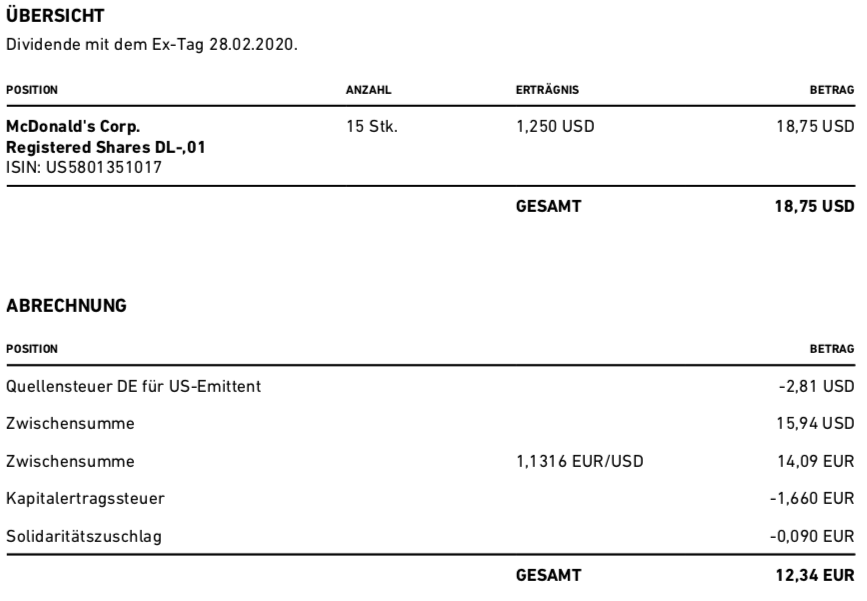

McDonald’s zahlt erneut eine Quartalsdividende von 1,25 US$. Für meine 15 Aktien ergibt das eine Brutto-Dividende von 18,75 US$. Sie wurde von Trade Republic zum Kurs von 1,1316 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 12,34 €. Sie wurde mit Wertstellung 16.03.2020 überwiesen.

Perspektiven

McDonald’s leidet aktuell besonders unter dem Corona-Virus. Denn entweder sind Restaurants schon geschlossen oder aber die Frequenz hat deutlich nachgelassen.

Wir werden die Auswirkungen schon bei den nächsten Quartalszahlen sehen. Alle bisherigen Gewinnschätzungen sind hinfällig. Deshalb kann auch niemand seriös sagen, ob McDonald’s aktuell günstig bewertet ist.

Mit einem Kurs von 149 US$ ist die Aktie deutlich von ihrem Hoch bei 221 US$ entfernt. Ich halte mich trotzdem mit einem Nachkauf zurück, da mir die Unsicherheit deutlich zu groß ist. Das Geschäftsmodell ist direkt von Corona betroffen und deshalb kann ich derzeit kein „Haben-Wollen“ bei mir erkennen.

Langfristig bleibe ich aber von McDonald’s überzeugt. Sollten wir Kurse unter 100 US$ sehen, dann würde ich mir auch trotz der Unsicherheit weitere Aktien ins Depot legen. Ausgeschlossen ist heutzutage ja nichts.

Auf einen Blick:

| Unternehmen: | McDonald's |

| ISIN: | US5801351017 |

| Im Divantis-Depot seit: | 04.08.2008 |

| Letzter Nachkauf am: | -- (Sparplan zur Reinvestition der Dividende seit März 2024 aktiv) |

| Stückzahl im Divantis-Depot: | 15 |

| Durchschnittskaufkurs inkl. Gebühren: | 38,43 € |

| Gesamtkaufpreis: | 576,45 € |

| Bisher erhaltene Netto-Dividenden: | 586,58 € |

| Aktuelle Strategie: | Halten und Dividende reinvestieren |

Spark Infrastructure

Den australischen Stromnetzbetreiber Spark Infrastructure habe ich hier vorgestellt.

Dividendenzahlung

Wie frühzeitig angekündigt, hat Spark Infrastructure seine Dividende reduziert. Während vor einem Jahr noch 0,08 AUD gezahlt wurden, sind es nun 0,075 AUD. Das ist eine Reduzierung um 6,25%. Für die 2.500 Aktien in meinem Depot ergibt das eine Brutto-Dividende von 187,50 AUD. Die Consorsbank rechnete den australischen Dollar zum Kurs von 1,8367 in Euro um. Vor einem Jahr lag der Wechselkurs noch bei 1,6224. Das ist eine Verschlechterung um 13,2%. Nach Abzug der Steuern verbleibt immerhin noch eine Netto-Dividende von 75,17 €. Sie wird rückwirkend mit Wertstellung 13.03.2020 überwiesen.

Perspektiven

Spark Infrastructure hat in den letzten Wochen erheblich an Kurs verloren. Einerseits belastete natürlich die allgemeine Marktstimmung, denn auch in Australien breitet sich das Corona-Virus aus. Da der australische Dollar aber auch noch mit den Rohstoffpreisen korreliert, kommt es besonders dicke für den Aktienkurs in Euro.

Das wiederum führt dazu, dass mutige Anleger aktuell Spark Infrastructure unterhalb der Marke von 1 € kaufen können. Und so eine Dividendenrendite erzielen, die bei 9,85% liegt. Rechnerisch jedenfalls. Denn die nächste Dividende soll zwar erneut 0,075 AUD betragen, wird aber erst im September 2020 bezahlt. Und bis dahin kann sich der Wechselkurs noch weiter verschlechtert haben. Dann wäre die Dividende weniger wert als heute.

Da ich keine Aktien kaufe, die ihre Dividende senken, bleibt Spark Infrastructure für mich eine Halteposition. Vielleicht sieht es in 1-2 Jahren wieder besser aus, dann kann ich mir eine Aufstockung auch gut vorstellen. Denn das Geschäftsmodell an sich überzeugt mich weiterhin. Und deshalb bleibt die Aktie auch dauerhaft in meinem Depot.

Auf einen Blick:

| Unternehmen: | Spark Infrastructure Group |

| ISIN: | AU000000SKI7 |

| Im Divantis-Depot seit: | 23.08.2018 |

| Letzter Nachkauf am: | 06.07.2021 |

| Stückzahl im Divantis-Depot: | 5.000 |

| Durchschnittskaufkurs inkl. Gebühren: | 1,46 € |

| Gesamtkaufpreis: | 7.277,12 € |

| Insgesamt erhaltene Netto-Dividenden: | 527,44 € |

| verkauft am: | 08.09.2021 |

| Durchschnittsverkaufserlös abzgl. Gebühren und Steuern: | 1,64 € |

| Gesamtverkaufserlös: | 8.195,77 € |

| Gewinn/Verlust: | 1.445,49 € |

| Gewinn in Prozent: | 19,86% |

Meine Liquiditätssituation

In den vergangenen Tagen gab es in den Kommentaren Fragen, wie groß denn meine Cash-Reserve eigentlich sei. Ich habe ja schon einige Nachkäufe getätigt. Du kannst aber sicher sein, dass ich meine Liquidität jederzeit im Blick habe. Die Nachkäufe waren zwar nicht zu diesem Zeitpunkt im Jahr geplant, aber sollten in dieser Größenordnung durchaus in 2020 stattfinden. Ich will für 18.000 € Aktien kaufen, bisher stehe ich bei 15.300 €.

Ich gehe auch fest davon aus, dass meine deutschen Titel ihre Dividenden zahlen werden. Vielleicht nicht im Mai, aber bis August werden die Hauptversammlungen – wie im Aktiengesetz vorgeschrieben – stattfinden. Und diese Verschiebung kriege ich gut überbrückt.

Als Notfallreserve dient mir auch mein Rentenfondsportfolio. Da haben zwar die Emerging-Markets-Papiere ebenfalls gelitten, bei den US-Staatsanleihen sieht es aber gut aus. Im Notfall könnte ich diese Fonds verkaufen, um Geld für weitere Aktienkäufe zu generieren. Aber so weit ist es noch lange nicht.

Hallo Ben,

ich schaue seit Ende letzten Jahres regelmäßig in Deinen Blog rein. Persönlich verfolge ich auch eine Dividenstrategie.

Grundsätzlich finde ich McDonalds auch interessant.

Hast Du bei dem hohen Verschuldungsgrad (sogar eine relativ hohe negative Eigenkapitalquote) keine Bedenken??

Im Gegensatz zu anderen Unternehmen in der Branche besitzen sie auch viele der Immobilien, aber trotzdem ist der Verschuldungsgrad schon ordentlich hoch.

VG

Marc

Bei McDonalds bin ich auch ein wenig ratlos. Normalerweise in der Wirtschaftskrise ja trotzdem stabil. In der Gesundheitskrise, aber doch stark eingeschränkt. Haben die eigentöich durchgängig Lieferkonzepte und wenn ja sond die auch rentabel und aktuell durchführbar?

Hallo Ben,

die Deutschen Werte werden definitiv kaum eine Dividende in diesem Jahr auszahlen. Gerade hat MTU bekannt gegeben, dass die bereits geplante Dividende ausfällt in diesem Jahr. Viele andere werden folgen. Wahrscheinlich nicht nur Unternehmen aus DE. Mit derzeit noch nicht gezahlten Dividenden würde ich nicht rechnen.

Und von Mc Donalds würde ich die Finger lassen. Erstens sind die massiv von Corona betroffen und zweitens haben die massiv Aktien auf Pump zurück gekauft, das wird sich bald rächen. Der Laden hat gar kein Eigenkapital mehr. Da wurde alles in die Rückkäufe investiert. Die Bilanz sieht gruselig aus. Das könnte ganz hart werden gerade für McDonalds und noch viele andere US Firmen die es mit Aktienrückkäufen massiv übertrieben haben.

VG Tom

Schau dir doch mal Freenet an. Ich denke nicht alle werden „nicht“ ausschütten. Allianz oder Münich Rück sehe ich zur Zeit noch gelassen, Freenet z.B. auch. Bei Tui bin ich froh, dass sie schon gezahlt haben..^^ Ansonsten geh ic es aber auch eher ruhig an und kaufe wenn dann nur punktuell in kleinen Tranchen nach. Demnächst steht CVS Health z.B. auf meiner Liste – sind sehr gut zurückgekommen und als Apothekenbetreiber etc denke ich profitieren sie von der Krise.

Auch werde ich einige Reits langsam aufstocken plus die Ölwerte/Versorger. Aber wie gesagt in kleinen Tranchen Wochenweise, je nachdem wie der Kurs gerade für mich persönlich erscheint.

Bitte nehmt euch mal die zeit und sucht in youtube nach dem video “ Dr. Wodark Lungenfacharzt spricht Klartext – Es gibt keine Pandemie . . .“

Zusammengefasst : virenausbreitung ist ganz normal, nicht anders als bei grippe, etc. Der pandemie begriff wurde falsch verbogen, und die angewandten konsequenzen ueberall seien unverantwortlich

Sehr interessant !

Hallo Zusammen,

was passiert denn eigentlich langfristig mit den zurück gekauften Aktien in der Bilanz? Hat da jemand Erfahrung?

Für den Fall, dass sie gelöscht werden, reduziert sich im Gegenzug die Gewinnrücklage?

Gruß, Chrischaan.

@Tom und selbst wenn Dividenden gekürzt/ nicht ausgezahlt werden, was schließt man daraus? Ist dann das Unternehmen am Ende oder ein verlorenes Jahr?

Hi Fred,

das kommt ganz drauf an.

Wenn das Unternehmen es überlebt dann zahlen die vielleicht, ein paar Jahre später, auch wieder Dividende. Aber es kann locker 10 Jahre dauern bis die Höhe der Dividende wieder dem Wert aus 2019 entspricht.

Es kommt wirklich auf das Unternehmen an. Telekom, Pharma, Internet-Cloud und Minen sowie Lebensmittel kommen wahrscheinlich besser durch als Auto oder Smartphone Produzenten. Ich kann mir gut vorstellen das viele Produzenten von nicht notwendigen Produkten früher oder später das zeitliche segnen werden. Entlassen und schlecht dastehen werden aber alle.

Vg Tom

Hi Ben, wie sieht es denn mit deinem Wertpapierkredit aus? Benutzt du ihn nicht mehr? Ich bin bei Smartbrokers und hatte mir vor ein paar Wochen einen kleinen bereitstellen lassen.

Hallo Mike,

ich bin im Moment vorsichtig. Die Auswirkungen der Krise sind mir zu wenig greifbar, so dass ich kein volles Risiko gehe. Und noch sind die Kurse zu hoch, um auf Kredit zu spekulieren.

Viele Grüße Ben

Naja manche Aktien sind schon echt günstig! Aber klar man sollte sich das dreimal überlegen jetzt Aktien auf Kredit zu kaufen.

Mc Donald‘s sehe ich auch sehr skeptisch. Seit mindestens 2 Jahren kaufen die massiv Aktien auf Pump zurück, pushen damit den Kurs und haben letztendlich überhaupt keinen Mehrwert in dieser Zeit für die Aktionäre geschaffen. Einfach nichts.

Hier dazu ein Link, ab 5:51

https://www.youtube.com/watch?v=xhID2wprJtQ

Coronavirus: Krise, Schock, Zukunftsperspektiven!

Der Typ erzählt da aber nichts Neues, dürfte alles längst bekannt sein, deshalb habe ich die Aktie nie angerührt ( hätte sie gerne mal gekauft, aber nicht in dieser Konstellation ).

Man beachte auch die regulatorischen Bestimmungen, dass die zurückgekauften Aktien bilanziell auch wertmäßig abgeschrieben werden müssen, um der derzeitigen Kurssituation gerecht zu werden. Das wird auch dort erwähnt und stimmt auch. Finanzanlagen müßen P+L ( Profit & Loss ) technisch auf den „Fair Value“ laut US GAAP abgeschrieben werden, wenn der Aktienkurs sinkt.

Kommt noch ein negatives Eigenkapital dazu. Schlimmer geht‘s nicht.

Kurz vor der Insolvenz stehen Unternehmen, wenn das Eigenkapital von der Passiv – auf die Aktivseite der Bilanz wandert.

Diese Position heißt dann : „Nicht durch Eigenkapital gedeckter Fehlbetrag“.

So weit wird es bei Mc Donalds natürlich nicht kommen, aber negatives EK ist schon äußerst bedenklich.

Nützt mir da noch eine hohe Dividende ??

Ach ja : Aktienkauf auf Kredit ?? Einwand von Mike.

Ich habe zu meinem EK zusätzlich noch einen Kredit aufgenommen, das Maximum, was die Bank mir auszahlen wollte.

Stichwort Leverage Effekt.

Selbst wenn die Krise noch 2 Jahre ( = Worst case ) dauern sollte, ich mache definitiv mehr Prozente an der Börse, als die Banken ( wirklich lächerlichen ) Zinsen von mir verlangen.

Da brauche ich keine Sekunde überlegen, da ich weiß, was ich jährlich an der Börse im Schnitt verdiene.

Also Leute, warum immer diese Diskussion um einen Kredit ?

Allerdings darf der Kredit kein direkter Wertpapierkredit sein, da dieser an die Kursentwicklung mit Nachschußpflicht ! gekoppelt ist. Der kann im Absturz wie jetzt tödlich sein.

Hallo Michael,

ja genau Finger weg von Mc Donalds die werden massiv leiden und stehen ohne reserven da. Dafür massive Schulden.

Ich habe auch über einen Kredit nachgedacht, man bietet mir aber nur schlechte 2,48% bei bester Bonität an. Darf ich fragen was man dir angeboten hat? 2,48% kommen mir doch sehr hoch vor. Ich dachte mehr an <1%… vielleicht rufe ich mal bei der Bank an.

VG Tom

Die sache mit den aktienrueckkaeufen hab ich so verstanden. Wenn zb eine firma an die boerse geht, laesst sie sich eine gewisse aktienanzahl genehmigen.die muss die firma aber nicht alle gleich bei der ipo den aktionaeren anbieten, sondern kann einen teil zurueckhalten, und sie spaeter vielleicht einmal zu kapitalerhoehungen benutzen. Wenn eine firma jetzt aktien zurueckkauft, wird dieser inaktive aktienanteil vergroessert. Gewinne und dividenden werden natuerlich nur von den aktiven aktien ausgezahlt.

Persoenlich mag ich aktienrueckkaeufe ueberhaupt nicht. Das geld solte besser in neue fabriken etc investiert werden. Oder fuer ruecklagen fuer harte zeiten. Selbst wenn sie dafuer hinkelsteine kaufen wuerden, imacht das wohl mehr sinn. Die koennen im laufe der zeit noch an wert steigen !

McD ist definitiv ein interessanter Titel auch trotz der hohen Verschuldung. Gefressen wird sowieso immer und McD geht auch den Veggie und Vegan Trend mit und setzt das ziemlich gut und lecker um. Klar Corona ist ne Krise für die ganze Welt, aber sobald das vorbei ist werden die Menschen auch wieder zu McDonalds gehen. Ich sehe die Corona Krise für andere Branchen als sehr viel kritischer an als für die Gastro Branche. Aber wir werden sehen wo es uns hin führt ;)

Hallo Ben,

Omega Heathcare wäre jetzt doch ein gute Kaufchance??

Gruß

R.

Wenn denen nicht alle Senioren weglaufen, dann ist es eine große Kaufchance. Dramatisch was bei dem Aktienkurs abgeht!

Hallo Tom J.,

bei 2,48 % gibt’s doch eigentlich gar nichts zu überlegen. Ich finde. das ist eine gute Zinskondition.

Ich persönlich zahle etwas über 1 % mehr als du, aber das ist OK.

Einen kredit < 1 % erhält man m.E. nur für Hypthekendarlehen und nicht für Konsumentenkredite, aber müßte man wohl bei der Bank nachfragen.

Wenn du 2,48 % bezahlst, dann deckt doch schon eine geringe Dividende die Zinsen ab, die Kussteigerungen kommen dann on top drauf. Die allermeisten Unternehmen ( Ausnahme Zombiefirmen ) hebeln mit Fremkapital doch ihre Gesamtrendite, das ist betriebswirtschaftlich bewiesen bzw. man kann sich die durch FK Aufnahme erhöhte Rendite auch ausrechnen und zwar bis zu dem Punkt, an dem sich die weitere Aufnahme von FK nicht mehr renditesteigernd auswirkt. Das nennt sich wie ich schon erwähnte Leverage Effekt.

Gruß