Was Dich hier erwartet:

Franzosen haben es schwer, in mein Depot zu kommen. Das liegt nicht daran, dass ich etwas gegen sie oder ihre Wirtschaft hätte. Aber die nicht anrechenbare Quellensteuer schmälert jede Dividende immens. Und wenn es dann Wettbewerber gibt, die aus anderen Ländern kommen, und mindestens gleich gut sind, dann ziehe ich diese vor. Deshalb habe ich z.B. Danone bis heute nie gekauft. Obwohl ich eigentlich sehr viel von Markenartiklern im Nahrungsmittelbereich halte.

Aber ein französischer Wert hat es mir dann doch angetan. Es handelt sich um einen Betreiber von Autobahnen und Flughäfen. Na, eine Idee wer das sein könnte?

Ursprünglich wurde das Unternehmen als Bauunternehmen gegründet… Es handelt sich um VINCI. Irgendwann kamen Konzessionen für französische Autobahnen hinzu. 1995 folgte dann der erste Flughafen in Kambodscha, im Jahr 2000 folgten zehn Regionalflughäfen in Frankreich, später dann in Portugal. 2016 kamen die größten Flughafen in der Region Tokio dazu, sechs Flughäfen in der Dominikanischen Republik und der französische Regionalflughafen Lyon. Damit gehört VINCI mittlerweile zu den fünf größten Flughafenbetreibern der Welt. Berücksichtigt man, dass sich der weltweite Flugverkehr alle 15 Jahre verdoppelt, ist das eine komfortable Ausgangssituation.

Obwohl Flughäfen und Autobahnen nur 16 Prozent des Gesamtumsatzes im Konzern ausmachen, stehen sie für 80 Prozent des Konzernergebnisses. Daran sieht man, welche Potenziale bei weiteren Zukäufen zu erwarten sind. Vinci nutzt hier Synergien, indem es oft zunächst als Bauunternehmen auftritt und dann nach Fertigstellung des Projektes die Konzession zum Betreiben übernimmt.

Nachhaltigkeitsfaktor

VINCI ist im Dow Jones Sustainability World und Europe Index sowie im Euronext Vigeo Eurozone 120 Index gelistet.

Von RobecoSAM wurde VINCI im Sustainability Yearbook 2017 in der Baubranche mit der Silbermedaille als Sustainability Leader ausgezeichnet. Von 39 untersuchten Bau-Unternehmen belegte VINCI damit den 4. Platz.

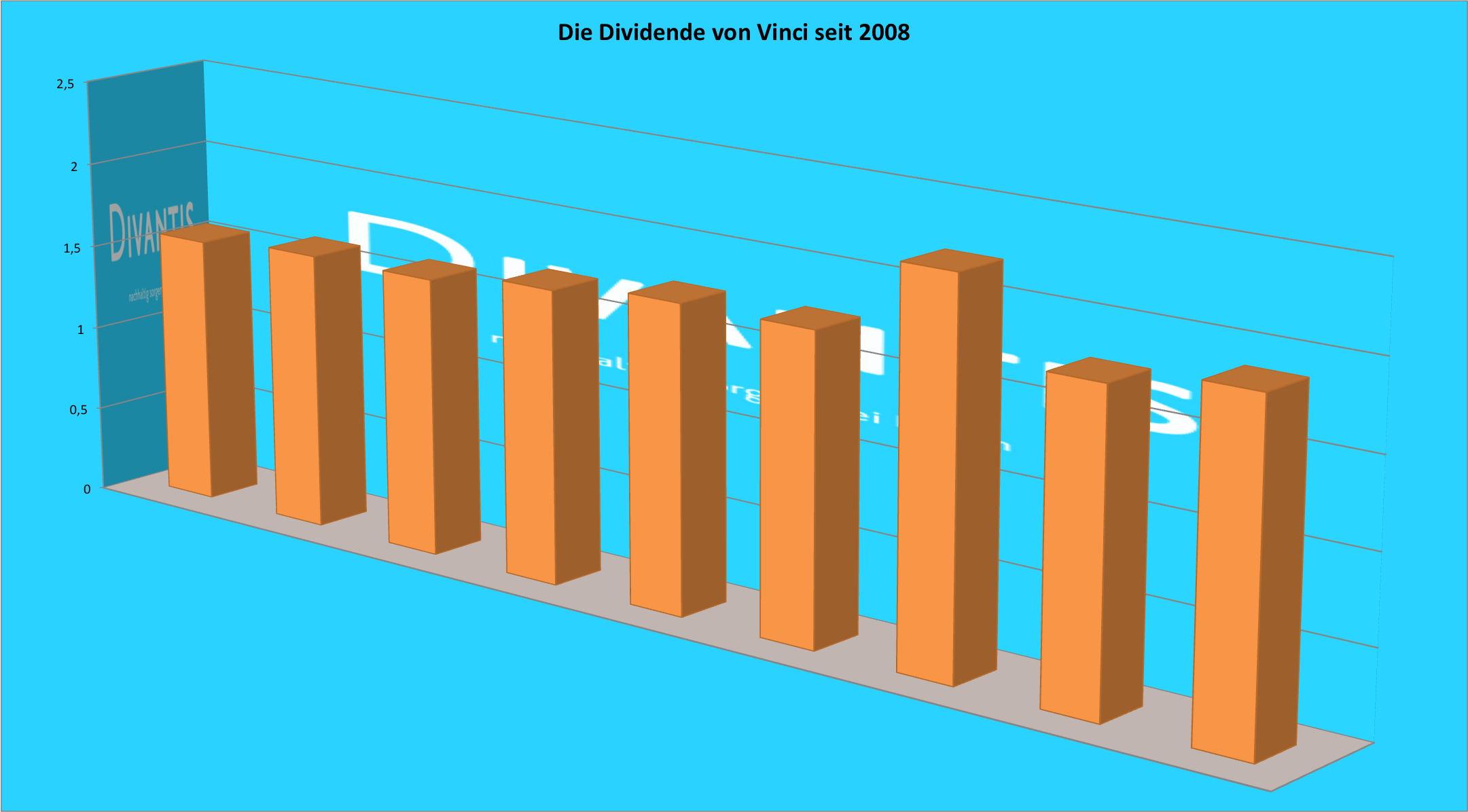

Dividende

VINCI ist eine Gelddruckmaschine, leider ist die Verschuldung aber auch relativ hoch. Die Dividende ist in den letzten Jahren kontinuierlich erhöht worden: 2016 lag sie noch bei 1,90 € pro Aktie, 2017 stieg sie auf 2,10 €, 2018 dann schon 2,51 € und 2019 sogar 2,71 €. Sie wird in 2 Tranchen ausgezahlt, einen Abschlag (Interim Dividend) gibt es im November, im April folgt dann der größere Teil (Final Dividend). Die Dividende ist in den Jahren davor entweder stabil geblieben oder wurde erhöht. Einen Sonderfall bildet nur das Jahr 2014, hier wurden außerplanmäßig 0,45 € zusätzlich ausgeschüttet.

Die letzte Interim-Dividendenzahlung war im November 2019. Sie war mit 0,79 € gegenüber 0,75 € 5,3% höher als im Vorjahr.

Die letzte Final-Dividendenzahlung erfolgte im April 2019 in Höhe von 1,92 €. Für den April 2020 wurde eine Erhöhung um 17,5% auf 2,26 € angekündigt!

Die Details einer Dividendenabrechnung inkl. Quellensteuerabzug können hier nachgelesen werden!

Link zu den Dividendeninformationen des Unternehmens:

https://www.vinci.com/vinci.nsf/de/item/finanzen-borse-dividende.htm

Update zur Quellensteuer

Die Probleme mit der nicht anrechenbaren Quellensteuer für französische Aktien sind beseitigt, wenn man das Depot bei der richtigen Bank hat! In diesem Beitrag habe ich beschrieben und mit der Dividendenabrechnung von VINCI im April 2019 belegt, dass der DKB-Broker die vollständige Anrechnung der französischen Quellensteuer ermöglicht! Bei anderen Depotbanken habe ich diese Erfahrungen leider nicht gemacht.

Ausblick

VINCI war zunächst mit 25 Aktien im Divantis-Depot vertreten. Mittlerweile habe ich nach einem entsprechenden Kursrückgang nachgekauft und das Engagement zunächst auf 100 Aktien ausgebaut. Das sollte eigentlich auch das Zielvolumen sein. Ich konnte dann aber doch nicht widerstehen und habe noch einmal 30 weitere Aktien nachgekauft. Ein weiterer Nachkauf, insbesondere bei erheblichen Kursrückschlägen, ist durchaus möglich. Mehr als 200 Aktien werde ich aber nicht halten wollen.

Auf einen Blick:

| Unternehmen: | VINCI |

| ISIN: | FR0000125486 |

| Im Divantis-Depot seit: | 25.08.2016 |

| Letzter Nachkauf am: | 15.12.2022 |

| Stückzahl im Divantis-Depot: | 140 |

| Durchschnittskaufkurs inkl. Gebühren: | 80,19 € |

| Gesamtkaufpreis: | 11.226,01 € |

| Bisher erhaltene Netto-Dividenden: | 1.555,00 € |

| Aktuelle Strategie: | Bei Kursschwäche nachkaufen |

Lieber Ben,

ich interessiere mich auch für Vinci – jedoch bin ich über den hohen Verschuldungsgrad gestoßen gestoßen, was mich noch von einem Kauf abhält. Was meinst du dazu? Ist das bei Infrastrukturunternehmen normal, ähnlich wie bei REITs?

Gut finde ich den „Burggraben“ und die angekündigten Aktienrückkäufe, die zur Hauptversammlung beschlossen werden sollen.

Viele Grüße und danke für deine Arbeit

Martin

Was die Quellensteuer auf französische Dividenden betrifft, da sollte man den richtigen Blickwinkel einnehmen.

Langfristig erwarten wir vom Aktienmarkt einen Wertentwicklung von 8-9% p.a.; bezogen auf den Gesamtmarkt stammt hiervon knapp die Hälfte aus der Dividende und der Rest aus Kurssteigerungen. Da sind aber Banken, Versicherungen, Energieversorger, Telekoms und ähnliches wachstumsschwache Zeug mitgezählt; bei Wachstumsunternehmen sieht die Aufteilung anders aus: Die Aktien unserer Watchlist produzieren 10,64% p.a. an „Performance“, bestehend aus 2,18% Dividendenrendite und 8,36% p.a. EPS-Wachstum. Nur ein Fünftel der Wertschöpfung wird also ausgeschüttet – der Rest fließt in Investitionen, Übernahmen und Aktienrückkäufe.

Vinci steht in meinen Tabellen mit 6,84% EPS-Wachstum und 2,60% Dividendenrendite – wobei ich die 15% nicht anrechenbare Quellensteuer bereits von der Dividende subtrahiert habe. Ohne diesen „Makel“ wären es 3,35% Dividendenrendite gewesen – das macht also den Unterschied zwischen 6,84+2,60=9,44% p.a. und 6,84+3,35=10,19% p. a. aus.

Ich muss also entscheiden, ob Vinci auch mit 9,44% ein besseres Investment ist als die verfügbaren Alternativen – mich interessiert, was ich bekomme, und nicht, was ich NICHT bekomme.

Für einen Konzern mit so großer Bau-Sparte ist Vinci geradezu verblüffend robust durch die Finanzkrise gekommen – Autobahnmaut und Stromnetze tragen offenbar sehr zur Stabilität der Gewinne bei.

Dennoch bewertet der Markt die Aktie historisch mit einem KGV von 12, und relativ dazu ist sie derzeit mit KGV 15 etwa so hoch bewertet wie der Gesamtmarkt. In der Summe ergäbe das eine „Halteposition“ nach meiner Bewertungslogik – zum Jahreswechsel 2018/19 wäre die Aktie ein „Kauf“ gewesen.

Das mit der Verschuldung ist so eine Sache. Die Eigenkapitalquote von 26% sagt für sich genommen erst mal wenig aus, weil es auf das Verhältnis zwischen operativen Gewinnen und jährlichen Zinsen ankommt und nicht auf das Verhältnis zwischen Eigenkapital und Schulden. (Überhaupt ist „Eigenkapital“ eine Fiktion, d. h. eine reine Rechengröße, während „Schulden“ reale Verbindlichkeiten darstellen.)

Vinci bezahlt in der aktuellen Niedrigzinslandschaft Europas für sein Fremdkapital jährlich 0,8%, bei einer Gesamtkapitalrendite von allerdings mageren 6,6% – ein Zinsniveau wie vor der Finanzkrise würde dem Konzern möglicherweise weh tun, während in der aktuellen Situation nur 14% des „EBI“ (also „EBIT ohne Steuern“) an die Gläubiger abfließen und die restlichen 86% bei den Aktionären verbleiben. (Was ungefähr dem Pareto-Prinzip entspricht: Das Fremdkapital trägt fast 80% des Insolvenzrisikos, bekommt aber keine 20% der Erträge – genau so stellt man sich das als Aktionär vor.)

Dieser Wert liegt sehr nahe am Durchschnittswert der „Zinsabflussquote“ für unsere Watchlist von 12,4%; ähnliche Werte finden wir bei Reckitt-Benckiser, PepsiCo, Mondelez oder McDonald’s (letztere mit negativem Eigenkapital, aber dafür überragenden 27% Gesamtkapitalrendite – so hoch wird das Zinsniveau ja wohl nicht steigen).

[Ich hätte gerne einen Link auf die Herleitung der Zinsabflussquote gesetzt, aber wenn ich dies im Formularfeld „Website“ tue, dann wird mein Posting nicht akzeptiert…]