Die französische Quellensteuer ist über Jahre hinweg ein Graus für deutsche Anleger gewesen. Dann gab es eine Reform, wonach nur noch 12,8% Quellensteuer berechnet werden sollten.

Voraussetzung dafür ist aber, dass die deutsche Depotbank Daten zum Aktienbesitzer in Frankreich vorab offenlegt. Dazu fehlen den bekannten deutschen Banken aber – nach eigenen Angaben – die technischen Mittel.

Ergebnis ist dadurch sogar eine Verschlechterung für deutsche Anleger.

In meinem Beitrag im letzten November hatte ich jedoch über eine Lösung der DKB Deutsche Kreditbank berichtet und versprochen, dass ich sie für meine Aktien der französischen VINCI testen würde.

Nun ist die Dividende da und das Ergebnis ist überwältigend!!!

Selten war meine Spannung vor einer Dividendenabrechnung größer. Würde wirklich alles glatt gehen?

Ich hatte ein mehrseitiges Formular an mein Finanzamt geschickt (hier als Download). Die hatten mir dann bestätigt, dass ich in Deutschland lebe und hier Steuern zahle. Das Formular schickte ich dann an die DKB Deutsche Kreditbank. Sie leiteten es nach Frankreich weiter und berechneten mir eine Gebühr von einmalig 11,90 € (für drei Jahre Gültigkeit bei allen Dividendenabrechnungen).

Und ich erhielt den Hinweis, dass Aktienkäufe kurz vor dem Dividendentermin (etwa 3 Wochen) nicht berücksichtigt werden könnten. Soviel zur Vorrede…

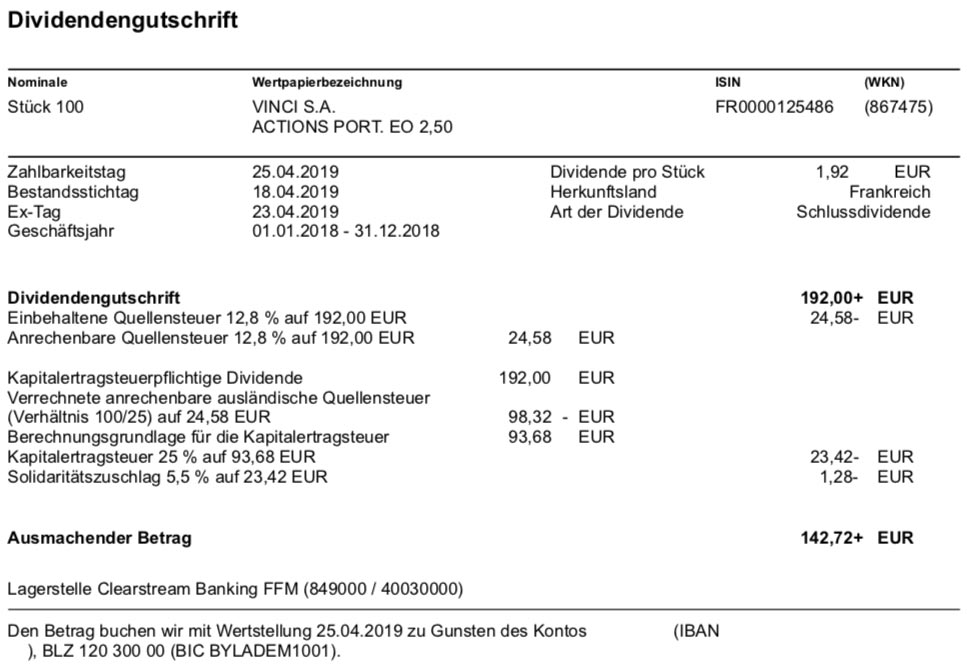

Heute kam jetzt die Dividendenabrechnung und es wie ein Geschenk! VINCI zahlte eine Schlussdividende von 1,92 € pro Aktie. Gegenüber dem Vorjahr ist das eine Erhöhung um 9,1%. Für meine 100 Aktien im Depot macht das eine Brutto-Dividende von 192,00 €. Davon wurde tatsächlich nur 12,8% Quellensteuer abgezogen und wiederum vollständig auf die deutsche Kapitalertragsteuer angerechnet. Heraus kam eine Netto-Dividende von 142,72 €. Sie wird mit Wertstellung 25.04.2019 überwiesen. Insgesamt wurden mir damit 49,28 € Steuern abgezogen. Das entspricht einer Steuerquote von 25,66%. Zum Vergleich: Bei deutschen Aktien liegt die Steuerquote bei 26,38% (25% Kapitalertragsteuer + 5,5% Solidaritätszuschlag auf die Kapitalertragsteuer).

Damit ist es ab sofort als Kunde der DKB Deutsche Kreditbank unter Dividendenaspekten besser in französische Aktien als in deutsche Aktien zu investieren!

Es eröffnen sich damit ganz neue Perspektiven. Mir fallen viele französische Aktien ein, die nun einen Blick wert sind: L’Oreal, Vivendi, Air Liquide, Veolia und natürlich VINCI. Um nur einige zu nennen.

VINCI habe ich übrigens hier ausführlich vorgestellt. Sie stehen nun erst recht auf meiner Nachkaufliste. Die Geschäftsentwicklung ist sehr positiv und auch der Aktienkurs entwickelt sich prächtig.

Vor einem Jahr erhielt ich noch eine Netto-Dividende von 104,64 € von VINCI. Nun sind es 36% mehr! Was für eine Entwicklung!!!

Erlaub mir an dieser Stelle noch den Hinweis, dass Du hier ein Depot bei der DKB Deutsche Kreditbank eröffnen kannst *. Für französische Aktien gibt es nach meinen Informationen keine bessere Bank in Deutschland. Deshalb mache ich diese Werbung gerne. Für meine anderen Aktien habe ich bekanntermaßen Depots bei anderen Banken.

Auf einen Blick:

| Unternehmen: | VINCI |

| ISIN: | FR0000125486 |

| Im Divantis-Depot seit: | 25.08.2016 |

| Letzter Nachkauf am: | 15.12.2022 |

| Stückzahl im Divantis-Depot: | 140 |

| Durchschnittskaufkurs inkl. Gebühren: | 80,19 € |

| Gesamtkaufpreis: | 11.226,01 € |

| Bisher erhaltene Netto-Dividenden: | 1.555,00 € |

| Aktuelle Strategie: | Bei Kursschwäche nachkaufen |

Von einem Leser erhielt ich noch einen Hinweis, der für alle relevant sein dürfte: Wenn Du das Formular vom deutschen Finanzamt zurückerhält, dann überprüfe, ob dort in Box IV auch das Dienstsiegel des Finanzamts ist. Das ist nämlich notwendig, da das Formular sonst nicht in Frankreich akzeptiert wird! Also ansonsten noch mal an Dein Finanzamt schicken und um das Dienstsiegel bitten.

Hi.

Welches „mehrseitige Formular“ war das und wie bist du darauf gekommen, dass es dieses sein muss ? Hat dir das die DKB gesagt ?

Eigentlich klingt das wie eine simple Ansässigkeitsbestätigung (Wohn- und Steuersitz). Und die ist nur eine Seite „stark“ ;-)

Ich hatte die DKB per Kontaktformular angeschrieben und per Mail dann Instruktionen und das PDF-Formular erhalten.

Hier ein Auszug:

Welche Unterlagen müssen eingereicht werden?

Attestation de Residence (Wohnsitzbescheinigung) 5000-DE

Seit dem 31.03.2011 muss für Bestände in Wertpapierrechnung (WR) und in Girosammelverwahrung

(GS) je ein separates Formular Attestation de Residence im Original eingereicht werden. Im Falle

einer Dividendenausschüttung in Stockdividenden muss zwingend auch ein Dokument für Wertpapierrechnung

gültig gestellt sein, da diese ausschließlich über Wertpapierrechnung abgewickelt werden.

Dabei ist es unerheblich, für welche Variante sich der Depotkunde (zusätzliche Stücke oder

Bardividende) entscheidet! Dies ist vor allem bei Privatpersonen mit Beständen nur in Girosammelverwahrung

zu beachten.

Hinweise:

– Das Formular ist in zweifacher Ausfertigung einzureichen (für Bestände in GS und WR)

– Das Formular ist nach Möglichkeit in elektronischer Form auszufüllen.

– Das Formular muss beidseitig bedruckt werden, d.h. ein einziges Blatt mit Vorder- und

Rückseite! – Wichtig: die Rückseite muss komplett frei bleiben.

– Das Formular muss auf den Namen des Depotinhabers lauten.

Bei Ehegattendepots sind deshalb beide Namen anzugeben, die Angabe einer Steuernummer

bzw. Tax ID ist dabei ausreichend. Streichungen und Ergänzungen auf dem Formular sind unzulässig.

Blatt 1 behält das zuständige Wohnsitzfinanzamt, Blatt 2 ist von Ihnen aufzubewahren, nur

Blatt 3 (Ausfertigung in französischer Sprache) muss für die französische Steuerbehörde bei

der DKB AG eingereicht werden.

Wie oft ist das Formular abzugeben?

Das 5000DE Formular ist für das laufende Jahr plus zwei weitere Kalenderjahre gültig und muss nach

diesem Zeitraum bis zum 31.03. des Folgejahres erneuert werden.

Hinweis: Wird im Folgejahr kein neues Dokument eingereicht, behält sich die franz. Zahlstelle vor,

Dividendenzahlungen im 1. Quartal des Folgejahres mit vollem Quest-Satz abzurechnen, da steuerrechtlich

die Ansässigkeitsbescheinigung nur für das letzte, laufende, also dritte Kalenderjahr gilt. Januar bis März ist

als Kulanzzeitraum zur Einreichung des „Folge-Dokumentes“ zu verstehen.

Hallo Ben. Danke schon mal für deine Antwort unten auf meine Frage. Sorry aber hier oben in deinem Post sind wohl die Dokumente verlinkt? Kann sie aber nicht öffnen. Hab schon all meine Browser probiert. Woran kann es liegen bzw. könntest du mir sie per Mail senden. Danke im Voraus und VG

Hallo Fragender,

ich hatte das Formular bisher nicht verlinkt. Habe es jetzt aber zum Download bereitgestellt und im Beitrag einen Link eingefügt. Hier noch mal zusätzlich: Formular.

Viele Grüße Ben

Dieses ist dann an die:

DKB

FB Handeslservice-Depot B

Taubenstraße 7-9

10117 Berlin

zu schicken

Hallo,

das ist eine erfreuliche Entwicklung. Für mich kämen allerdings aktuell mit LVMH, Essilor, L’Oreal und Ingenico lediglich 4 französische Aktien auf die Watchlist und ob sich dafür dann die Eröffnung eines neuen weiteren Depots lohnt? Denke eher nicht… :)

Beste Grüße

Patric

Hallo Patric,

das ist natürlich eine individuelle Entscheidung. Ich habe in meinem Depot bei der DKB „lediglich“ meine VINCI-Aktien liegen. Und das Depot rechnet sich schon für diese Dividendenzahlungen.

Vor allem freue ich mich über die neu gewonnene Freiheit, jetzt auch französische Aktien unter Dividendenaspekten in den Blick nehmen zu können. Aktuell sind sie aber recht teuer. Aber das kann sich ja noch im Laufe der Zeit ändern und dann ist VINCI nicht mehr allein im DKB-Depot.

Viele Grüße Ben

Glückwunsch zu diesem Erfolg Ben. Da werde ich mir wohl nun auch ein Depot bei der DKB zulegen. Einen Freistellungsauftrag hast du dort wohl nicht? Wenn ich das aber richtig verstehe sind damit alle Steuern auf diese Dividende abgegolten und du brauchst nix mehr bei der Steuererklärung angeben? VG

Ja, genau so ist es. Meinen Freistellungsauftrag habe ich bei der Augsburger Aktienbank erteilt, wo ich meine deutschen Aktien liegen habe. In der Steuererklärung muss ich nichts mehr angeben.

Spannend.

Ist das Formular und die Gebühr von der DKB dann pro Aktie oder für das ganze Depot, also ggf. für mehrere Aktien?

Die Gebühr ist eine Pauschale für alle französischen Aktien und Dividendenzahlungen und alle drei Jahre fällig. Bei mir rechnet sich das schon mit einer einzigen Dividendenzahlung.

Hallo Ben,

meine Glückwünsche zu der weltweit ersten Veröffentlichung einer Vorabreduzierung von französischer Quellensteuer (falls jemand im Internet eine andere Quelle mit konkreten Daten findet, kann er mich gerne eines Besseren belehren). Das Einstellen der Original-Dokumente macht den Blog so einmalig und unglaublich nützlich.

Ich finde folgende Punkte besonders erfreulich bzw. erstaunlich:

1) Es fand direkt ein Vorabreduzierungsverfahren statt. Wie an anderer Stelle von mir schon berichtet behauptet die comdirect, es müsste immer erst ein Rückerstattungsverfahren (hier wird comdirect erst ab 120 € erstattungsfähige! Quellensteuer aktiv) bei französischer Quellensteuer erfolgen bevor ein Vorabreduzierungverfahren überhaupt möglich ist

2) Es fallen keine externen Gebühren an!!! Comdirect verlangt für die günstigste Variante (Lagerstelle Frankreich) 10 € externe Gebühren für das Vorabbefreiungsverfahren plus 5,59 € eigene Gebühren.

Da frage ich mich: Warum fallen bei der DKB keine externen Gebühren an?

3) Die erstattungsfähigen 17,2% Quellensteuer wurden direkt am Pay Date überwiesen!

Jetzt hoffe ich, dass es am 16.05.19 mit der Veolia-Dividende auch alles so wunderbar läuft, dies wird die erste Ausschüttung in meinem neuen DKB-Depot sein.

Beste Grüße

Wenn du die 11,90 durch 3 teilst (~4 Euro), sind das auf deine 192 Euro Bruttodividende rund 2% ausmacht, und die Gesamtabgabenquote in deinem Fall doch wieder über die einer deutschen Aktie hebt. Mir ist natürlich klar, dass sich das mit mehr Unternehmen und einem größeren Volumen irgendwann dreht, aber ich wollte es zumindest erwähnen ;-)

Da hast Du vom Prinzip her recht. Das Porto (2x) für das Formular müsste man dann auch noch einrechnen. Die Rechnung stimmt aber nicht so ganz, weil VINCI im November noch einmal Dividende auszahlt (voraussichtlich 0,75 € pro Aktie)…

Ah okay, das habe ich übersehen :-)

Manche Anbieter wie Maxblue bieten Generalvollmachten für DBA Quellsteuerverfahren, warum funktioniert das nicht mit Frankreich? Lt. Vollmacht aus 2013 ist dies für Dividenden der Fall, über die Kosten kann ich mangels Kundenbeziehung nichts sagen, aber es wirkt so als würden die sich um alles kümmern. Vielleicht sogar besser als das, was hier beschrieben wird.

Hallo John Snow,

ich habe ja auch ein Depot bei Maxblue. Auf meine Nachfrage, ob sie auch die Vorabbefreiung für französische Aktien durchführen, bekam ich leider eine negative Antwort.

Viele Grüße Ben

Hallo John Snow,

ich habe kürzlich auch ein Depot bei Maxblue eröffnet und im Februar eine DBA-Vollmacht hinterlegt. Aus dieser DBA-Vollmacht (immer noch Stand Stand September 2013) geht hervor, dass für Frankreich kein Ermäßigungsverfahren angeboten wird sondern nur ein Rückerstattungsverfahren.

https://www.maxblue.de/static/assets/files/maxblue_Vollmacht_Steuererstattung_deutsch-englisch.pdf

Bei diesem Rückerstattungsverfahren fallen laut comdirect 71,40 € externe Gebühren für die Lagerstelle an. Diese 71,40 € habe ich auch an anderer Stelle schon im Internet gefunden.

Ich gehe erst einmal davon aus, dass bei Maxblue auch 71,40 € externe Gebühr anfällt – und diese Gebühr fällt wohlgemerkt für jede Dividendenzahlung an! Somit kommt man als Kleinaktionär bei Titeln wie z.B. Total, die vier mal im Jahr Dividende zahlen niemals über die Hürde von 71,40 € auch wenn bei Maxblue keine internen Gebühren anfallen. Leider habe ich auf meine Anfrage bei Maxblue welche externen bei dem Erstattungsverfahren anfallen keine Antwort erhalten.

Weiter gebe ich zu bedenken, dass Maxblue mir telefonisch mitgeteilt hat, das am Ende, also nach Abzug der externen Kosten noch 10 € Erstattungsbetrag übrig bleiben müssen.

All diese Ausführungen zu Maxxblue sind natürlich nur spekulativ und ohne Substanz, schlauer sind wir alle erst, wenn jemand konkret eine vollendete Quellensteuererstattung auf französische Dividendentitel in einem Maxblue-Depot ins Internet stellt, wie es Ben hier so vorbildlich macht.

Für mich ist erstmal klar: alle französischen Titel wandern in mein DKB-Depot und werden dort auch bleiben solange die Vorabreduzierung für alle Dividendenzahlungen so prima klappen wie bei Ben.

Die 11,90 € alle drei Jahre sind eigentlich ein Witz, da brauche ich nicht lange nachzudenken. Neben dem finanziellen Aspekt schont es auch meine Nerven.

Ich versuche seit über 2 Jahren meine zuviel gezahlte Quellensteuer bei der comdirect zurückzubekommen trotz seit 2014 gültiger DBA-Vollmacht – ohne Erfolg.

Ich könnte ernsthaft ein Buch darüber Schreiben.

Beste Grüße,

Schade

Hallo Ben,

ich möchte mich bei Dir zunächst bedanken für Deine Transparenz und Engagement für Divantis, ich bin auf Dich via dem Finanzrocker Podcast aufmerksam geworden und ich habe schon viele Inspirationen auf Deiner Website finden können. Danke!

Konkret möchte ich Dich fragen wie Deine Erfahrungen bzgl. Quellensteuer Rückerstattung bei Consors sind. Machst Du hiervon Gebrauch, falls ja für welche Länder?

Hallo Andy,

vielen Dank für Dein positives Feedback. Soweit ich weiß bietet die Consorsbank keinen Service zur Rückerstattung von Quellensteuer an. Die Banken handhaben das alle sehr unterschiedlich. Da wo es geht, rechnet Consors die Quellensteuer direkt auf die deutsche Kapitalertragsteuer an. Um alles andere muss man sich selber kümmern. Ich bin gerade dabei, mir erstmals die schweizerische Quellensteuer zurückzuholen. Die Schweizer Aktien habe ich aber bei der ING-DiBa im Depot liegen und erhalte dort den notwendigen Voucher automatisiert und kostenlos. Über meine Erfahrungen werde ich noch gesondert berichten, wenn die Erstattung geklappt hat.

Viele Grüße Ben

Nach dem Kauf einer schwedischen Aktie hat die Consorsbank unaufgefordert (und rechtzeitig vor dem Dividendentermin) das Formular, welches (versehen mit einem Stempel vom Finanzamt) für die Vorabbefreiung von der 30%-Quellensteuer erforderlich war, ins Online-Postfach gelegt (und nach dessen Einreichung auch nur die anrechenbaren 15% abgezogen, sowohl 2018 als auch 2019 – das scheint eine dauerhafte Lösung zu sein).

Eine eigene Rückforderung aus der Schweiz („Formular 85“ im QDF-Format mit Tax Voucher) hat 2014 problemlos (und gebührenfrei) funktioniert (Bearbeitungsdauer damals: 3 Monate).

Hallo,

da ich mehrere norwegische Aktien besitze, hätte ich gerne gewusst ob bei der DKB eine Steuervorabefreiung möglich ist?

Vielen Dank

Hallo Jan,

ich habe keine norwegischen Aktien im Bestand. Am Besten fragst Du direkt bei der DKB nach, die können Dir eine verbindliche Auskunft geben.

Viele Grüße Ben

Hallo,

wäre es denn möglich das von Dir ausgefüllte Dokument (Adresse etc. geschwärzt ist klar) als Vorlage zu erhalten. Für mich ist da eigentlich immer noch einiges unklar (welche Zeilen müssen ausgefüllt werden I-VIII, oder nur teilweise (normales Verfahren/vereinfachtes../). Wäre toll wenn Du Dein Formular evtl geschwärzt einstellen könntest und im Idealfall mit unterschiedlichen Farben/Hinweis markieren welche Angaben 1. Du gemachte hast 2. Dein Finanzamt gemacht hat 3. Deine Bank gemacht hat

Danke

Hi,

muss man für eine Vorabbefreiung oder Rückerstattung einen Antrag je Land oder je Aktie stellen?

Hallo Marko,

der Antrag ist landesbezogen. Für Frankreich musste ich also einen Antrag stellen, der dann 3 Jahre für alle meine französischen Aktien im Depot bei der DKB gültig ist. Auch später hinzugekaufte Aktien fallen dann in die Vorabbefreiung.

Viele Grüße Ben

Verstehe ich das richtig, dass man bei der DKB dann also 2 x 11,90 Euro bezahlen muss, wenn man dort für bspw. Frankreich *und* Kanada in den Genuss der Quellensteuer-Vorabreduzierung kommen will?

Oder ist die DKB-Gebühr generell für Vorabreduzierung und man muss zwar separate Formulare je Land einreichen, aber nur einmal Gebühr bezahlen?

Hat hier jemand bei der DKB eine Vorabreduzierung für Frankreich *und* Kanada am laufen und kann dazu was sagen, bitte?

Hallo Fredo,

grundsätzlich bezahlt man bei der DKB für jede Einrichtung einer Quellensteuer-Vorabreduzierung 11,90 €. So habe ich in 2019 eine Vorabreduzierung für Frankreich und eine für die Tschechische Republik einrichten lassen und jeweils 11,90 € bezahlt. Ich habe nun am 11.11.19 auch alle Unterlagen für die Vorabreduzierung der Norwegischen Quellensteuer bei der DKB eingereicht und warte sehnsüchtig, dass die nächsten 11,90 € abgebucht werden. Habe erst vor zwei Wochen bei der DKB nachgefragt wann die 11,90 € abgebucht werden und man teilte mir mit, dass dies zeitnah geschehen wird – ist irgendwie verrückt, ich freue mich jedesmal riesig wenn die 11,90 € abgebucht werden.

Mit Kanada habe ich leider noch keine Erfahrung, würde dort aber auch gerne investieren.

Hierzu habe folgende Fragen:

1) Bietet die DKB eine Vorabreduzierung für Kanada an?

2) Hast Du eventuell nun eine Vorabreduzierung bei der DKB einrichten lassen und hat alles funktioniert?

Gutes Neues, und danke für die Info.

Ja, bei der DKB kann man die kanadische Quellensteuer von 25% auf voll anrechenbare 15% reduzieren lassen.

Funktioniert bei mir seit Mitte 2019.

Man muss dazu das Formur NR301 einsenden. Gibts beim DKB-Support, oder auch bei Google.

Kostet wir gehabt 11,90 Euro für drei Jahre.

Ebenso noch ein Gutes Neues!

Vielen Dank für die wertvolle und konkrete Antwort. Ich lese gerade das Buch „Geldanlage in REITs“, die Ben als Buchtip vorgestellt hat. Hier werden etliche Aktien-REITS aus Kanada vorgestellt, die ich aber wegen der Quellensteuerproblematik bisher außen vorgelassen habe. Ich habe keine Lust in ein Land mit Quellensteuer zu investieren wenn nicht durch ein konkretes Beispiel belegt ist, dass man am Ende nicht mehr Steuern bezahlt als es rechtlich vergesehen ist.

Da musst du erst mal schauen, ob du bei der DKB überhaupt diese REITs kaufen kannst…

Vor ein paar Jahren wollte ich dort gängige US-REITs kaufen (Realty Income u.a.). War bei der DKB aber nicht möglich, weil sie da als AIF (Alternative Investment Fonds?) klassifiziert waren.

Hi Ben, vielen Dank für Deinen Artikel, ich habe drei Frage zum Ausfüllen des Formulars, bezüglich derer ich Dir dankbar wäre wenn Du mir weiterhelfen könntest:

1. Hast Du die ganzen Punktelinien rausgelöscht? Wenn ich meine persönlichen Daten da via Formularfelder eingebe, ist die gepunktete Linie genau über meinen Eingaben und ich finde nicht, dass man dass dann gut lesen kann.

2. Hast Du das elektronische Formular per Mail zu Deinem Finanzamt geschickt, oder es ausgedruckt und per Post geschickt?

3. Bei Punkt 3 (Erklärung des Empfängers) bei Spiegelstrich 3 ist gar nicht genug Platz um Deutschland einzugeben, wie hast du das gelöst?

Hallo Andy,

ich habe hier eine Ausfüllhilfe hochgeladen. Die Punkte haben bei mir keine Probleme gemacht. Ich habe das Formular dreimal ausgedruckt und ans Finanzamt geschickt. Bei Punkt 3 habe ich „Germany“ reingeschrieben, das passte dann. ;)

Viele Grüße Ben

Die DKB hat mir geschrieben, das ich Allemagne eintragen muß. Deutschland war falsch, da habe ich alles zurück bekommen.

Hallo Ben,

wie lange hat denn der Übertrag der Aktien zur DKB gedauert? Sind dabei irgendwelche Gebühren angefallen?

Viele Grüße

Jakob

Hallo Jakob,

das ging ziemlich schnell. 2 Wochen nach Absenden des Formulars war alles erledigt. Gebühren sind keine angefallen.

Viele Grüße Ben

Hallo Ben,

danke für die interessanten Infos. Französische Aktien haben aufgrund der Quellensteuerthematik für mich bislang keine Rolle gespielt. Gibt es eigentlich von der DKB eine zusätzliche Anleitung wie dieses Formular ausgefüllt werden muss, vor allem auch für das Finanzamt? Ich frage deshalb, weil sich das Finanzamt bei mir schon geweigert hat Dokumente zur Rückforderung von Quellensteuer auszufüllen, die nicht in deutsch waren (was ja meistens der Fall ist). Wenn ich das richtig sehe, handelt es sich beim dritten Teil des Formulars, der in französisch verfasst ist, um dieselben Informationen die auf den vorherigen Seiten schon in deutsch aufgelistet sind? Hier könnte sich das Finanzamt natürlich auch weigern mit der Begründung, dass hier auf französisch noch irgendwelche zusätzlichen Informationen niedergeschrieben sind.

Viele Grüße

Hallo Langfristinvestor82,

bei mir hat das Finanzamt anstandslos die Formulare abgestempelt, unterschrieben und zurückgeschickt. Wenn Du da Probleme hast, dann würde ich es mit einer Dienstaufsichtsbeschwerde versuchen. Du hast einen Anspruch auf Mitwirkung des Finanzamts! Und dass die französische Fassung die identische wie die deutsche ist, sollte ja offensichtlich sein.

Viele Grüße Ben

Finanzbeamte sind auch nur Menschen. Ich bin persönlich hingefahren (das geht schneller, und ich hab die Zeit) und habe mir das Formular abstempeln lassen. So konnte ich die Bescheinigung gleich wieder mitnehmen.

Das Formular 5000-DE ist dreifach. Eins „Für die französische Verwaltung“ in französischer Sprache, eins „Vom Gläubiger aufzubewahren“ in deutscher Sprache, eins „Für die ausländische Verwaltung“ in deutscher Sprache.

Da hat „mein“ Finanzbeamter gestutzt und meinte, ich hätte ihm das falsche Formular vorgelegt (Macht nichts, hat er sich halt eine Kopie gezogen). Dabei hatte ich alles richtig gemacht: Aus Sicht des französischen Fiskus ist die deutsche Steuerverwaltung natürlich die „ausländische Verwaltung“.

Mal sehen, wie das nun klappt.

Ärgerlicherweise habe ich Total im Depot, die zahlen die erste Quartalsdividende am 11.01. Das wird für den kommenden Januar wohl nicht mehr reichen, und das Formular 5000-DE wird letztlich nur für 2 Jahre gelten: Wenn ich das recht verstanden habe, gilt die Bescheinigung immer für den Rest des laufenden Jahres (also nun für den Dezember 2019), dann für die beiden Folgejahre (2020, 2021). Fürs Jahr 2022 brauche ich eine neue Bestätigung, die aber schon zum 11.01. vorliegen muß, wenn ich keine Quellensteuer verschenken will. Das kann nach dem 1.1.2022 niemals klappen, also werde ich die Folgebescheinigung im Spätjahr 2021 beantragen. Dann gilt sie für das Jahr 2021 und die beiden Folgejahre. Am Datum drehen (also den Wohnsitz bereits im Dezember des auslaufenden Jahres für das Folgejahr bescheinigen), dürfe man nicht. Auch wieder eine bürokratische Grille. Gerade um den Jahreswechsel herum könnte man eine gewisse Kulanz walten lassen (wie es die Schweizer beispielsweise mit ihrem Vignettli tun: Die gilt vom Dezember des Vorjahres bis zum Januar des Folgejahres einschließlich).

Nun denn. Dann halt eine Bescheinigung alle zwei Jahre. Ich melde mich in der Angelegenheit ggf. wieder.

Hallo Ben,

Zunächst einmal vielen Dank für deine tollen und sehr transparenten Ausführungen.

Ich habe derzeit 2 französische Aktien im Depot bei der Comdirect. Die Eröffnung eines Depots bei der DKB bin ich gerade dabei. Sobald das Depot eröffnet ist, werde ich einen Aktienübertrag auf das DKB Depot veranlassen.

Meine Frage: Muss ich für jeder einzelne Aktie das Formular ausfüllend?

Freue mich von dir zu hören / lesen. Viele Grüße BPF

Hallo Berit,

das Formular ist für alle französischen Aktien im Depot der DKB gültig. Du musst also nur eins ausfüllen. Ich habe ja inzwischen drei französische Titel im Depot, das Formular aber nur einmal abgegeben.

Viele Grüße Ben

Guten Abend Ben, vielen Dank für deine schnelle Rückmeldung.

Hi Ben. Vielen Dank für den Beitrag und die wichtige Info! Kürzlich habe ich dich in einem Finanzpodcast gehört (weiß grade gar nicht mehr, ob Panzerknacker oder Finanzrocker…), wodurch ich mir dank dieser Nachricht meine ersten französischen Aktien ins Depot gelegt habe und mir von der DKB die Infos zur Steuer zukommen ließ. Einzige offene Frage:

Hast du einen erklärenden Brief für das Finanzamt beigelegt? Oder wissen die, was sie damit tun sollen? :D

Liebe Grüße,

Ina

Hallo Ina,

Du hast mich im Finanzrocker-Podcast gehört. ;) Ich habe auf die Formulare fürs Finanzamt ein Post-It geklebt und per Hand meine Steuernummer draufgeschrieben. Und „bitte bescheinigen und zurücksenden – Danke!“ dazu geschrieben. Das war ausreichend.

Viele Grüße Ben

Hallo,

die comdirect hat mich die Tage schriftlich darüber informiert, dass der Service zur Erstattung ausländischer Quellensteuern angepasst werden muss. Die Bank darf nur noch als Bote fungieren, d.h. es ist nun etwas mehr zu tun:

In Abhängigkeit vom Land:

– Vorabbefreiung: jährlich muss ein Formular unterschrieben und an die Bank gesendet werden

– Rückerstattung: länderspezifische Antragsformulare zur Ansässigkeitsbescheinigung durch Finanzamt und Erstattung der Quellensteuern müssen unterschrieben und an die Bank gesendet werden, diese managed es dann mit Finanzamt und der ausländischen Steuerbehörde

Mal schauen. Hoffe, das Jahr 2019 geht dabei nicht verloren…

VG und eine schöne Vorweihnachtszeit

1Steven1

Ich bin ein Steuerhinterzieher :-(

Aber — ich erzähle die Geschichte besser von Anfang an:

Ich habe mich lang schon geärgert darüber, daß Frankreich 30% Quellensteuer abzieht, von denen der deutsche Fiskus nur 15% anerkennt. Dabei stimmt das ja garnicht mehr!

Der französische Fiskus verlange seit 2018 (!) nur noch 12,8%, heißt es im Netz.

https://www.test.de/Neue-Quellensteuer-in-Frankreich-Deutsche-Anleger-zahlen-drauf-5376950-0/

Das aber hat einen bösen Haken:

[Zitat]

Der Steuersatz von 12,8 Prozent gilt aber nur für Nicht-Franzosen. Wertpapierlagerstellen wie Clearstream wissen aber nicht, in welchem Land der Anleger steuerpflichtig ist. Daher ziehen sie weiter 30 Prozent ab. Davon werden seit 1. Juli 2018 jedoch nur noch 12,8 und nicht mehr 15 Prozent auf die deutsche Abgeltungsteuer von 25 Prozent angerechnet.

Da der auf die deutsche Abgeltungsteuer anrechenbare Quellensteuersatz erst zum 1. Juli von 15 auf 12,8 Prozent gesenkt wurde, haben die Banken den Anlegern in der ersten Jahreshälfte zuviel Quellensteuer angerechnet. Sie sind aber nicht dazu verpflichtet, die Abrechnung nachträglich zu korrigieren.

Privatanleger müssen den im ersten Halbjahr zuviel angerechneten Anteil der französischer Quellensteuer daher nun über ihre Steuererklärung nachversteuern.

[/Zitat]

Na toll!

Für 2018 habe ich das nicht getan, weil ich das schlicht nicht gewußt habe. Also habe ich den deutschen Fiskus um schätzungsweise 10 Euro betrogen (Siehe Titel). Ob ich es für 2019 auch tun soll, jetzt wo ich diese Fußangel kenne? Die Bank hat mir das ganze Jahr über 30% frz. Quellensteuer abgezogen und davon 15% angerechnet.

Der herrliche Vorteil der Abgeltungssteuer ist damit perdü, nämlich: Ganz legal die Kapitalerträge in der Steuererklärung vergessen dürfen, und trotzdem kein Steuersünder sein.

Übrigens: Ich habe, wie Ben es geraten hat, meine Total-Aktien zur DKB transferiert und bin auch brav zum Finanzamt getapert, um mir die Wohnsitzbestätigung abstempeln zu lassen.

Die erste Dividende ist dann auch richtig so gekommen, wie BEN es vorgerechnet hat. Aber ach! Drei Tage später hat die DKB die Abrechnung storniert und eine „normale“ nachgeschoben (mit den üblichen (zusammen) 41% Quellensteuer :-(

Hallo Achim,

Du hast Dich hoffentlich bei der DKB beschwert! Und was haben sie geantwortet? Das interessiert mich brennend. Bei meinen Abrechnungen gab es keinen Storno hinterher, sondern alles ist so geblieben wie ich es hier berichtet habe. Irgendwas muss bei Dir anders gelaufen sein…

Viele Grüße Ben

Die erste Rückfrage hat die DKB sanft in den Papierkorb segeln lassen.

Auf die Nachhake kam dann Antwort:

Zu der zunächst wie erwartet ausgefallenen Abrechnung, die danach storniert wurde, antwortet die DKB nichts.

Angeblich sei die Wohnsitzbestätigung einige wenige Tage zu spät bei der DKB angekommen. Sie müsse angeblich14 Tage vor Zahlungszeitpunkt bei der Lagerstelle vorliegen (Im Begleitschreiben steht noch etwas von 4 Tagen).

Wann meine Unterlagen bei der DKB angekommen sind, kann ich natürlich nicht nachvollziehen, das muß ich einfach glauben. Na ja, ich sehe dann ja bei der nächsten Quartalsdividende, ob das stimmt. Bis dahin halte ich mich mit französischen Aktien zurück.

Das Begleitmaterial zu den Formularen ist meines Erachtens suboptimal. Der Text ist verbaut und unverständlich, das Formular hätte ich mir gern farblich markiert gewünscht. Ich habe den Text etwas umformuliert und die auszufüllenden Stellen am Formular farblich markiert. Ich dachte, ich stelle das allen zur Verfügung, und habe das der DKB so geschickt. Das ist (natürlich) auch im Nirwana gelandet.

Wenn Du das brauchen kannst, könnte ich das Dir zuschicken, damit Du das auf die Webseite stellst (desgleichen die relevanten Abschnitte der Abrechnungen). Bei Bedarf bitte Rückmeldung per Mail.

Insgesamt ist der ganze Vorgang holprig gelaufen (und ja noch nicht zu Ende).

Hallo!

Danke erstmal für die vielen nützlichen Informationen.

Ich hätte zu dem Thema aber noch einige Fragen:

1. Weiter oben steht „– Das Formular ist in zweifacher Ausfertigung einzureichen (für Bestände in GS und WR)“. Wie ist das zu verstehen? Muss das französische Formular doppelt bescheinigt und an die DKB geschickt werden?

2. Seh ich das richtig, dass die deutschen Ausführungen nicht für die DKB bestimmt sind? Eins behält mein Finanzamt und das andere ist für mich?

3. Hast Du für die DKB da noch ein Begleitschreiben dazu gelegt oder genügt kommentarlos das ausgefüllte Formular?

4. Gibt es da eine extra Anschrift der DKB an die das Formular gesendet wird oder einfach an Deutsche Kreditbank AG, 10919 Berlin?

Vielen Dank schonmal für Antworten :-)

Gruß,

Christoph

> Ich hätte zu dem Thema aber noch einige Fragen:

> 1. Weiter oben steht „Das Formular ist in zweifacher

> Ausfertigung einzureichen (für Bestände in GS und WR)“.

> Wie ist das zu verstehen?

> Muß das französische Formular doppelt bescheinigt

> und an die DKB geschickt werden?

Exakt so. Geht doch!

> 2. Seh ich das richtig, daß die deutschen Ausführungen

> nicht für die DKB bestimmt sind? Eins behält mein

> Finanzamt und das andere ist für mich?

So ist es. Ich gehe mal davon aus, daß die DKB das

Formular einscannt und so weiterschickt, somit also

eine Kopie behält. Ist ja wohl hoffentlich für Dich kein

Problem. Für mich wäre es keins.

> 3. Hast Du für die DKB da noch ein Begleitschreiben

> dazugelegt oder genügt kommentarlos das ausgefüllte

> Formular?

Es genägt kommentarlos das ausgefüllte Formular.

> 4. Gibt es da eine extra Anschrift der DKB an die

> das Formular gesendet wird

Die gibt es.

> oder einfach an Deutsche Kreditbank AG, 10919 Berlin?

Die DKB schickt Dir ein .PDF der Formulare und dazu ein

Begleitschreiben als .PDF, in dem steht:

> Wohin mit dem ausgefüllten Formular?

> Unter Angabe Depot- bzw. Kundennummer im Original an:

> Deutsche Kreditbank AG

> FB Handelsservice / Depot B

> Taubenstr. 7-9

> 10117 Berlin

Hallo Ben,

vielen Dank für den Tipp! Nun kann ich die Untergewichtung französischer Aktien angehen und damit die Diversifikation meines Portfolios verbessern. Die Papiere sind unterwegs. Axa, Vinci, Michelin und Unibail Rodamco liegen bei der DKB bereit.

In den Kommentaren ist Air liquide erwähnt. Dort gibt es 10% mehr Dividende, wenn man die Aktien mehr als zwei Jahre im Depot direkt beim Unternehmen hält. Das nennt sich dort „loyalty bonus“.

Air liquide sollte in der Lage sein, ebenfalls nur 12,8% Quellensteuer einzubehalten, denn sie wissen ja, dass man Deutscher in Deutschland ist. Ich weiß aber nicht, ob die das auch machen. Eine entsprechende Anfrage habe ich gestern an Air liquide gesendet.

Wenn Du oder jemand hier etwas dazu weiß, würde ich mich über eine Information dazu freuen. Ansonsten kann ich mich hier wieder melden, wenn ich selbst damit Erfahrung habe.

Hi Ben,

dank Deines Tipps ich meine französischen Aktien zur DKB transferiert und mich von der Quellensteuer befreien lassen… so viel zur Theorie, leider wurde mir bei meiner Sanofi Dividende die 28% Quellensteuer abgezogen anstatt 12,8%. Habe bei der DKB nachfragt uns mir wurde gesagt, dass sich bereits mehrere Kunden diesbezüglich „beschwert“ haben. Die DKB will sich die nächsten Tage melden.

Mal abwarten, was daraus wird.

Bitte das Ergebnis hier berichten, das interessiert mich sehr. Meine Erfahrungen mit der DKB sind bisher hervorragend!

Das Ergebnis spricht mal wieder für die DKB. Gestern angerufen, heute morgen die neue (richtige!) Abrechnung und Gutschrift auf dem Konto. Der Fehler lag laut DKB bei der Lagerstelle. Die neue Abrechnung jetzt nur mit 12,8% Quellensteuer :)

Der Service der DKB ist eine 1+ mit Sternchen.

Na ja, „hervorragend“ ist dann doch noch etwas anderes.

Wir sprechen hier von der _deutschen_ Kreditbank, und Deutschland ist bekanntlich digitales Entwicklungsland.

Die von der DKB beigelegte Handlungsanweisung ist nicht besonders klar formuliert, für meinen dummen Kopf jedenfalls nicht klar genug. Das Finanzamt hat mir nur eine Kopie bescheinigt, die französische Verwaltung will aber deren zwei. Ich habe das nicht rechtzeitig gemerkt und nur eine Kopie nach Berlin geschickt.

Also hat mir die DKB das ausgefüllte Formular per Einschreiben zurückgeschickt mit der Bitte, mir vom Finanzamt ein zweites Exemplar bescheinigen zu lassen. Das hätten sie gleich knicken können, das macht keine Behörde dieser Welt.

Einschreiben ist für Berufstätige immer Mist, die landen nämlich nicht wie normale Briefe im Postkasten, sondern müssen in der jeweiligen Öffnungszeit bei der Post abgeholt werden. Das erfordert Planung und Zeit. Es ärgert mich jedes Mal, wenn mir einer irgendeinen Scheiß per Einschreiben zuschickt, was problemlos per E-Mail gegangen wäre. Die DKB hätte in meinem Fall ihre Rückmeldung auch völlig datenschutzkompatibel per E-Mail schicken können:

„Sgh Herr,

ich muß Ihnen leider mitteilen, daß wir Ihren Antrag nicht bearbeiten können, weil wir zwei bescheinigte Formulare weiterreichen müssen. Sie haben uns aber nur eins zugeschickt. Ich möchte Sie daher bitten, das Formular nochmals zweifach auszufüllen, zweifach bescheinigen zu lassen und uns beide Kopien zuzuleiten. Tut mir leid, geht aber nicht anders.

Mfg “

Also bin ich zwei Wochen später mit zwei neuen Formularen (PDF hatte ich ja noch) nochmal zum Finanzamt getigert, habe mir beide Exemplare bescheinigen lassen und sie nach Berlin geschickt.

Dadurch habe ich den nächsten Dividendentermin verpaßt, also Lehrgeld gezahlt. Es ist unrealistisch, vom französischen Fiskus überzahlte 30 Euro Steuer oder so zurückzubekommen.

Daraus ergibt sich für mich aber noch eine zweite Frage: Ich halte (noch?) Total, die zahlen die erste Quartalsdividende am 04.01. jedes Jahres.

Wenn die Befreiung 14 Tage vor Didivendentermin vorliegen muß, ist das in jedem Fall im Vorjahr.

Passend datieren dürfe man die Bescheinigung nicht (abgesehen davon, daß das eine Behörde ohnehin nicht machen würde), das heißt für mich: Ich muß die Bescheinigung nicht alle drei Jahre erneuern, sondern alle zwei, weil das terminlich sonst nicht hinhaut. Das macht mich nicht arm, aber ärgerlich ist es doch (vor allem der Weg, weniger die Spesen).

Hat einer ähnliche Erfahrungen mit einem Wert, der „zu knapp“ im neuen Jahr Dividende zahlt, so daß man die Bescheinigung im Vorjahr besorgen muß?

Hallo Achim,

das ist echt ärgerlich. Ich habe den gleichen Fehler mit nur einer Ausführung des Formulars erlebt. Aber bei mir lief das gänzlich unproblematisch. Die DKB hat mich elektronisch informiert und mein Finanzamt hat ohne Murren die Formulare erneut bearbeitet. Das ganze dauerte dann natürlich die Zeit des Postweges, aber da ich frühzeitig aktiv war, gab es keine Probleme mit irgendwelchen Zeitpunkten.

Da bist du wohl an die falschen Servicekräfte geraten. Schade.

Mein Finanzamt hat die neuen Formulare natürlich auch ohne Murren neu bearbeitet. Ärgerlich war aber halt der Zeitverlust.

Insgesamt ist das nervig mit den Franzosen, ich werde den Eindruck nicht los, daß das Verfahren von Seiten der französischen Finanzbehörden schlichte Schikane ist. Die wollen ihren Teil des Doppelbesteuerungsabkommens eigentlich nicht erfüllen und gestalten daher das Verfahren absichtlich so, daß sich die Steuerzahler darin verfangen (und damit Steuer, die sie erstatten müßten, im Land bleibt). Es trifft ja keine Landeskinder, sondern die bösen Ausländer.

Einen weiteren Vorwurf mache ich der deutschen Bundesregierung, die offensichtlich kein vernünftiges Doppelbesteuerungsabkommen abgeschlossen hat. Die deutsche Bundesregierung erwartet von mir, daß ich auch Einkommen aus fremden Ländern versteuere (denn das sind Dividenden ausländischer Aktiengesellschaften ja). Also kann ich als Steuerpflichtiger auch erwarten, daß die Bundesregierung für ein vernünftiges Verfahren sorgt.

Das Gegenbeispiel zu den Franzosen (und Schweizern, nebenbei) sind die Amis. Denen genügt allein die Versicherung meiner Bank, daß ich in Deutschland ansässig bin. Ich habe mit einem amerikanischen Wert diesbegzüglich nie Ärger gehabt.

Vielleicht liegt das aber auch an der Aktienkultur oder -unkultur in den betreffenden Ländern. In Amerika haben viele Privatleute Aktien, in Deutschland und in Frankreich wenige, dafür sind die letzten beiden Länder sehr gewerkschaftlich orientiert. Unternehmerlohn in jeder Art (auch das sind Dividenden ja) gilt dort als anrüchig, da heißt es dann immer, man habe den starken Armen der werktätigen Malocher nicht genügend Lohn gezahlt.

Hallo Achim,

ich kann nur sagen, wie es bei mir war und , dass ich bisher nur positive Erfahrungen mit der DKB gemacht habe. Das Deutschland in Hinsicht auf Digitalisierung nicht ansatzweise auf dem neusten Stand ist, darüber sind wir uns wahrscheinlich alle einig.

Ich persönlich finde es super, dass die DKB als einzige Bank in Deutschland die Vorabbefreiung anbietet. Und wenn man denen nicht die benötigten Formulare (Anzahl) zusendet, die gefordert sind, dann kann die DKB ja nichts dafür…. sondern dann liegt der Fehler bei einem selbst. Ich habe mich 1zu1 an die Anleitung von Ben gehalten und es hat alles bestens funktioniert!

Hallo Ben,

die Möglichkeit der Vorabbefreiung halte ich für wichtig – auch wenn der Kauf mit 10 € pro Transaktion im Vergleich zu Trade Republic oder SmartBroker recht teuer scheint.

Obligatorisch ist ja auch das Girokonto DKB-Cash. Das habe ich heute (an einem Sonntag!) problemlos eröffnen können. Meine Frage: Kann man das problemlos als Zweit-Konto laufen lassen? Es wird ja bei der Kontoeröffnung das Netto-Einkommen abgefragt – aber damit ist doch nicht gleich die Verpflichtung verbunden, dieses auch auf das neue Konto laufen zu lassen? Oder sehe ich jetzt was falsch?

Danke, schönen Rest-Sonntag und viele Grüße

Jens

Hallo Jens,

kleiner Tipp: Du kannst selbstverständlich Deine französischen Aktien auch bei Trade Republic oder Smartbroker für geringe Gebühren kaufen und sie dann per Depotübertrag zur DKB ins Depot übertragen lassen. Dann sparst Du Dir die 10 €-Kaufgebühren. Achte allerdings darauf, dass die Aktien früh genug vor dem Dividendentermin bei der DKB sind (mehrere Wochen Puffer einbauen!). Sonst kann es passieren, dass die Vorabbefreiung nicht rechtzeitig durch die DKB angemeldet werden kann.

Das DKB-Cash ist ein kostenfreies Girokonto. Es gibt nur die Unterscheidung (neben einigen unwesentlichen), ob Du die Visakarte für weltweite Abhebungen nutzen willst oder nicht. Das wäre dann nur kostenfrei, wenn Du monatlich 700 € Zahlungseingang auf dem Konto hast. Wenn Du das DKB-Cash aber ohnehin nur als Verrechnungskonto für Dein Depot benutzt, kann Dir das egal sein. Und die Kontoführung ist kostenlos.

Viele Grüße Ben

Guten Abend,

ich bitte um Nachsicht, sollte mein Beitrag nicht zu 100 % hier reinpassen.

Mein Thema ist eine deutsche Steuerart und zwar der Solidaritätszuschlag ab Januar 2021. Für fast alle Arbeitseinkommen wird er ja bald abgeschafft.

Gilt das auch für Kapitalerträge? Sind es ab Januar 25 % oder kommt der Soli noch obendrauf wie bisher auch?

Gruß Sebastian I

Hallo Sebastian I,

für Aktionäre bleibt der Solidaritätszuschlag auch im nächsten Jahr erhalten. Zur Kapitalertragsteuer von 25% kommt weiterhin der Soli mit 5,5% davon obendrauf. Jedenfalls bis das Bundesverfassungsgericht die Regelung kippt, denn verfassungsgemäß ist sie nach allem, was man so liest, nicht.

Viele Grüße Ben

Hallo Ben,

danke für die wertvollen Hinweise in deinem Artikel. Das ist wirklich sehr hilfreich.

Es ist schon sehr interessant, dass im Fall französischer Aktien der Abzug des Solidaritätszuschlag, der eben nicht auf die vollen 25% der Abgeltungsteuer erfolgt, hier zu einer etwas geringeren Gesamtsteuer als bei deutschen Aktien führt, auch wenn in deinem Beispiel der Vorteil bei nur EUR 1,36 liegt. Aber immerhin.

Viele Grüße

Holger

Hallo,

ich frage mich gerade, ab wann sich die DKB Bearbeitungsgebühren eigentlich lohnen? Ich habe nur etwa 26€ französische Dividende erhalten dieses Jahr (LVMH). Selbst bei richtiger Versteuerung steigt der Gesamtbetrag wahrscheinlich nur über knapp 30€, oder? Dann wäre die Bearbeitungsgebühr fast so hoch wie die zusätzlichen Zahlungen. Oder rechne ich da falsch?

Vielen Dank für die Antwort!

Jenni

Hallo Jenni,

wenn Du nur LVMH als französische Aktie im Depot hast und so wenig Dividende bekommen hast, dann lohnt sich der Aufwand nicht. Zwar ist die Bearbeitungsgebühr von 11,90 € für 3 Jahre, also 3,97 € pro Jahr. Aber Du hast ja auch noch Portokosten für das Formular an das Finanzamt und die Weiterleitung an die DKB. Plus Deine eigene Zeit.

Aber wenn Du mit steigenden Dividenden rechnest und/oder noch weitere französische Aktien kaufen willst, dann sieht die Rechnung evtl. schon wieder besser aus!

Viele Grüße Ben

Hallo Ben,

ich lade mir seit Jahren beim Bundeszentralamt für Steuern die PDF-Liste „Anrechenbare ausländische Quellensteuer“ herunter.

In den Listen bis 2017 stand bei Frankreich:

Nationale Quellensteuer 21%, anrechenbar 15%

Seit 2018 steht in den Listen bei Frankreich:

Nationale Quellensteuer 12,8%,

Meines Erachtens benötigt man keine Wohnsitzbescheinigung 5000-DE mehr.

Sind denn hier im Blog Anleger, die französische Dividenden bekommen ohne die Wohnsitzbescheinigung eingereicht zu haben, bei denen dürfte auch nur 12,8% Quellensteuer einbehalten worden sein.

Hat jemand hier im Blog Erfahrung mit Dividenden bei norwegischen Aktien. Bisher war es mühselig, die Quellensteuern in Norwegen und anschließend in Deutschland zurückbekommen.

Seit 2019 gibt es die Möglichkeit, eine Wohnsitzbescheinigung des Finanzamtes einzureichen, mit einer Erklärung, man ist privater Eigentümer der Aktien. Das Formular heißt:

„Application – reduced withholding tax rate“

Hat jemand eine Idee, welche Bank dies ermöglicht und wie hoch die Gebühren sind.

Viele Grüße

Peter

Hallo Peter,

hier gibt es Informationen zur Quellensteuer in Norwegen:

https://marcowenzel.de/quellensteuer-in-welchen-laendern-welche-sitten/

Soweit mir bekannt, ist es ratsam in Norwegen für die Rückerstattung das DBA-Verfahren zu wählen. Der Aufwand hält sich eigentlich in Grenzen.

Viele Grüße

Holger

Hallo Holger,

ich stelle seit mehr als 10 Jahren Steuerrückerstattung in Norwegen. Früher ging das formlos, nur mit Wohnsitzbescheinigung des Finanzamtes.

Seit dem 01.01.2019 hat Norwegen eine neue Regelung veranlasst.

Am 17.01.2021 habe ich unter:

https://www.divantis.de/quellensteuer/

die Möglichkeiten der Rückerstattung, bzw. Vorabreduzierung erklärt, unter Verwendung der norwegischen Vorgaben, in Übereinstimmung mit dem DBA-Abkommen zwischen Deutschland und Norwegen.

Die DKB-Bank ermöglicht die Vorabreduzierung der Quellensteuer auch in Norwegen.

Ich habe ein Depot bei der DKB-Bank eröffnet und die DKB-Bank am 21.01.2021 per Internet beauftragt die norwegischen Aktien vom S Broker ins Depot bei der DKB zu überführen.

Vermeintlich per Internet geht so:

Das im Internet ausfüllte Formular wird bei der DKB oder Dienstleister ausgedruckt und in der Eingangsreihenfolge bearbeitet. Dann wird eine Kopie an, zum Beispiel, S Broker geschickt und nach Eingangsreihenfolge bearbeitet. Wenn der Auftrag bearbeitet wird merkt der S Broker, es ist ja nur eine Kopie. Dann bekommst du eine E-Mail vom S Broker und du musst dich mit einer gesicherten Mitteilung und TAN ausweisen und den Auftrag bestätigen. Dann wird die Mitteilung in die Eingangsreihenfolge gelegt und der Auftrag wohl irgendwann bearbeitet. Meiner ist bis heute unerledigt.

Ich kann nach meiner Erfahrung nur jeden raten, bei Depot-Übertragungen, auch teileweise, direkt die derzeitige Depotbank zu beauftragen, den Transfer vorzunehmen. Dann ist man einmal in der Eingangsreihenfolge.

Über das Ergebnis werde ich nach Abschluss berichten. Wenn die Steuerreduzierung für meine Dividendenzahlungen im März nicht klappt, dann wird mein Depot und andere den S Broker verlassen.

Viele Grüße

Peter

Hallo Peter,

danke für deine sehr wertvollen Hinweise.

Es wäre eine deutliche Zeitersparnis, wenn eine Vorabreduzierung der norwegischen Quellensteuer von 25% auf 15% möglich wäre. Damit wäre der Antrag an das norwegische Finanzamt zur Rückforderung von 10% Quellensteuer (gemäß dem DBA) mit dem Formular “Application for refund of Norwegian withholding tax under a Double Taxation Treaty” dann nicht mehr erforderlich.

Wenn ich dich richtig verstehe, stellst du bei der DKB einen Antrag auf Quellensteuervorabreduzierung auf norwegische Dividenden. Die DKB hat dir auch bereits am 19.01.21 zugesagt, diesen Antrag für eine Gebühr von 11,90 € zu bearbeiten.

Benötigt wird eine Ansässigkeitsbescheinigung mit Bestätigung vom deutschen Finanzamt und ein BO Certificate (Beneficial Owner Certificate). Beide Formulare hat dir die DKB zur Verfügung gestellt.

Im Ergebnis wäre dann auf norwegische Dividendenzahlung eine reduzierte Quellensteuer von 15% fällig statt bisher 25%. Deine Depotbank zieht also bei der Dividendenzahlung den reduzierte Quellensteuer ab.

Habe ich das alles soweit richtig verstanden/wiedergegeben?

Noch eine andere Frage:

Bist du sicher, dass deine Aktien in Norwegen gelagert werden? In Deutschland gehandelte norwegische Aktien werden i.d.R. bei Clearstream Banking Luxemburg gelagert. Soweit mir bekannt, ist eine Depotübertragung von im Ausland gelagerten Aktien auch recht aufwendig und teuer.

Viele Grüße

Holger

Hallo Holger,

Du hast es richtig verstanden und wiedergegeben. Das Formular für die Ansässigkeitsbescheinigung habe ich mit auf der Internetseite der norwegischen Steuerbehörde heruntergeladen und schon beim Finanzamt abstempeln lassen, damit es schneller geht.

Ich habe bei der DKB einen Depotübertrag per Internet durchgeführt. Heute, nach fast 5 Wochen sind die Aktien aus meinem alten Depot bei S Broker ausgebucht. Bei der DKB sind sie noch nicht eingebucht. Wenn sie eingebucht sind, kann ich die Formulare bei der DKB bestellen.

Wenn Du wechseln willst, kann ich Dir nur raten, bei der DKB das Formular im Internet zur Depotübertragung ausfüllen, ausdrucken, unterschreiben und direkt an Deine derzeitige Bank schicken. Dies verkürzt den Vorgang um Wochen.

Alle vier norwegische Aktien die ich habe, habe ich über Tradegate gekauft und haben Lagerland Norwegen. In Norwegen wird für jeden Aktienbesitzer ein VPS-Konto angelegt, Deine Kontonummer (account number) kann Dir Deine Depot-Bank nennen. Norwegen hat vor 2 Jahren das Verfahren wegen der CUM-EX-Betrügereien geändert.

Eine Anmerkung, ich habe auch Aktien in Deutschland gekauft, die Lagerland CH, GB, USA u.a. haben. Teuer wird es nur, wenn Du an ausländischen Börsen direkt kaufst.

Viele Grüße

Peter

Hallo Peter,

meine depotführende Bank, die TARGOBANK, hat mich informiert, dass meine norwegischen Aktien auf das VPS-Konto von Clearstream Banking Luxemburg (VPS-Kontonummer: 153300000145) registriert sind. D.h. meine Aktien sind bei Clearstream Banking Luxemburg gelagert.

Insofern frage ich mich, ob in Norwegen tatsächlich für jeden Aktienbesitzer ein VPS-Konto angelegt wird.

Viele Grüße

Holger

Hallo Peter,

danke für deine Informationen.

Was du zur Verwahrung der norwegischen Aktien schreibst, ist wirklich hoch interessant. Denn ich habe meine norwegischen Aktien ebenfalls über Tradegate gekauft. Auf dem TARGOBANK Kaufbeleg steht bei Verwahrart „WR Norwegen“. Auf eine Anfrage hin hat mir meine Depot-Bank geantwortet, „WR Norwegen“ würde „Wertpapierrechnung Norwegen“ bedeuten. Damit ist mir aber noch immer nicht klar, wo meine Aktien nun verwahrt werden. Ich werde bei meiner Bank die VPS-Kontonummer (account number) anfragen. Dann wird sich klären, ob das VPS-Konto zu Clearstream Banking Luxemburg gehört (VPS-Kontonummer: 153300000145) oder ob, wie du berichtest, für jeden Aktienbesitzer ein eigenes VPS-Konto angelegt wird. Für die Quellensteuerrückerstattung und den Antrag auf Vorabreduzierung es ist sehr wichtig die korrekte VPS-Kontonummer zu kennen.

Noch eine Frage zu deinem Antrag auf Quellensteuervorabreduzierung:

Du sendest doch die beiden erforderlichen Formulare (BO Certificate, Ansässigkeitsbescheinigung mit Bestätigung vom deutschen Finanzamt) an die DKB und diese erledigt dann alles weitere für dich.

Wird denn das Formular “Application – reduced withholding tax rate” auch noch benötigt? Auf diesem Formular steht nämlich, dass man es an die norwegischen Steuerbehörde in Oslo senden soll. Oder leitet deine Depot-Bank dieses Formular zusammen mit den beiden anderen Formularen an norwegischen Steuerbehörde weiter?

Zum Thema „Ansässigkeitsbescheinigung“ habe ich noch gelesen, dass man auch das zweisprachige Formular (in deutscher und englischer Sprache) des Bundesministerium der Finanzen nutzen könnte:

http://www.formulare-bfinv.de/ffw/action/invoke.do?id=034450

Wie sieht denn das Formular aus, welches du von der Internetseite der norwegischen Steuerbehörde heruntergeladen hast? Ich vermute, es ist zweisprachig in deutsch und norwegisch. Könntest du mir vielleicht den Link zum Formular nennen?

Danke für deine Hilfe.

Viele Grüße

Holger

Hallo Holger,

das Formular “Application – reduced withholding tax rate” ist die Ansässigkeitsbescheinigung. Unter Punkt 3 klickst Du den oberen Kreis an, „standard double taxation treaty rate“ an.

Das Standard-Formular des BMF konnte man bis 2018 verwenden.

Ich gehe davon aus, das neue Formular ist maschinenlesbar.

Unter https://www.divantis.de/quellensteuer/ habe ich den Link genannt. Wenn Du mit WIN10 auf die Seite gehst, dann kannst Du dir die Seite auf deutsch übersetzen lassen.

Wenn Du bei der DKB deine Aktien im Depots hast, dann schicken die dir die beiden Formulare zu.

Die Formulare musst Du dann zur DKB per Post schicken, die leiten sie über Clearstream weiter an den norwegischen Agent.

Ich habe gerade bei meinem DKB-Depot gesehen, die Aktien sind eingebucht, aber OHNE EINSTANDSKURSE! Warum das so ist, kann ich erst am Montag in Erfahrung bringen.

Viele Grüße

Peter

Hallo Peter,

nochmals danke für Hilfe. Jetzt ist mir klar, was zu tun ist.

Übrigens erscheinen die Einstandskurse bei einer Depot-Übertragung meist einige Tage später von allein. Die Verzögerung scheint mit steuerrelevanten Meldungen zusammenzuhängen.

Achte neben der Übertragung der Wertpapiere auch auf die Übertragung von eventuell vorhanden Verlusten.

Viele Grüße

Holger

Nach den guten Erfahrungen mit Aktien aus der Schweiz, habe ich jetzt ein Depot bei der DKB eröffnet und dorthin alle meine Aktien aus Frankreich übertragen. Meinen Antrag 5000-DE ausgefüllt und vom hiesigen Finanzamt bestätigen lassen und die Wohnbesitzbescheinigung zur DKB geschickt. Jetzt bin ich einmal gespannt, ob das auch so gut abgewickelt wird. Für die ganzen Aktionen habe ich ungefähr 2 Wochen an Zeit gebraucht und vielleicht insgesamt 1 Stunde an Arbeit investiert: Kosten bisher: Eine Briefmarke für den Brief nach Berlin zur DKB.

In der Ansässigkeitsbescheinigung wird unter B) nach „Name und Anschrift des Schuldners

der Vergütungen (ausschüttende Gesellschaft) “ gefragt. Was ist hier auszufüllen, wenn ich per se für ein Land (in meinem fall Kanada) vorgehen möchte? Ist die Lagerstelle Clearstream Banking FFM (849000 / 40030000) richtig?

Seither hatte es mit den 12,8% (einbehalten und angerechnet) wunderbar geklappt. Gestern wurden mir allerdings bei Alstom 26,5% einbehalten und 12,8% angerechnet, obwohl die 3 Jahre noch laufen. Ist das ein Fehler der DKB oder gibt es französische Aktien, wo das mit den nur 12,8% nicht funktioniert?

Hallo Peter,

mir ist nichts dergleichen bekannt. Am Besten direkt an die DKB wenden, die sollten die Lösung kennen und hoffentlich direkt auch Deine Dividendenabrechnung korrigieren.

Viele Grüße Ben

OK, danke. Ich werde dann berichten.

Hallo Ben,

ich habe heute die 1. Dividende (Total) nach der Antragsstellung 5000-DE erhalten, es wurde nur noch 12,8% einbehaltene Quellensteuer abgerechnet, aber keine 13,7% rückforderbare Quellensteuer mehr einbehalten. Ich bin natürlich begeistert, vielen Dank. LG Werner

Habe ein Problem mit Aktiensplitting von Vivendi / UMG das als Dividendenausschüttung deklariert wurde; und nun Ertragssteuern in Deutschland anfallen , obwohl kein Ertrag angefallen ist. Das Splitting wurde 1:1 durchgeführt und die Summe der Kurse sind wieder gleich wie der Ursprüngliche von VIVENDI. Hat jemand ähnliche Probleme ?

[angebliche Abgeltungssteuerpflicht bei Aktiensplit und Spinoff]

Ob andere Leute ähnliche Probleme haben? Klar. Das Netz ist voll von entsprechenden Berichten und auch einschlägigen Urteilen. Ein Aktiensplit ist nicht steuerpflichtig, auch ein Spin-Off ist es nicht, wenngleich immer wieder Banken und Finanzämter das anders sehen.

Du wirst die abgezogene Abgeltungssteuer wiedersehen, wenngleich es sein kann, daß Du darum klagen mußt. Fragt sich halt, ob sich der Aufwand für die Klage angesichts der fraglichen Summe lohnt.

Ich würde erstmal bei meiner Bank nachhaken und einige passende Aktenzeichen dazulegen, die Du im Netz problemlos findest.

https://blogs.pwc.de/steuern-und-recht/2020/06/30/keine-steuerpflichtige-sachausschuettung-durch-zuteilung-von-aktien-beim-spin-off/

Hallo Achim ,

vielen Dank für deine Unterstützung – bei meine Bank scheinen nur noch völlig überforderte Leute zu sitzen -bin momentan bei einer Steuerlichen Belastung von über 40 % des abgespalteten Aktienpakets – also ohne jeglichen Ertrag – da die Stammaktie um diesen Anteil natürlich weniger Wert würde.

Hallo Thomas,

der Bundesfinanzhof hat gerade letzte Woche ein Urteil veröffentlicht, wonach bei US-Gesellschaften ein Spin-Off steuerneutral ist, wenn er ähnlich wie eine Abspaltung nach deutschem Recht strukturiert ist. Hier gibt es das Urteil. Darauf würde ich mich auch im Fall Vivendi/Universal Music berufen.

Viel Erfolg!

Viele Grüße Ben

Hallo Achim,

sorry für die späte Antwort . Das Splitting wurde von meiner Bank als Dividende verbucht und vollständig als Ertrag gewertet, also mit fränzösischer und deutscher QUAST versehen. D.h. die Abspaltung von UMG Anteile ( 4/5 des Gesamtwertes wurde als Dividende und somit als Ertrag gewertet ).

Da VIVENDI nun noch weitere Abspaltungen angemeldet hat, habe ich diese verkauft, um das Dilemma eine zweites Mal zu umgehen. Der Verkauf von Aktien die vor 2005 eingebucht wurden unterliegen keiner Steuer für den Kursgewinn. Sie können auch deshalb keinen Verlust ausweisen. Nach diesem Termin können Aktien mit Kursverlusten gegen Aktien mit Kursgewinnen verrechnet werden !

Die QUAST vom Splitting ( 2021 ) werde ich aufgrund des relativ niedrigen Betrages nicht einklagen !

Habe mich nun entschieden meine restlichen VIVENDI-Aktien zu verkaufen !

Diese Aktien haben ja einen großen Wertverlust durch die Abspaltung von UMG erfahren.

Steuerlich gesehen fallen nun Kursverluste an , die eigentlich mit den Steuern durch die Splitting- Dividende-Erträge gegengerechnet müßten. Weiß jemand wie dies funktioniert und wie das beim Verkauf beantragt oder deklariert werden muss !

Wie ist denn die Geschichte mit dem Split ausgegangen? Du hast gefragt, man hat Dir geantwortet. Ich hätte es begrüßt, wenn Du damals zeitnah berichtet hättest, was schließlich herausgekommen ist.

Ich kann den Kursverlauf der Vivendi-Papiere aus dem Internet nicht recht beurteilen. Google zeigt einen komischen Sprung im September 2021; Yahoo beispielsweise zeigt den nicht.

Für einen vernünftigen Ratschlag braucht man eigentlich konkrete Zahlen.

Wenn Du für die Vivendi-Aktien mehr bezahlt hast, als sie nun wert sind (und als Du nun durch den Verkauf erlöst), dann realisierst Du einen Verlust, den Deine Bank entweder gegen Aktiengewinne des gleichen Jahres rechnet. Hast Du in diesem Jahr keine realisierten Gewinne, schreibt die Bank den Verlust in den Verlusttopf Aktien schreibt. Der überdauert die Jahre, so daß die Bank Dir einen Gewinn in einem Folgejahr dagegenrechnet. Rückwirkend verrechnet sie nicht, die Steuer von damals bekommst Du auf diese Weise nicht zurück. Auch mit Dividenden verrechnen geht aktuell nicht. Es ist ein Verfahren dagegen anhängig; ich könnte mir vorstellen, daß dazu irgendwann im Laufe der kommenden 20 Jahre ein höchstrichterliches Urteil ergeht. Aktuell jedenfalls sind Aktiengewinne/verluste und alle anderen Wertpapierergebnisse streng voneinander getrennt.

Die Steuer sollte bei Wertpapiertransaktionen immer der letzte Aspekt sein, der dabei berücksichtigt wird. Wenn Du meinst, daß Du die Papiere verkaufen solltest, dann mach das einfach. Was steuerlich dabei herauskommt, kann man hinterher sehen.

Hallo, der Titel ist einfach nicht korrekt. „französische Dividende ohne Quellensteuer ausgezahlt!“ ?

Egal ob du das „vereinfachte Verfahren “ oder das Erstattungsverfahren

(Normalverfahren) machst, es bleiben immer 15 neu 12,8 % Quellensteuer (Abzug an der Quelle) nach DBA in Frankreich.

Die steurliche Veranlagung in Deutschaldn kommt dann noch oben drauf.

Hallo Klemens,

rein formal hast Du natürlich recht. Wenn Du es aber vom Ergebnis her betrachtest, dann ist der gesamte Steuerabzug bei der französischen Dividende niedriger als bei einer deutschen Dividende. Und deshalb halte ich die Überschrift für eine zutreffende Zusammenfassung.

Viele Grüße Ben

Moin,

ich habe heute von der dkb einen Brief bekommen. Ich soll das Formular 5000de für 2022 einreichen. Mein altes wäre ungültig.

Das alte Formular ist aber von 2021 und doch eigentlich drei Jahre gültig? Oder?

Fabian schreibt:

| Ich habe heute von der DKB einen Brief bekommen. Ich soll das Formular

| 5000de für 2022 einreichen. Mein altes sei ungültig.

Ich habe einen solchen Brief auch bekommen. In meinem Fall war das zeitlich richtig: Ich habe das letzte Formular im Dezember 2019 eingereicht, weil ich wollte, daß es für die Total-Dividende am 6.1. des Folgejahres noch reicht. Das hat leider nicht geklappt :-(, aber rein formal galt das Formular für 2019, 2020, 2021.

Die DKB schreibt aktuell:

> Eine Übergangsregelung gibt Ihnen die Gelegenheit, das Formular bis Anfang

> März 2022 einzureichen. Sollte dies bis dahin nicht erfolgen, werden die in

> dem Jahr bereits gezahlten Dividenden rückwirkend bis zum 01.01. korrigiert

> und mit voller Quellensteuer neu abgerechnet.

Zu meinem Fall: Ich hatte Total im Depot, die zahlen um den 6. Januar die erste Quartalsdividende. Ich habe das Formular über die DKB eingereicht, und man hat mir für diese Quartalsdividende dann doch wieder die volle Quellensteuer abgeknöpft. Auf Rückfrage hieß es dann, das Formular (das immer ab dem bescheinigten Jahr gilt, in meinem Fall also für Dezember 2021, das ganze Jahr 2020 und das ganze Jahr 2021) hätte 14 Tage vor Dividendentermin vorliegen müssen. Damit das zeitlich hinhaut, hätte ich das Folge-Formular nach damaligem Recht bereits im Jahr 2021 erneuern müssen (also nach 2 Jahren und nicht nach 3), weil sonst diese 14-Tage-Frist nicht zu schaffen gewesen wäre.

Mir war das zu dumm, Total hat sich auch nicht besonders toll entwickelt, also habe ich die Aktie abgestoßen.

Ich komme nach Jahrzehnten der Einzelaktienanlage von Einzelaktien ab und will mich auch nicht von den Grillen gerade des frz. Fiskus ärgern lassen, der es offensichtlich darauf anlegt, ausländischen Anlegern möglichst viel Quellensteuer abzunehmen, indem er dem Anleger fast unerfüllbare Bedingungen setzt. Die Formulierung im Brief der DKB deutet eine Änderung der Handhabung im Detail an, sie schreiben ja, man kann das Formular im Januar oder Februar 2022 nachreichen.

Ich werde vermutlich in Zukunft aber überhaupt keine Einzelaktien mehr kaufen, auf jeden Fall allerdings keine französischen (und auch keine spanischen).

Für mich spielen Änderungen in diesem Thread also keine Rolle mehr. :-)

Hallo Achim,

bei der ersten Freistellung der DKB, kann das sein. Aber in der Verlängerung für französische Aktien wurden bei mir nur 12,8% abgezogen, obwohl meine Unterlagen noch nicht dort waren. Eine Verkürzung der 3 Jahre auf 2 Jahre kann ich nicht bestätigen.

Evtl. hast Du die Dokumente bereits in 2019 eingereicht, um die Dividende der TOTAL voll zu erhalten?

Bisher wurde ich von der DKB immer unterstützt und die Fragen alle beantwortet. Ich bin zufrieden mit dem Broker.

Wer natürlich nur für 2000 EUR französische Aktien hält, für den rechnet sich der Aufwand nicht. Die Kosten decken den Dividendenerlös normalerweise nicht. Diese Situation gibt es aber in vielen Ländern, da häufig erst Auszahlungen von mehr 10 EUR vom Finanzamt des jeweiligen Staates angenommen werden oder Anträge bei einer Depotbank ab 10 bis weit über 100 EUR kosten. Beispiel: die Kosten für ein Tax-Voucher für schweizer Aktien. Genau aus diesem Grund haben viele unterschiedliche Broker.

Hallo BörsenHai,

ich weiß bis heute nicht, was der Tax-Voucher genau sein soll. Meine Schweitzer Aktien habe ich über die DKB gekauft (Roche; Novartis – Direkthandel Baader Bank; Nestle – damals noch über die Schweizer Börse; Partners Group- Direkthandel Baader Bank) .

In den Monaten März;April und Mai erhalte ich dann jeweils die Belege über die gezahlten Dividen in meinem Postfach bei der Bank, welchen ich nur noch auf der Internetseite (Schweiz) hoch lade.

In der regel, einige Tage Später kann ich dann den Beleg runter laden, um Ihn beim Finazamt stempel zu lassen. Das ganze geht dann wieder in die Schweiz nach Bern.

Und was ist nun der Tax-Voucher? Ich habe noch nichts bei der DKB anfordern müssen!

Gruss marcus

Hallo,

mir machen momentan die Gerüchte, über einen möglichen Verkauf der DKB Bank etwas Sorge. Wie wird sich in einem solchen Fall, dass Verhalten auf die Vorabermäßigung der französichen Quellensteur auswirken?

Am Beispiel:

Dividende 100

Quellensteuer in Frankreich (30%) 30%

Abgeltungsteuer in Deutschland (25% abzgl. Quellensteuer 12,8%) 12,2%

Gesamtsteuerbelastung 42,2%

Nettodividende 57,8

(Kirchensteuer & Soli mal nicht beachtet)

wird die Geschichte nämlich schon recht happig.

Ich überlege nämlich gerade mir noch Air Liquide ins Depot zu legen!

Gruss Marcus

Wie schon geschrieben: Ich bin mit französischen Aktien (und dem französischen Fiskus) durch.

Ganz so schlimm, wie Du es schreibst, ist es nicht.

Wenn Du nichts machst, behält der frz. Fiskus mittlerweile nur noch 28% ein (früher waren es 30%), davon sind 12,8% anrechenbar (früher waren es 15%).

Diesen Betrag multipliziert der deutsche Fiskus mit 4, somit erhältst Du den Teil der Dividende, der durch die anrechenbare ausländische Steuer quasi bereits versteuert ist. Du ziehst diesen Betrag von der Bruttodividende ab und erhältst den Teil, der nach deutschem Recht noch zu versteuern ist.

Davon zahlst Du 25% KESt + SolZ + ggf. KiSt.

Zusammen: 40,9% Steuerbelastung (ohne Kirchensteuer).

Man sollte die absoluten Beträge im Auge behalten.

Ich hatte einen Posten Total von etwa 20.000 Euro, dafür gab es im Jahr brutto etwa 800 Euro Dividenden. MIT Quellensteuerreduktion waren das dann etwa 600 Euro netto; OHNE Quellensteuerreduktion sind mir etwa 120 Euro im Jahr durch die Lappen gegangen. Einem solchen Betrag kann man schon nachgehen.

Unser werter Gastgeber hat von sehr vielen Aktien jeweils sehr kleine Posten. Wenn man nicht einen Posten von 20.000 hat, sondern nur 2.000, dann verliert man im Jahre nicht 120 Euro, sondern nur 12. Fragt sich, ob man eines solchen Betrags wegen den Aufwand einsetzen sollte. In dem Fall fallen ja auch die schmalen 11,90 Euro Gebühr ins Gewicht, die die DKB alle 3 Jahre möchte.

Hallo Achim,

danke für die Ausführung. Diese Steuern beeinflussen natürlich Investment-Entscheidungen.

Mit LVMH im Depot bin ich die letzten Jahre sehr, sehr gut gefahren, aber das lag weniger an der Dividendenausschüttung.

Du schreibst oben, dass Du vermutlich keine Einzelaktien mehr kaufen willst – wie sieht Dein Plan aus? Aktien behalten und Neuanlage via ETF (AC? World?) oder nur noch Immobilien, oder…?

VG

1Steven1

Hallo Achim,

zur Klarstellung: die 11,90 € Gebühr der DKB gelten für 3 Jahre und für alle französischen Aktien im Depot. Ich zahle die also einmal, egal wie viele Positionen es sind. Der Break-Even liegt damit bei 3,97 € weniger Quellensteuerabzug im Jahr!

Und bei den französischen Aktien habe habe ich eine solche von Dir beschriebene Positionsgröße lediglich bei L’Oréal (1.900 €). Danone ist 4.000 € groß, Veolia 7.700 € und VINCI 12.700 €. In Summe liege ich damit mit 26.400 € auf einem Niveau über Deinen früheren Total-Aktien.

Und ich bin sehr froh, dass die DKB diesen Service anbietet. Hoffentlich ändert sich daran auch nichts!

Viele Grüße Ben

Hallo Ben,

das ist auch genau der Punkt. Sollte sich der Verkauf wirklich bestätigen, was passiert dann mit der Vorabermäßigung?

Eine andere Bank konnte ich bisher nämlich nicht finden, die diesen Service anbietet.

Gruss Marcus

Hallo Marcus,

zunächst bin ich entspannt. Ich gehe davon aus, dass die Lösung der DKB vom IT-System abhängt. Und das ändert sich durch einen Verkauf ja nicht. Man müsste dann schauen, wer der Käufer ist. Vielleicht ist es ja eine andere Landesbank oder die Deka-Bank? Dann ändert sich vermutlich für uns nichts. Und auch bei einem Verkauf an einen Bieter außerhalb des Sparkassensektors muss das nicht zwangsläufig etwas bedeuten. Ein Private Equity-Unternehmen würde auf einen Abschluss eines entsprechenden Servicevertrages mit der BayernLB drängen (ich gehe davon aus, dass die Quellensteuerlösung mit deren IT-Lösung zusammenhängt). Nur beim Verkauf an eine andere Bank, die anschließend eine Integration der IT-Landschaft anstrebt, hätten wir ein Thema. Aber auch das würde dauern. Eher Jahre als Monate. In jedem Fall genug Zeit, um sich Gedanken zu den Investments in französische Aktien zu machen. Aktuell ist das für mich kein Thema.

Viele Grüße Ben

Hallo Ben,

danke für deine schnelle Antwort und deinen Blickwinkel zu der Geschichte!

Gruss Marcus

Hallo Marcus, hallo Ben,

ich habe ein Depot beim sbroker und bei der DKB, meine Frau eines bei einer Volksbank.

Der sbroker hat den Dienstleister gewechselt zum 01.11.2021, von der HSBC Bank zur dwpbank. Die Dividendenbelege sehen nun bei allen Banken identisch aus, nur mit anderem Logo und anderer Adresse. Die Dividende wird nun bei allen Banken 2 Tage nach dem Payday gezahlt, die Umrechnungskurse sind identisch, bisherige Feststellung.

Der sbroker ermöglicht nun auch eine Vorabreduzierung der Quellensteuer, für 20,00 EUR pro Antrag, für folgende Länder (laut Homepage):

Land (Ertragsart)

Finnland (Dividenden)

Frankreich (Dividenden)

Israel (Dividenden)

Italien (Zinsen / Dividenden)

Japan (Dividenden)

Kanada (Dividenden)

Norwegen (Dividenden)

Portugal (Zinsen / Dividenden)

Schweden (Dividenden)

Spanien (Zinsen / Dividenden)

Südafrika (Dividenden)

Südkorea (Dividenden)

Tschechische Republik (Zinsen / Dividenden)

Ungarn (Dividenden)

Die Volksbank bietet diesen Service auch an, nur zu noch höheren Kosten.

Es gibt Alternativen, nur nicht zu gleichen Kosten.

Viele Grüße

Peter

Hallo Peter P. ,Gruss ins Sauerland. ( Da kam mein Vater her!) . Gilt die Vorabbefreiung fuer all die vielen Laender (je 20€) jeweils nur fuer ein Jahr, oder gilt das fuer einen längeren Zeitraum ?

Hallo Manfred,

dies ist von Land zu Land unterschiedlich. Für Frankreich und Norwegen gilt der Antrag für 3 Kalenderjahre. Ich habe hier gelesen, für Italien ist ein jährlicher Antrag erforderlich. Wegen der Möglichkeit der Vorabreduzierung habe ich vor einem Jahr ein Depot bei der DKB eröffnet und meine Norwegischen Aktien dort hin transferiert.

Die DKB Bank gibt keine Listen der Länder heraus, die diese Vorabreduzierung möglich machen.

Du musst fragen, ist für die Länder A, B, C, …. eine Vorabreduzierung der Quellensteuer möglich und für wieviel Jahre gilt dieser Antrag. Dann bekommst Du die gewünschte Antwort. Beim sbroker habe ich noch nicht nachgefragt, ich habe nur eine E-Mail erhalten mit dem Link zur Internetseite.

Viele Grüße

Peter

> zur Klarstellung: die 11,90 € Gebühr der DKB gelten für 3 Jahre

Das hatte ich so geschrieben.

Ich hatte in einem Vorposting auch geschrieben, daß im Fall Total das Timing so ungüstig ist, daß man die 3 Jahre nicht ausnutzen kann, sondern die Quellensteuerreduktion schon nach 2 Jahren wieder anstoßen muß, und zwar deswegen, weil a) das Ausstellungsdatum zählt und b) das Formular zum Dividendenzeitpunkt bereits 14 Tage vorliegen muß.

Wenn das Dividendendatum aber der 06.01. ist, muß das Formular vom Vorjahr sein, sonst haut das zeitlich nicht hin. Das Formular gilt dann das Vorjahr (n-1), das laufende Jahr (n) und das nächste Jahr (n+1), läuft aber mit dem 31.12. aus. Möchte man auch im Jahr n+2 eine Quellensteuerreduktion haben, muß man das neue Formular bereits im Jahr n+1 einreichen, also überlappend.

Das Scheiben der DKB deutet an, daß diesbezüglich die Usancen milder geworden seien. Für das Steuerjahr 2020 aber war das so, wie geschrieben. Die DKB hat die Dividendenabrechnung vom Januar 2020 mit reduzierter Quellensteuer storniert und mir eine neue mit voller Quellensteuer geschickt, weil die oben genannte Frist nicht eingehalten worden sei. Die nächste Quartalsdividende war dann mit reduzierter Quellensteuer abgerechnet.

Wie gesagt: Mir reicht nun das Gezuppel mit dem französischen Fiskus, ich werde wohl keine französischen Aktien mehr kaufen.

In der Rückschau war Total kein tolles Investment, ich bin froh, daß die weg sind.

Jeder verwaltet sein Depot selbst, es läge mir fern, anderen Leuten Vorschriften machen zu wollen.

| bei der ersten Freistellung der DKB kann das sein.

… nämlich daß die Reduktion der frz. Quellensteuer nicht zieht.

Das sollte aber nicht so sein.

| Aber in der Verlängerung für französische Aktien wurden bei

| mir nur 12,8% abgezogen, obwohl meine Unterlagen noch nicht

| dort waren.

Wann war denn das? Und wie viel später sind Deine Unterlagen dann eingetrudelt?

| Eine Verkürzung der 3 Jahre auf 2 Jahre kann ich nicht bestätigen.

Das brauchst Du auch nicht. Alle anderen haben es ja verstanden, denn ich habe ja präzise beschrieben, wie es dazu gekommen ist.

In der Zwischenzeit scheint dieses Problem behoben zu sein, wer auch immer da seine überbürokratische Handhabung aufgegeben hat.

| Bisher wurde ich von der DKB immer unterstützt und die Fragen

| alle beantwortet. Ich bin zufrieden mit dem Broker.

Wir wollen der Lobhudelei nicht die Zügel schießen lassen. Auch in der DKB arbeiten Menschen mit ihren Fehlern.

Als ich damals die Quellensteuerreduktion einreichen wollte, gab es von der DKB eine hundsmiserabel formulierte Anleitung dazu. Ich habe mir damals die Mühe gemacht, die fraglichen Stellen zu überarbeiten (Nach dem Motto: Kritisieren kann jeder, machs doch erstmal besser!). Keine Antwort darauf von der DKB.

Man muß das Formular in zweifacher Ausfertigung einreichen, das war damals aus der Anleitung heraus nicht klar. Ich habs zweifach zum Finanzamt mitgenommen, die haben es zweifach gestempelt und dann ein Exemplar da behalten. Ich habe das zu diesem Zeitpunkt nicht gemerkt und das eine, mir verbliebene Exemplar zur DKB geschickt. Die DKB hat mit das einfach eingereichte Formular dann per Einschreiben zurückgeschickt (Du kennst das Verfahren? Einschreiben muß ein Berufstätige immer vor Toresschluß zeitnah von der Postfiliale abholen …) mit der Bitte, vom Finanzamt ein zweites Exemplar fertigen zu lassen.

Da hat der DKB-Mann nicht nachgedacht. Wenn ich zwei identische Exemplare einer behördlichen Bestätigung brauche, muß ich die am gleichen Tag abzeichnen lassen. Ein bereits fertiges Stück von vor drei Wochen zu bringen und ein zweites Exemplar mit gleichem Datum zu wollen, das funktioniert in deutschen Ämtern nicht.

Das Einschreiben hätte sich die DKB daher auch sparen können, wäre billiger für die DKB gewesen und einfacher für mich. Was soll ich mit dem zurückgesandten Exemplar? Das ging direkt in den Papierkorb.

Eine erklärende E-Mail wäre billiger und besser gewesen.

Ich hatte 320 Stück Total, die Quartalsdividende betrug um die 120 Euro (mit vollem Quellensteuerabzug) oder etwa 150 (mit reduzierter Quellensteuer). 120 Euro im Jahr Differenz. Angesichts dessen lohnt sie die Vorabreduktion schon.

Aber das ist für mich ja nun Vergangenheit, die Total sind weg, zum Glück. Das hätte ich schon lange machen müssen, die haben sich all die Jahre praktisch nur seitwärts bewegt.

Noch ungeklärt ist die Rückerstattung der überzahlten Schweizer Quellensteuer: Den dazu nötigen Taxvoucher lassen sich viele Depotbanken fürstlich bezahlen, die ING nicht, da hängt er ganz einfach an der Dividendenabrechnung mit dran und kostet nichts extra. Das Einreichen bei der Eidgenössischen Steuerverwaltung ist nicht so schwierig, aber die erstattet die überzahlte Quellensteuer in Schweizer Franken. Diesen Betrag in Euro umzurechnen lassen sich verschiedene Banken auch wiederum fürstlich bezahlen (15 Euro oder so). Kennt einer eine Bank, die bei diesem Vorgang nicht so zulangt?

Bei der comdirect war die Umrechnung CHF nach EUR der eingehenden Quellensteuer-Erstattung für 1,50€ zu haben.

hallo Achim,

zu Deinen Fragen.

1.) Wenn Du noch nie eine befreiung beantragt hast, wirst Du die Formulare nicht zwischen 1.1. und 4.1. die Formulare ausfüllen können, dem Finanzamt zusenden, zurückkriegen und der DKB zuzusenden. Total zahlt 4 mal im Jahr die Dividende, die erste wird man verpassen, es sei denn man macht die Beantragung im November im Jahr davor.

Ich habe durchaus verstanden, wie Du „Verminderung von 3 auf 2 Jahre“ meinst.

2.) In diesem Jahr wurde die Dividende Anfang Januar mit 12,8% abgerechnet. Die erste Version der Unterlagen wurden bekrittelt. Die korrekten Unterlagen dürften gerade eben bei der DKB angekommen sein.

Das mit den zwei Kopien „Für die Franzosen“ kenne ich seit diesem Jahr. Die Vorlage kennt aber 3 Vorlagen: für den Investor, für das Finanzamt, für das französische Finanzamt.

Der Hinweis mit den 2 Kopien waren bei mir in Mail enthalten.

3.) Ich lobe die DKB nicht über den Klee. Ich erhielt aber auf jede Nachfrage eine kompetente Antwort. Ich kenne Banken, da erhielt ich keine Antwert. Ja es erscheint unsinnig die nicht gebrauchten Formulare zuzusenden, aber die Bank benötigt einen Nachweis. bei mir kam es übrigens per normaler Post. Was ist davor passiert, dass die DKB per Einschreiben etwas sendet?

4.) comdirect für ausländische nicht-EURO Überweisungen. Zahlen muss man aber über einen ggfls. schlechteren Kurs. Es gibt aber bis heute keine festen Gebühren dort.

Du täuschst Dich, Börsenhai. Ich habe keine Fragen. Was Du nun nochmals zu beantworten versuchst, ist weiter oben im Thread bereits klargestellt.

Was vor dem Einschreiben passiert ist? Ich habe das oben doch bereits geschrieben: Ich hatte die Wohnsitzbestätigung Ausfertigung im Finanzamt gegenzeichnen lassen und das Formular, auf dem stand „Für die französische Verwaltung“ per normaler Post der DKB zugeschickt. Dieses Formular hat mir die DKB im Original per Einschreiben zurückgeschickt mit der Bitte, ein zweites Exemplar davon einzureichen. Sie hätten wissen können, daß das so nicht geht, sondern ich zwei neue Formulare erstellen, gegenzeichnen lassen und einreichen muß. Hätten sie mir das per E-Mail mitgeteilt, hätte ich eine möglicherweise entscheidende Woche Zeit gewonnen. Der zweite Satz Formulare ist ja Anfang Dezember bei der DKB gewesen, das hat aber nicht gereicht.

Die DKB hat mir die Dividende vom 08.01.2020 zunächst ungeschmälert gebucht, und ich habe mich schon gefreut. Doch wenige Tage später wurde die Buchung storniert und eine Dividende mit vollem Quellensteuerabzug gebucht. Auf meine Nachfrage hieß es dann „Frist nicht eingehalten“.

Ich möchte diesen Thread gern beenden, weil das Thema für mich durch ist.