Jahrelang habe ich bei diesem Depottitel auf eine Nachkaufgelegenheit gewartet. Inzwischen bin ich davon überzeugt, dass es – zumindest in diesem Jahr – keine solche Gelegenheit geben wird.

Denn die Aktie ist seit Jahren hoch bewertet und notiert auch jetzt auf Allzeithoch. Und die Jahresprognose ist aus meiner Sicht zurückhaltend. Bei der näheren Analyse habe ich für mich die Überzeugung gewonnen, dass sie leicht zu erreichen ist. Und damit eine große Wahrscheinlichkeit für eine Anhebung bei den nächsten Quartalszahlen besteht.

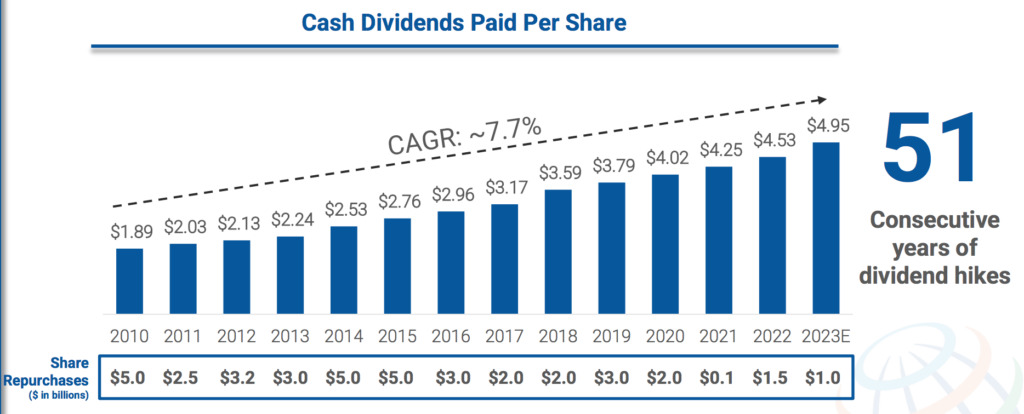

Aber nicht nur die Geschäftsergebnisse stehen auf Wachstum, auch die Dividende wird im Juni das 51. Jahr in Folge erhöht. Was das für mein Investment bedeutet und wie ich die globale Aufstellung des Unternehmens einschätze, erfährst Du in diesem Beitrag.

Seit August 2016 habe ich die Aktie von PepsiCo unverändert mit 120 Stück in meinem Dividendendepot, erstmals gekauft habe ich sie im Mai 2014. Aufgrund der positiven Kursentwicklung ist PepsiCo zu meinem 6. größten Depotwert (Depotgewichtung: 4,7%) geworden. Hier habe ich die Aktie ausführlich vorgestellt.

Der Kurschart zeigt die eindrucksvolle Entwicklung – man kann hier mit Fug und Recht von links Unten nach rechts Oben sprechen:

Dividendenzahlung

PepsiCo zahlt letztmals eine Quartalsdividende von 1,15 US$ je Aktie Für die 120 Aktien in meinem Dividendendepot ergibt das eine Brutto-Dividende von 138 US$. Sie wurde von der onvista bank zum Kurs von 1,09022 in Euro umgerechnet. Vor sechs Monaten lag der Wechselkurs übrigens noch bei 0,9686 und die Netto-Dividende damit 11,85 € höher. Denn dieses Mal verbleibt nach Abzug der Steuern eine Netto-Dividende von 94,23 €. Die Dividende wurde mit Wertstellung 31.03.2023 überwiesen.

Perspektiven

PepsiCo hat traditionell mit seinen Jahresergebnissen auch die nächste Dividendenerhöhung verkündet. Wirksam wird sie allerdings erst zur Zahlung im Juni. Die neue Quartalsdividende wird dann 1,265 US$ betragen, eine Erhöhung um 10%. Damit hat PepsiCo seine Dividende 51 Jahre in Folge erhöht.

In folgender Übersicht, entnommen einer aktuellen Unternehmenspräsentation, ist allerdings gut erkennbar, dass die Dividendenerhöhungen zugleich für einen Rückgang der Aktienrückkäufe sorgen. Damit steigen zwar die Ausschüttungen, aber gleichzeitig sinkt die Zahl der Aktien nicht mehr so stark wie in der Vergangenheit. Das muss man sich als Investor bewusst machen: Dividende ist nicht alles.

Ich selbst fühle mich mit der Entwicklung allerdings wohl. Bei meinem letzten Nachkauf 2016 lag die Jahresdividende noch bei 2,96 US$, nun werden es 4,95 US$ sein. Ein Zuwachs von 67% – nur durch Halten der Aktie. Für meinen Erstkauf im Jahr 2014 beträgt das Dividendenwachstum sogar 96%.

Der Blick auf die letzten Quartalszahlen, die zugleich das Geschäftsjahr 2022 abschlossen, zeigt auch, warum die Aktienrückkäufe nicht mehr üppig wie in der Vergangenheit ausfallen.

Denn das Ergebnis ist durchwachsen. Insbesondere der starke US-Dollar bremste das Wachstum, das eigentlich durch die Inflation beschleunigt hätte sein sollen. So wuchs der Umsatz im Quartal um 10,9% und im Gesamtjahr um 8,7%. Bei konstanter Währung wäre das Wachstum jeweils um 3-Prozentpunkte höher gewesen.

Der Gewinn je Aktie erreichte im Gesamtjahr einen Wert von 6,42 US$, was einem Wachstum von 17% entsprach. Damit wird die Aktie weiterhin hoch bewertet, bei einem Aktienkurs von 183 US$ mit dem 28,5-fachen des Jahresgewinns.

Insofern ist es durchaus im Sinne der Aktionäre, dass hier die Aktienrückkäufe deutlich zurückgehen. Denn auch PepsiCo muss diese hohen Kurse ja bei den eigenen Rückkäufen bezahlen.

Im letzten Quartal brach der Gewinn deutlich ein (-67%). Das war vor allem durch Goodwill-Abschreibungen auf die vor einigen Jahren übernommene SodaStream bedingt. Ein hoffentlich einmaliger Effekt.

In der Analyse der Zahlen fällt auf, dass die eigentliche Top-Marke Pepsi deutlich schwächer als andere große Portfolio-Marken wächst. Das liegt sicherlich an der Marktdurchdringung, aber auch am großen Konkurrenten Coca-Cola.

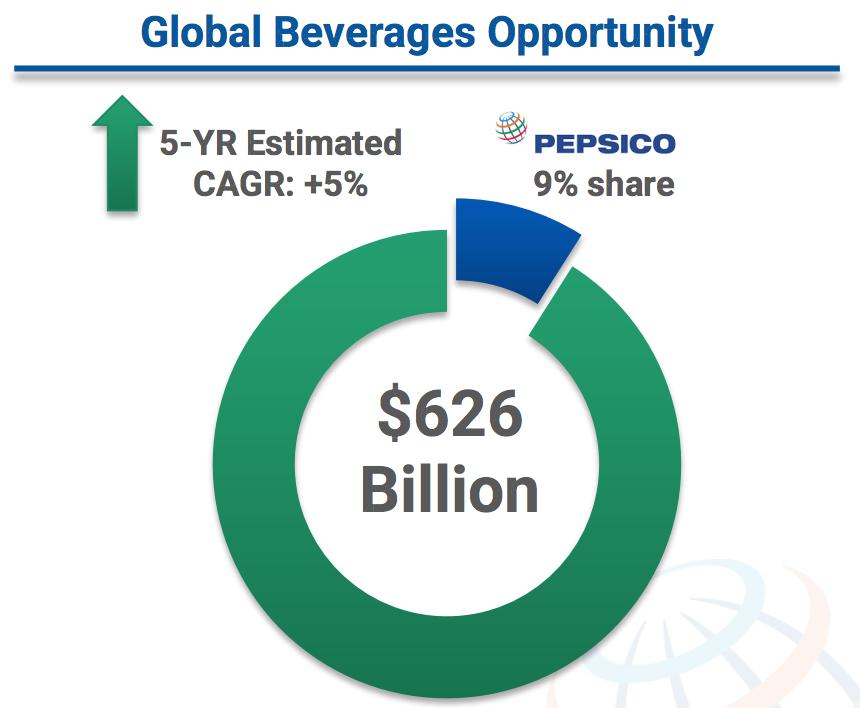

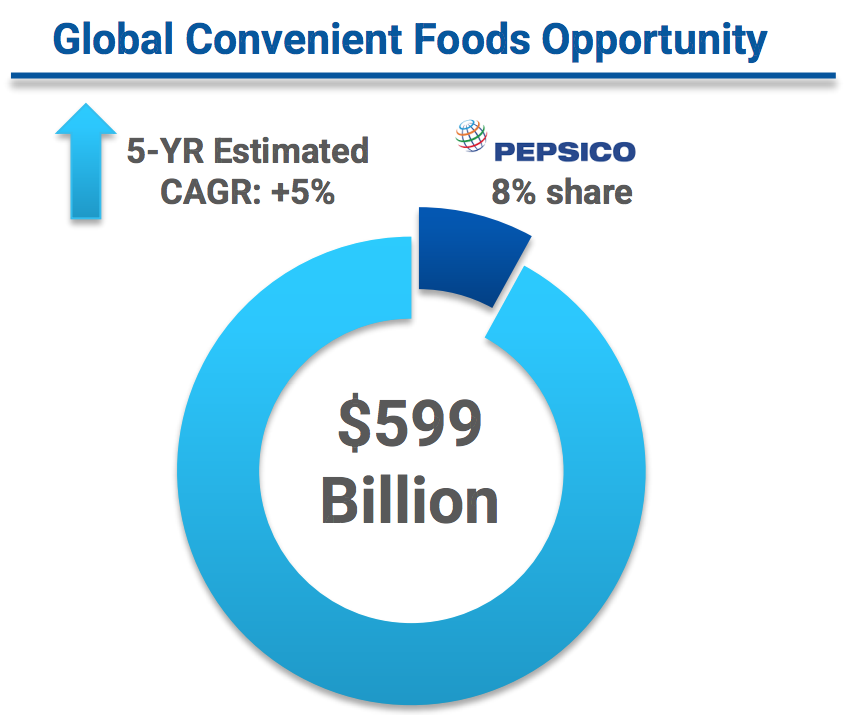

Und das ist der Punkt, den man sich als Investor immer wieder klar machen muss. Die Gesellschaft heißt zwar PepsiCo, ist aber viel, viel mehr als nur Pepsi. Vor allem der Snackbereich wird gerne vergessen, dabei ist er global gesehen genau so wichtig.

Beide Bereiche, Getränke und Snacks, haben ein Marktvolumen von rund 600 Mrd. US$ und werden in den nächsten Jahren rund 5% pro Jahr wachsen. Und der Marktanteil von PepsiCo ist im Getränkebereich mit 9% aktuell noch etwas höher als im Snackbereich (8%). Ich kann mir aber gut vorstellen, dass sich das in den nächsten Jahren verschieben wird.

Insgesamt sehe ich mich mit PepsiCo weiterhin gut aufgestellt. Die Märkte wachsen und es ist genug Potenzial aufgrund der Marktanteile vorhanden.

Die Prognose für 2023 sieht insofern auch ein organisches Umsatzwachstum von 6% und – bei konstanten Währungen – ein Gewinnwachstum von 8% je Aktie vor.

Das sollte relativ leicht zu erreichen sein, da einige Basiseffekte vorhanden sind (Rückzug aus Russland, starker US-Dollar, Goodwill-Abschreibungen) und in 2023 nicht erneut zum Tragen kommen.

Ich bin deshalb zuversichtlich, dass PepsiCo die Prognose im Laufe des Jahres noch nach Oben anpassen wird. Und deshalb gehe ich auch davon aus, dass der Aktienkurs nicht unter Druck geraten wird und sich eher keine Nachkaufgelegenheiten für mich ergeben.

Das bezieht sich aber ausschließlich auf einen möglichen Nachkauf. Meinen Aktienbestand werde ich nicht anfassen. Ich lasse die Gewinne laufen und PepsiCo hat seinen festen Platz unter meinen größten Positionen. Aber erhöhen werde ich die Stückzahl nur bei deutlich niedrigeren Kursen.

Mit einem Depotanteil von 4,7% bin ich aber auch nicht unter Zugzwang und könnte die Position auch dauerhaft bei 120 Aktien belassen. Ich bin da völlig entspannt und freue mich jetzt erst mal auf die Dividende im Juni. Denn mit 10% Erhöhung könnte die Zahlung wieder dreistellig werden – wenn der US-Dollar nicht noch schwächer wird…

Auf einen Blick:

| Unternehmen: | PepsiCo |

| ISIN: | US7134481081 |

| Im Divantis-Depot seit: | 02.05.2014 |

| Letzter Nachkauf am: | 03.10.2023 |

| Stückzahl im Divantis-Depot: | 125 |

| Durchschnittskaufkurs inkl. Gebühren: | 79,51 € |

| Gesamtkaufpreis: | 9.938,84 € |

| Bisher erhaltene Netto-Dividenden: | 2.844,23 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Ja, das ist ein schönes und einfaches Thema. Mir persönlich schmeckt Coca besser als Pepsi.

Aber das ist egal. Bei mir sind beide Positionen locker im grünen Bereich und werden da wohl wohl auch nicht wieder rauskommen, wenn nicht was ganz schlimmes passiert. Habe mit Coca angefangen, die laufen schon länger. Hab aber drüben in USA mal im Supermarkt mal ein ganzes Regalfach voll Gatorade gesehen und gesehen das da auch Warenbewegung im Sinne von kaufen drin ist. Und das nicht nur in einem Supermarkt.

Da hab ichs begriffen. Bin zwar fit, aber kein Studiogänger. Seitdem hab ich Pepsi auch und nicht bereut.

ganz einfach.

Guten Morgen,

ich habe Pepsico während der Corona-Baisse zu €118,50 eingesammelt (und Coca-Cola zu €36,–). OK, mit Bens Einstandskurs kann ich da natürlich nicht mithalten, aber immerhin. Ich tue mich immer sehr schwer damit, Aktien nachzukaufen, mit denen ich ordentlich im Plus bin, weil ich mir nicht den schönen Einstandskurs „versauen“ möchte. Vielleicht ein Fehler, weil es sich eventuell ja gerade bei diese Aktien um Qualitätsaktien handelt….

BG,

Matthias66

…das ist der Grund, warum ich keine LVMH nachkaufe (hätte gerne noch eine, um 10 zu halten), mein Einstandsschnitt liegt knapp unter 600 EUR, das sieht schön aus. ;-)

KO werde ich aber wohl nochmal 10 nachlegen, um meine Langfristzielzahl von 100 Stück zu erreichen.

@M66,Eine Möglichkeit, so etwas zu dynamisieren, bzw. leicht zu handeln wäre Sparplan auf kleiner Flamme, das man doch die Position weiter ausbaut. Der Kurs steigt doch deswegen, weil kaum jemand die Aktien verkauft.

… genau das Problem habe ich auch :)

Ich habe damals Microsoft bei 45€ eingesammelt und wollte nie aufstocken weil der Kurs immer schnell davon gelaufen ist – meine Hoffnung war immer nochmal günstig dran zu kommen… bis heute warte ich darauf.

Wie gehen erfahrene Anleger damit um ? Kaufen sie einen gestiegenen Wert dennoch nach – unter der Voraussetzung natürlich das der Wert attraktiv bewertet ist – oder kaufen sie lieber einen anderen Wert ?

Bei mir ist es daher dann oftmals so, das ich einen Wert kaufe und relativ zeitnah 1-10 Monate später bereits eine Aufstockung vornehme. Nehme ich nicht direkt eine Aufstockung zu ähnlichem Kurs mit, verpasse ich die Chance z.B. Microsoft, Abbvie, Salesforce …

Hallo zusammen,

um die Psychologie zu überwinden, haben sich bei mir verschiedene Depots bewährt. Die erste Position liegt dann im einen Depot mit hohem Kursgewinn. Und die Nachkäufe tätige ich dann in ein anderes Depot. Dann wird mir sowohl einerseits im Onlinebanking weiterhin bei der ersten Position das hohe Plus angezeigt. Und ich habe andererseits auch die Möglichkeit, bei einem möglichen Verkauf selbst zu entscheiden, ob die hohen Steuern auf die erste Position oder weniger auf die zweite Position zahlen will.

Klappt natürlich nicht immer so, aber es erleichtert den Nachkauf zumindest ein bißchen.

Viele Grüße Ben

Hallo James und hallo Matthias66,

ein Ansatz ist, was Ben vorgeschlagen hat, das heisst aber auch Aufwand in der Pflege.

Ich gehe aber davon aus, dass Ihr zu sehr auf die Performancedaten in Eurem Depot schaut.

Ich kenne Eure Sichtweise zu gut, die hatte ich auch einmal. Die Sicht ist unsinnig.

Ich empfehle Euch, schaut eher auf die derzeitige Situation, denn die Kurse von damals sind Vergangenheit und Ihr wollte heute Aktien kaufen. Eine Aktie, von der man überzeugt ist und ins Portfolio passt, nicht zu kaufen, um eine „virtuelle Perfomance“ nicht kaputt zu machen (ihr habt sie ja noch nicht verkauft), ist unsinnig. Ein Kurs sagt nicht aus, dass eine Aktie „fair“ bewertet ist.

Bespiel mit künstlichen Zahlen !!! :

Microsoft

Kurs 40 EUR, KGV 40, KCV 38, Cashflow sank die letzten beiden Jahre um 25%.

Kurs 160, KGV 20, KCV 15, Cashflow steigt seit 8 Jahren um 5%, per anno

Welcher Zeitpunkt wäre der richtige Nachkaufzeitpunkt? „Fairer“ oder „günstiger“ wäre der Kurs von 160 gewesen gemessen am KGV und am KCV, vertraut man weiterhin dem der Cashflow-Maschine. Vorsicht beim Blick auf den Cashflow: Wenn ein Cashflow einmal sinkt, können das auch Zukäufe sein. Das muss man bei der Zahl immer prüfen und recherchieren – wozu haben wir das Internet.

Löst Euch von dem Gedanken, eine gute Performance durch Nachkäufe etwas schlechter zu machen. Say what, wenn Sie weiter langfristig weiter steigt und (sicher) Dividenden erhöht, interessiert Euch das doch in 5 oder 10 Jahren nicht mehr, wenn die Aktie z.B. bei 300 steht? Denn sonst dürftet Ihr gerade bei sehr guten Aktien niemals nachkaufen. Das ist doch unsinnig, oder nicht?

Welche Kennzahlen man anschaut hängt auch von der Branche ab und von eigenen Vorlieben ab. Hier hat jeder seine eigene Meinung. Man muss nur wissen, der KGV kann durch die geschickte Bilanzierung leichter „gesteuert“ werden (Gewinn). Einen Cashflow kann eine Firma weniger gut verstecken.

@James: Nachkauf nach 1 oder 10 Monaten. Das macht bitte jeder wie er will. Das hängt von den persönlichen Vorzügen und der Situation ab. Börse braucht aber auch Geduld – Rückschläge kommen, egal wie klein. Kurse verpassen zu wollen ist FOMO (fear of missing out) – das kann (kann!) gefährlich sein.

Ich habe bei Union Pacific auch ewig gewartet, dass sie billiger wird – dann riss meine Geduld und ich kaufte (aus heutiger Sicht zum Glück). Aber: Nur weil Cash da ist, muss man nicht sofort kaufen. Aber diese Einschätzung trifft bitte jeder selbst, jeder kennt seine Situation besser als andere Foristen.

Beispiel von Matthias von Mitzlaff, er will 10 LVMH haben. Aber bei Kursen von über 850 EUR zuckt auch bei mir kein Kaufbutton (Geduld haben). Mein (Nach-)Kaufziel war 600 und das hatte ich in 2022 dreimal (zum Glück) in kleinen Tranchen ausgenutzt. Nun ist es gut für mich (auch wenn der KGV derzeit auf unter 20 steht (gemessen an den Zahlen von 2022! bei Kurs ca. 700 EUR), also „billiger“ als Pepsi???).

Hallo BörsenHai,

hallo Ihr Mitdiskutierenden,

die Frage ist, wann ist eine Aktie zu teuer und wann günstig, bei dieser Frage scheiden sich die Geister. Die Zaudernden werden immer den richtigen Zeitpunkt für einen Kauf verpassen.

Im Januar 2011 habe ich die ersten Apple-Aktien gekauft, unter Berücksichtigung der Splits für ca. 11 EUR, ein halbes Jahr später die gleiche Menge für ca. 14 EUR. Die Aktie war damals viel zu teuer. Ich war von Apple überzeugt, für starkes Wachstum in der Zukunft. Die Hälfte der Aktien liegen im Depot meiner Frau. Stand heute beträgt der Depotanteil von Apple in unserem Gesamtdepot 10,1%, wir besitzen aber nur noch 35% der gekauften Aktien, wir haben 3 Teilgewinnmitnahmen getätigt. Mit zaudern hätten wir dies nicht erreicht.

Hier könnte ich noch viele Beispiele aufführen, die nicht ganz so erfolgreich sind.

Ob eine Aktie für uns kaufenswert ist, benutze ich folgende Vorgehensweise:

1. Ich benutze einen logarithmischen 10-Jahres-Chart von MarketScreener.com, hier die Einstellung von D (Tag) auf M (Monat) ändern und dann auf 12 Jahre scrollen.

2. Dann ziehe ich mit dem Lineal über den Tiefstpunkten eine Linie, dann eine Parallele hierzu mit den Höchstpunkte, also ich zeichne einen Trendkanal.

Am Beispiel PepsiCo:

Aktuell liegt der Kurs bei knapp unter 185 USD, Steigerung sehe bis 200, Rücksetzer bis auf 170. Für mich drängt sich kein Kauf auf.

Am Beispiel LVMH:

Bei LVMH ist der Trendkanal bis Mitte 2016 mit geringerer Kurssteigerung, danach steigt der Kurs stärker.

Aktuell steht der Kurs bei 889 EUR, mit der derzeitigen Steigerungsrate, beginnend mit einem Kurs von 580 EUR Juli 2022, sehe ich einen Anstieg auf bis 1100 EUR, Rücksetzer sehe ich bis 750 EUR möglich. Das Chance/Risiko-Verhältnis hält sich die Waage, hier könnte man kaufen.

Am Beispiel von Johnson&Johnson, die haben ihre Rechtsstreitigkeiten wegen ihrem Babypuder, mit einem Vergleich beendet. Somit für mich wieder kaufbar:

Der aktuelle Kurs liegt bei 162,50 USD, Rücksetzer sehe ich bis 155 USD, das Kurspotential aber bis 200 USD. Für mich ist das ein Kaufkurs.

Ich ziehe für mich in den Trendkanal eine Mittellinie, im Bereich dieser und darunter kaufe ich, wenn ich absolut vom Geschäftsmodell überzeugt bin.

PepsiCo haben wir im Depot, LVMH hat unser Sohn, der auf meinem Rat hin, im August 22 bei 620 EUR aufgestockt hat. J&J werde ich kaufen.

@ 42sucht21

Microsoft hat 32% Ankeraktionäre, gestern wurden an der Nasdaq 0,2% aller Aktien gehandelt, weltweit ungefähr 0,22%, berücksichtigt man nur die F frei handelbaren Aktien, so liegt die Quote bei 0,3 bis 0,33%. Bei 250 Handelstagen wären das 82% aller Aktien, einige Aktien werden mehrmals im Jahr verkauft, so zu der Theorie von Thomas.

Ich schildere hier nur meine Vorgehensweise, mit der ich sehr zufrieden bin.

Dies ist keine Anlageempfehlung.

Ben, vielen Dank für Deine Analyse zu PepsiCo, sie deckt sich mit meiner.

Viele Grüße

Peter

Hallo Peter,

interessant.

Zum Kauf: Ich nutze auch sehr gerne Marketscreener. In Bezug auf Übersichtlichkeit und Datenakkuratesse ist das meines Erachtens ziemlich weit vorne. Bislang habe ich noch nicht die Bezahlversion, sondern switche zwischen verschiedenen Browsern, wenn ich an das User-Limit gelange. Allerdings finde ich das dauerhaft ein wenig albern und überlege daher ernsthaft, mir doch die Bezahlversion zuzulegen. Nutzt Du auch die entgeltliche Variante und sind dann aus Deiner Sicht die zusätzlichen Möglichkeiten ihr Geld wert (außer, dass man unbegrenzt Surfen darf)?

Zum Verkauf: Es ist und bleibt ein Dilemma, auf das es vermutlich nicht die vorzugswürdige Antwort gibt. Man muss nur ehrlich zu sich sein und sich selbst zu denken geben: Hat man ein etwas größeres Portfolio, und man wechselt doch gelegentlich Titel aus, so läuft gegen einen die statistische Realität, dass Aktien nur begrenzt fallen und doch unendlich steigen können. Will sagen, man kann schon den ein oder anderen Average-Performer mit sich gerne rumschleppen, wenn doch nur sehr wenige Titel richtig schön zünden.

Deine Apple-Teilverkäufe zeigen das ja ganz gut; ohne dass ich hier die genauen Ein- und Ausstiegspunkte kenne, vermute ich aber einmal, dass die insoweit erlösten Mittel woanders nur schwerlich gleich rentierlich wieder angelegt werden konnten. Und gerade Apple: Hier gab es auch ganz schöne heftige Schwanken im Kurs (früher jedenfalls), wonach sich ein Ausstieg seinerzeit hätte jeweils gut bzw. recht „vernünftig“ darstellen lassen (mit anderen Worten: wo man an neue ATHs vielleicht nicht hätte glauben wollen). Ich finde, das ist genau die Krux an der Sache.

Hallo Tobs, Hallo Peter P,

ich denke, wenn die Mitforisten meine Herangehensweise kennen und die von Dir Peter P können Sie sich ein sehr gutes Bild machen und sehen die möglichen Parameter und Vorgehensweisen für einen Kauf.

Bitte nicht vergessen, LVMH ist bei mir bereits die zweitgrößte Position! Deswegen drängt sich das nicht auf, aber PepsiCo habe ich in disesem Jahr für ca. 162€ nachgelegt. Die Entscheidung fiel auch auf Grund meines Portfolios.

@Tobs: Auch bei Erfolg im Kurs wird man irgendwann hippelig. So wie man nicht den günstigsten Kurs zum Einstieg findet (außer bei Glück – wie mein Sohn bei Apple für 116€ Anfang des Jahres), so findet man nur durch Glück genau den richtigen Ausstiegszeitpunkt für Verkauf oder Teilverkauf. Da heisst es Ruhe bewahren und nicht nach (der zukünftigen möglicherweise) Performance schauen. Es ist nicht verboten Gewinne mitzunehmen und woanders zu investieren (Diversifikation).

Ein Beispiel: Ich kaufte eine Aktie für 10 €, sie stieg langsam, ich kaufte einmal nach für 20 € und der Kurs wackelte und innerhalb eines Monats stieg sie von 30€ auf 60€. Ich verkaufte das Einstiegsvolumen. Ich muss dazufügen, es war ein SmallCap und es machte bereits 1,5% des Gesamtinvests aus. Heute ist der Kurs bei ca. 45€.

Die Frage ist:

a) Habe ich 15€ pro Aktie verloren? Weil ich nicht alle verkaufte.

b) Geld habe ich ja nicht verloren, ich habe das Investment abgesichert. Ok, ich habe eine Chance verpasst (Steuern zu zahlen ;) ).

Der Unterschied ist die Sichtweise !!! Verabschiedet Euch davon, dass ihr „vergangenen“ Chancen nachweint. Es ist Vergangenheit, es war Eure Entscheidung. Peter P hatte mit Sicherheit Gründe Teilverkäufe bei Apple zu tätigen und er klingt nicht frustriert.

Na klar, ich halte Peter keine Verkäufe vor er ist sicherlich in Bezug auf seine Entscheidungen ohnehin selbstsicher genug. Die Frage reduziert sich – entemotionalisiert – darauf, ob man auf lange Sicht in der Breite bei Verkäufen doch arg gegen die Statistik zu kämpfen hat. Insbesondere dann, wenn sie gehäuft auftreten. Das ist eigentlich die Absprungsbasis der ganzen Diskussion gewesen, weil einige Leser hier diese Häufung in Ben’s Depot angemerkt hatten.

Die Wirkkraft, dass Aktien langfristig nach oben laufen, entfaltet sich dann nicht so stark, natürlich um so weniger, wie ich dann möglicherweise auch ausgetauschte Titel nach einiger Zeit wiederum austausche. Damit entfaltet sich dann – vielleicht manchmal auch schleichend und unbemerkt – eher das Risiko-Exposure von Aktien, was sich ja eigentlich idealtypischerweise bei langfristigem Halten wie von selbst aussteuert.

Zu Deiner Frage habe ich keine direkte Antwort. Meine Sicht als Cash-Flow-orientierter Anleger, der weniger auf Kursbewegungen setzt: Du musst nun die Steuern aufholen und Dein neuer Titel, den Du mit Mitteln des verkauften Titels finanzierst, muss sich überhaupt erstmal ansatzweise gut entwickeln. Beim neuen Titel hast Du dafür noch keine richtige Evidenz, während Du sie beim verkauften Titel gehabt hast. Ich würde wohl lieber mein Rennpferdchen weiterlaufen lassen und neue Titel nur mit neuem „net-new-Money“ finanzieren. Das möglicherweise mein Rennpferdchen danach erstmal verschnauft und einige Jahre unter dem ATH schleicht, nehme ich dabei bewusst in Kauf (auch wenn es schon frustriert), da ich ihm unterstelle, dass es irgendwann mal wieder neue ATH schafft. Relevant für mich ist, dass in dieser Zwischenzeit der Cash-Flow weiter steigt und daher betrachte ich den Kurs eher nachgelagert. Das setzt aber tatsächlich die „langweilige“ Perspektive eines Compounders voraus. Wer den Titel tatsächlich eher wegen der Hoffnung auf Kursbewegung gekauft, realisiert vielleicht lieber Buchgewinne, so wie es Dir gelungen ist. Deine Aussage, dass es auf die Sichtweise ankommt, trifft also vollkommen zu, wie ich finde.

Hi Tobs,

genau Deine Beschreibung hatte ich mit P&G und Kimberly-Clark. P&G gind 2 Jahre seitwärts, die Auszahlungsquote war erhöht. Ich schichtete in Kimberly um.

Ergebnis: P&G stieg, Kimberly dümpelte. Ja für mein Gefühl ist etwas zu viel Bewegung in Bens Portfolio (ca. 25 – 30%. ???). Ich habe aber bewusst nichts dazu geschrieben, da ich Ben durchaus so einschätze, dass er seine Invests bewusst tätigt – egal ob Verkauf oder Kauf. Ich muss nicht in allem Übereinstimmen. It’s Ben’s Job! :)

Dann war da ein anderes Invest, mit einem Einkauf knapp unter 6 € und ich kaufte, glaube ich, ein halbes Jahr später für 6,5€ zu. Sie stieg bis ca 7,5€ und fiel danach langsam. Ich dachte mit 3,8 ist Sie jetzt aber günstig und für großen Verlust war ich zu „geizig“ – ich wollte es nicht wahr haben, sie zahlten ja weiterhin klaglos Ihre Dividende.

Heute ist die Aktie bei 1,8 €. Vielleicht dachte ich an die obige Situation. Keine Ahnung. So wurde bei mir ein Verlust von 75%, oder anders ausgedrückt aus einem hohen 4-stelligen Betrag ein kleiner vierstelliger Betrag.

Das Invest ist ein europäischer SmallCap und macht 60% mit grüner Energie Geschäfte – ein Selbstläufer dachte ich, einfach durchhalten. ^^ Nur weil in D Geld ohne Ende in grüner Energie verpulvert wird (Strom bezahlt ohne eingespeist zu werden), verdienen die Aktionäre eben nicht (immer) daran.

Heute ist die Situation so, Geld verloren, ich habe etwas gelernt. Ich werde den Verlust dann realisieren, wenn andere „Gewinner“ zur Disposition stehen. Vielleicht geht es ja noch auf 2€? ;) Ich werde es überleben, auch wenn es nicht schön ist.

Auch Erfahrene greifen in die Grütze oder meinen manchmal bei einem Papier die Regeln außer acht lassen zu können! Die meisten veröffentlichen solche Verluste aber nicht.

Für Neulinge (und alte Hasen) auf dem Parkett, gilt: SmallCap, sehr sehr gut anschauen und an die eigenen Regeln halten.

So ist es. Bei mir ist auch nicht alles nach Plan verlaufen. Ich habe selbst genug Krücken und Fehler gemacht.

Ganz überwiegend habe ich immer auf Basis eines Value Ansatzes diszipliniert auf die Bewertung geachtet und bin nicht in Mode-Themen gegangen, das hat schon sehr geholfen.

Davon unabhängig hadere ich auch mit der einen oder anderen Entscheidung im Rückblick.

Gegen Ende 2020 und 2021 hatte mich ein bisschen der Wahnsinn ergriffen, und ich habe in kleinen Portionen wider jeder Vernunft Wachstumsaktien wie Oatly und Beyond Meat gekauft. Und das, obwohl ich das von denen hergestellte Zeug selbst nicht anrühren würde. Also habe ich wider der ratio von Peter Lynch gehandelt, musste also schief gehen. :-). Die dümpeln jetzt bei rund minus 80 Prozent.

Ganz schlimm: Credit Suisse. Hatte ich gekauft bei rund 2,8, aber noch bevor die eigentliche Verwerfung am Markt einsetzte. Deswegen ging ich davon aus, ich kaufe eine Deutsche Bank 2.0 und mit viel Durchhaltewillen wird eine Value Play daraus. Pustekuchen, auf Durchhaltewillen kam es dann sehr schnell überhaupt nicht mehr an.

Ich hatte auch mal Pech mit Luckin Coffee, die bei mir anfänglichem Kursgewinn von 120 Prozent dann wegen eines Bilanzskandals auf um 90 Prozent einbrachen. Ich wurde dort allerdings für meinen Durchhaltewillen sehr belohnt. Hatte dann am Boden sogar dazu gekauft und bin dann wieder fast mit 100 Prozent Gewinn rausgegangen. Da war aber auch eine Portion Glück mit dabei und rückblickend war das eine wilde Kiste. Leider ist mir gerade der Name meines letzten Aktienbuchs entfallen; das ist von einem Fondsmanagers von Fidelity geschrieben (es war nicht Peter Lynch, der hatte aber das Vorwort geschrieben), in dem eine für mich wichtige Aussage war: Man ist entweder Trader oder Anleger, man sollte aber tunlichst der Versuchung widerstehen, opportunistisch im Ansatz hin und her zu wechseln. Das klingt nach einem Allgemeinplatz, aber das habe ich für mich noch mal besonders reflektiert und ist eine wichtige Essenz für mich. Auf mich bezogen bedeutet es, dass ich die größten Fehler gemacht habe, wenn ich von meinem eigentlichen Temperament und Ansatz abgewichen bin.

Darum halte ich immer mehr an meinem stoischen Ansatz fest und lebe mit meinen Fehlern. Wohin zu häufiges, fahriges Wechseln im schlimmsten Fall führen kann, erleben wir ja gerade beim FC Bayern. :-) Das heiß aber nicht, dass meine Vorgehensweise anderen gegenüber überlegen wäre. Es passt eben nur gut zu mir.

Hallo Tobs, hallo BörsenHai,

Tobs, ich benutze nur die kostenfreie Version vom MarketScreener, und ertrage die Werbung.

Bei Apple habe ich die Teilgewinne im 10/18, 9/20 und 8/21 realisiert. Zudem auch kleinere Teilgewinne bei Microsoft, Amazon, Alphabet, Nvidia und Nemetschek.

Der Grund war, die Kurse waren aus meiner Sicht extrem gestiegen, ich habe mit starken Rücksetzern gerechnet. Die Erlöse habe ich für eine Diversifizierung verwendet und in andere Sektoren investiert.

Investiert habe ich in Versicherungen, Medizin, Konsum, Material und erneuerbare Energieunternehmen, teils Aufstockung teils Neuinvestition, zudem ein paar runde, gelbglänzende, 31-Gramm-Stücke.

Von 2019 bis 2022 habe ich die Dividende um 28% erhöht.

Im Gesamtdepot mit meiner Frau sind wir zu 98% in sichere Unternehmen investiert (aus unserer Sicht). Änderungen gibt es nur, wenn das Geschäftsmodell nicht mehr stimmt oder schwachsinnige Unternehmensentscheidungen getroffen werden.

1 bis 2% investiere ich in Aktien, die ein Momentum haben, und setze mir aber Ziele, bei denen ich verkaufe.

Auch in Unternehmen, die „sehr schlechte Quartalszahlen“ berichtet haben, meist wenige Cent unterhalb der Konsensschätzung, und dann in den Keller gehen. Hier habe ich in kurzer Zeit ordentliche Gewinne erzielt.

In 2019 habe ich in 7 Wasserstoffaktien investiert, jeweils 0,2%:

Nel am 1/19, Plug Power 5/19, PowerCell 6/19, Ceres 7/19, Ballard 10/19, ITM 12/19, McPhy 1/20.

Diese 7 Positionen habe ich in 34 Teilverkäufe reduziert, inklusiv den Rest in KW2/2021, 2-4 Wochen später ging es bergab mit Wasserstoffaktien. Ich habe aus 1€ nach Steuern und Spesen 4,7€ gemacht.

Tobs, was will ich Dir damit sagen, keine GIER, lieber „der Spatz in der Hand als die Taube auf dem Dach“. So finanziere ich als Privatier Ausgaben wie neue Waschmaschine, Geschirrspüler, Terrasse neu verlegen, Haus innen uns außen streichen lassen usw. Eine Selbstdisziplin hilft weiter.

Tobs, nun zu Deinem Argument Steuern auf Verkäufen. In 2020 und 2021 habe ich extrem hohe Steuern auf veräußerungsgewinne gezahlt, na und, ich würde gerne 250.000 EUR jährlich an KESt zahlen, dann hätte ich auch einen entsprechenden Verdienst. Wer sagt Dir, der Steuersatz von 25% plus Soli bleibt, was ist, wenn die Ampel den Steuersatz auf 35% anhebt oder Du die Kapitalerträge zu Deinem normalen Einkommen zuzählen darfst und dann voll versteuern must. Stalinistische Zwangsmaßnahmen sind ja voll in Gange durch die Ampel, und Reichenneid gibt es zuhauf.

BörsenHai, seitdem ich Privatier bin und Zeit für meine Geldanlagen habe, investiere ich verstärkt in den MDax, Techdax und in Small Caps.

Bei unseren sogenannten „Blue Chips“ läuft es gut, wenn sich bei einem Unternehmen Schwierigkeiten andeuten, dann wird sofort verkauft, zu ca. 90% richtig gehandelt.

Bei den kleineren Titeln, wir oben beschrieben, läuft es gut, wenn ich mich wie oben beschrieben verhalte.

Probleme sehe ich bei Titeln wie zum Beispiel VARTA, hier bin ich früh eingestiegen, als der Verkauf der Microbatterien rasant anstieg. Als erste Anzeichen kamen, Samsung tritt als Wettbewerber auf, teilte VARTA mit, wir entwickeln größere Zellen für Automobile, und sind schon mit Herstellern im Gespräch. Heute sehe ich, es war von VARTA wohl ein Wunschdenken, ich bin der festen Meinung heute, in Deutschland kann man keine Batterien wirtschaftlich herstellen. Vor Weihnachten waren wir 2 Wochen in Norwegen. In Mo i Rana am Polarkreis, hat die Firma Freyr Battery eine Giga-Fabrik gebaut und die Versuchsfertigung in Betrieb genommen, im Tesla-Tempo. Sie bezahlen 1,7 EuroCent für die kWh Strom, in Tromsö haben wir dann beheizte Bürgersteige gesehen, dies ist billiger als jemand zum Schneeräumen zu beschäftigen. Die „Buchgewinne“ sind zusammengeschmolzen bis auf einen kleineren Restgewinn.

Ähnlich ist der Fall mit Compleo, bin bei Börsenstart eingestiegen. Hersteller eines Mangelprodukts mit Alleinstellungsmerkmal in der Software, Bezahlung und Eichrechtkonform. Der Kurs ist auch rasant gestiegen, Wallbe und Ladeaktivitäten von EON übernommen, gute Strategie? Nicht wirklich, die Zukäufe wurden nicht integriert, sondern es gab 3 Firmen am Markt, teilweise als Konkurrenten. Als der Kurs unter meinem Einstiegkurs lag, habe ich verkauft. In Bergen und in Trondheim habe ich ganze Straßenzüge gesehen, die mit doppelten Ladesäulen von EON ausgerüstet waren.

Es gibt noch mehrere ähnlich gelagerte Fälle bei mir, hier suche ich noch den richtigen Weg für mich.

Ich kann nur den Rat geben, beim investieren vielleicht eine Nacht länger darüber schlafen, als Spontankäufe- und Verkäufe zu tätigen.

Ein schönes Wochenende,

Peter

Sorry, die einzige logische Schlussfolgerung zu einer Aktien-Position, von der ich absolut überzeugt bin,

kann doch nur sein, das die Position weiter ausgebaut werden MUSS . Quasi egal zu welchem Preis.

Wenn wir mal die Summe aller Marktteilnehmer gedanklich auf 1000 Teilnehmer begrenzen,

die im Querschnitt alle so ähnlich clever sind wie wir(haha) und die sehen eine Microsoft z.Bsp. für 40 $

um das Beispiel von Börsenhai zu nehmen, die greifen alle je nach Kassenlage ordentlich zu.

Was passiert? Der Kurs steigt. Ist das Unternehmen immer noch gut? Ja? Was machen die anderen Marktteilnehmer? Die kaufen weiter und immer mehr Marktteilnehmer werden aufmerksam und neugierig.

Nur der kleine Udo, der sich freut, das die Microsoft jetzt bei 60$ steht kauft nicht weiter, nur weil sonst seine Statistik nicht mehr so schön ist?

Wenn alle 1000 Markteilnehmer sich so wie Udo verhalten hätten, wäre die Microsoft heute bei 60$ stehen geblieben. Ist sie das? Nein?

Warum?, Weil alle anderen Marktteilnehmer besser gesehen haben, was es bei Microsoft gibt und gekauft haben wie blöde. Das Rennen haben die anderen gewonnen.

Nicht Udo, der 10 Aktien für 40$ gekauft hat und danach nie wieder. Sicher ein schöner Gewinn, aber wie viel hat Udo verloren, weil er gegen seine Überzeugung von Microsoft für sein Geld lieber andere schlechtere Aktien als Microsoft gekauft hat?

Wenn eine Aktie gut läuft, dann haben was weiß ich 100 000, eine Million oder 10 Millionen Markteilnehmer die gleiche Überzeugung, das das ein gutes Unternehmen ist

und die kaufen weiter mit dem Ergebnis, das der Kurs immer weiter steigt. Es kommen immer mehr Marktteilnehmer und wollen Aktien von Microsoft haben. Wir können mitfahren oder nicht.

Die Schwarmintelligenz, die die Summe aller relevanten Infos zu zum Beispiel Microsoft ist, kennt die Wahrheit

und wenn der Preis steigt, IST ES AUCH EIN GUTES UNTERNEHMEN. Ja, der kann auch mal schwanken,

Die EINZIGE ECHTE Frage für mich ist, ob ich es kann und das Geld dafür habe.

Blödes Beispiel:

Wenn ich heute Brot brauche, kann nicht warten, ob das Brot vielleicht nächste Woche billiger geworden ist.

A) bin ich dann verhungert und B) ist die Wahrscheinlichkeit nicht sehr hoch, das das Brot ( das Waschmittel, das Auto etc.)

billiger wird. Also kauf ich es und denke nicht mehr darüber nach.

Wirklich ein ziemlich blödes Beispiel :-)

Gedanken zur Veränderung der Alterszusammensetzung der Marktteilnehmer und der damit verbundenen Preisakzeptanz.

Ich hoff, ich drück es nicht zu umständlich aus. Wenn das durchschnittliche Maximalalter der Bevölkerung 100 Jahre betragen würde,

würde pro Jahr genau 1% der Bevölkerung sterben.(und 1% geboren werden.) Es sind aber nur 85 Jahre oder so, kommt ja jetzt nicht so genau drauf an.

Jetzt der gedankliche Sprung zu den Marktteilnehmern. Wenn wir das durchschnittliche Alter von aktiven Aktionären von 20 Jahren bis 85 Jahren eingrenzen,

(dürfte eher weniger sein, da die mengen- und umsatzrelevanten Akteure alle älter sind) haben wir eine Zeitspanne von vielleicht 65 , eher 50 Jahren,

in denen Jahr für Jahr die Aktionäre als lebende Menschen wechseln. Die einen müssen gehen und die anderen kommen jung nach.

Wenn man 50 Jahre ansetzt, dann wechseln aus Altersgründen zwangsläufig 2% aller Aktionäre jedes Jahr. Es dürften aber mehr sein.

Die alten, die das Beispiel Microsoft noch für 40$ kennen, werden immer weniger und die jungen, die einen Preis von 100 oder 200 $ Dollar normal finden, werden immer mehr.

Die jungen Marktneulinge/einsteiger warten nicht auf die Preise von gestern, sondern starten mit dem Preis von heute.

Der Markt/Preis kennt kein gestern und keine Emotionen und keine psychologischen Fallstricke. Der Preis ist die von schnellen Computern berechnete Summe von Angebot und Nachfrage. Das ist alles. Wir Menschen werden alle jeden Tag einen Tag älter. Der Markt aber nicht. Er verjüngt sich jeden Tag genau um einen Tag.

Ältere Menschen gehen in Rente, in Pension usw. und jeden Tag fangen irgendwo junge Leute neu im Berufsleben an. Der Markt liegt immer genau in der Mitte.

Hallo Thomas,

ein interessanter Gedanke! Spontan fällt mir dazu jedoch ein, dass „der Markt“ nur zu einem kleineren Teil aus Privatanlegern besteht. Der überwiegende Teil sind institutionelle Anleger, die kein begrenztes Lebensalter haben. Und sich entsprechend auch nicht verjüngen. Die 2% von aus Altersgründen zwangsläufig wechselnden Aktionären pro Jahr ist deshalb zu hoch gegriffen.

Viele Grüße Ben

gibt es irgendwo valide Kennzahlen zur durchschnittlichen Haltedauer von Aktien.

Dies würde hier auch passen. Jede verkaufte ist eine gekaufte Aktie.

Auch institutionelle Anleger bestehen vom CEO, CFO, Management, Putzfrauen, Personalern und Anlegern aus Menschen. CEO s wechseln täglich all over the World, auch aus Altersgründen. Bitte nie vergessen. Prozesse werden von Personen gesteuert. Selbst KI hat interessierte Owner.

@Thomas – Haltedauer

Für weltweite Aktienmärkte hat Statista das gerade veröffentlicht.

1980 – ca. 10 Jahre

2000 – ca. 1,6 Jahre

2010 – ca. 0,7 Jahre

2008 – ca. 0,3 Jahre (Krise)

2020 – ca. 0,6 Jahre

Wenn man jetzt Ankerinvestoren, illiquide Aktien und Märkte mit teuren Brokerkosten herausrechnet, wird bei den „Standardaktien“ in USA im Schnitt mindestens 10x pro Jahr jede einzelne Aktie ver- und gekauft.

Wenn Ben schreibt, der überwiegende Teil sind institutionelle Anleger, die kein begrenztes Lebensalter haben, dann fallen mir dazu auf die Schnelle zum Beispiel die Dresdner Bank, Lehmanns Brothers, Credit Suisse ein. Die sind schon ganz schön gealtert, finde ich. Spaß beiseite. Auch Jamie Dimon wird irgendwann durch einen jüngeren Nachfolger ersetzt.

@42/21, sind da die Highspeedtrader mit drin?

Jedenfalls, um den Kreis zu schließen, wir alle müssen ständig neue Preise akzeptieren und müssen das auch bei Aktien.

mit Glück und Geduld und Limitorders und bei Crashs können wir Schnäppchen machen, aber im ganz Groben war der beste Zeitpunkt zum Kaufen gestern und der zweitbeste heute.Die Selektion der „richtigen“ Titel macht viel mehr aus am Erfolg.

Und ich denke, das die Zahl 2% , die aus Altersgründen jährlich wechseln/ vererbt werden, fast noch zu niedrig ist.

Woher weißt Du, dass Pepsi die Dividende um 10% auf 1,265 US$ erhöht hat? Ich habe nichts gelesen und jetzt war ich auf der Homepage, da kann ich auch nichts finden. So wie ich das sehe, wollen die das Ergebnis erst am 25.04.2023 veröffentlichen.

Hallo star,

das sorgt jedes Jahr bei PepsiCo für Verwirrung! Die Ankündigung erfolgt mit den Zahlen zum 4. Quartal. Danach kommt dann aber noch eine Dividende mit dem alten Satz zur Auszahlung. Und erst danach die erhöhte Dividende.

Schau Dir mal die letzte Pressemitteilung zu den Zahlen zum 4. Quartal 2022 vom 9. Februar 2023 an. Da steht es schon in der Überschrift und der genaue Betrag dann auf Seite 8.

Viele Grüße Ben

Tatsächlich. Genial. Besten Dank für die Info.