Was Dich hier erwartet:

Innerhalb weniger Tage ist einiges passiert mit meinem Dividendendepot. Von einem Titel habe ich mich getrennt, einen anderen Titel habe ich erheblich aufgestockt und nebenbei habe ich 5 Dividendenzahlungen erhalten.

Dividende gab es von MSCI Inc., McDonald’s, Kellogg, Spark Infrastructure und Unilever. Alle Details liest Du in diesem Beitrag. Aber zunächst zu den beiden Transaktionen:

Verkauf von Colgate-Palmolive

Seit ich Colgate-Palmolive vor mehr als zwei Jahren ins Depot aufnahm, blieb sie hinter ihren Erwartungen zurück. Ich wollte eigentlich immer mal zukaufen, aber jedes Mal waren andere Aktien attraktiver. Hier habe ich das Unternehmen vorgestellt.

Nachdem nun die Jahreszahlen 2018 wieder enttäuschend waren und die diesjährige Dividendenerhöhung (Colgate-Palmolive ist schließlich ein Dividendenaristokrat) mit gerade mal 0,01 US$ sehr sparsam ausfiel, entschied ich mich zu einem Schlussstrich unter das Investment.

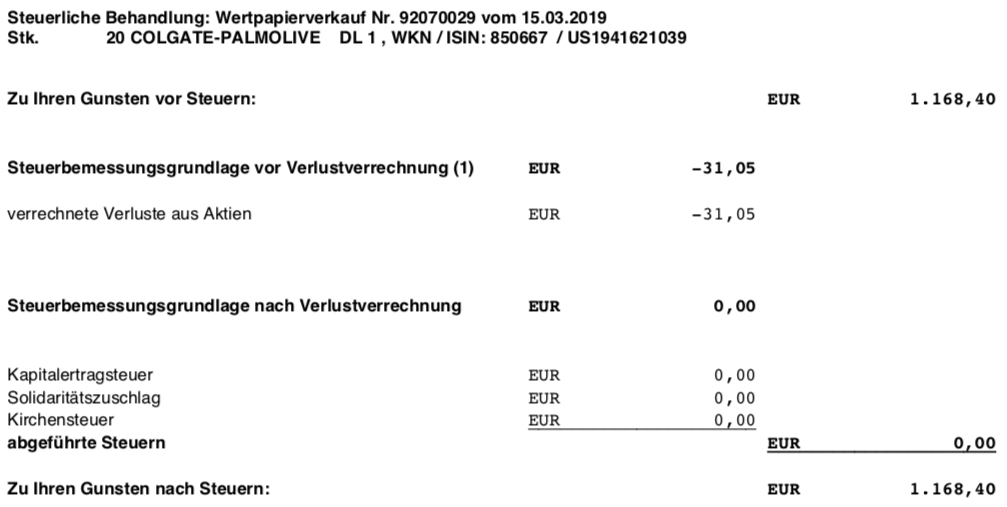

Die 20 Aktien von Colgate-Palmolive verkaufte ich am 15.03.2019 zum Kurs von 59,04 € außerbörslich über Tradegate. Abzüglich der Gebühren (die Comdirect Bank berechnet 2,50 € bei Tradegate, was mich überrascht hat!) verblieb ein Verkaufserlös von 1.168,40 €.

Gekauft hatte ich die Aktien im Januar 2017 zum Kurs von 59,475 €. Steuerlich habe ich damit einen Aktienverlust von 31,05 € erzielt. Während der Verweilzeit im Dividendendepot erhielt ich aber Dividenden in Höhe von insgesamt 42,05 € netto. Unterm Strich beende ich das Kapitel Colgate-Palmolive damit mit einem Plus von 11,00 €. Das entspricht einer absoluten Rendite von 0,92% in etwas über 2 Jahren und natürlich überhaupt nicht meinen Erwartungen.

Auf einen Blick:

| Unternehmen: | Colgate-Palmolive |

| ISIN: | US1941621039 |

| Im Divantis-Depot seit: | 27.01.2017 |

| Letzter Nachkauf am: | -- |

| Stückzahl im Divantis-Depot: | 20 |

| Durchschnittskaufkurs inkl. Gebühren: | 59,97 € |

| Gesamtkaufpreis: | 1.199,45 € |

| Insgesamt erhaltene Netto-Dividenden: | 42,05 € |

| Verkauft am: | 15.03.2019 |

| Durchschnittsverkaufserlös abzgl. Gebühren und Steuern: | 58,42 € |

| Gesamtverkaufserlös: | 1.168,40 € |

| Gewinn/Verlust: | + 11,00 € |

| Gewinn in Prozent: | + 0,92 % |

Kauf von BASF

BASF war bisher mein kleinster Depotwert mit gerade einmal 5 Aktien. Die hatte ich dafür schon über 10 Jahre und in der Zwischenzeit bei einem Kaufpreis von 128,75 € für die 5 Aktien bereits 88,09 € netto an Dividenden kassiert. Zudem unterfallen die Aktien noch der Bestandsschutzregelung vor Einführung der Abgeltungssteuer. Bei einem Verkauf wäre der Kursgewinn steuerfrei. Diese Aktien liegen in meinem Depot bei der Augsburger Aktienbank.

Den Tag der Aktie nutzte ich zum Nachkauf von 45 BASF-Aktien. Ich kaufte sie in mein Depot bei der Comdirect Bank (*), um eine Vermischung mit den abgeltungssteuerfreien Altaktien zu vermeiden. Der Kauf wurde am 18.03.2019 bereits um 8.01 Uhr an der Börse Frankfurt zum Kurs 67,50 € ausgeführt. Aufgrund des Aktionstages war der Kauf völlig gebührenfrei und ich zahlte den reinen Kurswert von insgesamt 3.037,50 €.

Mit nun 50 Aktien hat BASF jetzt einen Depotanteil, der sinnvoller zu überwachen ist. 1,0% ist der Anteil nun. Die neu gekauften Aktien haben eine Dividendenrendite von 4,74%, da im Mai 3,20 € Dividende ausgeschüttet werden sollen.

BASF ist zwar als Chemieunternehmen in einem zyklischen Bereich tätig. In den mehr als 10 Jahren in meinem Depot habe ich die Aktien aber kennen und schätzen gelernt. Es geht mal rauf, mal runter, aber das Management arbeitet unaufgeregt und solide. Es macht keine voreiligen Mergers, sondern kauft sinnvolle Sparten von anderen Unternehmen hinzu. Hinsichtlich der Dividende ist von einer Kontinuität auszugehen, sie soll erklärtermaßen sogar jedes Jahr steigen.

Klar hätte ich die Aktie vor einigen Monaten noch günstiger kaufen können. Aber mit dem jetzigen Kaufpreis fühle ich mich persönlich sehr wohl. Ich bin fest davon überzeugt, dass ich die nachgekauften Aktien auch mindestens 10 Jahre im Depot liegen lassen kann.

Und wer weiß, vielleicht nutze ich nächstes Jahr den Tag der Aktie noch mal zu einem Nachkauf? Platz im Depot wäre auf jeden Fall noch für weitere BASF-Aktien.

Auf einen Blick:

| Unternehmen: | BASF |

| ISIN: | DE000BASF111 |

| Im Divantis-Depot seit: | 12.12.2008 |

| Letzter Nachkauf am: | 23.01.2020 |

| Stückzahl im Divantis-Depot: | 50 |

| Durchschnittskaufkurs inkl. Gebühren: | 63,33 € |

| Gesamtkaufpreis: | 3.166,25 € |

| durch Teilverkauf am 1.6.2022 realisierter Gewinn (Kurs & Dividenden) | -253,11 € |

| Bisher erhaltene Netto-Dividenden: | 699,18 € |

| Aktuelle Strategie: | Bei passender Gelegenheit verkaufen |

Dividende von MSCI Inc.

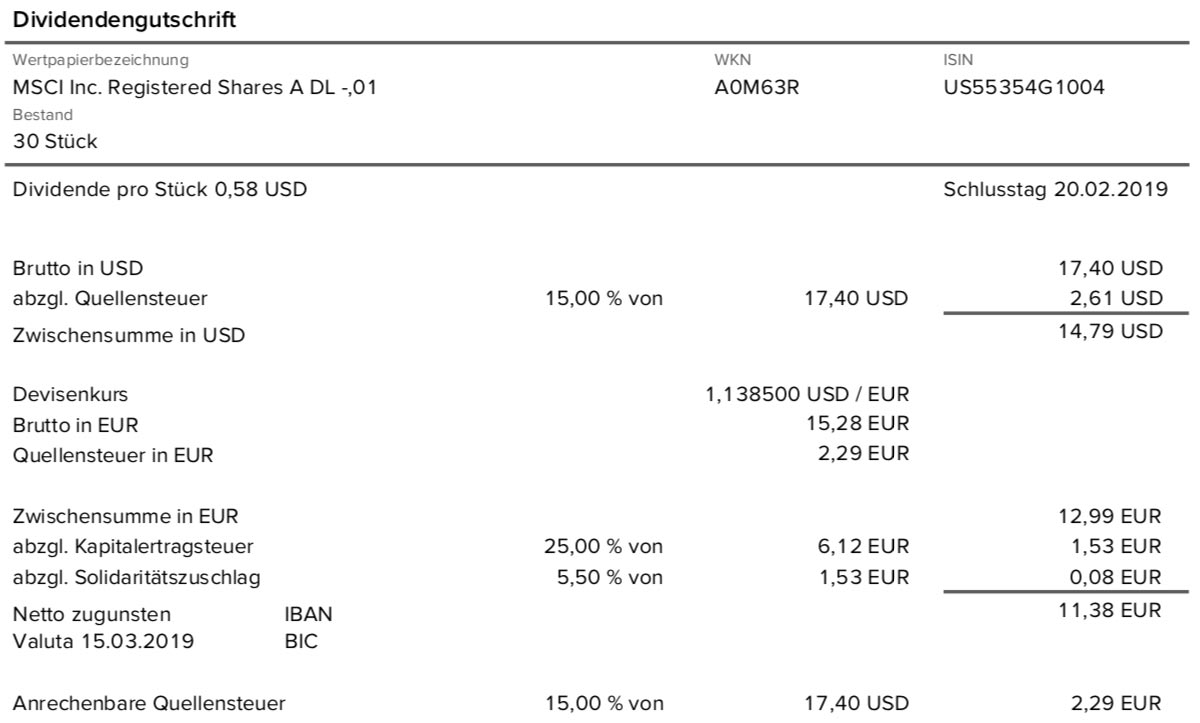

MSCI Inc. (hier ausführlich vorgestellt) zahlt erneut eine Quartalsdividende von 0,58 US$. Für die 30 Aktien im Depot ergibt das eine Brutto-Dividende von 17,40 US$. Die Consorsbank rechnete zum Kurs von 1,1385 in Euro um, zog die Steuern ab und überwies mir mit Wertstellung 15.03.2019 eine Netto-Dividende von 11,38 €.

MSCI Inc. will ich bei einer Kursschwäche gerne noch nachkaufen. Eine Kursschwäche, die diesen Namen auch verdient, lässt aber weiter auf sich warten. Die Aktie steigt und steigt. Das ist schön für den Depotbestand, aber schlecht für einen Nachkauf. Denn wirklich günstig ist die Aktie nicht mehr.

Auf einen Blick:

| Unternehmen: | MSCI Inc. |

| ISIN: | US55354G1004 |

| Im Divantis-Depot seit: | 07.08.2017 |

| Letzter Nachkauf am: | 03.08.2018 |

| Stückzahl im Divantis-Depot: | 30 |

| Durchschnittskaufkurs inkl. Gebühren: | 121,32 € |

| Gesamtkaufpreis: | 3.639,64 € |

| Bisher erhaltene Netto-Dividenden: | 457,29 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Dividende von McDonald’s

McDonald’s (hier ausführlich vorgestellt) zahlt ebenfalls erneut eine Quartalsdividende von 1,16 US$. Für die 15 Aktien im Depot ergibt das eine Brutto-Dividende von 17,40 US$. Die Consorsbank rechnete zum Kurs von 1,1385 in Euro um, zog die Steuern ab und überwies mir mit Wertstellung 15.03.2019 ebenfalls eine Netto-Dividende von 11,38 €.

McDonald’s ist ungefähr genauso lang wie BASF in meinem Depot. Die Aktien sind ebenfalls noch unter Bestandsschutz für die Abgeltungssteuer. Da sie aber schon einen akzeptablen Depotanteil haben, stehen die Aktien für mich persönlich auf Halten.

Auf einen Blick:

| Unternehmen: | McDonald's |

| ISIN: | US5801351017 |

| Im Divantis-Depot seit: | 04.08.2008 |

| Letzter Nachkauf am: | -- (Sparplan zur Reinvestition der Dividende seit März 2024 aktiv) |

| Stückzahl im Divantis-Depot: | 15 |

| Durchschnittskaufkurs inkl. Gebühren: | 38,43 € |

| Gesamtkaufpreis: | 576,45 € |

| Bisher erhaltene Netto-Dividenden: | 586,58 € |

| Aktuelle Strategie: | Halten und Dividende reinvestieren |

Dividende von Kellogg

Kellogg (hier ausführlich vorgestellt) zahlt erneut eine Quartalsdividende von 0,56 US$. Für die 50 Aktien im Depot ergibt das eine Brutto-Dividende von 28,00 US$. Die Consorsbank rechnete zum Kurs von 1,1385 in Euro um, zog die Steuern ab und überwies mir mit Wertstellung 15.03.2019 eine Netto-Dividende von 18,31 €.

Kellogg konnte die Erwartungen bisher – ähnlich wie Colgate-Palmolive – nicht erfüllen. Warum ich die Aktien nicht auch verkaufe? Die Dividendenrendite ist doppelt so hoch und der Depotanteil ist ebenfalls deutlich größer. Deshalb gebe ich der Aktie deutlich mehr Zeit, sich zu entwickeln. An einen Nachkauf denke ich allerdings nicht, da sich aktuell ein Trend weg von „ungesunder“ Nahrung verfestigt.

Auf einen Blick:

| Unternehmen: | Kellogg |

| ISIN: | US4878361082 |

| Im Divantis-Depot seit: | 26.11.2015 |

| Letzter Nachkauf am: | 08.12.2015 |

| Stückzahl im Divantis-Depot: | 50 |

| Durchschnittskaufkurs inkl. Gebühren: | 65,74 € |

| Gesamtkaufpreis: | 3.286,85 € |

| Insgesamt erhaltene Netto-Dividenden: | 474,99 € |

| Verkauft am: | 21.06.2022 |

| Durchschnittsverkaufserlös abzgl. Gebühren und Steuern: | 67,60 € |

| Gesamtverkaufserlös: | 3.380,00 € |

| Gewinn/Verlust: | 568,14 € |

| Gewinn in Prozent: | 17,29% |

Dividende von Unilever

Unilever (hier ausführlich vorgestellt) zahlt erneut eine Quartalsdividende von 0,3872 €. Für die 100 Aktien im Depot ergibt das eine Brutto-Dividende von 38,72 €. Die Consorsbank überwies mir nach Steuerabzug mit Wertstellung 20.03.2019 eine Netto-Dividende von 28,83 €.

Im Gegensatz zu Kellogg ist Unilever auch bei den gefragten gesünderen Lebensmitteln gut aufgestellt. Das macht sich auch im Wachstum des Aktienkurses bemerkbar. Unilever hat sich im vergangenen Jahr gut behauptet und nun jüngst die 50 €-Marke wieder überschritten. Wenn ich im Nahrungsmittelbereich noch einmal zukaufe, dann ist Unilever mein Top-Kandidat.

Auf einen Blick:

| Unternehmen: | Unilever |

| ISIN: | GB00B10RZP78 |

| Im Divantis-Depot seit: | 01.11.2017 |

| Letzter Nachkauf am: | 07.02.2018 |

| Stückzahl im Divantis-Depot: | 100 |

| Durchschnittskaufkurs inkl. Gebühren: | 47,39 € |

| Gesamtkaufpreis: | 4.739,09 € |

| Insgesamt erhaltene Netto-Dividenden: | 444,69 € |

| verkauft am: | 20.07.2021 |

| Durchschnittsverkaufserlös abzgl. Gebühren und Steuern: | 49,62 € |

| Gesamtverkaufserlös: | 4.962,14 € |

| Gewinn/Verlust: | 667,74 € |

| Gewinn in Prozent: | 14,09% |

Dividende von Spark Infrastructure

Spark Infrastructure (hier ausführlich vorgestellt) zahlt eine Schlussdividende von 0,08 AUD. Für die 1.000 Aktien im Depot ergibt das eine Brutto-Dividende von 80,00 AUD. Die Consorsbank rechnete zum Kurs von 1,6224 in Euro um, zog die Steuern ab und überwies mir mit Wertstellung 15.03.2019 eine Netto-Dividende von 36,31 €. Warum das in zwei Abrechnungen erfolgte, ist mir allerdings nicht ersichtlich.

Nachdem für 2018 damit 0,16 AUD an Dividende gezahlt wurde, ist die Prognose für 2019 „nur noch“ bei 0,15 AUD. Mich macht das etwas ratlos. Denn eine Dividendenerhöhung ist an sich ein ganz wichtiges Kriterium für meine Investitionen. Andererseits ist Spark Infrastructure immer noch ein Hochdividendenwert und die Kürzung könnte temporär sein. Hintergrund sind nämlich veränderte steuerrechtliche Beurteilungen, die vom Unternehmen zunächst akzeptiert werden müssen. Mittelfristig will das Management sich darauf aber einstellen und zu einem Dividendenwachstum zurückkehren.

Da ich mit 1.000 Aktien zunächst nur eine Einstiegsposition eröffnet hatte, möchte ich prinzipiell meinen Depotbestand in der Aktie weiter erhöhen. Deshalb bleibt meine Devise „Bei Kursschwäche nachkaufen“.

Übrigens ist ein Handel (Kauf und Verkauf) von Spark Infrastructure weiterhin problemlos über die Consorsbank möglich. Andere Broker haben die Aktie leider für Privatanleger gesperrt. Wenn Du Dich für ein Depot bei der Consorsbank interessierst, findest Du hier alle Informationen und Aktionsangebote (*).

Auf einen Blick:

| Unternehmen: | Spark Infrastructure Group |

| ISIN: | AU000000SKI7 |

| Im Divantis-Depot seit: | 23.08.2018 |

| Letzter Nachkauf am: | 06.07.2021 |

| Stückzahl im Divantis-Depot: | 5.000 |

| Durchschnittskaufkurs inkl. Gebühren: | 1,46 € |

| Gesamtkaufpreis: | 7.277,12 € |

| Insgesamt erhaltene Netto-Dividenden: | 527,44 € |

| verkauft am: | 08.09.2021 |

| Durchschnittsverkaufserlös abzgl. Gebühren und Steuern: | 1,64 € |

| Gesamtverkaufserlös: | 8.195,77 € |

| Gewinn/Verlust: | 1.445,49 € |

| Gewinn in Prozent: | 19,86% |

Mit diesen Dividendenzahlungen erhöhen sich meine Dividendenerträge in 2019 auf netto 1.985,40 €.

Hallo Ben,

schöner Nachkauf, meine BASF-Position ist jetzt ziemlich identisch zu deiner, ich hatte noch im Januar gekauft, aber ich hab leider keine Altaktien liegen, die den durchschnittlichen Einkaufkurs drücken.

Zu Kellogg und Unilever hab ich momentan die gleiche Meinung, sollte sich bei Unilever eine Kaufgelegenheit ergeben, werde ich wohl aufstocken. Kellogg ist erstmal von meinem Radar runter.

Zu Spark hatte ich ja an anderer Stelle schonmal nach der Handelbarkeit gefragt, momentan steht eine Limitorder in meinem Consorsbank-Depot (Danke nochmal für den Hinweis). Mal sehen, ob die irgendwann zum Zug kommt. Was wäre denn für dich eine Kursschwäche, wenn ich fragen darf? Ich sehe die Sache so, dass ich ja bis September Zeit habe zur Auslösung, daher hab ich recht niedrig angesetzt. Aber mir ist schon aufgefallen, dass der Spread an den deutschen Börsen doch recht groß ist, mal sehen ob ich noch korrigieren muss.

Gruß

Martin

Hallo Martin,

wenn ich Spark Infrastructure für 1,35 € oder niedriger bekommen könnte, dann wäre das für mich die Kursschwäche, die ich zum Nachkauf nutzen würde. Ich hätte dann eine Nachsteuer-Dividendenrendite von mehr als 5,0%. Ein Kauflimit habe ich aber im Moment nicht im Markt liegen. Vielleicht lege ich tatsächlich mal eine limitierte Order rein…

Viele Grüße Ben

Hallo,

soweit ich getestet habe (Order eingestellt und akzeptiert, aber bisher nicht ausgeführt) können Spark und ähnliche Stapled Securities aus Ben’s Depot (Sydney Airport, Transurban, etc.) auch noch bei der ING durch Privatanleger gehandelt werden.

LG Jo

Hallo Jo,

das wird einige Leser freuen! Denn offenbar hat dann die ING diese Wertpapiere wieder für Privatanleger freigeschaltet!

Viele Grüße Ben

Kleiner Hinweis: Es fehlt ein Wort. Du schreibst, ich kaufe sie für mein Depot bei der…. Ansonsten wieder mal toll, dass Du Deine Entscheidungen für alle so nachvollziehbar machst.

Hallo Eike,

da sollte eigentlich „Comdirect Bank“ stehen. Wird mir auch so angezeigt…

Viele Grüße Ben

Hallo Ben,

dieses Problem mit der Darstellung wie von Eike beschrieben habe ich ebenfalls, z.B. im Absatz „Depot bei der Consorsbank interessierst, .“ Dem Satz fehlt der Abschluss?

Ich sehe mir Deine Webseite mit einem iPad (Pro 12“) an.

Zur BASF, ich habe auch am 18.03. ebenfalls 50 Stück eingelagert. So gegen 16 Uhr war der Kurs sogar bei 67,19 :-).

Grüsse vom See

SeePaddler

Hallo Ben,

die Lösung für die fehlenden Worte ist die Deaktivierung des AdBlockers.

Mit Adblocker sehe ich die Links nicht, aber ohne Adblocker sehe ich die Links.

Zusätzlich noch ein Lob und Danke für deinen tollen Blog.

Grüße

Felix

Hi Ben,

Danke für dein Artikel. Ich verfolge deine Webseite jetzt seit einige Wochen und finde deine Depot Strategie sinnvoll. Entsprechend habe ich 31 BASF Aktien heute gekauft. Insgesamt sind es jetzt 46 St.

Freue mich bald Neues von dir zu hören.

Beste Grüße

Thomas

Hey Ben,

eine großartige Seite und Strategie hast Du da… es gibt da durchaus einige Parallelen zu meiner eigenen Anlagesphilosophie! :)

Die doppelte Abrechnung bei Spark könnte übrigens evtl. damit zu tun haben, dass es eine Stapled Security ist und dadurch unterschiedliche Ausschüttungsarten zum Tragen kommen (reine Dividenden aus Aktien, Auszahlungen aus den Preferred Stocks, Kapitalrückzahlungen, usw.)… aber das ist nur eine reine Vermutung! Dazu müsste ich das noch einmal das Buchkapitel aus „Nur Bares ist Wahres“ von Luis Pazos genauer durcharbeiten… ;-)

Beste Grüße

Patric

Hallo,

ich versuche mal eine vereinfachte Erklärung.

mit dem Kauf der Spark-Wertpapiere investiert man zu gleichen Teilen in Anleihen der Firma, die nicht einzeln handelbar sind, und in Anteile an einen Investmentfonds, der als Eigentümer des Unternehmensverbundes und seiner Beteiligungen fungiert.

Beide Teile werden im australischen Steuersystem getrennt behandelt und somit von der Gesellschaft auch getrennt ausgewiesen. In Deutschland sollte man daher auch getrennte Aufrechnungen erhalten.

1,35€ wäre ein sympathischer Kurs.

Gruß

Sven

Ohne Worte…

http://www.spiegel.de/wirtschaft/soziales/olaf-scholz-stellt-abgeltungsteuer-auf-den-pruefstand-a-1257995.html

Gruß

Paul

Mir fallen da durchaus Worte ein: Wenn man die Probleme bei Unternehmen ausklammert, ist das nicht ganz abwegig. Zwar schreien eh schon alle Doppelbesteuerung, aber das sehe ich anders. Die Kursgewinne und Dividenden wurden zwar vorher natürlich auf Unternehmensseite besteuert, aber mein Lohn wird ja auch besteuert, obwohl das Unternehmen ja schon Steuern zahlt.

Und für meine harte Arbeit will der Staat einen großzügigen Anteil abhaben, bei meinen Dividenden, für die ich keine wirkliche Leistung erbracht habe, ist er dann großzügiger.

Was dieses Land halt braucht / bräuchte, sind ordentliche Freibeträge für den Vermögensaufbau fürs Alter. Rentenpunkte oder Riester wird einen im Alter wohl eher mäßig ernähren. (Bin noch recht jung.)

Hallo Matthias,

zu Deinen Worten: ;-)

Kursgewinne werden nicht auf Unternehmensseite besteuert, sondern erst bei Veräußerung und durch den Anteilsinhaber.

Dein Lohn gehört zu den Kosten des Unternehmens und ist daher gewinn- und steuermindernd für das Unternehmen. Versteuert wird dann von Dir.

Dividenden werden aus dem versteuerten Unternehmensgewinn gezahlt und dann beim Empfänger ein weiteres Mal versteuert, weshalb es sich um eine Doppelbesteuerung handelt.

Die Leistung zum Dividendenerhalt besteht darin, dass das Risiko einer unternehmerischen Beteiligung eingegangen wird. Zudem wird auf sofortige Verkonsumierung der Betrages verzichtet, welcher zum Aktienkauf verwendet wurde. Eine Dividende stellt demnach kein leistungsloses Einkommen dar, sondern eine Vergütung für eingegangenes Risiko und Konsumverzicht.

VG

Der Frust in Sachen Colgate-Palmolive ist nachvollziehbar. Ob der Wechsel zu BASF allerdings das Problem beheben wird, das ist eine ganz andere Frage.

Erst mal zum Verständnis: Colgate ist ein Weltkonzern, der mit den USA nicht wirklich viel zu tun hat. Umsatzverteilung (2018): 23% Lateinamerika (mit den weichen Währungen, dazu kommen wir noch), 22% Nordamerika, 18% Asia/Pazifik, 16% Europa, 6% Afrika/Eurasien; die restlichen 15% sind die Tierbedarf-Sparte, die separat ausgewiesen wird.

Dies bedeutet, dass man für eine Bewertung der Entwicklung nicht die Zahlen in US-Dollar verwenden sollte, weil der Dollar als Krisen- bzw. Weltreservewährung größere Schwankungen gegenüber dem Rest der Welt aufweist als der Euro. Insbesondere haben wir beim US-Dollar in der jüngeren Vergangenheit eine starke Aufwertung gegenüber dem Euro erlebt (von 0,7 € nach der Finanzkrise auf 0,9 € jetzt), welche bei einer Betrachtung der Daten in US-Dollar den Blick auf die tatsächliche Entwicklung verstellen würde.

Also verwende ich (um „non-recurring items“ bereinigte) EPS-Werte umgerechnet nach Euro, um das Wachstum transparent darzustellen:

2004: [38%] 0,936 €

2005: [40%] 1,165 €

2006: [41%] 1,159 €

2007: [40%] 1,212 €

2008: [39%] 1,441 € (+11,4%)

2009: [38%] 1,581 € (+ 7,9%)

2010: [41%] 1,867 € (+12,7%)

2011: [45%] 1,940 € (+12,5%)

2012: [46%] 2,030 € (+ 8,9%)

2013: [47%] 2,066 € (+ 6,9%)

2014: [49%] 2,413 € (+ 6,6%)

2015: [53%] 2,588 € (+ 7,5%)

2016: [55%] 2,671 € (+ 7,1%)

2017: [55%] 2,391 € (+ 3,7%)

2018: [56%] 2,584 € (+ 1,7%)

2019e: [62%] 2,499 € (- 0,8%)

2020e: [61%] 2,678 € (+ 0,1%)

2021e: [60%] 2,857 € (+ 4,6%)

In Klammern ist jeweils das rollierende EPS-Wachstum über 4 Jahre angegeben, das lässt sich per Taschenrechner leicht ausrechnen und ist ein hinreichend langer Zeitraum, um punktuelle Verzerrungen halbwegs zu glätten. In eckigen Klammern steht die Dividendenausschüttungsquote relativ zu diesen EPS-Werten.

Zyklus-übergreifend, also ab dem Mittelwert der Jahre 2004-2006 gerechnet bis 2021e, ergibt sich ein EPS-Wachstum von +6,23% p.a., was ja so schlecht nicht aussieht und inklusive der Dividendenrendite genau die langfristige Aktienmarktperformance abliefert. Aber seit dem Intervall 2012-2016 wurde dieser Durchschnittswert nicht wieder erreicht.

Was ist da passiert in den letzten Jahren? Colgate-Palmolive ist ein Opfer des Sozialismus in Lateinamerika geworden. 2010, 2014 und 2015 war das „reported EPS“ belastet von Impairments auf das Venezuela-Geschäft (welche in den obigen non-GAAP-EPS-Werten bereinigt sind), das aufgrund der dortigen Hyperinflation inzwischen auf Null abgeschrieben wurde; der Verfall des argentinischen Peso lastet ebenfalls auf den Erträgen und dürfte noch Impairments nach sich ziehen. Und beim brasilianischen Real im größten und wichtigsten Land Lateinamerikas sieht es auch nicht wirklich toll aus.

Dabei war der Konzern mit lückenlos wachsenden Gewinnen „super-robust“ durch die Finanzkrise gekommen und eigentlich ein Vorzeige-Investment für den defensiven Anleger: 7-12% p.a. an Wachstum plus 2-3% Dividendenrendite ist mehr als die Aktienmarktperformance – lange Zeit war dies ein gutes Investment, was angesichts der komplett fehlenden Zyklusabhängigkeit mit einem durchschnittlichen KGV von etwa 19 keineswegs zu hoch bewertet war.

Leider sagt ein Durchschnitt nicht immer das aus, was wir eigentlich wissen wollen. Tatsächlich ist es nämlich so: In den Jahren 2004-2013 lag das KGV der Aktie immer niedriger als 20, seit 2014 jedoch immer höher als 22. Genau an demjenigen Punkt, wo die Probleme in Lateinamerika virulent wurden, haben die Anleger also den Kurs der Aktie hemmungslos nach oben getrieben. Warum? Weil die Zentralbanken die Zinsen auf dem Boden festgetackert und Anleihe-Investoren in Dividendenaktien getrieben hatten. Und Colgate-Palmolive „bediente den Markt“ durch eine ständige Erhöhung der Ausschüttungsquote, welche ein Wachstum vorgaukelte, das schon ab 2013 nicht mehr das Niveau von vor der Finanzkrise erreichte. Genau dies passiert, wenn man „Dividendenaristokraten“ kauft und nur auf die Dividendenerhöhung starrt, ohne sich Gedanken über die Entwicklung der Unternehmensgewinne zu machen.

Das EPS-Wachstum ist also auf absehbare Zeit futsch, und die Bewertung der Aktie steht mit einem aktuellen KGV+365d von über 25 auf ihrem höchsten Wert innerhalb des Zeitintervalls der obigen Datenerfassung. Da ist ein Verkauf die konsequente Reaktion auf die Divergenz zwischen „Preis“ und „Leistung“. Für ein KGV von 15 würde ich mir die Aktie durchaus wieder anschauen – das wäre so etwa das Niveau von Kelloggs oder General Mills, die ja ähnliche Wachstumsprobleme haben. Und auf einem solchen Niveau könnte man das EPS-Wachstum wenigstens durch Aktienrückkäufe zu vertretbaren Preisen stimulieren.

Dafür ist nun also BASF ins Depot gerutscht. Das ist zunächst mal eine Aktie, die bei einem historisch durchschnittlichen KGV von 11 in der Lage ist, auch ohne Wachstum die Aktienmarktrendite zu erwirtschaften; dafür „hakt es“ in wirtschaftlichen Abschwüngen, weil die Kunden der Basischemie-Sparten sowohl in der Bauwirtschaft als auch in der Automobilindustrie zu finden sind. Immerhin ist das Geschäftsmodell durch den Ölhandel und die (anlässlich des Bayer/Monsanto-Deals ausgebaute) Saatgut-Sparte (inklusive Glyphosat-Herstellung, das Monsanto-Patent ist ja bereits 2010 ausgelaufen) breit aufgestellt, sodass das EPS während der Finanzkrise nur um relativ moderate -28% einknickte – das genügt für die Aufnahme der Aktie in meine Watchlist.

Ich kann also dasselbe Spielchen wie für Colgate-Palmolive veranstalten:

2004: [46%] 1,830 € (Spätfolgen des Abschwungs nach der geplatzten Internet-Blase)

2005: [35%] 2,870 € (zyklische Erholung beginnt)

2006: [47%] 3,190 €

2007: [47%] 4,160 €

2008: [51%] 3,850 € (+20,4%)

2009: [56%] 3,010 € (+ 1,2%, die Finanzkrise hat zugeschlagen)

2010: [38%] 5,730 € (+15,8%, zyklische Erholung beginnt)

2011: [40%] 6,260 € (+10,8%)

2012: [46%] 5,640 € (+10,0%)

2013: [51%] 5,310 € (+15,2%)

2014: [51%] 5,440 € (- 1,3%, Einbruch der Rohstoffpreise beginnt)

2015: [58%] 5,000 € (- 5,5%)

2016: [62%] 4,830 € (- 3,8%)

2017: [48%] 6,440 € (+ 4,9%)

2018: [55%] 5,870 € (+ 1,9%)

2019e: [69%] 4,710 € (- 1,5%)

2020e: [64%] 5,240 € (+ 2,1%)

2021e: [61%] 5,640 € (- 3,3%)

Die rollierende 4-Jahres-Wachstumsrate pendelt seit der Finanzkrise um den Nullpunkt herum. In meinen Tabellen steht ein mittelfristiges EPS-Wachstum von +1% plus eine Dividendenrendite von 4.5%, was in der Summe leider nur „Bleienten-Status“ ergibt.

Zyklus-übergreifend, also vom Mittelwert der Jahre 2004-2006 ab gerechnet bis 2021, ergibt sich ein EPS-Wachstum von 4,88% p.a. – und dies würde inklusive der Dividende genau die Aktienmarktrendite abliefern. Die zweistelligen Werte nach der Finanzkrise waren ein zyklischer Effekt der „Aufholjagd“ nach dem Einbruch der Wirtschaft 2009 und sind nicht dauerhaft machbar: Das war kein organisches Wachstum, sondern eine Rückkehr der operativen Marge auf zeitweise (2010-2012) über 12%, bedingt durch den damaligen Boom der Rohstoffpreise (Öl deutlich über $100 / Barrel).

Auch hier lässt sich ein Ereignis identifizieren, welches den EPS-Rückgang markiert hat: BASF hat einen Asset-Swap mit Gazprom vorgenommen und dabei in sibirische Ölfelder investiert – leider exakt prozyklisch auf dem Höhepunkt des Ölpreises, der kurz darauf von $120 auf $40 einbrach. Dafür hat man seine deutsche Gashandelstochter Wingas mit Wirkung ab 2013 komplett an den Schalke-04-Sponsor übertragen. Dass die USA inzwischen mit ihren Fracking-Produkten den Weltmarkt zu überfluten versucht und gleichzeitig Sanktionen gegen Russland verhängt hat, sind ebenfalls keine Freudenbotschaften für BASF.

Nun wäre bei der aktuellen Marktbewertung eine „1+5“-Aktie für ihr historisch normales KGV noch keine so schlechte Idee. Leider ist BASF dafür aber nicht günstig genug: Das KGV+365d steht bei knappen 15, und auch zum Zeitpunkt des Kaufs durch Divantis lag es schon bei 14. Der Durchschnittswert für die Jahre 2004-2013 liegt aber nur hauchdünn höher als 10 – erst die Finanzielle Repression durch die Zentralbanken hat den langfristigen Mittelwert auf inzwischen knapp über 11 erhöht. Aktuell bezahlt man also 130-140% der normalen Bewertung dieser Aktie – und das ist sogar mehr als der Marktdurchschnitt.

Anders ausgedrückt: Sollte BASF weiterhin eine Wertschöpfung von 5,5% p.a. produzieren und Ende 2024 wieder mit einem KGV von 11 bewertet werden, dann hätte der Kursrückgang sämtliche bis dahin ausgeschütteten Dividenden aufgefressen.

So unterschiedlich die Geschichte dieser beiden Unternehmen auch sein mag, sie steht innerhalb eines gemeinsamen Kontextes, der die Entwicklung unserer Zeit stark geprägt hat, nämlich dem Aufstieg und Fall der Globalisierung als Wachstumstreiber der Weltwirtschaft, am deutlichsten ausgeprägt im Konzept der „BRICS“-Nationen (Brasilien, Russland, Indien, China, Südafrika).

Am anschaulichsten lässt sich diese Entwicklungen beim Verhältnis der Währungen gegenüber dem Euro ablesen:

* Brasilien: 2004-2011 um +60% aufgewertet (!), 2011-2016 halbiert, seitdem seitwärts.

* Russland: 2004-2013 relativ stabil, danach eine schlagartige Halbierung

* Indien: 2004-2011 stabil, 2011-2014 um -30% abgewertet, seitdem wieder halbwegs stabil.

* China: 2004-2016 um +50% aufgewertet (!), seitdem leicht schrumpfend.

* Südafrika: Höhepunkt 2006, dann bis 2016 mehr als halbiert, seitdem seitwärts.

Währungen sind schwer zu verstehen, aber auf sehr lange Sicht müssen sie sich näherungsweise im Verhältnis der Inflationsraten entwickeln (andernfalls hätte der Markt eine risikolose Arbitrage-Möglichkeit gefunden). Während der BRICS-Euphorie im ersten Jahrzehnt des Millenniums floss durch Investitionen internationaler Konzerne zeitweise jedoch so viel Geld in die aufstrebenden Märkte, dass diese „Schwerkraft“ durch die zusätzliche Nachfrage nach Lokalwährungen außer Kraft gesetzt erschien, was sich jetzt als Irrtum (genauer gesagt: Als eine nicht aufgegangene Wette auf permanent sinkende Inflationsraten in diesen Ländern) herausgestellt hat. Die Globalisierung ist keineswegs „tot“, aber die Perspektiven für die dabei erzielbaren Wachstumsraten mussten angesichts der eingetretenen Währungseffekte deutlich nach unten korrigiert werden, was sowohl Colgate-Palmolive in Lateinamerika als auch BASF in Russland „erwischt“ hat.

Dass China bei dieser Story die Ausnahme von der Regel ist, bestätigt meine These: Seit 2012 liegt die Inflationsrate des Landes niedriger als 3%, was den Yuan schon fast zu einer „Hartwährung“ gemacht hat (für den Zeitraum 2004-2019 immerhin auf dem Wertanstiegs-Niveau des Schweizer Franken bzw. des Singapur-Dollars). Die Vorwürfe des POTUS, dass China sein Land durch seine weiche Währung systematisch schädigen würde, kann ich aus dieser Perspektive nicht nachvollziehen. Und ob China bei seiner Inflationsrate irgendwas grundsätzlich richtiger macht als die anderen Entwicklungsländer oder ob die dortigen Zahlen „stark geschönt“ sind, vermag ich nicht zu entscheiden – der Markt glaubt China die Inflationsraten jedoch offensichtlich, sonst müsste der Yuan inzwischen stärker abgewertet haben.

Wow! Ich habe selten einen gehaltvolleren Kommentar als diesen da oben gelesen, meinen größten Respekt dafür! :-)

Eine sehr interessante Analyse und Einordnung in gesamtwirtschaftlichen und weltweiten Kontext.

Die meisten hier mit Käufen von BASF im 1. Quartal 2019 (mich eingeschlossen) stehen aktuell auf jeden Fall gut da, und eine Erhöhung der Wertschöpfung durch BASF in der nahen Zukunft halte ich für möglich.

(PS: Ich suche derzeit immer noch eine gute Kaufgelegenheit am Aktienmarkt für mein Dividendendepot – die von mir beobachteten Titel sind momentan leider alle teuer.)