Was Dich hier erwartet:

Wenn es um Dividendenerträge geht, dann sind REITs (Real Estate Investment Trusts) oftmals sehr attraktiv. Heute berichte ich über drei Ausschüttungen, bei denen ich Brutto-Dividendenrenditen von drei, fünf und sieben Prozent erziele.

Und trotzdem ist mein Favorit für einen Nachkauf derzeit eine andere Aktie. Denn wichtig sind natürlich die Perspektiven für ein weiteres Wachstum. Sowohl des Aktienkurses als auch der Dividende. Und da möchte ich noch weiter diversifizieren.

Alle Infos erfährst Du in diesem Beitrag.

Hamborner REIT

Meine größte Dividende kommt von der deutschen Hamborner REIT. Kein Wunder, schließlich ist es die Jahresdividende! Das Unternehmen habe ich hier ausführlich vorgestellt.

Dividendenzahlung

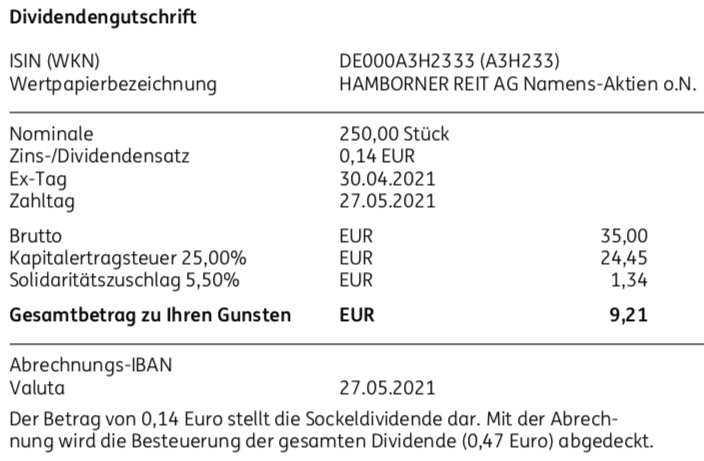

Hamborner REIT zahlt eine unveränderte Dividende von 0,47 € je Aktie. Wie schon im Vorjahr gab es die Möglichkeit, statt der Bardividende frische Aktien als Dividende ausbezahlt zu bekommen. Ich habe mich wieder für die Bardividende entschieden, die von ING in 2 Abrechnungen aufgeteilt wurde. Die Brutto-Dividende von 117,50 € wurde nach Abzug der Steuern zu einer Netto-Dividende von 91,71 €. Sie wurde mit Wertstellung 27.05.2021 überwiesen.

Perspektiven

Die Hamborner REIT AG befindet sich derzeit in einer Umstrukturierungsphase ihres Immobilienportfolios. Sie trennt sich von kleineren Einzelhandelsimmobilien in Innenstadtlagen und setzt stattdessen vermehrt auf Büroimmobilien. Den Verkaufsaspekt kann ich sehr gut nachvollziehen und empfinde ich als richtig. Denn nicht erst durch Corona verlieren die Innenstädte stetig an Attraktivität. Stattdessen wächst der Onlinehandel und die normalen Einkäufe werden in Fachmarktzentren in Vororten getätigt.

Ob es allerdings so weise ist, stattdessen in Büroimmobilien zu investieren, wage ich zu bezweifeln. Denn hier ist doch eine starke Tendenz zur standortunabhängigen Arbeit (Home-Office etc.) zu sehen.

Ich sehe die besten Perspektiven tatsächlich in Fachmarktzentren, in die beispielsweise die Defama AG investiert. Deshalb scheiden für mich Nachkäufe bei der Hamborner REIT AG derzeit aus. Wenn ich neues Geld im Immobiliensektor anlegen möchte, dann ist die genannte Alternative mein Favorit. Mittlerweile hat die Defama mit fast 100 Mio. € auch eine Marktkapitalisierung erreicht, die sie zumindest nicht mehr in die Kleinstkategorie fallen lässt. Die Dividendenrendite liegt zwar aufgrund des positiven Kursverlaufes „nur noch“ im Bereich von 2,2%. Dafür wird die Dividende jährlich angehoben und der Vorstand kauft beherzt weitere Fachmarktzentren ins Portfolio. Die Aktie ist sicherlich einen intensiveren Blick wert!

Aber zurück zur Hamborner REIT: Im Geschäftsjahr 2020 erzielte sie zwar ein negatives Betriebsergebnis, aber das ist für einen REIT keine bestimmende Kennzahl. Positiv zu werten ist, dass die Erlöse aus Mieten und Pachten um 3,6% gestiegen sind. Die entscheidende Kennzahl Funds from Operations (FFO) stieg um 2,4%. Je Aktie bedeutet das einen Zuwachs von 0,01 € auf 0,69 €. Damit wäre auch eine Dividendenerhöhung möglich gewesen.

Der Net Asset Value (NAV) reduzierte sich im Rahmen der jährlichen Neubewertung des Portfolios um 4,7% auf 11,05 €. Damit notiert die Aktie mit einem deutlichen Abschlag unterhalb des NAV. Das zeigt, dass viele Investoren meine Gedanken teilen und die Immobilienstrategie des Managements durchaus kritisch sehen.

Für mich ist die Aktie deshalb auf längere Sicht eine Halteposition. Sie sorgt für ordentliche Dividenden, denn eine Dividendenrendite von sicheren 5% ist in meinem Portfolio-Mix auch wichtig. Aber ich setze bei Neuanlagen eher auf wachsende Dividenden und da sehe ich bei der Hamborner REIT während der laufenden Umbruchphase wenig Potenzial.

Auf einen Blick:

| Unternehmen: | Hamborner REIT AG |

| ISIN: | DE000A3H2333 |

| Im Divantis-Depot seit: | 31.03.2017 |

| Letzter Nachkauf am: | -- |

| Stückzahl im Divantis-Depot: | 250 |

| Durchschnittskaufkurs inkl. Gebühren: | 9,46 € |

| Gesamtkaufpreis: | 2.364,25 € |

| Bisher erhaltene Netto-Dividenden: | 424,87 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Welltower

Dividendenerhöhungen sind auch bei Welltower schon längere Zeit her. Zuletzt gab es im Corona-Crash sogar eine Kürzung. Trotzdem bleibt der Seniorenimmobilien-REIT (hier gekauft) als Beimischung in meinem Depot. Die Kursentwicklung ist seit der Kürzung auch wieder positiv, in diesem Jahr ist die Aktie gute 18% im Plus.

Dividendenzahlung

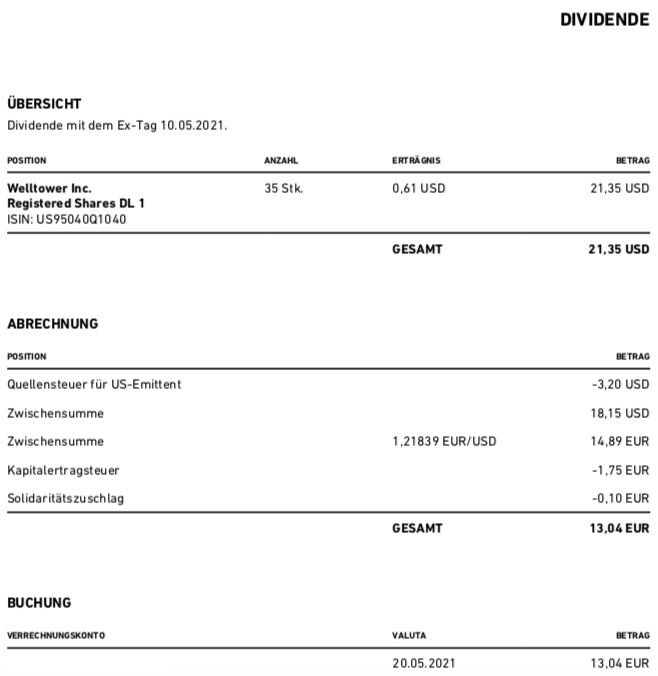

Welltower zahlt eine unveränderte Quartalsdividende von 0,61 US$. Für die 35 Aktien in meinem Depot ergibt das eine Brutto-Dividende von 21,35 US$. Sie wurde von Trade Republic zum Kurs von 1,21839 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 13,04 €. Sie wurde mit Wertstellung 20.05.2021 überwiesen.

Auf einen Blick:

| Unternehmen: | Welltower Inc. |

| ISIN: | US95040Q1040 |

| Im Divantis-Depot seit: | 02.10.2017 |

| Letzter Nachkauf am: | -- |

| Stückzahl im Divantis-Depot: | 35 |

| Durchschnittskaufkurs inkl. Gebühren: | 59,89 € |

| Gesamtkaufpreis: | 2.096,17 € |

| Bisher erhaltene Netto-Dividenden: | 306,48 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Omega Healthcare Investors

Etwas anders ist die Lage bei Omega Healthcare Investors. Der ebenfalls in Seniorenimmobilien investierende REIT (hier vorgestellt) ist meine größte Position unter den drei hier behandelten Wertpapieren. Und mit aktuell 7,3% Dividendenrendite auch das Highlight. Dem stehen natürlich auch die größten Risiken gegenüber. Aber immerhin werden sie bezahlt. Nachdem die Erholung in 2020 schon größer als bei Welltower war, steht in diesem Jahr bisher „nur“ ein Plus von 5% in der Statistik. Aber auch damit bin ich zufrieden.

Dividendenzahlung

Omega Healthcare Investors zahlt erneut eine Quartalsdividende von 0,67 US$. Für die 150 Aktien in meinem Depot ergibt das eine Brutto-Dividende von 100,50 US$. Sie wurde von der Consorsbank zum Kurs von 1,2239 in Euro umgerechnet. Nach Abzug der Steuern verbleibt eine Netto-Dividende von 61,13 €. Sie wurde mit Wertstellung 17.05.2021 überwiesen.

Auf einen Blick:

| Unternehmen: | Omega Healthcare Investors, Inc. |

| ISIN: | US6819361006 |

| Im Divantis-Depot seit: | 19.05.2017 |

| Letzter Nachkauf am: | 10.01.2023 |

| Stückzahl im Divantis-Depot: | 300 |

| Durchschnittskaufkurs inkl. Gebühren: | 26,61 € |

| Gesamtkaufpreis: | 7.984,35 € |

| Bisher erhaltene Netto-Dividenden: | 2.447,75 € |

| Aktuelle Strategie: | Halten und Dividende kassieren |

Hi Ben,

Wieso wurde bei hamborner Reit auf die eine Zahlung keine Steuer abgezogen? F

Grüße fabian

Hallo Fabian,

die ING hat das so abgerechnet. Die erste Zahlung wäre ansonsten für die Aktiendividende genutzt worden. Bei der zweiten Zahlung ist dann der Steuerabzug für den Gesamtdividendenerlös.

Viele Grüße Ben

Hallo Ben,

Ich habe für mich, ein Invest in REIT erstmal nach hinter geschoben und investieren z.B über E&V DI direkt in ein Projekt. Beim letzten ist man auch mal wieder zum Zuge gekommen.

Das 2 Mio schon in 3 bis 4 Minuten gezeichnet werden, ist schon etwas crazy, Minuszinsen auf dem Girokonto ab 25000€ aber auch.

Hallo Andre,

das ist in der Tat verrückt. Spricht aber erst mal nicht (per se) für die Qualität, sondern für das viele Geld, das angelegt werden will. Mir ist ein gesunder Mix wichtig und da zählen REITs genauso wie Crowdinvestments dazu.

Hallo Ben,

interessante Übersicht zu deinen REITs…Es ist ja kein Geheimnis, dass ich als Income Investor ein „großer Fan“ von REITs bin. Mir gefällt die Kombination aus grundsätzlich solidem Geschäftsmodell und der meist hohen Ausschüttung. Natürlich ist nicht jede Immobilienbranche gleich solide, aber es gibt ja auch unter REITs viele Auswahl.

Bei den von dir genannten bin ich in Welltower und Omega Healthcare Investors investiert. Bei Welltower hat mir der Umgang mit der Dividende in der Krise gefallen. Eines der Unternehmen, welches „umsichtig“ mit der notwendigen Dividendenkürzung umgegangen ist (Kürzung nur 1/3). Omega Healthcare ist und bleibt ein sehr attraktiver HighYielder, wenn man sich der Risiken im Skilled Nursing Sektor bewusst ist (mal abwarten wie sich die Operators ohne die Unterstützung der US Regierung durch den CARES Act schlagen)…

Bei Hamborner REIT bin ich eher zurückhaltend, da ich Büroimmobilien derzeit nicht favorisiere. Mit zunehmender Öffnung werden sicher auch wieder viele Büros besetzt sein und gebraucht werden, ich glaube aber auch, dass der Trend des Homeoffice zumindest in Teilen für „Druck“ auf Auslanstungsquoten und Mietpreise in diesem Sektor sorgen kann.

Aktuell bin ich in Realty Income, W.P. Carey, Store Capital, Omega Healthcare, Welltower, Medical Properties Trust, Digital Realty Trust und Starwood Property Trust investiert.

Sehr interessant und solide finde ich noch z.B. den Monatszahler STAG Industrial (allerdings im Moment auch nicht wirklich günstig)…

Viele Grüße,

Susanne

Ich finde die Deutsche Konsum REIT besser als Defama. Gleiches Geschätsmodell, aber bessere Dividendenrendite und nach meiner Ansicht bessere Immobilien im Portfolio. Es gibt auch ein Interview mit dem CEO auf YT und wirkt sehr kompetent.

Die Dividende sollte für dieses Jahr eigentlich (wenn ich mich recht erinnere) 0,55€ betragen, aber wegen Covid Sorgen würden dann nur 0,4€ ausgezahlt (0,05€ mehr als letztes Jahr und mehr als 10% Wachstum). Ich denke 0,55€ werden dann nächstes kommen. Wäre eine tolle Erhöhung.